Zum Abschluss meines Podcast-Jahres habe ich ein langes Interview mit Thomas Wachinger für dich. Wir sprechen in 80 Minuten über Einzelaktien, Dividendenwachstum, Kennzahlenbewertung und eine ganze Menge mehr.

Inhalt

Überblick Thomas Wachinger

Letztes Jahr auf der Invest lernte ich Thomas persönlich kennen und über die Facebook-Gruppe bekam ich immer wieder seine Aussagen mit. Ich wollte mehr über die Strategien von Thomas erfahren und lud ihn deshalb in meinen Podcast ein. Ähnlich wie bei der Folge mit Torsten Tiedt vom Aktienfinder oder mit Alexander von Rente mit Dividende ist diese Folge wieder etwas aktienlastiger geworden. Nachdem die letzten sechs Podcast-Folgen kaum Einzelaktien als Thema hatten, wird es jetzt wieder Zeit etwas tiefer in die Materie einzutauchen.

Auszeichnungskriterien für Werte

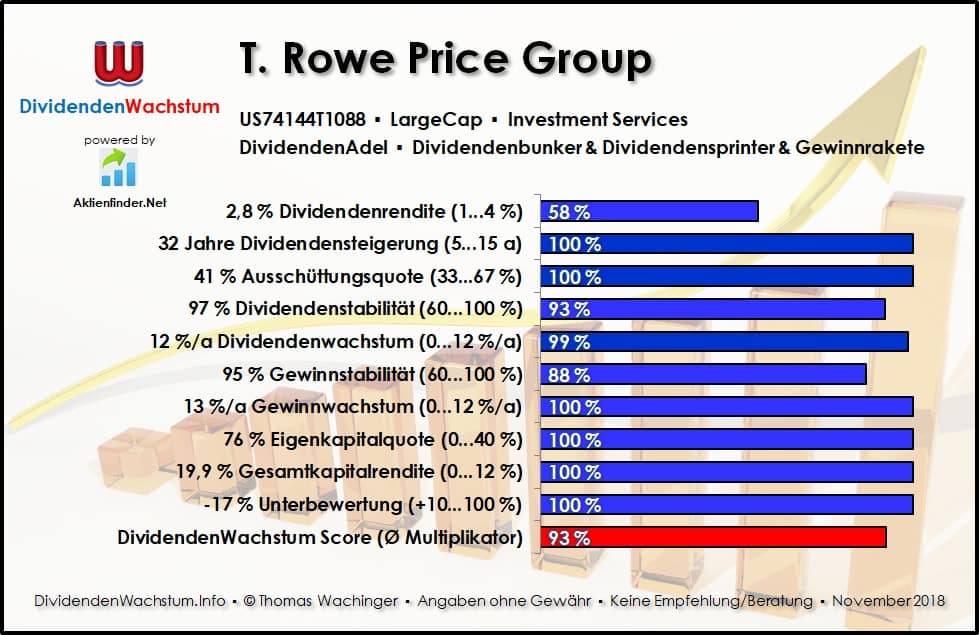

Ein Wert über den wir länger sprechen, ist T. Rowe Price, ein Finanzdienstleister aus den USA. Dieses Unternehmen entspricht mehreren Kriterien. Im Aktienfinder von Torsten Tiedt wird er beispielsweise als Dividendenbunker, Dividendensprinter und Gewinnrakete ausgezeichnet. Nach den Kriterien von Christian W. Röhl ist die Aktie außerdem Dividendenadel. Auch im DividendenWachstum-Portfolio von Thomas ist die Aktie enthalten. So sehen die Bewertungen aus.

Zu meiner Schande muss ich gestehen, dass ich den Wert vorher gar nicht kannte. Das ging mir mit einigen Aktien so. Andere sind dafür schon seit längerer Zeit in meinem Portfolio. Gerade deshalb fand ich das Gespräch mit Thomas auch so interessant.

Wir sprechen über steigende Erträge bis zur Rente, die unterschiedlichen Strategien im Depot, Werte im Depot von Thomas und eine ganze Menge mehr. Jetzt wünsche ich dir erstmal viel Spaß bei den 80 Minuten Interview. Bei diesem Thomas Wachinger handelt es sich nicht um den Fotograf aus Rosenheim.

Shownotes Thomas Wachinger

- Thomas Website Dividendenwachstum

- Aktienfinder von Torsten Tiedt / YouTube-Kanal vom Aktienfinder

- Bodo Schäfer: Der Weg zur finanziellen Freiheit*

- Peter Lynch: Der Börse einen Schritt voraus*

- Christian W. Röhl / Werner Heussinger: Cool bleiben und Dividenden kassieren*

- Heussinger, Werner H. (Autor)

Finanzrocker-Podcast auf allen Plattformen

Hier findest du den Finanzrocker-Podcast auf allen Plattformen

Interview mit Thomas Wachinger gleich anhören

Disclaimer: Die Aktien über die wir im Podcast sprechen sind keine Kaufempfehlung oder Anlageberatung. Alle zur Verfügung gestellten Informationen (alle Gedanken, Prognosen, Kommentare, Hinweise, Ratschläge etc.) dienen allein der Bildung und der privaten Unterhaltung. Mehr dazu siehe hier.

Weitere interessante Interviews zu dem Thema

“Reisen in der finanziellen Freiheit” – Interview mit Alex Fischer (Dividenden-Alarm)

„Geschichten von der finanziellen Freiheit“ – Interview mit Patrick Hundt

„Leben in der finanziellen Freiheit“ – Interview mit Alex Fischer

„Rente mit Dividende erreichen“ – Interview mit Alexander Glaser

„Finanzielle Unabhängigkeit durch stetigen Cashflow“ – Interview mit Freaky Finance

„Schönes neues Geld oder das Ende der Freiheit?“ – Interview mit Dr. Norbert Häring

„Undercover in der Finanzindustrie“ – Interview mit Malte Krüger

„Dienstleister müssen auch Geld verdienen!“ – Interview mit Tobias Kramer von echtgeld.tv

„Nebenberuflich selbstständig, um mehr Geld zu verdienen“ – Interview mit Lars Wrobbel

„So kompliziert ist Börse gar nicht!“ – Interview mit Richard Dittrich von der Börse Stuttgart

„Historische Wertpapiere und Geldanlage für Kinder“ – Interview mit Matthias Schmitt

Nachkäufe von Aktien, Dividenden-ETFs und Rente mit Dividende mit Alexander – Teil 2

“Mit Dividendenaktien nachhaltig sorgenfrei leben” – Interview mit Ben Warje von Divantis

“Über 600 Euro Dividende im Monat” – Interview mit Alexander von Rente mit Dividende Teil 4

“Mehr für die Aktionärskultur in Deutschland tun” – Interview mit Jonathan Neuscheler von AlleAktien

11 Antworten

Moin Moin,

der Podcast dient aber hoffentlich nicht dazu, während der Weihnachtszeit eine neue Diskussion über Sinn und Unsinn der Dividendenstrategie vom Zaun zu brechen, oder? Ich denke, das wäre weniger besinnlich.

Neben den üblichen Missverständnissen, die hier offenbar aufgetreten sind, möchte ich nur darauf hinweisen, dass bei Fonds lediglich die laufenden Erträge (nicht Buchgewinne) besteuert werden. Sofern das als grauenhaft bezeichnet wird, muss man die Besteuerung von hohen Dividenden bei Einzelwerten wohl geradezu als Folter bezeichnen.

Bei synthetischen Thesauriern musste man bisher überhaupt keine Steuern während der Haltezeit zahlen. Nun muss man das eben wie bei allen anderen Aktieninvestments auch. Keine Ahnung, was daran grauenvoll sein soll.

Wenn das Zahlen von Steuern so schlimm ist, sollte man sich von Dividendenwerten fernhalten und in Firmen investieren die keine Dividenden zahlen. Dann zahlt man auch keine Steuern auf Anlegerebene und alles wird gut.

Für mich ist das ein weiterer Widerspruch in der Dividendenstrategie. Man findet Steuern grauenhaft, richtet sein Investmentverhalten (mit hohen Dividenden) jedoch so ein, dass man das Maximum an Steuern frühzeitig zahlen muss. Selbst schuld!

In diesem Sinne:

Ein frohes Fest, guten Rutsch und weiterhin eine fette Steigerung der persönlichen Dividendenrendite (Die Entwicklung des Gesamtvermögens ist ja egal.)

Hi Sven,

ich glaube, Du hast da etwas falsch verstanden. Es ging bei der Aussage von Thomas um das komplizierte System der Teilfreistellung, das jetzt im Januar das erste Mal ausgeführt wird. Bei Einzelaktien ist dieses Prinzip wesentlich einfacher. Hat aber nix mit Dividenden oder anderen Sachen zu tun. Als Dividendeninvestor wirst Du ja nach dem Ausschöpfen Deines Freistellungsauftrages sofort besteuert.

Die Diskussion zum Für und Wider von Dividendenstrategien möchte ich mir an dieser Stelle ersparen. Hatte ich schon oft genug hier im Blog und auch im Podcast. Ich halte die Diskussion auch für völlig überflüssig. Deswegen habe ich im Podcast sowohl aktive als auch passive Investoren zu Gast. Das Wichtigste ist doch, dass jede/r einen für sich passenden Weg findet, ein Vermögen aufzubauen. Nur darauf kommt es an.

Frohe Weihnachten und einen guten Rutsch!

Viele Grüße

Daniel

Hallo,

vielen Dank für die wieder einmal sehr unterhaltsame neue Folge, da habe ich wieder etwas gelernt, da es mir wie dir ging: T. Rowe Price kannte ich bis dato auch nicht. Ich konnte wieder viele neue Anregungen mitnehmen.

Frohe Weihnachten und bis zum Neuen Jahr!

Viele Grüße

Olli

Mich hätte noch interessiert welche Rendite Thomas mit seiner Strategie in den letzten Jahren erzielen konnte (Dividenden und Kurzzuwächse).

Also diese T. Rowe Price Group geht seit Monaten linear bergab. Vorher hat der Kurs über Jahre stagniert und war mal kurzzeitig starkt angestiegen. Bei solchen Anblicken kann mich keinen Dividende der Welt locken.

Die Ausschüttung hoher Dividenden ist ja manchmal auch ein Zeichen dafür, dass das Geschäft den Bach runtergeht. Das kligt paradox, aber sowas gibt es. Vor allem dann, wenn die Aktionäre „bestochen“ werden sollen, um bei der Stange zu bleiben oder wenn das Tafelsilber verkauft wird.

Ehrlich, ich würde diese Aktie nicht mal mit der Kneifzange anfassen.

Ich hoffe nicht, dass Du Aktien nach den Kursverläufen kaufst. Die Kennzahlen sehen gut aus, aber das heißt natürlich nicht, dass der Kurs auch stark nach oben geht.

Doch, ich schaue nämlich auf beides. Ich sehe mir den Kurs an und NUR wenn der in den letzten Jahren oder 12 Monaten schön regelmäßig nach oben geht, dann schaue ich nach der Dividende. Und wenn auch die gut ist, dann wird gekauft.

Hallo,

Die Dividenden-Strategie würde ich eher als Strategie sehen, in der man sehr defensiv investiert, was ich generell recht gut finde. Dividenden-Werte sind ja in der Regel nicht mehr in der großen Wachstums-Phase aber meist doch solide Unternehmen. Bei Aktien mit besonders hoher Dividende wäre ich aber ein wenig vorsichtig, vor allem wenn der Kurs stärker gefallen ist. Der kleine Nachteil bei guten Dividenden ist eben die steuerliche Sache, aber das ist ohnehin bekannt. Auch Aktien, die trotz Dividende lange Zeit (Jahre) schlecht laufen (wie z.B. GE) sollte man irgend wann kritisch hinterfragen. Dann sollte man sich auch ansehen ob für die Dividenden auch genügend Gewinne gemacht werden.

Beste Grüße

Joe

hallo Daniel,

hier passt der Podcast nicht mit dem Artikel.Der Podcast ist mit Ümet und hier sollte der Podcast mit Thomas Wachinger erscheinen.

Moin,

ich informiere mich aktuell über die Dividendenstrategie weil ich diese grundsätzlich sehr interessant finde. Einen Widerspruch kann ich aktuell nicht auflösen den ich ab ca. 1:03 im Interview gehört habe: grundsätzlich legt mach sich die Dividendenaktien langfristig ins Depot und checkt die Kurse relativ selten, aber mindestens einmal pro Jahr. Wenn die Aktie aber zB um 40% fällt zieht Thomas ggf. die Notbremse. Um diese aber rechtzeitig ziehen zu können, muss ich doch die Kurse sehr regelmäßig checken, wenn nicht täglich, oder?

Viele Grüße

Jochen

Hallo Jochen,

nein, Du musst Deine Aktien nicht täglich und auch nicht besonders regelmäßig checken. Wenn Du die Werte kaufst und von ihnen so überzeugt bist, dass Du sie über Jahre und Jahrzehnte halten möchtest, checkst Du Du ein paar Mal im Jahr, ob sich etwas grob etwas an den Zahlen oder der Story/Branche geändert hat und Du etwas ändern musst. Ansonsten lässt Du es weiterlaufen. Aber ganz ohne Überprüfung geht es nicht. Christian Röhl spricht ja immer zurecht von buy, hold und check. Besonders viel Aufwand ist das aber nicht, jedoch mehr als bei ETFs.

Viele Grüße

Daniel