2020 war für uns alle ein Ausnahmejahr, das hoffentlich in der Intensität auch wirklich eine Ausnahme bleibt. Neben den ganzen Corona-Einschränkungen habe ich mich komplett selbstständig gemacht, 61 Podcast-Folgen produziert, einen neuen Podcast gestartet und mein Depot umgekrempelt. Aber der Reihe nach.

Inhalt

Überblick Jahresrückblick

Zum 6. Mal mache ich jetzt schon meinen Depotrückblick, aber noch nie ist er mir so schwer gefallen wie dieses Jahr. Hätte ich im Januar 2020 gewusst, wie sich dieses Jahr entwickelt, hätte ich Anfang des Jahres mit Sicherheit schon einiges anders gemacht. Aber die Corona-Pandemie und ihre zahlreichen Auswirkungen auf die komplette Jahresplanung und das Leben ließen sich damals wirklich noch nicht vorhersehen.

Am Ende habe ich versucht, das Beste aus der Situation zu machen. Das ist auch gelungen und ich bin zumindest mit dem Börsenjahr und meiner Selbstständigkeit zufrieden. Ich gehe in dieser Folge aber bewusst nicht weiter auf die Corona-Krise ein, denn ich denke, dass das Thema uns im normalen Leben schon genug beschäftigt. Da braucht man nicht noch eine Podcastfolge oder Blogartikel, der das Thema nochmal auswalzt.

Stattdessen spreche ich über meine Rendite im Corona-Jahr, die veränderte Asset Allokation, die besten und schlechtesten Aktien, Probleme und Ideen mit meinen ETFs, P2P-Kredite, die Selbstständigkeit und zum allerersten Mal die Kryptowährungen. Und wie in den letzten Jahren auch, findest du alle Screenshots, Tabellen und Grafiken im Blogartikel.

Finanzrocker-Podcast auf allen Plattformen

Hier findest du den Finanzrocker-Podcast auf allen Plattformen

Die Podcastfolge Depotrückblick 2020 gleich anhören

Datenqualität bei Portfolio Performance

Als ich an Silvester meine Rendite und die Screenshots aus Portfolio Performance in diesen Artikel übertragen wollte, stimmten meine Zahlen nicht. Mein ETF-Depot hatte vom 30.12. zum 31.12. plötzlich 20 % mehr Rendite. Das ist natürlich völliger Quatsch. Irgendwas hat mit den gezogenen Daten nicht gestimmt. Portfolio Performance ist übrigens eine kostenlose Depot-Software, die ich seit sechs Jahren nutze und auch für die Depotrückblicke immer nutze.

Nachdem ich alle ETFs geprüft hatte, fiel mir auf, dass die gezogenen Daten eine Mischung aus Dollar- und Euro-Kurs hatten. Dadurch kam dann ein Plus von insgesamt 25 % zustande. Es waren aber nur die comstage-ETFs betroffen und das auch noch bei allen Datenlieferanten (onvista, Boerse.de, Ariva und Yahoo Finance). Ein Austausch änderte nichts. Ich vermute, dass es mit der schon lange geplanten Umstellung von comstage auf Lyxor zusammenhängt.

Die Behebung des Fehlers nahm dann nochmal eine Stunde Zeitaufwand in Anspruch, aber ich konnte ihn mit Hilfe der Daten aus dem Portfolio-Report fixen. Diese Seite aus dem Portfolio Performance-Forum hilft da auch weiter. Normalerweise ziehe ich alle meine Kursdaten über die unterschiedlichen Online-Portale. In der Vergangenheit kam es dabei jedoch immer wieder zu unsauberen Daten und Fehlern – vor allem mit Yahoo Finance. Von daher bin ich dankbar, dass es zu diesem Fehler kam, denn Portfolio-Report gibt es erst seit 2020.

Der Portfolio-Report ist ein kostenloses Datenangebot von Portfolio Performance. Über das Tool werden die Xetra-Kurse von Aktien, ETFs und Fonds abgerufen. Diese lassen sich dann mit den Datensätzen in Portfolio Performance verknüpfen, was aber etwas anders läuft als bisher. Nach dem Austausch der Links stimmte die Rendite auch wieder. Wenn du also saubere Daten in Portfolio Performance haben möchtest, empfehle ich dir das Vorgehen mit den Portfolio-Report-Daten.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Aber zurück zum Depot- und Jahresrückblick 2020. Bevor ich auf das Depot zu sprechen komme, noch ein paar andere Punkte, die bei mir zum vergangenen Jahr dazugehören.

Neuer Podcast: Mehr Mut zum Glück

Das war zum einen eine Reaktion auf die ganzen abgesagten Reisen in 2020. Stattdessen habe ich viele Reise- und Selbstfindungsbücher gelesen, die mich wieder auf andere Gedanken gebracht haben. Aber ich wollte am Ende mehr machen als sie nur zu lesen, sondern die Kernaussagen sollten noch weitere Menschen dazu bringen über bestimmte Dinge im Leben nachzudenken.

Zum anderen war ich mit meinen Mixtapes nicht mehr glücklich, die nicht mehr so wirklich zum Finanzrocker-Podcast passten. 2020 gab es nur eine Mixtape-Folge mit Tim Reichel, die ich sehr gelungen finde. Wie bei den anderen Mixtapes auch, war der Zuhörerzuspruch aber eher gering. Da wusste ich, dass ich etwas ändern musste. Im April entstand dann die Idee für den neuen Podcast, der mir sehr viel Spaß macht.

2020 sind zehn Folgen entstanden mit ganz unterschiedlichen Themen: vom IT-Systemkaufmann zum Weltreisenden, vom Investmentbanker zum Käfigkämpfer oder vom Programmierer hin zum Unterwasserfotografen. Mit 85.000 Downloads in 6 Monaten ist der Podcast aber deutlich kleiner als der Finanzrocker-Podcast.

Veranstaltungen im Jahr 2020

Die Live-Veranstaltungen in 2020 konnte ich an einem Finger abzählen. Es gab nur das FinCamp in München im Oktober. Trotz ganztägiger Maskenpflicht und diversen Restriktionen war es eine tolle Veranstaltung – auch wenn der Aufwand mit 14 Stunden An- und Abfahrt und Corona-Restriktionen in den Zügen enorm war.

Ansonsten gab es vereinzelte Online-Events, die aber wirklich nicht das gleiche sind wie richtige Veranstaltungen. 2021 wird sich das nicht ändern. Auch die INVEST 2021 wird virtuell stattfinden.

Ziele 2020

Im vergangenen Jahresrückblick hatte ich mir für 2020 einige Ziele gesetzt, die ich dieses Mal wieder nur zum Teil erfüllt habe. Auch hier hatte die Corona-Pandemie einigen Einfluss auf die Ziele.

- Erhöhung der Einzelwerte auf 50 und Verkauf langjähriger Minderperformern

- Erhöhung der Dividenden um 50 %

- Erhöhung Zahltage auf 120

- Veröffentlichung der komplett überarbeiteten 2. Auflage von „Jetzt rocke ich meine Finanzen selbst“

- Veröffentlichung Online-Kurs(e)

- YouTube-Abonnenten auf 7.000

- Newsletter-Abonnenten auf 8.000

- Podcast-Downloads von 1,4 Millionen auf 2 Millionen hoch

- Blogbesucherzahlen auf 50.000 pro Monat hoch

- Erfüllung von vielen Punkten auf meiner Bucket List

Das habe ich nicht geschafft

Fangen wir mal mit dem letzten Punkt an: Die Erfüllung von vielen Punkten auf meiner Bucket List habe ich nicht geschafft, weil ich alle meine Reisen absagen bzw. verschieben musste. Ob ich sie in diesem Jahr nachholen kann, steht noch in den Sternen.

Auch das Blogziel mit über 50.000 Besuchern im Monat konnte ich nicht erreichen. Am Ende habe ich knapp 46.000 Besucher im Monat geschafft. Das hatte zwei Gründe: Die ePrivacy- und Cookie-Richtlinien sorgten dafür, dass Tracking heutzutage allgemein ein Glücksspiel ist. Wenn jemand bei den Cookie-Richtlinien angibt, er möchte nicht getrackt werden, zählt es beispielsweise bei Google Analytics auch nicht.

Außerdem funktionierte einiges auf dem Blog nicht mehr richtig, weshalb ich ein komplettes optisches und technisches Update machen lassen musste. Seitdem das gemacht wurde, geht es auch wieder aufwärts. Und es kann sich wirklich sehen lassen, wie ich finde.

Auch der Newsletter wuchs im vergangenen Jahr nicht richtig, so dass ich das Ziel nicht erfüllt habe. Dabei kamen da vor allem die zahlreichen Gewinnspiele sehr gut an.

Mein Online-Kurs wird langsam aber sicher zum Running Gag. Zeitlich war das jedoch schlichtweg nicht möglich und für 2021 habe ich nichts geplant.

Was die Börse angeht, gab es einige Änderungen in meinem Portfolio, die auch Auswirkungen auf die Ziele hatten. Ich habe beispielsweise die Anzahl der Einzelaktien etwas heruntergefahren. Das mache ich nächstes Jahr auch noch einmal, so dass ich bei 35-40 Einzelaktien liege. Der Hintergrund: Ich will mich von den kleinen Positionen unter 3 %-Depotanteil trennen und weitere, nicht gut laufende Aktien, die die Kennzahlen schon lange nicht mehr erreichen, verkaufen. 3 Kandidaten stehen da auch auf der Liste. Welche das sind, erzähle ich weiter unten.

Den Cashflow durch Dividenden konnte ich auch dieses Jahr wieder gut erhöhen, aber leider nicht um 50 %. Einige Unternehmen in meinem Portfolio strichen oder kürzten ihre Dividende, so dass am Ende nur eine Steigerung von 18 % rausgekommen sind. Damit kann ich aber gut leben.

Das habe ich geschafft

Kommen wir mal zu den Zielen, die ich geschafft habe. Dank der ganzen Video-Interviews konnte ich die Anzahl der Abonnenten bei YouTube von unter 3.800 auf über 7.200 erhöhen. Trotzdem muss man sagen, dass hier der Aufwand deutlich höher ist als der Ertrag. Ein richtiges Wachstum ist hier bei den einzelnen Videos nicht zu sehen. Deswegen wird der YouTube-Kanal weiterhin nur eine Ergänzung bleiben, aber nicht weiter groß ausgebaut.

Neben den Video-Interviews mit Stefan Waldhauser für HGI meets Finanzrocker habe ich auch noch zwei Videos mit Richard Dittrich von der Börse Stuttgart aufgenommen. Darin geht es um die unterschiedlichen Ordertypen an der Börse und worauf ich achten sollte und die Sinnhaftigkeit von Dividenden.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Apropos Dividenden: Was sehr gut funktioniert hat, war die Erhöhung der Zahltage auf 140. Das Ziel habe ich damit übertroffen.

Bei den Podcast-Zielen habe ich es streng genommen nicht geschafft, das Ziel zu erreichen. Das Ziel waren 2 Millionen Downloads mit dem Finanzrocker-Podcast. Ehrlich gesagt war das viel zu ambitioniert, denn die Podcast-Konkurrenz ist 2020 richtig stark gewachsen – vor allem im Börsen- und Finanzbereich.

Außerdem hat das dauerhafte Home Office hat dazu geführt, dass viele Hörerinnen und Hörer deutlich weniger Podcasts gehört haben und sich auf die interessantesten Folgen der abonnierten Podcasts konzentriert haben. Das habe ich auch gemacht, denn ich konnte nur noch einen Bruchteil meiner bevorzugten Podcasts hören, weil ich seit Juli nicht mehr zur Arbeit gefahren bin und mein Fitnessstudio (wo ich die meisten Podcasts höre) fast 5 Monate geschlossen hatte.

Trotzdem konnte ich die Downloadzahlen beim Finanzrocker exorbitant steigern. Von knapp unter 1,4 Millionen Downloads ging es auf über 1,6 Millionen Downloads (inkl. Podcastfolgen auf YouTube). Die durchschnittliche Downloadanzahl pro Folge konnte ich von 27.300 auf über 33.000 steigern. Mit den beiden anderen Podcasts kommt die Anzahl sogar auf 2,8 Millionen. Das ist schon eine Ansage, die zeigt dass der Podcast-Content ankommt. Die beliebtesten Folgen 2020 haben alle die 40.000-Downloads-Marke erreicht.

Das waren die beliebtesten Folgen im Jahr 2020

- Folge 161: “Mit 25 hatte ich keine Ahnung von Aktien, heute bin ich Millionär” – Interview mit Maschinist Marcel von der Freiheitsmaschine

- Folge 150: Aktien, ETFs, Fonds, P2P, REITs und Gold im Corona-Crash – 6 Gäste erzählen, wie sie damit umgehen

- Folge 142: Steuertipps, Immobilien, ETFs im Crash – Jahresausblick mit Saidi von Finanztip

- Folge 145: Mit 49 die finanzielle Unabhängigkeit erreichen – Hörerinterview mit Katrin

- Folge 160: „Viele niedrigbewertete Aktien haben fast den Charakter einer Resterampe” – Interview mit Christian W. Röhl

Jetzt rocke ich meine Finanzen selbst – 2. Auflage

Generell liefen die Finanzbücher in diesem Jahr jedoch nicht so gut wie im Jahr davor. Das kann daran liegen, dass Corona das Thema Finanzen nicht so in den Vordergrund gerückt hat wie im fantastischen Börsenjahr 2019, wo es auch noch kein Corona-Virus gab.

Was sehr gut lief waren die Hörbücher, die sogar noch besser liefen als 2019. Ähnlich wie die Podcasts waren die Hörbücher auch ein absolutes Trendthema.

Rendite 2020

Im Jahr 2020 lag die Rendite meines Gesamtvermögens bei 6,53 %. Es war in diesem Jahr ein einziges Auf und Ab. Bis Ende Februar lief das Jahr schlecht, dann kam der Corona-Crash und es wurde noch schlechter. Dafür ging es anschließend wieder ordentlich nach oben. 7 grüne Gewinner-Monate stehen 5 rote Verlierermonate gegenüber.

Asset Allokation 2020

2020 hat sich etwas an meiner Asset Allokation geändert. Erstmals habe ich mein Betriebsvermögen in Portfolio Performance eingetragen, da es ja auch zum Gesamtvermögen dazugehört und teilweise verzinst wird.

Besonders gut liefen in diesem Jahr wieder meine beiden Vorsorgefonds aus der privaten Rentenversicherung mit 14,91 %. Auch wenn die Abschlusskosten dieses eigentlich unnützen Bankprodukts mit fast 2.500 Euro vollkommen überteuert war, hat die Rendite seit 2010 alles wieder wett gemacht. In der Asset Allocation beträgt der Anteil 5,4 %.

Auf Platz 2 der Renditetabelle liegt mein Rohstoff-Anteil mit Gold. 13,5 % können sich wirklich sehen lassen, sind aber auch nicht verwunderlich in einem Jahr voller Verunsicherung. Gold ist da immer der Sicherheitsanker, wenngleich es in meinem Depot nur 4 % ausmacht.

Das reine Aktiendepot hat eine Rendite von knapp 8 % gemacht und liegt damit auf Platz 3 der Rendite-Tabelle. Da über 48 % meines Vermögens aus Einzelaktien besteht, hat dieser Part jedoch den größten Einfluss auf das Gesamtportfolio.

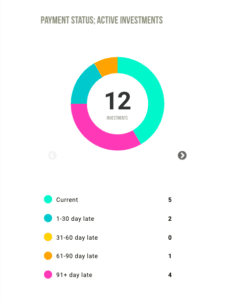

Mein P2P-Portfolio ist 2020 zwar ein ganzes Stück gesunken, bringt aber eine Rendite von 7,75 % vor Steuern. Damit liegt P2P auf Platz 4 der Renditetabelle 2020. Wenn ich ehrlich bin, wiegt diese Rendite das deutlich höhere Risiko aber nicht mehr auf. Die ganzen ausgefallenen oder verzögerten Kredite sind hier noch gar nicht einberechnet.

Der Anteil der P2P-Kredite am Gesamtvermögen beträgt jedoch nur noch 5,6 % und wird 2021 weiter verkleinert. Mit einem Durchschnittszinssatz von 6,75 % zieht der große Bondora Go and Grow-Anteil die Rendite unter 10 %. Mehr dazu findest du weiter unten bei den P2P-Krediten.

Das Rendite des ETF-Depots liegt 2020 bei 4,98 % und belegt damit Platz 5 in der Renditetabelle. Dabei liegt der ETF-Anteil am Gesamtvermögen nur bei 5,6 %.

Neu dabei: Betriebsvermögen

Was sich in diesem Jahr in der Gesamtaufteilung geändert hat, ist das Betriebsvermögen aus der Selbstständigkeit. Ich musste mir hier einen größeren Puffer für schlechter laufende Zeiten aufbauen. Mit 23 % gehört das Betriebsvermögen natürlich auch zum Gesamtvermögen dazu, bringt aber nur wenig Rendite. Ein Teil davon ist aber angelegt, so dass die Rendite hier höher liegt als beim reinen Tages- oder Festgeld.

Standesgemäß den letzten Platz verteidigt das Tages- und Festgeld, dessen einzige Aufgabe in dem Bereitstellen von benötigter Liquidität besteht. Während der Krise im März und April konnte ich hier aus den Vollen schöpfen und verstärkt in Aktien investieren.

Ab Mai musste ich den Liquiditätspuffer wieder auffüllen und komplett umziehen, da Moneyou ja zunächst die Zinsen komplett strich und kurz darauf die Ankündigung rausgab, dass Moneyou 2021 komplett die Pforten schließt. Die Rendite war mit 0,02 % auch kurz vor dem Nullpunkt. Mit 8 % Anteil ist es aber der drittgrößte Posten in der Asset Allokation.

So sieht das Performance Diagramm – sortiert nach den einzelnen Assets – in Portfolio Performance aus. Hier sind auch noch die Kryptowährungen aufgeführt, deren zeitgewichtete Rendite (andere Rendite als bei Bison weiter unten) allein im Dezember mit 42 % alles in den Schatten stellt. Da der Anteil aber verschwindend gering ist, hat es nicht viel zur Gesamtrendite beigetragen.

Die Rendite meines Aktiendepots in blau, meine Gesamtrendite in schwarz, Rohstoffe (Gold) in grün, Kryptowährungen in hellblau, mein Anleihefonds in lila und meine ETFs in beige. Die P2P-Kredite werden in grau mit einer Gesamtrendite über 7,75 % vor Steuern angezeigt.

Sparquote

Die Sparquote im Jahr 2020 war dank Corona sehr hoch. Ich konnte nicht viel ausgeben. Ganze 10 Reisen wurden gestrichen und die Restaurant- und Konzertbesuche waren nur ein Bruchteil vom Vorjahr. Stattdessen investierte ich vermehrt in meine Sparpläne und Rücklagen.

Außerdem waren einige neue Möbel nötig, damit das Dauer-Home-Office nicht zu einer schmerzhaften Qual wird. Das war insgesamt gesehen sogar die mit Abstand beste Investition 2020.

Tages- und Festgeld

Meine diversen Tages- und Festgeldkonten bei Moneyou habe ich 2020 aufgelöst. Stattdessen bin ich mit einem Teil zu Weltsparen* gegangen und habe ausschließlich schwedische Tages- und Festgelder* abgeschlossen. Damit bin ich bisher sehr zufrieden, weil die Prozesse einfach und übersichtlich sind. Die Zinsen sind hier etwas höher als 0, aber trotzdem nur gering.

Meine normale Rücklage habe ich auf einem unverzinsten Tagesgeldkonto bei der comdirect gepackt, die so jederzeit verfügbar sind.

Einen aktuellen Artikel dazu aus dem Herbst findest du auf dem Finanzrocker-Blog.

Aktien

In diesem Jahr habe ich mein Aktiendepot ordentlich umgekrempelt und mich dabei ausschließlich an meinen Anlagekriterien orientiert. Wichtigstes Ziel: Hin zu mehr fundamental starken Qualitätsaktien, die sowohl Kursgewinne als auch steigende Dividenden bieten. Häufig haben diese Unternehmen keine hohe Dividendenrendite und eine geringe Ausschüttungsquote, können diese aber beständig steigern. Nahezu alle Dividendenaristokraten in meinem Portfolio bieten zwar eine hohe Dividendenrendite, aber dafür dauerhafte Kursverluste oder Stagnation über mehrere Jahre.

Deshalb war es nötig, einmal im Depot aufzuräumen, genaue Kriterien festzulegen und einige bestehende Investments grundlegend zu hinterfragen. Bei einer Gewinn- oder Cashflowstabilität unter 0,7 (Korrelation des Gewinns der Aktie von -1 (hohe Verluste) und +1 (hohe Gewinne) im Aktienfinder), einer hohen Schuldenquote über 30 % und einer zu hohen Ausschüttungsquote auf den Gewinn passen die Unternehmen nicht mehr ins Portfolio. Dann gibt es noch ein paar andere Kriterien, die bei einigen Werten zu einem Verkauf führen. Vor allem wollte ich auch weg von problembehafteten Zockeraktien, die ständig die Rendite runterreißen.

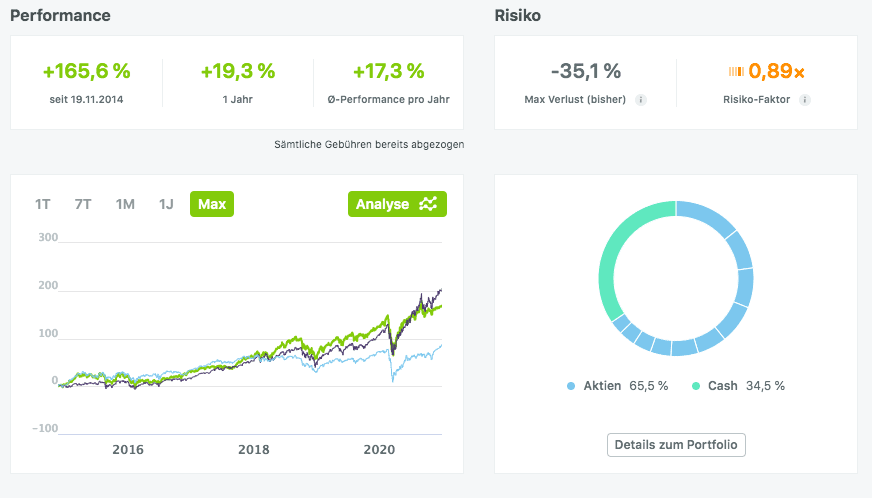

Erfolgreiches Wikifolio mit den Kennzahlen

Diese Kriterien haben natürlich auch einen Hintergrund. Ich habe 2014 ein Wikifolio mit strikten Kriterien aufgesetzt, die ich 2017 nochmal etwas angepasst habe. 2019 habe ich dann bis auf eine Ausnahme alle Aktien verkauft, die nicht in meinem Portfolio enthalten sind. 2020 habe ich die Portfolio-Anteile nochmal angepasst, geglättet und ein Cashpolster aufgebaut. Alle zehn Werte entsprechen jetzt den eben genannten Kennzahlen.

So weit, so gut. Das Besondere an dem Wikifolio ist jetzt die Performance. In sechs Jahren liegt die Rendite bei 165,6%. Hier sind sämtliche Gebühren schon abgezogen. Allein 2020 lag die Rendite bei 19,3 % und die durchschnittliche Performance pro Jahr beträgt 17,3 %. Das liegt deutlich oberhalb der Rendite meines eigenen Portfolios, deutlich oberhalb vom MDAX (hellblaue Linie) und etwas unter dem Nasdaq (schwarz).

Das zeigt sehr deutlich, dass feste Kriterien bei der aktiven Geldanlage einen sehr starken Einfluß auf die Rendite haben können. Weg mit dem Bauchgefühl, dividendenstarken Verlustbringern und Mini-Positionen. Auch die wenigen Werte tragen ihren Teil dazu bei, dass es so gut funktioniert.

Weg mit Verlustbringern und Mini-Positionen

Ich habe mich endlich von langjährigen Verlustbringern wie Sto SE, Bet-at-Home oder KPS getrennt. Dazu kamen dann noch kleinere Positionen von Fuchs Petrolub, Sixt, LEG Immobilien und SAP, die ich alle komplett aufgelöst habe. SAP habe ich noch mit einem Gewinn von 42 % verkauft, bevor der Absturz kam. Das war aber tatsächlich pures Glück.

Außerdem habe ich mich noch von den größeren Positionen Walt Disney, Unilever, BYD und Elringklinger getrennt. Unilever habe ich im Zuge der Umwandlung zur komplett britischen PLC verkauft, da ich die niederländische Variante hatte. Mein Broker verlangt bei solchen Änderungen gern 20 Euro und dem habe ich einfach vorgesorgt. Für den Aktiensplit von Apple musste ich schon kurz vorher 20 Euro zahlen. In die Aktie werde ich aber langfristig wieder investieren.

Zu BYD und Elringklinger komme ich gleich nochmal und der Verkauf von Walt Disney hatte den Grund, dass der Gewinn extrem gefallen ist und das Unternehmen somit meine Kriterien nicht mehr erfüllt hat.

Hinterher stellte sich raus, dass das die einzige wirkliche Fehlentscheidung 2020 war, weil Disney wegen der Streamingambitionen mit Disney+ bekannt gab, dass sie massiv in neue exklusive Serien investieren werden. Das führte an der Börse zu einem Kursfeuerwerk, von dem mein Depot leider nicht mehr profitiert hat. Aber dadurch macht das Unternehmen eben die nächsten Jahre auch nicht mehr Gewinn, sondern das sind einfach Zukunftsvisionen und Investments.

Die momentane Gewinnstabilität liegt bei 0,37 und da kann ich mir den Wert tatsächlich nicht mehr schön rechnen. Deswegen habe ich die Disney-Aktie verkauft.

Insgesamt haben meine Verkäufe ordentlich Geld in die Kassen gespült. Zum Teil habe ich wieder neue Werte gekauft. Für eine kommende Korrektur habe ich jetzt aber noch Puffer aufgebaut, um dann nachzukaufen.

Trading-Depot für das Zockerverlangen

Mit meinem Trade-Republic-Depot* habe ich letztes Jahr wieder etwas spekuliert. Dank der Ordergebühr von einem Euro ist es ja günstig möglich. Aber ich habe das auf einem ganz niedrigen Niveau gemacht, so dass es bei Verlusten auch nicht so weh tut. Das war ziemlich erfolgreich mit einem Gewinn von 12,6 %, führt aber auch zu häufigen Trades. Mit Zhongan, iRobot und Ceconomy habe ich ganz gute Gewinne von über 30 % realisiert.

Ein Vorteil dieses Trading-Depots ist ganz einfach, dass ich die Zockereien von meinem großen Portfolio fernhalte und auf Sparflamme meinen unzweifelhaft vorhandenen Zockertrieb ausleben kann.

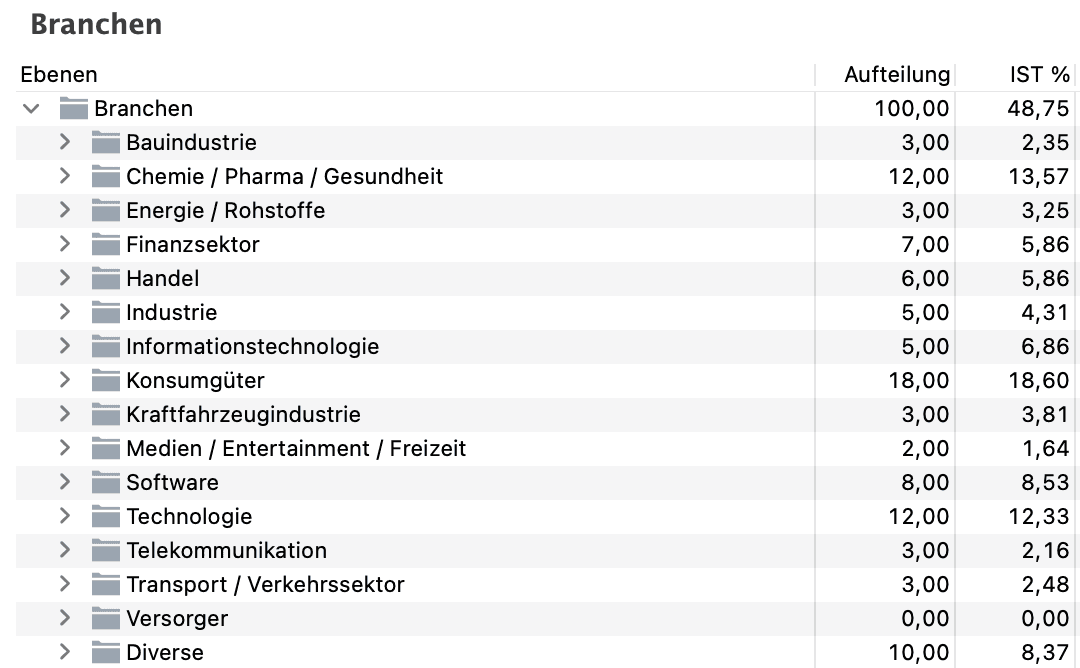

Branchenverteilung

Eine weitere Neuerung gab es bei der Branchenverteilung. Die musste ich 2020 zwangsläufig ändern, weil Corona wirklich alles durcheinander gewürfelt hat. Jetzt ist es ausgeglichen und passt wieder. Ich hoffe, dass es da im kommenden Jahr nicht wieder zu solchen Verwerfungen kommt.

So sieht meine prozentuale Branchenverteilung aus Portfolio Performance Ende 2020 aus:

Vor allem die „Diverse-Branche“ mit Holdings und Immobilien ist 2020 arg in Mitleidenschaft gezogen worden. Das wird sich auch erstmal nicht so schnell ändern.

Mittlere Haltedauer und Trades

Die mittlere Haltedauer in meinem Portfolio beträgt 809 Tage. Mein ernsthaftes Ziel ist es, diese Zahl auf über 1.000 Tage in den kommenden zwei Jahren zu bekommen. Denn solch eine hohe Anzahl an Verkäufen wie 2020 möchte ich im nächsten Jahr nicht noch einmal haben. Ich bin ein Langfristanleger und möchte das auch bleiben. Je weniger Trades, um so besser.

Das gelingt viel besser, wenn ich festgelegte Kriterien habe, die dafür sorgen, dass ich viel weniger mit dem Bauch und mehr nach konkreten Kennzahlen handele. Die beiden Zahlen lassen sich übrigens als Widget beim kostenlosen Programm Portfolio Performance auf dem Dashboard anzeigen und dann auch mit einem Klick genau anschauen.

Von den insgesamt 25 Verkäufen waren 17 mit Gewinn und 8 mit Verlust. Hier sind aber auch die Vorsorgefonds aus der privaten Rentenversicherung aufgeführt, weil die einmal im Jahr verkauft werden, die Kosten abgezogen und wieder neu angelegt werden. Es sind also nicht nur Aktienverkäufe.

Ich hoffe, dass die Portfolioumstellung langfristig Früchte trägt und zusätzlich für ein größeres Plus in einem stabileren Depot sorgt. Noch habe ich aber eine Handvoll Kandidaten auf der Abschussliste, die nicht mehr so wirklich in mein Portfolio passen. Bei denen kann es also durchaus sein, dass ich sie im nächsten Jahr verkaufe – zumindest einen Teil.

An dieser Stelle kommt der Hinweis auf den Disclaimer. Bei den jetzt vorgestellten Aktien, ETFs und P2P-Krediten handelt es sich weder um Kauf- oder Verkaufempfehlungen noch Beratungen, sondern ausschließlich um meine persönliche Meinung. Welche Rückschlüsse du daraus schließt, bleibt Dir überlassen.

Die 3 Top-Aktien aus meinem Depot 2020

2019 waren die Top-Werte in meinem Portfolio Apple (2020 Platz 4 mit einer Rendite von +71 %), Qualcomm (2020 Platz 5 mit +55 %) und Microsoft (2020 Platz 10 mit +30%). Die drei Werte haben auch 2020 ein sehr gutes Rendite-Plus gebracht, mussten sich aber von anderen Werten geschlagen geben.

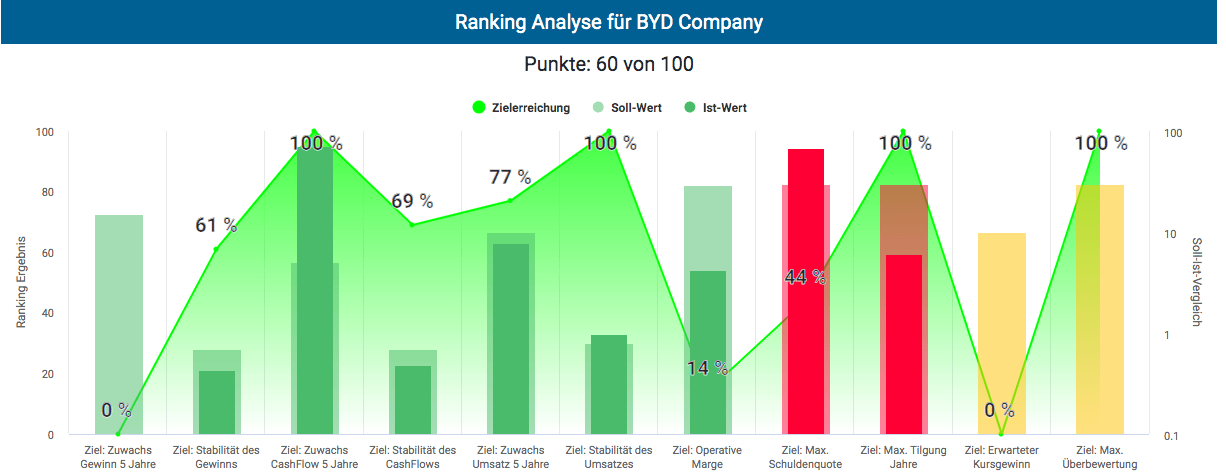

BYD (+ 307 %)

Die Verlierer aus den letzten Jahren werden irgendwann auch wieder Gewinner sein. Der chinesische Auto- und Batteriehersteller BYD stand 2019 noch ganz oben auf dem Verlierertreppchen. 2020 war die Aktie aber der absolute Überflieger. Das hatte mehrere Gründe.

Zum einen profitierte BYD vom Hype der Tesla-Aktie, die 2020 sogar 605 % im Plus war. BYD ist nach Tesla der zweitbeliebteste Elektrohersteller weltweit. 2019 verkaufte BYD 226.012 E-Autos.

Auf der anderen Seite verkündete das chinesische Unternehmen sehr starke Zahlen. Allein im November verkaufte BYD über 53.000 Neuwagen. Das entsprach einem Plus von fast 31 % gegenüber dem Vorjahr.

Fast genau die Hälfte der verkauften Autos waren Elektro- oder Hybridmodelle, was einer Steigerung von 137 % gegenüber dem Vorjahr entspricht. Diese allgemein starken Zahlen waren aber im Aktienkurs schon eingepreist. Seit Ende Oktober pendelt der Kurs zwischen 17 und 22 Euro auf und ab und konsolidiert.

Ich habe bei der Aktie im November meine Gewinne mitgenommen, weil die Kennzahlen für mich nicht mehr gestimmt haben. Die Gewinn- und Cashflowstabilität lag bei unter 0,5, die Schulden-Quote bei über 68 % (bei mir im Depot sollte sie maximal bei 30 % liegen) und die Überbewertung mit einem KGV von 100 war ebenfalls zu hoch. Deshalb habe ich mich mit hohen Gewinnen von der Aktie getrennt.

PayPal (+94%)

PayPal ist die mit Abstand erfolgreichste Aktie in meinem Depot. Das Plus beträgt mittlerweile 350 %. Allein 2020 beträgt das Kursplus in meinem Portfolio starke 94 %. Damit liegt die Aktie auf Platz 2 im Rendite-Ranking.

Im Corona-Jahr hat der amerikanische Online-Bezahldienst die führende Marktposition noch weiter ausbauen können. Das liegt vor allem am stark veränderten Shopping- und Bezahlverhalten. Ich habe 2020 so oft mit PayPal bezahlt wie noch nie.

Zusätzlich sorgte die Einführung des Kryptofeatures für Furore – vor allem beim Bitcoin. Künftig soll es möglich sein, über PayPal auch mit Kryptowährungen zu bezahlen. So lässt sich der Bitcoin auch im normalen Zahlungsverkehr etablieren.

Ein neues Feature wird das Bezahlen mit PayPal mit Hilfe eines QR-Codes im Laden sein. Vor Jahren gab es schon einmal den Versuch auch vom stationären Handel zu profitieren. Das scheiterte aber kläglich. Bei mir hat der Bezahlvorgang damals nie funktioniert. Das soll dann ähnlich laufen wie bei Alipay, wo ja auch mit Hilfe eines QR-Codes bezahlt wird.

Auch die kommende Abkapselung von der ehemaligen Mutter Ebay wird PayPal wegstecken. Der Payment-Deal ist Ende 2020 ausgelaufen und bei Ebay kann man jetzt mit deutlich mehr Zahlungsanbietern bezahlen. Dafür hat PayPal durch Investitionen in unterschiedliche Bereiche (wie beispielsweise in Raisin, der Weltsparen-Mutter) gut aufgestellt.

Die Aktie bleibt trotz der hohen Bewertung weiterhin in meinem Portfolio und ich sehe gute Chancen, dass PayPal auch 2021 zu den Top-Performern in meinem Depot gehört.

Elringklinger (+74%)

Die schlimmste Verliereraktie in meinem Depot war in den vergangenen Jahren neben BYD Elringklinger. Der deutsche Automobilzulieferer sank seit 2018 von 18 Euro auf unter 4 Euro im März 2020. Es wurden jedes Quartal schlechtere Zahlen verkündet, die Dividende gestrichen und während der Corona-Krise kam es noch dicker.

Über die Jahre tat ein Blick ins Depot mit einem vierstelligen Minus sehr weh. Doch im Sommer drehte sich der Wind überraschenderweise und Elringklinger verkündete, sich künftig zunehmend auf zukunftsträchtige Bereiche wie Wasserstoff oder E-Mobilität zu fokussieren. Auch die seit Anfang 2019 angestrebte Effizienzsteigerung trug Früchte.

Dazu kam im dritten Quartal ein kleiner Nettogewinn in Höhe von 3,4 Millionen Euro. Im Vergleich zum Vorjahresquartal war das zwar ein Minus von 49 %, aber doch viel mehr als ein Lichtblick im Vergleich zum desaströsen 2. Quartal 2020. Die verkündete Kooperation mit Airbus zum Thema Brennstoffzellen für Flugzeuge sorgte dann ab Oktober außerdem für den Höhenflug der Aktie.

Seit März stieg die Aktie von 3,61 Euro auf über 15 Euro. Insgesamt betrug das Plus seit Anfang des Jahres über 90 %. Ich habe mich im Dezember von Elringklinger getrennt und 2020 ein Plus von 74 % gemacht. Mit einer Gewinnstabilität von 0,01, einer Cashflowstabilität von 0,48 und einer hohen Überbewertung passt die Aktie nicht mehr in mein Depot.

Glücksgriff des Jahres

Mein Glücksgriff des Jahres war die Aktie von Stanley Black & Decker. Mitten im Corona-Crash stand die Aktie des Werkzeugherstellers bei 99 Euro, nachdem der Kurs noch im Februar bei 150 Euro stand. Ich bin mit einer ersten Position bei 99 Euro rein und habe zwischenzeitlich nachgekauft.

Das Ergebnis: Im Rendite-Ranking steht die Aktie auf Platz 7 mit einem Plus von über 42 %

Die 3 Flop-Aktien aus meinem Depot

Es ist keine Überraschung, dass es in diesem Jahr meine drei REITs komplett zerledert hat. Letztes Jahr waren die absoluten Verlierer BYD, Hugo Boss und – Überraschung – auch schon Tanger Factory Outlets. Nach Platz 3 im vergangenen Jahr steht Tanger nun auch 2020 wieder auf dem Treppchen.

REITs (im Schnitt -47 %)

Im letzten Depotrückblick hatte ich geschrieben, dass ich 2020 noch mehr auf REITs (Real Estate Investment Trusts) wegen der hohen Dividenden setzen wolle. Das habe ich auch gemacht und investierte neben dem Factory-Outlet-REIT Tanger noch im Februar in den Shopping-Mall-REIT Simon Property Group und den Raststätten- und Hotel-REIT Service Property. Einen Monat später war die Anteile dann fast gar nichts mehr wert.

Service Property stürzte um über 80 % ab und Simon Property stürzte um 68 % ab. Dazu kam dann noch Tanger mit einem Absturz um 75 %. Allein mit den drei Werten verschwanden im März zwei Monatsgehälter. Zum Glück waren das relativ kleine Positionen, aber es tat trotzdem weh.

Ich habe die Aktien aber nicht verkauft und bin immer noch investiert. Das Minus liegt jetzt nur noch im Schnitt bei -47 %, aber ist immer noch heftig. Immerhin zahlte Simon Property noch eine Dividende, während die anderen beiden nur noch die für REITs festgelegte Quote zahlten.

Ich vermute, dass es auch im nächsten Jahr nicht wieder nach oben geht, da ein weitere Lockdown in den USA durchaus noch kommen kann. Wenn Shopping Center geschlossen haben und die Mieter nicht zahlen können, wirkt sich natürlich auf die Einnahmen aus.

Das Jahr 2020 war für die Branche eine Katastrophe. Bei Tanger sank die Vermietungsquote von 96 % auf 93 %. Der Ankermieter mit einem Anteil von 8 % aller Geschäfte stand ebenfalls sehr schlecht da. Kommt es 2021 zu einer Verschärfung wird es wiederum einen Einfluss auf den Aktienkurs haben. Das gleiche gilt übrigens auch für die Premium-Hotels von Service Property.

Corona war ein Brandbeschleuniger für den Niedergang des stationären Handels. Den Shopping Centern ging es vorher schon nicht so gut, aber 2020 hat das ganze nochmal verstärkt.

Ich bleibe trotzdem auch 2021 investiert und rechne nicht vor 2022 mit wieder steigenden Einnahmen.

Royal Dutch Shell (-42%)

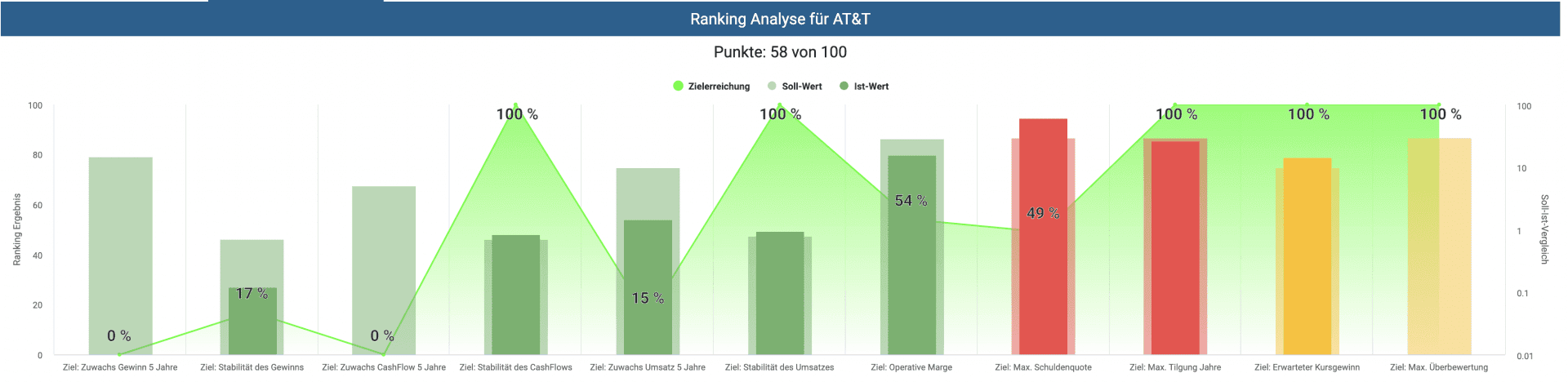

Royal Dutch Shell gehört zu den schlechtesten Werten in meinem Depot. Negative Gewinn- und Cashflowstabilität, eine 100%-Ausschüttungsquote und eine hohe Verschuldung sind absolute KO-Kriterien. Bei der Ranking-Analyse im Aktienfinder erreicht der Wert nur 41 von 100 Punkten.

Das Unternehmen ist 2020 aber komplett vom Corona-Virus betroffen gewesen. Der Ölpreis ist ins Bodenlose gefallen, die Menschen sind viel weniger Auto gefahren und verreist, was Shell komplett getroffen hat. Dazu kam noch die gekürzte Dividende im Frühjahr. In Summe führte das alles zum Sturzflug der Aktie.

Da sich Royal Dutch Shell sowieso in einem Umwandlungsprozess befindet, ist es schwer hier Zukunftsprognosen abzugeben. Das Unternehmen gliedert sich in die drei Geschäftsbereiche Integrated Gas, Upstream und Downstream. Letzteres ist der mit Abstand größte Bereich mit Ölprodukten und Chemikalien. Upstream steht für die Erkundung, Förderung und Vermarktung von Erdöl und Erdgas. Und der Bereich Integrated Gas steht für die Umwandlung von Erdgas in absetzbare Kraftstoffe. Dazu gehört auch die Zukunftstechnologie Elektrizität. Das ist jedoch mit Abstand das kleinste Segment.

Ich traue dem Unternehmen die Wandlung zu, aber es wird sehr lange dauern. Geduld steht da als Aktionär ganz oben. Ich bin mir da nicht ganz sicher, ob ich langfristig die Geduld habe. Kurzfristig bleibt die Aktie aber in meinem Depot.

AT&T (-29 %)

AT&T ist seit Jahren ein Wackelkandidat in meinem Portfolio. Der Dividendenaristokrat aus der Telekommunikationsbranche zahlt zwar eine hohe Dividende, aber der Kurs ist seit meinem Kauf rückläufig. Mit -29 % hat AT&T den dritten Platz beim Kampf um die goldene Zitrone ergattern können.

Eine hohe Schulden-Quote von 60 %, kaum Gewinne und eine viel zu hohe Ausschüttungsquote auf den Gewinn von fast 137 % machen die Aktie kurstechnisch zu einem lupenreinen Wertvernichter. Nun habe ich die Aktie aber schon seit 2017 in meinem Depot und bis März 2020 habe ich auch immer nachgekauft. Aber mein Vertrauen in AT&T ist hinüber und der Wert passt nicht mehr in mein Portfolio.

Es bleibt abzuwarten, ob AT&T 2021 endlich etwas mit der völlig überteuerten Übernahme von Time Warner anfangen kann. Immerhin gehören ja HBO und damit auch Game of Thrones zum Portfolio. Bisher sind sie kläglich gescheitert.

Mit dem eigenen Streaming-Dienst will man ja auch noch ein Stück vom kleiner werdenden Kuchen abhaben. Bei Disney+ hat es aber auch funktioniert und der Kurs ist komplett darauf angesprungen. Das Vertrauen habe ich in AT&T jedoch nicht wirklich und bisher ist außer hohen Schulden nichts gewesen.

Ich habe sie in diesem Jahr nur nicht verkauft, weil andere Werte über die Jahre (KPS oder Bet-at-home) noch schlechter liefen und ich die schon mit hohem Verlust verkauft habe. Für nächstes Jahr stehen die beiden Dividendenaristokraten und Kursvernichter AT&T und Altria aber ganz oben auf der Abschussliste.

ETFs

Mein ETF-Depot ist im Zuge des Corona-Crashs deutlich kleiner geworden, weil ich im März und April sehr viele Einzelaktien nachkaufte. Von 8 % Depotanteil ging es runter auf 5,5 %. Mit einer Rendite von 4,98 % lief es aber ganz gut.

Neben meinem schon sehr lange laufendem Sparplan auf MSCI World und Emerging Markets habe ich noch einen Immobilien-ETF. Darüber hinaus habe ich mich 2020 dafür entschieden, einzelne Fokusthemen nicht mehr mit Einzelaktien, sondern mit Themen-ETFs abzubilden.

Der Vorteil ist hier ganz klar, dass ich nicht auf Einzelwerte in Zukunftsbranchen setze (was bei mir schon öfter in die Hose gegangen ist), sondern auf eine größere Bandbreite von verschiedenen Unternehmen in einem ETF. Dazu aber gleich nochmal mehr.

In diesem Jahr habe ich das erste Mal etwas an dem seit 2014 bestehenden ETF-Sparplan geändert. Statt auf 80 % MSCI World und 20 % Emerging Markets zu setzen, habe ich nach dem Interview mit Dr. Gerd Kommer und Prof. Martin Weber zum Thema Faktor-ETFs den Sparplan geändert.

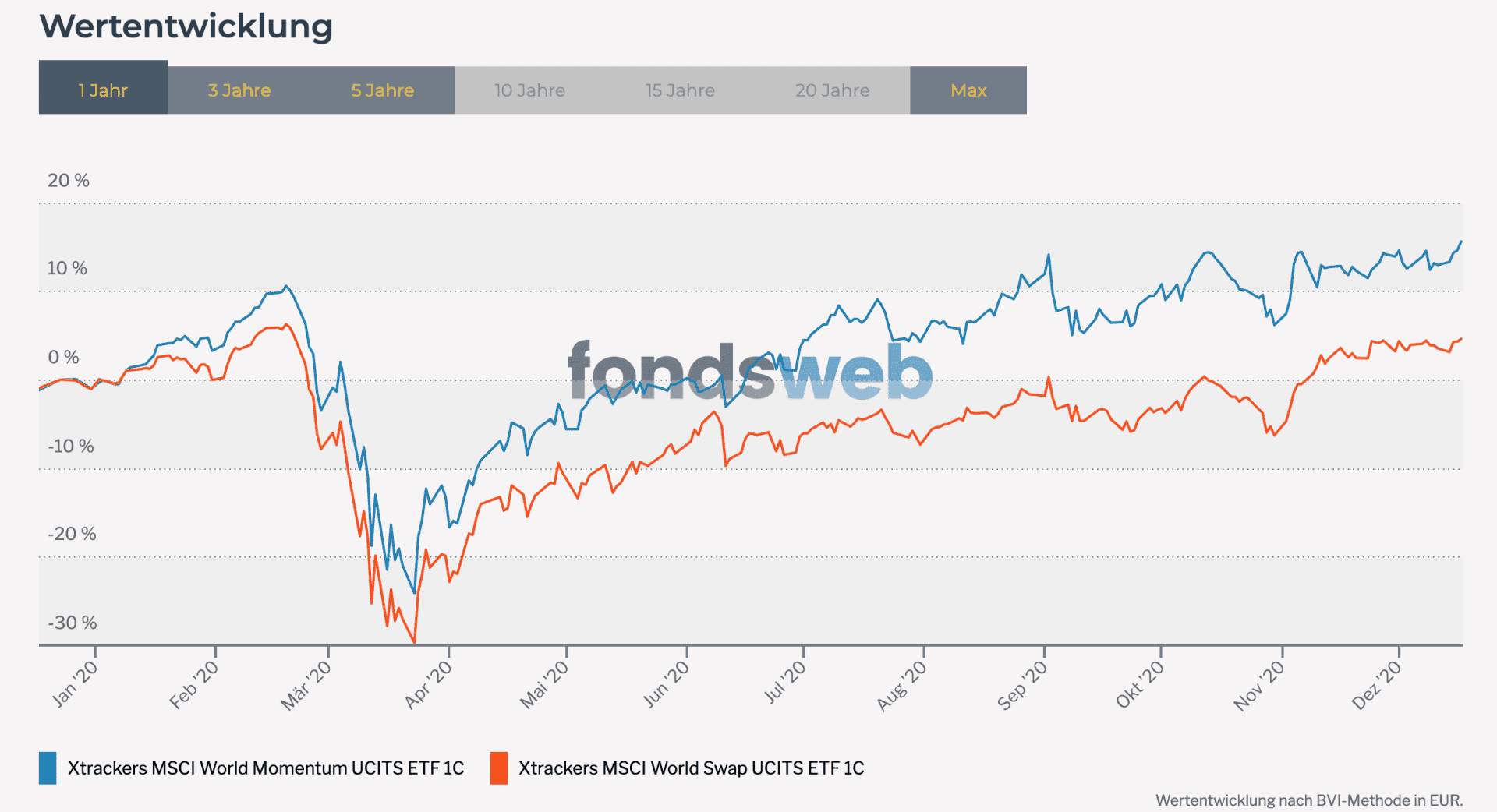

Im Zuge der Rendite-Recherche für die Interviewfragen hat es mir in den Fingern gejuckt, doch mal einen Momentum-ETF im Sparplan auszuprobieren. Mein Sparplan-Depot ist tatsächlich separat zu allen anderen Depots, so dass ich da auch mal für 1-2 Jahre einen anderen ETF beimischen kann. Der Renditeunterschied in diesem wechselvollen Börsenjahr spricht für sich. Hier siehst du die beiden ETFs aus meinem Sparplan-Depot im Vergleich 2020.

Der Unterschied ist sehr groß: Der Momentum-ETF hat eine Rendite von 15,60 %, während der normale MSCI World nur auf 4,61 % kommt. 11 % Unterschied ist durchaus eine Hausnummer.

Hierbei darf man aber nicht vergessen, dass sich der Abstand über die Jahre verringert und dass der Momentum-Faktor über Jahrzehnte nicht zwangsläufig besser sein muss als der breite Markt. Laufen die Märkte schon richtig gut wie 2019 ist der Unterschied nicht ganz so groß.

Über die vergangenen fünf Jahre fällt aber auf, dass der Momentum-Faktor bei volatilen Märkten immer wieder seine Stärken ausspielt, deutlich weniger fällt und danach stärker ansteigt. Über 5 Jahre gesehen liegt die Rendite beim Momentum-ETF bei 127 % und beim normalen MSCI World bei 82 %. Das sind ganze 45 % Unterschied und eine Hausnummer.

Jedenfalls lasse ich diesen Sparplan auf den Faktor-ETF jetzt erstmal weiterlaufen und teste so im direkten Vergleich die Performanceunterschiede.

Themen-ETFs

Eine weitere Erfahrung, die ich gemacht habe: Wenn man keine Lust hat, in extrem steigende Einzelwerte wie Tesla oder BYD zu investieren, lässt sich das auch über Branchen-ETFs als Beimischung machen. Mittlerweile gibt es 2 Batterie-ETFs, die unterschiedliche Unternehmen aus der Batterie-Wertschöpfungskette abbilden.

Die sind zwar vom Volumen und von der Anzahl der Unternehmen sehr klein, aber die Rendite 2020 spricht für sich. Auch wenn das natürlich kein Kriterium für die Zukunft ist, streut man das Risiko auf deutlich mehr Firmen als nur Tesla oder BYD. Aber 57 % bzw. 59 % Rendite sind schon eine Ansage.

Im L&G-ETF sind Tesla und BYD die beiden Top-Positionen, während im Wisdomtree ganz andere Unternehmen ganz oben zu finden sind. 2020 haben die beiden ETFs die breiten Indizes haushoch geschlagen.

Da Tesla immer noch nicht in mein Depot passt, kann ich vom wachsenden Batterietrend trotzdem profitieren. Das funktioniert beispielsweise auch mit einem Blockchain-ETF, wenn man nicht auf einzelne Kryptowährungen setzen möchte, oder einem IPO-ETF.

Ganz wichtig: Solche Nischen-ETFs sollten nur eine kleine Beimischung sein und nicht das Vermögen tragen. Bitte immer daran denken, dass man in erster Linie sehr konservativ anlegen sollte und – wenn überhaupt – nur mit einem kleinen Teil spekulieren sollte. Ich habe mir mit so etwas schon öfter die Finger verbrannt, wenn ich mir meine Einzelwerte anschaue, die ich 2020 mit hohen Verlusten verkauft habe. Die Nischen-ETFs sind zwar etwas teurer, aber deutlich breiter aufgestellt als riskante Einzelwerte.

Es soll ja auch Leute geben, die mit Zockereien auf den polnischen Spieleentwickler CD Project sehr viel Geld verloren haben. Auch hier wäre ein Nischen-ETF die deutlich bessere Wahl gewesen.

Anleihen

Als ich 2010 meine private Rentenversicherung abschloss, hatte ich überhaupt keine Ahnung, wo die Fallstricke und Probleme dabei liegen. Meine Kopplung an eine (günstige) Berufsunfähigkeits-Versicherung erschwerte das Ganze noch enorm.

Die Kosten liegen bis heute bei über 2.500 Euro, aber ich bin mit einem blauen Auge rausgekommen. Das Problem war eine vorzeitige Kündigung, weil dann so hohe Abschläge dazu gekommen wären, dass die sich nicht gelohnt hätte.

Die Kosten habe ich schon lange wieder raus und mittlerweile bin ich mit den insgesamt 3 Vorsorgefonds auch sehr zufrieden. 2021 könnte ich das Produkt auch endlich abschlagsfrei kündigen, aber darauf werde ich verzichten.

P2P-Kredite

Das einzige richtige Sorgenkind in meinem Portfolio waren 2020 die P2P-Kredite. Im Sommer habe ich schon über die Auswirkungen von Corona auf die Kredite geschrieben. Die damals geschilderten Probleme haben sich noch ein ganzes Stück ausgeweitet.

Irgendwie traue ich der ganzen Chose nicht mehr wirklich, denn häufig betreiben die Plattformen einfach Schaumschlägerei. Alles wird versucht positiv zu verkaufen und dann kommen trotzdem massenweise verzögerte Neuigkeiten oder gar Ausfälle. Die Rendite vor Steuern in Höhe von 7,75 % und größtenteils ohne Ausfälle rechtfertigt die Investion bei den meisten Plattformen nicht mehr. Das Risiko-Rendite-Verhältnis stimmt nicht mehr. Hier muss man aber zwischen den Plattformen unterschieden.

Im Dezember habe ich jetzt Nägel mit Köpfen und mein ungenutztes Geld von Mintos, Estateguru und Crowdestor abgezogen und von dem Geld Kryptowährungen gekauft. So bleibt das Geld im Heavy-Metal-Anteil des Depots, aber ich teste so nochmal eine für mich komplett neue Assetklasse. Allein im Dezember hat sich das schon mehr gelohnt als bei den P2P-Krediten. Das kann sich aber auch wieder ganz schnell ändern.

Bondora

Bondora wurde von der Corona-Krise sehr stark getroffen und hatte im März/April extrem mit den Geldabzügen von Tausenden Kleinanlegern zu kämpfen. Das führte dazu, dass Bondora nur Teilauszahlungen vornehmen konnte und so die versprochene tägliche Verfügbarkeit bei Bondora Go & Grow ad Absurdum führte. Bondora selbst kann man aber keine Vorwürfe machen, denn so viel Geld lag ja nicht auf dem Girokonto rum, sondern war investiert.

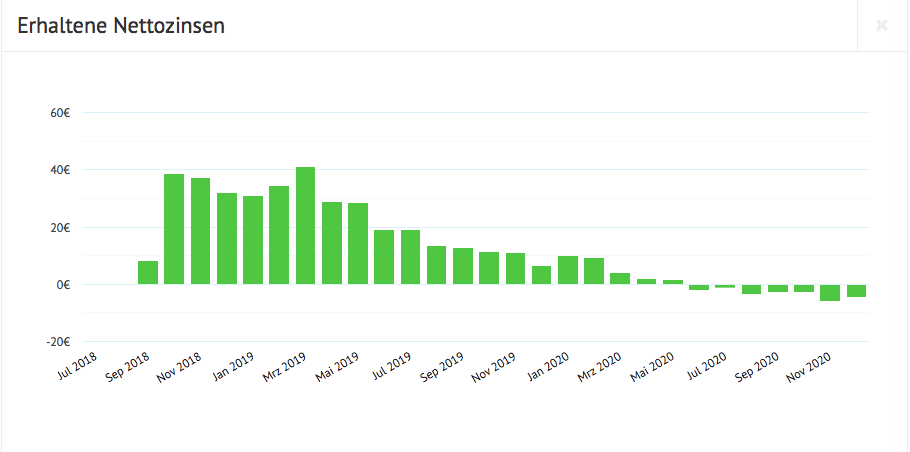

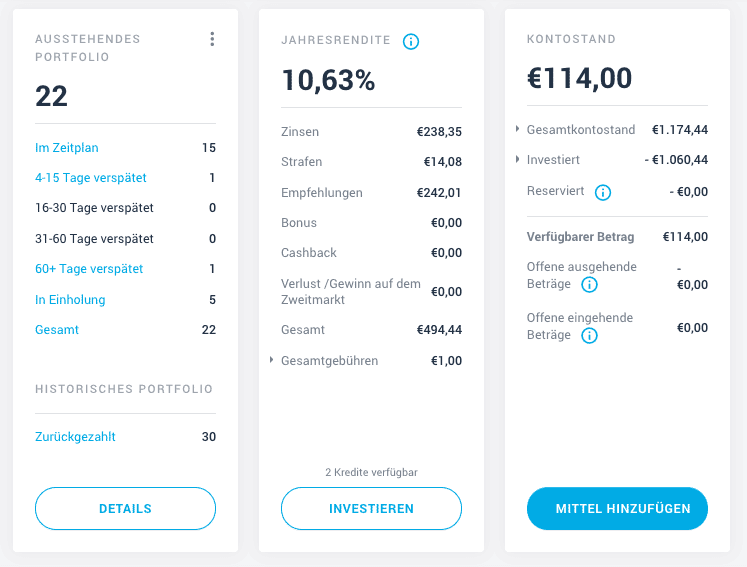

Bei meinem Bondora Pro-Konto bin ich im Juni in den Minusbereich bei den Nettozinsen gekommen. Das wird sich da auch nicht wieder erholen. Dazu kam noch eine stark wachsende Anzahl von Kreditnehmern, die ihre Kredite nicht mehr bedienen konnten und kaum neue Kredite zum Investieren. Dieser Feldversuch war auf die Sicht von 2 Jahren ein Reinfall. Der interne Zinsfuss bei Bondora normal beträgt aber laut Portfolio Performance noch 6,66 %. Damit ist der Zinssatz erstmals niedriger als bei Bondora Go & Grow. Es sind aber auch nur noch einige Hundert Euro im Pro-Bereich angelegt.

Die unterschiedliche Performance kommt einfach dadurch zustande, weil ich in Portfolio Performance nicht die ausgefallenen Kredite einfügen kann. Dieses Problem habe ich generell bei den P2P-Krediten in Portfolio Performance. Die meisten Plattformen zeigen die Rendite aber in ihren Dashboards auch nicht sauber an, weil die Ausfälle da oft einfach nicht einberechnet werden.

Bondora Go & Grow

Bondora Go & Grow läuft hingegen bisher wie ein Schweizer Uhrwerk – aber eben auch mit einem hohen Risiko. Das kann sich jedoch wieder ganz schnell ändern. Je länger die Corona-Auswirkungen einen Einfluss auf die Wirtschaft haben, hat es zeitverzögert auch einen Einfluss auf die Konsumentenkredite.

Bondora hat jetzt bei Go and Grow nicht mehr viel Spielraum. Die monatlichen Einzahlungen können sie zwar nochmal auf 200 Euro senken, aber dann macht es keinen Sinn mehr da neu zu investieren. Eine Alternative wäre das Senken der Zinsen auf 5 %.

Damit alle alten und neuen Investoren noch von der Bondora Go & Grow-Rendite in Höhe von 6,75 % profitieren, wurden schrittweise die monatlichen Einzahlungen limitiert. Im August erst auf 1.000 Euro pro Monat und jetzt im Dezember sogar auf 400 Euro im Monat. Bis ich als Neuanleger da nennenswerte Zinsen habe, vergehen Jahre. Auf der anderen Seite verhindert es, dass Neuanleger gleich viel zu viel Geld in die Hochrisikoklasse P2P-Kredite investieren.

Als Altanleger bin ich froh, dass ich für meine angelegten 11.000 Euro noch gute Zinsen bekomme. Aber hier stellt sich die Frage wie lange, die Rendite so gehalten werden kann? Was passiert wenn noch deutlich mehr Kredite ausfallen, weil nächstes Jahr viele Insolvenzen kommen und die Arbeitslosenquoten höher werden. Gerade Menschen, die gerade so ihre Konsumkredite bezahlen können, werden nicht mehr zahlen können.

Estateguru

Estateguru gehört für mich nach wie vor zu den besten Plattformen auf dem Crowdinvesting bzw. P2P-Markt und deutlich vertrauenserweckender als Exporo und Konsorten. Leider hat sich irgendwie das gleiche Problem eingeschlichen wie bei Mintos. Das estnische Unternehmen will ordentlich wachsen. Damit einher geht jedoch eine sinkende Qualität der Kredite. Was bei Mintos passiert ist, wissen wir jetzt, denn dieses Wachstum mit immer neuen Darlehensanbahnern und neuen Ländern ging in die Hose.

Bei Estateguru folgt ein Brückendarlehen auf das nächste. Damit werden bestehende, teurere Kredite abgelöst oder querfinanziert. Leider geht das öfter auch mal in die Hose. Ich habe in zwei Brückendarlehen eines Kreditnehmers investiert und die sind beide seit 2018 im Ausfallverfahren.

Ich bin momentan in 22 unterschiedliche Kredite bei Estateguru investiert, von denen 15 normal laufen und 7 im Ausfallverfahren stecken. Bisher gab es aber meines Wissens noch immer keinen Komplettausfall, bei dem die Anleger das Geld nicht wieder gesehen haben. Es wird immer versucht, die Besicherung zu verkaufen, was oft viele Monate oder Jahre dauern kann. 30 Kredite wurden über die Jahre schon komplett zurückgezahlt.

Ich werde auch 2021 im kleinen Rahmen in neue Projekte bei Estateguru investieren, aber kein neues Geld hinzuschießen.

Crowdestor

Letztes Jahr war Crowdestor noch die lukrativste Plattform. 2020 entpuppte sich die Plattform als ziemlicher Reinfall. Auf der einen Seite will das Unternehmen aus Tallinn extrem wachsen und hat riesengroße Pläne mit vielen neuen Angestellten. Auf der anderen Seite schafft man es nicht, anständig über verzögerte Kredite zu informieren. Da schrillen bei mir sofort die Alarmglocken.

Von 12 investierten Projekten mit jeweils 50 Euro sind mittlerweile 7 verzögert. Da bin ich mir auch nicht sicher, ob ich die 350 Euro jemals wiedersehe. Das ist von allen Plattformen die schlechteste Quote.

Mir ist völlig bewusst, dass geschlossene Restaurants, Volleyball-Center oder eine Luxus-Yacht in Asien momentan keine Möglichkeit haben, Kredite abzubezahlen. Aber die Kommunikation mit den Anlegern seitens Crowdestor ist einfach nur schlecht. Und wirkliche Lösungen werden auch nicht präsentiert. Stattdessen wird weiterhin vom immensen Wachstum der Plattform palavert und dafür von den Anlegern schön Geld eingesammelt.

Sorry, aber das ist nichts mehr für mich. Auch das deutsch/englische Kauderwelsch auf der deutschen Webseite sorgt nicht für Vertrauen bei mir. Ich verabschiede mich jetzt mit knapp 114 Euro Zinsen und hoffe, dass sich die Verluste am Ende die Waage halten. Ciao!

Mintos

2019 hatte mein Vertrauen in Mintos schon einen ordentlichen Knacks bekommen. 2020 ist es komplett verloren gegangen. 70 % meines ursprünglich investierten Geldes habe ich seit dem Sommer schon wieder abgezogen.

Der Unterschied zu Crowdestor ist der, dass ich unabhängig von der Rückzahlung der offenen Kredite gut im Plus bin. Insgesamt habe ich in viereinhalb Jahren 501,61 Euro an Zinsen erhalten. Knapp 217 Euro sind seit Monaten in der Rückforderung und 9,82 Euro ausgefallen.

Aber ansonsten geht mir das Geeier bei Mintos einfach nur noch auf den Keks. Der Bondora-Clone „Invest & Access“ war ein Reinfall, den es in der ursprünglichen Form nicht mehr gibt.

Außerdem ging das muntere Rein- und Raus-Spielchen bei den Darlehensanbahnern auch 2020 weiter und sorgte für die vergleichsweise hohen Rückforderungen.

Immerhin hat sich das Unternehmen aus Riga mehr Transparenz auf die Fahnen geschrieben und einen neuen Mintos Risk Score eingeführt. Mir ist es ehrlich gesagt auch einfach zu viel geworden, was sich da alles geändert hat und ich habe irgendwann den Überblick verloren. Spätestens da hatte Mintos bei mir verloren.

Vielleicht läuft es ja ab sofort besser und ich probiere die Plattform irgendwann nochmal aus, aber momentan habe ich mich verabschiedet. Es wird auch interessant sein, wie die P2P-Plattformen aus Riga bei einer geplanten Regulierung 2021 weiterlaufen.

ReInvest24* war die zweite Plattform – neben Crowdestor – die ich 2019 neu ins Portfolio aufgenommen habe. Prinzipiell mag ich das Unternehmen aus Tallinn auch, denn der Ansatz mit den Immobilienprojekten, die eine monatliche Dividende zahlen und wo der Anleger prozentual am Verkauf auch nochmal partizipiert ist mal etwas anderes.

Leider sind die Prozesse bei ReInvest24 sehr langsam. Bis ein Projekt mal gefundet und aufgesetzt wurde, vergehen Monate. Dementsprechend lange dauert es auch bis man nennenswerte Zinsen bekommt. Wenn aber mal ein Projekt verkauft wird, geht es ziemlich schnell.

Seit April 2019 habe ich mit einem Einsatz von 500 Euro schon 26,95 Euro an Mietdividenden und 28,44 Euro an Kapitalzuwachs durch Immobilienverkäufe erzielt. Die Gebühren haben aber auch 13,72 Euro betragen. Das muss man von den Zinsen noch abziehen.

Seit einigen Monaten gibt es endlich auch einen Zweitmarkt, auf dem man die Projekte wieder verkaufen kann.

Leider reizen mich die neuen Länder, in die ich als Anleger investieren kann, überhaupt nicht. Weder Moldawien noch Spanien sind Länder, in die ich in Immobilienprojekte investieren möchte. Die extrem hohe Rendite von bis zu 15,8 % zeigt auch das erhöhte Risiko.

Ich lasse die Investments bei ReInvest24 erstmal so weiterlaufen und schaue es mir weiter an. In Projekte aus Estland und Lettland werde ich auch weiterhin investieren.

Viainvest

Viainvest ist tatsächlich die einzige Plattform, die noch genauso gut läuft wie am Anfang. Ich habe es einfach so weiterlaufen lassen und so über die Jahre über 385 Euro an Zinsen einnehmen können. Das entspricht einer Jahresrendite von 11,66 %. Bisher hab ich noch überhaupt keinen Ausfall und die Rückkaufgarantie funktioniert hier anstandslos.

Dennoch merkt man auch bei Viainvest, dass die Anzahl der Kredite im Laufe des Jahres nachgelassen hat. Auch die Via SMS Group, die Mutter von Viainvest, ist von Corona getroffen worden. So dauerte es im vergangenen Jahr mitunter etwas länger bis das Geld auf dem Konto wieder in neue Kredite investiert wurde.

Insgesamt gehört Viainvest aber zu den Top 3 der von mir genutzten P2P-Anbieter. Und es ist neben Mintos die Plattform, wo ich schon über 4,5 Jahre investiert bin. Bisher gibt es keinen Grund Viainvest den Rücken zu kehren.

Kryptowährungen

Nachdem die P2P-Branche verstärkt mit der Corona-Krise, Betrugsversuchen und schlechten Darlehensanbahnern zu kämpfen hatten, habe ich jetzt zum Ende des Jahres Nägel mit Köpfen gemacht und endlich einen Account bei Bison eröffnet. Hierbei handelt es sich um ein reguläres Bankkonto bei der Solaris-Bank, das mit der Bison-App von der Börse Stuttgart (10 Euro in Kryptowährungen über den Link) verknüpft wird.

Einer meiner Kritikpunkte bei den Kryptowährungen waren ja die undurchsichtigen und komplizierten Plattformen, wo Kauf und Verkauf teilweise ein Glücksspiel waren. Das hat sich jetzt geändert und bei Bison kann ich fünf Kryptowährungen kaufen: Bitcoin, Ethereum, Litecoin, Bitcoin Cash und Ripple.

Ich habe Anfang Dezember brachliegendes Geld von Crowdestor, Mintos und Estateguru abgezogen und die erste Charge am 10.12. in alle fünf Kryptowährungen investiert. Kurz vor Weihnachten kam noch eine Überweisung von Mintos dazu. Seitdem sind die Investments ein ganzes Stück nach oben gegangen – außer Ripple.

Die Kryptowährung ist richtig heftig nach Weihnachten eingebrochen. Das liegt an einer Klage der amerikanischen Börsenaufsicht SEC. In nicht einmal drei Wochen sind meine investierten 20 Euro bei Ripple um 60 % eingebrochen. Kurz vor Silvester habe ich meine Anteile dann verkauft.

Die 13 Euro, die ich dadurch verloren habe, habe ich mit den Gewinnen von Bitcoin Cash verrechnet, die ich ebenfalls wieder verkauft habe. Mit 0,84 Euro bin ich im Minus. Das Geld habe ich gleich wieder in meine beiden großen Positionen Bitcoin und Ethereum aufgeteilt.

Vom 10. Dezember bis zum 31.12. habe ich insgesamt 450 Euro investiert und ein Plus von über 30 % erreicht. Das sind immerhin 136 Euro. Nicht schlecht für 3 Wochen, aber das ist für mich jetzt kein Grund gierig zu werden. Auf niedrigem Niveau werde ich 2021 hier weiterhin Geld investieren, so dass die Kryptoposition im niedrigen einstelligen Portfoliobereich liegen wird. So kann ich mir eine eigene Meinung auf Basis meiner eigenen Erfahrungen bilden und darüber berichten.

Dividenden

Mein Ziel bei den Dividenden war es, sie um mindestens 50 % zu steigern. Es sind dieses Mal wegen Corona nur knapp 18 % geworden und somit habe ich mein Ziel nicht erfüllt. Trotzdem konnte ich in fast jedem Monat meine Dividendenerträge steigern.

Nur der Mai lief deutlich schlechter, weil die deutschen Unternehmen alle ihre Hauptversammlungen verschieben mussten. Auch der November lief nur um wenige Cent besser. Alle anderen Monate liefen aber sehr gut.

Die Anzahl meiner Zahltage habe ich von 101 auf 140 erhöhen können. Mein Ziel waren 120. Das habe ich also übertroffen. Ich gehe für 2021 aber stark davon aus, dass sich die Anzahl der Zahltage verringern wird, da ich zum einen einige Dividendenzahler aus dem Depot verkauft habe und ein paar der neuen Werte im Portfolio gar keine Dividenden zahlen.

Steuern und Gebühren

2020 waren die Steuern und Gebühren bisher am höchsten. Durch die vielen Verkäufe und teilweise hohe Gewinne ist eine mittlere vierstellige Summe angefallen. Das tut dann schon etwas weh, wenn man sieht wie viele Steuern von den Gewinnen abgeht.

Ich bin ja dafür, dass die Finanztransaktionssteuer kommt, aber im Gegenzug dann auch eine Spekulationsfrist von einem Jahr für Privatanleger kommen sollte. Es kann doch nicht sein, dass es solche steuerfreien Fristen bei Immobilien, Gold und Kryptowährungen gibt, aber nicht bei Aktien und ETFs.

Einen Girokonto-Sparer wie unseren momentanen Finanzminister juckt das wenig, aber Menschen, die ihre Altersvorsorge mit Sparplänen aufbessern wollen, hätten in dieser zinsfreien Welt dann einfach am Ende mehr Geld zur Verfügung.

Selbstständigkeit

Der Schritt in die komplette Selbstständigkeit war ehrlich gesagt kein großer mehr. Knapp ein Jahr arbeitete ich in Teilzeit und als im Juli mein Vertrag bei meinem Arbeitgeber auslief, gab es auch keinen Grund mehr, nicht auf die volle Selbstständigkeit zu setzen.

Mich hat Corona auch getroffen, aber anders als viele andere. Von meinen vier Einnahmesäulen (Podcasts, Blog, Bücher und Veranstaltungen) sind drei teilweise komplett eingebrochen. Dafür haben sich die Podcast-Einnahmen mehr als verdreifacht. Das ist natürlich ein tolles Ergebnis, aber ist das Gleiche wie wenn ich in meinem Portfolio nur auf die Tesla-Aktie setzen würde. Auf Dauer keine gute Idee.

Der wichtigste Schritt war es Rücklagen für schlechte Zeiten zu bilden. Dann musste ich den Blog wieder auf Vordermann bringen, um ein stabiles Fundament zu haben. Und zu guter Letzt Gedanken über neue Einnahmequellen machen. Dieser Punkt ist tatsächlich noch offen, aber zwei weitere Einnahmequellen werden 2021 dazu kommen, um das Fundament etwas fester zu machen. Welche das sind, erfährst du wenn es soweit ist.

Mal abwarten wie das Jahr 2021 läuft.

Ziele 2021

Meine Ziele für 2021 muss ich etwas herunterschrauben, weil ich durch die Umstrukturierung meines Depots weniger Dividenden erhalten werde und es dadurch auch weniger Zahltage geben wird.

Meine Ziele für 2021 sind dieses Mal etwas übersichtlicher:

- Verringerung der Einzelwerte auf 40

- Trennung von weiteren Aktien, die die Kriterien nicht erfüllen

- Erhöhung der Dividenden um 10 %

- YouTube-Abonnenten auf 10.000

- Newsletter-Abonnenten auf 8.500

- Podcast-Downloads von 1,6 Millionen auf 2 Millionen hoch

- Blogbesucherzahlen auf 50.000 pro Monat hoch

- Erfüllung von vielen Punkten auf meiner Bucket List

Fazit

Ich bin froh, dass das Jahr 2020 vorbei ist und ich Ende 2021 auf ein nicht ganz so extrem nerviges Jahr zurückblicken kann. Ich bin sehr gespannt, welche Auswirkungen die Depotänderungen im kommenden Börsenjahr haben werden. Mein Ziel ist ein stabileres Depot mit weniger Dividenden und höheren Kursgewinnen.

An meinem Wikifolio sieht man sehr gut, dass man mit wenigen Qualitätsaktien über die Jahre eine sehr gute durchschnittliche Rendite von über 17 % pro Jahr erhalten kann. Die Werte aus dem Wikifolio sind nahezu alle auch in meinem Portfolio erhalten. Im Depot kommt es nicht auf die Anzahl der Aktien oder die Höhe der Dividenden, sondern auf die Qualität an.

Jetzt wünsche ich dir alles Gute für ein erfolgreiches 2021, in dem du deine persönlichen Ziele erreichst.

Weitere Artikel

Ziele setzen und erreichen – El Dinero Folge 2

28 Antworten

Hallo Daniel,

vielen Dank für deinen ausführlichen Rückblick. Meine Performance war leider sogar leicht negativ, was mal wieder an meiner zu hohen Gewichtung von Reits im Depot lag. Habe es aber auch geschafft, etwas auszumüllen und fühle mich mit den mir verbliebenen Reits eigentlich ganz gut. Es ist schon wirklich interessant, wie eine Vonovia quasi keine Mietausfälle zu beklagen hat, während es in den USA auch für Wohnimmobilien katastrophal lief.

Auf einen Punkt aus deinem Podcast wollte ich noch kurz eingehen: Momentum. Dass Momentum so gut gelaufen ist, lag ja im Wesentlichen an den Tech Aktien, für die die Coronakrise ja eigentlich noch eine zusätliche Portion Steroids war. Dass diese Krise quasi den bisher gut gelaufenen Aktien voll in die Karten spielt ist allerdings reiner Zufall. Ich denke, dass in diesem Jahrzehnt viel Gegenwind in Form von Steuern/Regulierung/Zerschlagung für die grossen Tech Unternehmen bevorsteht….von daher könnte die kommende Zeit auch zu einer Wiedergeburt von Value Aktien führen, also genau diese Aktien, die du gerade tendentiell aussortieren willst. Weil für meinen Geschmack schon mehr als genug Tech in den „normalen“ ETFs schlummert, habe ich mich also gegen einen Momentum ETF entschieden und investiere ohne Faktoren.

Gruss und viel Erfolg und Gesundheit wünscht

Christoph

Moin Christoph,

Du hast völlig recht: Im Momentum sind die großen Tech-Werte (Apple, Amazon, Microsoft, Alphabet) noch etwas höher gewichtet als im normalen MSCI World. Dazu kommen unter den Top-10 noch Tesla, Roche, Johnson&Johnson sowie Adobe. Es wird spannend werden, wie sich diese Werte dann im Falle einer Zerschlagung auf den Momentum-ETF auswirken. Eine Zerschlagung kann sich auch positiv für Aktionäre auswirken. Eine Regulierung wird sich im ersten Moment negativ auswirken. Aber so weit ist es ja noch nicht.

Und der Momentum-Anteil ist ja noch sehr klein und nur eine Beimischung.

Viele Grüße & Dir ebenfalls viel Erfolg

Daniel

Moin, ich würde das gerne auch mal meinen Senf dazu geben, da ich zu einem großen Teil den Faktor als Invest habe.

Nur ein paar Stichpunkte

– über die letzten knapp 24 Jahre performte der Faktor besser als der World-Index.

– Man sollte den Faktor nicht mit Trading-Strategien verwechseln. Im Faktor werden 12 und 6 Monatszeiträume betrachtet, 5% max Gewichtung pro Aktie bei einem regelmäßigen Rebalancing, die Marktkapitalisierung wird betrachtet, es muss aus dem MSCI World stammen, etc. Hier wird also nicht kurzfristig getrated. Das man einer Bubble hinterrennt kann passieren, siehe Tesla. Aber die Gewichtung ist bei einem 50% Einbruch von Tesla verkraftbar.

– Das Buch „Your complete guide to factor-based investing“ beschreibt zumindest ganz gut warum der Faktor funktioniert und weiter funktionieren kann

– Das Tech jetzt hoch gewichtet ist, kann sich schnell ändern, wenn ein andere Sektor innerhalb von 12/24 Monaten besser performed. Ich denke sogar schneller als es aktuell der World Etf kann, bei den Tech-Marktkapitalisierungen.

– Schaut man sich die Performance des Momentum Etfs, oder zumindest der Dual-Momentum-Strategie, während der Krisen 2001, 2008 und 2013 (und vielleicht Ende 2019) an, dann sieht man wie von Daniel beschrieben eine schnelle Erholung. Bullenmärkte laufen meist länger als Bärenmärkte.

Vielleicht würde mir jetzt gleich noch mehr einfallen, aber das in aller Kürze. Stimmt natürlich, dass keiner die Fortverlauf garantieren kann, aber das kann auch keiner vom World, Asia, Value etc. Es sind alles Meinungen. Der Faktor wird aber oft als Trading-Hype angetan oder verwechselt.

Ein Wort zu Value. Ich greife mal das Zitat von Christian W. Röhl auf. Value ist nach Perlnen tauchen. Da kann ein Faktor-ETF, oder das Handeln stumpf nach Kennzahlen, nur verlieren. Man muss dann die Hintergründe zum Unternehmen und Markt genau kennen. Value sind halt meist Titel der Resterampe und ohne aktives Handeln findet man hier nicht die Perlen. Mir ist das zu viel Aufwand und da fehlt mir die Kenntnisse und die psychologische Kraft aktiv rational zu handeln.

Gruß

Fiede

Hallo Daniel,

umfassen deine Prozentangaben für die Rücklagen auch alles auf Tages- und Girokonto? Rechnes du dabei euren gemeinsamen Haushalt zusammen oder trennst du deine Finanzen von deiner Freundin?

Der Teil für Betriebsvermögen ist ja auch immens. Ist das ohne Sachgüter?

Da ich Angestellter bin, vergleiche ich meine Rücklagen mit deinen und versuche da Erkenntnisse zu gewinnen. Ich gehe davon aus, dass in den Rücklagen alles für Materielles und anstehende Reisen drin steckt und im Betriebsvermögen Reserven für Verdienstausfall, Steuern und Investitionen, stimmt das so ungefähr?

Grüße

Fiede

Hey Fiede,

meine Prozentangaben beziehen sich ausschließlich auf meine persönliche Asset Allokation.

Der Vergleich eines Angestellten zum Selbstständigen hinkt, weil du da als Angestellter deutlich weniger Rücklagen benötigst. Ich habe das in der Podcastfolge kurz angesprochen: Allein das Steuerthema erfordert sehr hohe Rücklagen.

Ich bezahle quartalsweise versetzt Umsatzsteuer, Einkommenssteuervoraus- und -nachzahlung und auch noch Gewerbesteuervoraus- und -nachzahlung. Jeden Monat muss ich also eine höhere vierstellige Summe bezahlen. Die Summen sind auch noch jedes Jahr angestiegen. Ohne hohe Rücklagen funktioniert das ganze System nicht.

Außerdem unterscheiden sich meine Einnahmen jeden Monat teilweise extrem. Damit ich auch schlechtere Monate oder einen Verdienstausfall ausgleichen kann, brauche ich wiederum höhere Rücklagen. Es würde aber auch mit einem kleineren Betriebsvermögen funktionieren als bei mir. Ich habe mir aber einige Einnahmen noch nicht ausgezahlt, weil ich darauf dann wieder Steuern zahlen müsste. Das Geld zählt aber auch zum Betriebsvermögen.

Was die normalen Rücklagen abseits vom Betriebsvermögen angeht: Da zählt die Rücklage für anstehende Reisen, Materielles wie neue Möbel genauso dazu wie die Rücklage für den Aktienkauf im Korrekturfall. Der Unterschied zum Angestellten liegt hier aber darin, dass ich jetzt meine eiserne Rücklage im Betriebsvermögen halte und nicht im Festgeld- bzw. Tagesgeldanteil enthalten ist.

Wenn Du etwas für Dich rausziehen willst, dann dass Deine eiserne Rücklage aus 3-6 Netto-Monatsgehältern (abhängig davon ob Du ein Auto oder Immobilie hast, wo kurzfristige Reparaturen fällig werden können) bestehen sollte. Für Materielles, Aktien/ETFs oder Reisen solltest Du Dir darüber hinaus einen eigenen Puffer aufbauen. Ich habe beispielsweise weder ein Auto noch eine Immobilie, so dass ich dafür nicht so viel zurücklegen muss.

Ich hoffe, dass das Deine Fragen beantwortet.

Viele Grüße

Daniel

Hi, danke für die ausführliche Antwort. Die Basics sind mir bekannt. Auch wollte ich nicht mit meiner Angabe, dass ich Angestellter bin, keinen Bezug zum Selbstständigen ziehen, sondern nur ausdrücken, dass mir die Hintergründe zum Betriebsvermögen unbekannt sind, mich aber deine Rücklagen fürs normale Leben interessieren.

Die Monatseinnahmen als Basis für die Rücklagen zu nehmen ist ja eine gängige Sache, wenn ich aber viel Einkommen habe, viel spare und wenig Materielles habe, denke ich, dass man schon davon abweichen kann. Auch den Teil für Aktienrücksetzer habe ich nicht, zumindest nicht direkt. Aber das ist Meinungssache und Psychologie. Danke aber nochmal für deine Erläuterungen.

Gruß

Fiede

Hallo Daniel,

ein frohes und erfolgreiches neues Jahr wünsche ich dir.

Ich bin etwas über deinen Bondora Bericht erstaunt. Ich selber bin seit August 2019 bei Bondora investiert, also noch nicht ganz so lange wie du. Und auch nur mit ein paar hundert Euro. Aber von meinen aktuell 450 Krediten bei Bondora sind nur 17% verspätet und 4 ganz ausgefallen. Laut Portfolio Performance habe ich einen IZF von 16%, also durchaus zufriedenstellend. Auch wenn mir einige Punkte an Bondora Portfolio Pro nicht gefallen, so bin ich mit dem Ergebnis doch durchaus zufrieden. Und ich bin wie gesagt irritiert, dass deine Erfahrung so grundsätzlich anders ist.

Zum Thema einpflegen in Portfolio Performance, ich mache das so, dass ich Bondora als Konto führe, natürlich alle Überweisungen nach Bondora auch in PP abbilde und dann monatlich die Zinsen (aus der Cashflow Ansicht) als Zinsen in PP eintrage. Einmal im Quartal gucke ich auf das Rückfluss-Verfahren Widget unter Statistik, wie hoch die Summe im Status Unwahrscheinlich ist. Das sind die Kredite die nach meiner Definition wirklich Ausgefallen sind, wo das Geld also weg ist. Und die Kredite suche ich mir dann heraus und trage die ausstehende Summe in PP als Gebühr ein, als Datum das Datum wann der Kredit endgültig ausgefallen ist und als Notiz die Kreditnummer. Damit bekomme ich auch die Ausfälle in PP abgebildet. Die verspäteten Kredite gehen in PP ja eh in die Berechnung ein, da das Geld „tot“ bei Bondora rumliegt.

Ansonsten „rock on“ und mach bitte weiter so!

Timo

Moin Timo,

vielen Dank, das wünsche ich Dir ebenfalls.

Ich habe mal einen Screenshot von Portfolio Pro von Bondora gemacht.

42 % aller Kredite wurden zurückgezahlt. Von den noch laufenden Krediten sind nur noch unter 18 % im grünen Bereich, alle anderen verzögert. Nach einem Jahr bei Bondora Pro sahen meine Zahlen auch noch anders aus. Aber 2020 hat sich da sehr viel geändert.

Vielen Dank für den Hinweis mit der Gebühr. Das muss ich auch mal testen, wobei es ja bei Mintos und Bondora auch noch Rückflüsse gibt. Aber bei Auxmoney und Lendico werde ich das mal testen. Da sind über 200 Euro insgesamt ausgefallen.

Viele Grüße

Daniel

na dann bin ich ja mal gespannt, was die nächsten Jahre so bringen. Ich habe für mich festgelegt, dass ich mein Investment bei Bondora (bzw. allen P2P Plattformen) beende/auslaufen lasse, sollte die Rendite unter 10% fallen. Sonst stimmt für mich das Risiko-/Renditeprofil einfach nicht mehr.

Ja, als Gebühren buche ich wirklich nur das aus, wo ich wirklich nichts mehr erwarte. Also z.B. mein Geld bei Grupeer und alle Kredite, die Bondora als „Rückgewinnung – unwahrscheinlich“ einstuft (z.B. bei erwiesenen Betrugsfällen oder bei Tod des Kreditnehmers). Mintos hat ja auch eine Kategorie „Ausfall“ für Kredite. In der Hinsicht vertraue ich also eher den Plattformen und erwarte, dass das Geld, das die Plattform noch nicht abgeschrieben hat auch irgendwann wieder bei mir ankommt. Und Lars Wrobbel (der ewige optimist, ja, richtig) hat ja auch schon mehrfach gesagt, dass er erwartet, dass 50-75% der in Rückgewinnung befindlichen Gelder irgendwann kommen. Also totes Kapital ja, Geld futsch (hoffentlich) nicht.

Hallo Daniel,

wieder mal ein sehr interessanter Portfoliorückblick. Danke dafür.

Besonders spannend fand ich, dass auch du deinen ETF-Anteil nunmehr den Momentumfaktor beimischst. Ich selbst habe erst Anfang letzten Jahres mit meinem Investments an der Börse angefangen und investiere nunmehr in ein ETF-Portfolio (50 % MSCI World, 30 % MSCI World Momentum, 20 % EM), welches mit knapp 10 % auch eine zufriedenstellende Performance im schwierigen Jahr 2020 hingelegt hat.

Meinem Börseneinstieg vorausgegangen war eine längere Phase mit Recherchen zum Thema Investieren an der Börse allgemein (und mit ETFs). Neben dem bekannten Klassiker von Gerd Kommer habe ich unter anderem auch ein Buch von Gary Antonaccci „Dual Momentum Investing“ gelesen. Dieses ist aus meiner Sicht ähnlich wissenschaftlich fundiert wie Kommer und gibt einen guten Überblick über eine (Dual) Momentum-Strategie – dies aber nur am Rande als kleine Leseempfehlung. Inwiefern der Momentum-ETF auf lange Sicht besser performen wird als seine Benchmark (MSCI World) kann natürlich keiner voraussagen, allerdings halte ich das Risiko eines solchen Investments im Vergleich zu einem reinen Investment in den MSCI World für relativ gering, da im Worst-Case die Faktorprämie komplett wegfällt oder maximal etwas schlechter performt als der MSCI World (dies ist bei anderen Faktorprämien, in den letzten 5 Jahren mitunter ja eher die Regel, als die Ausnahme gewesen). Die EM haben ja in 2020 auf der anderen Seite auch gezeigt, dass ein über Jahre schlecht laufender Faktor auch wieder gut laufen und den MSCI World outperformen kann.

Was mir noch aufgefallen ist, ist dass deine Versicherung(en) in 2020 den gleichen Verlauf wie meine aufwiesen – ja auch ich habe mich vor Jahren schlecht „beraten“ lassen und den sauren Apfel „Hohe Abschlusskosten“ bezahlt. Mittlerweile bin ich aber insofern ganz versöhnlich mit dieser Entscheidung, da der Fond auf 5 Jahre gesehen zumindest vor Kosten sehr gut performt hat. Da die Abschlusskosten nun eh verloren sind, werde auch ich dieses Investment bestehen lassen. Ich betrachte es (ob des hohen Anleihenanteils und der Garantien) als risikoarmen Anteil an meinem Portfolio, da darf die Rendite dann auch auf lange Sicht etwas schlechter ausfallen.

Sehr gut finde ich übrigens, dass du bei vielen Investmentformen deine eigenen Erfahrungen sammelst (wie jetzt neuerdings mit Bitcoins) und uns mit deinem Podcast hierüber laufend auf dem Stand der Dinge hältst. Ich würde selbst kein Investment in einem Feld tätigen, mit dem ich mich nicht intensiv auseinander gesetzt habe, so dass ich etwas mehr als die Basics verstehe, aber deine Berichte geben immer einen guten Überblick in welchen Bereichen es sich lohnen könnten den eigenen Wissensstand zu erweitern, Ein geplantes P2P-Investment habe ich nun erstmal begraben.

Mach weiter so in 2021 und viel Erfolg und Gesundheit weiterhin!

Viele Grüße

Moritz

Hi Daniel,

vielen Dank für den ausführlichen Bericht.

Da ich auch selbstständig bin, interessiert mich ein Punkt besonders: du hast erwähnt, dass du einen Teil deines Betriebsvermögens anlegst und dabei sogar höhere Rendite als mit Tages- und Festgeld einfährst.

Wie groß ist denn dieser Anteil vom BV und in welche Anlagen steckst du das Geld? Schließlich muss es ja bei einigen Monaten mit überschaubaren Einnahmen + geplanten bzw. ungeplanten Abgaben an das Finanzamt auch relativ schnell wieder verfügbar sein …

Danke im Voraus für eine Info dazu und ein entspanntes WE!

Hi Chris,

leider gibt es da keine großen Geheimtricks. Meine Steuerrücklagen habe ich bei Weltsparen für ein Jahr in schwedischem Festgeld zu 0,81 % und in schwedischem Tagesgeld zu 0,25 % angelegt. Das ist deutlich mehr als die 0,02 % in meinem Tagesgeld-Durchschnitt.

Ein weiterer Teil ist bei Bondora Go & Grow angelegt, was aber einfach daran liegt, dass das Blog-Affiliate-Einnahmen sind, die ich mir nicht ausgezahlt habe. Hier liegt die Rendite bei 6,75 %. Das ist übrigens ein separates Konto zum normalen privaten Go & Grow-Konto. Für eine normale Anlage als Selbstständiger ist das aber nicht geeignet.

Der größte Teil ist aber Liquidität auf dem Giro- bzw. Kreditkartenkonto. Der Teil schwankt traditionell am meisten.

Viele Grüße

Daniel

Hi Daniel,

wie immer ein sehr schöner Jahresrückblick. Was hältst du eigentlich vom MSCI World SRI? Wäre das nicht eine bessere Empfehlung für alle Anleger die nur ganz simpel in ETFs investieren wollen? Auf der einen Seite schimpfen wir alle auf Firmen wie RWE die ganze Landschaften platt machen und auf der anderen Seite haben wir diese über irgendeinen ETF im Depot liegen.

Mein Ziel für 2021 ist auf jeden Fall nur noch nachhaltig agierende Unternehmen mit meinem Geld zu unterstützen.

Gruß,

Andreas

Hi Andreas,

was ich von SRI und ESG halte, habe ich schon öfters im Podcast erzählt. Das Thema Nachhaltigkeit habe ich beispielsweise hier im Finanzrocker-Podcast und hier bei „Der Finanzwesir rockt“ besprochen.

Keine Frage, das Thema ist sehr wichtig und die Performance der nachhaltigen ETFs sogar oftmals besser. Aber wenn mit Blackrock eine Firma den nachhaltigen ETF rausbringt, die in alle großen Waffenhersteller, Zigaretten-Produzenten und Glücksspielfirmen massiv investiert ist und ich diese indirekt mit meinem Investment unterstütze, lüge ich mir am Ende selbst in die Tasche. Das solltest du immer dabei bedenken.

Viele Grüße

Daniel

Hi Andreas,

so habe ich es auch gemacht. Sind nicht teuer wie die MutterETFs (0,2-0,25 TER), kleben im Chart förmlich an den Mutterindixes und haben keine schlechtere Rendite. Sehe also keinen Nachteil mit dem Vorteil gewisse Brachen (Waffen, Atom, Öl & Kohle, Alkohol, Glücksspiel, Gentechnik etc.) nicht zu unterstützen. Dank Morningstar und co. kann man die Nachhaltigkeit bestimmter ETFs auch leicht miteinander vergleichen. Bei mir sind es folgende Thesaurierende geworden:

70% IE00BYX2JD69 iShares MSCI World SRI UCITS ETF

30% IE00BYVJRP78 iShares MSCI EM SRI UCITS ETF

Hi Daniel,

nur weil man nicht 100% nachhaltig investieren kann (siehe deine Begründung mit Blackrock) heißt es nicht, dass man es nicht wenigstens besser machen/versuchen sollte. Wenn man die Möglichkeiten hat ist es mMn kein Grund nicht wenigstens nachhaltigER zu investieren.

Nur weil ein Polizist nicht jedes Verbrechen aufklären kann, sollte er es doch weiterhin versuchen und nicht im Gegenzug selber Verbrechen begehen, weil er eh nicht jedes aufklären kann.

Hi Julian,

dann sei doch froh in deinem Handeln, aber erhebe dich nicht ueber andere?

Mein Problem ist, dass es ein weiterer Angriff gegen die freiheitlich-demokratische Grundordnung ist. Die SRI/ESG-Idee kommt aus der Politik nicht aus Expertenkompetenz. Die Fonds-Gesellschaften machen (in Europa – sonst nirgends) mit, weil es Neugeschaeft generiert, nicht etwa aus tiefer Ueberzeugung, um damit die Welt verbessern zu koennen?!

Was von der Politik anfangs als Nudging/Stubsen kommuniziert wird, endete in der Geschichte zu oft leider mit Bruchlandung (Solarindustrie)/Totalitarismus.

Fakten: die Welt ist komplex. Es ist unmoeglich allgemeingueltig festzustellen was wirklich S.R.I. oder E.S.G. ist und es dann zu messen und gegeneinander abzuwiegen (klar argumentativ aufgezeigt bei zB Andreas Beck oder Gerd Kommer (Youtube).

Es geht um Moral nicht um Fakten. Zum Schluss gewinnen die dirigistischen/interventionalistischen Kraefte (weil es deren Selbstzweck ist wichtig zu sein/zu intervenieren). Die Entscheidungsfreiheit des einzelnen wird aber ausgehoelt.

Zum Schluss haben wir Flugverbote, Veggie-Days, Fleischrationierung, Ausgangssperren, etc, weil jemand v.a. mit moralischer Begruendung neue Regeln erlaesst. Diskussion/Disputation wird erschwert, diffamiert („alles rechts“) oder gar verunmoeglicht (Abschaltung unliebsamer Medien/Kanaele).

Das zieht sich vermehrt? durch die Fronten komplexer Entscheidungsfindungen (Klimawandel/Energiewende, Corona-Politik, Asyl-Politik, Europa/EZB-Politik).

Wenn du glaubst, mit deinen Investmententscheidungen Gutes zu tun bzw weniger Falsches zu tun. Alles OK. Aber das Polizisten-Bsp ist hier naiv und unpassend, es hat mich getriggert dies zu schreiben. Es versucht zu moralisieren sonst nix.

Eine fachliche Diskussion waere dagegen zB warum ist in FR Atomkraft gut und in D schlecht. Oder warum ist Tesla besser (elektro) oder vielleicht doch schlechter (Lithium-Abbau, Batterien, km-Leistung).

LG Joerg

Hi Joerg,

wo habe ich mich denn über andere erhoben? Ich fand das Polizisten Beispiel eigentlich recht passend, denn das zeigt schön, dass das „man kann es nicht perfekt machen“-Argument nicht wirklich haltbar ist.

Unsere ganzes Gesetz besteht nur aus Verboten. Und es kann natürlich sein, dass weitere „Einschränkungen“ dazu kommen. Früher war Sklaverei normal, wir haben uns weiterentwickelt und nun nicht mehr erlaubt. (Ethik) Oder nutzen aus Umweltschutzgründen wasserbasierte Farben statt auf Lösemittel. Kann also gut sein, dass wir uns weiterentwickeln und erkennen, dass zB. tierische Produkte eine wahnsinnige Vernichtung von Kalorien, Ressourcen und Tieren sind und auch das nicht mehr erlaubt sein wird. Gibt ja auch hier immer mehr pflanzliche Alternativen, sodass man nicht mal auf den Geschmack verzichten müsste.

Ganz genau – ich denke, die SRI Variante ist nachhaltigER im Vergleich zum Standard.

Studien zeigen eigentlich alle durchwegs, dass Elektromobilität im Vergleich zum Benziner nachhaltigER ist und kann man im Detail nachlesen. Individualverkehr wäre natürlich mit Rad oder zu Fuß am nachhaltigsten. Und wenn du Atomkraft für gut/wichtig erachtest, gibts bestimmt dafür den passenden BranchenETF zum Beimischen.

LG Julian

Hallo Daniel,

ein toller Beitrag 🙂 Vielen Dank für die vielen Einblicke und eigenen Ideen, die du dazu entwickelst oder halt auch abschreibst. Das dich der P2P Sektor so enttäuscht hat und du eher graue Wolken darüber siehst, ist schade. Allerdings muss man ehrlicherweise sagen, dass es dazu in 2020 auch durchaus Anlass gab eine solche Meinung zu erhalten.

Ich verbuche es für mich persönlich als dringend notwendige Marktbereinigung, die in dem weitestgehend unregulierten Feld einfach eine große Masse an Opfern mit sich zog. Allerdings glaube ich, dass die anstehenden Regulierungen der Plattformen grundsätzlich für mehr Sicherheit sorgen werden, wenngleich abzuwarten ist, was eine solche Regulierung am Ende dann „wert“ ist.

Ich wünsche dir für dein Jahr 2021 alles Gute und viel Erfolg! Auf das du viele deiner Ziele erreichen wirst, vor allem natürlich die Bucket List Ziele. Dem Reisen und den Konzerten fiebere ich ähnlich gespannt entgegen wie du 🙂

Viele Grüße in den Norden

Hallo Tobias,

vielen Dank für Deinen Kommentar. Abgeschrieben habe ich die P2P-Kredite tatsächlich noch nicht. Ich entspare nur die Plattformen in die ich das Vertrauen verloren habe. Wenn wir ehrlich sind, braucht der Markt auch eine Bereinigung – wie Du ja auch schreibst. Ich bin auf jeden Fall gespannt auf die Regulierungen und was die Bewirken.

Viele Grüße

Daniel

Sorry, ich muss jetzt doch der Typ sein. Echt sorry…

„Über 5 Jahre gesehen liegt die Rendite beim Momentum-ETF bei 127 % und beim normalen MSCI World bei 82 %. Das sind ganze 45 % Unterschied und eine Hausnummer.“

Nein, das sind ca. 55 % mehr Rendite oder 45 ProzentPUNKTE!

Nochmal sorry 😉 Danke für die schöne Folge! Bestätigt mich wieder mal, dass das ROI (wobei ich mein Invest weniger in Geld sondern eher in der Zeit sehe, die ich in meine Anlagen investieren müsste) für mich persönlich bei langweiligen Brot-und-Butter-ETFs am besten ist.