Das Geschrei im März und April 2020 war groß: Kommt es zum Exodus für P2P-Kredite in der Krise? Nein, kam es nicht, aber viele P2P-Plattformen hatten extrem mit den Abbuchungen der Investoren zu kämpfen. Mittlerweile hat sich das alles wieder relativiert, aber die Folgen der Corona-Krise lassen sich so langsam auch auf den Kreditmärkten erkennen. Wie die aussehen und was ich dagegen unternehme, erzähle ich dir in diesem Artikel.

Inhalt

Überblick P2P-Kredite in der Krise

Es geschah schleichend. Ende 2019 gingen die beiden Plattformen Envestio und Kuetzal pleite. Während der Corona-Krise erwischte es noch Grupeer unter merkwürdigen Umständen. Weitere kleine Plattformen werden mit Sicherheit folgen, wenn die Wirtschaftskrise erst so richtig zuschlägt und Kreditnehmer die Raten nicht mehr zahlen können.

Bei Mintos wird mittlerweile nahezu jeden Monat ein Darlehensanbahner aus dem Angebot entfernt. Ob der Anleger sein Geld wieder bekommt, ist nicht in jedem Fall sicher. Auf die Rückzahlungen der AFORTI-Kredite warte ich jetzt schon seit vielen Monaten. Das führt im Umkehrschluss natürlich dazu, dass sich die Buyback-Garantie in solchen Fällen als Marketingbezeichnung entpuppt. Auf der anderen Seite agiert Mintos (mittlerweile) sehr transparent mit den Status-Updates zu den suspendierten Kredit-Unternehmen.

Als dann Bondora auch noch bekanntgab, dass während der Krisenmonate das investierte Geld bei Bondora Go and Grow nur über einen wochenlangen Zeitraum kleckerweise zurücküberwiesen wird, war das Geschrei groß. Schließlich warb Bondora ja damit, dass das Geld jederzeit verfügbar sei. Nicht nur das zeigt, dass wir es weder vorher noch hinterher mit Tagesgeld zu tun haben. Davon mal abgesehen, dass das Risiko bei P2P-Krediten hundertmal höher liegt als bei der Anlage in Tagesgeld.

All das hat schließlich dazu geführt, dass es zu einer Abhebewelle sondergleichen kam und viele Plattformen richtig zu kämpfen hatten. Mittlerweile hat sich das wieder beruhigt, aber es war ein erster Warnschuss, der die Gefahren der Assetklasse P2P-Kredite schonungslos aufgedeckt hat. Auch wenn das Corona-Virus ein komplett neues Ereignis für die Wirtschaftswelt ist, hinterfrage ich als Anleger meine Investments in einem solchen Fall. Für mich heißt das: Ein normales „Weiter so, wird schon“ ist hier fehl am Platz.

Ich habe während der Krise nur eine Handlung vorgenommen: Den Auto-Invest bei Mintos gestoppt. Mintos stand bei mir schon länger unter Beobachtung, wie ich in meinem Depotrückblick 2019 vor ein paar Monaten geschrieben hatte. Jetzt wurde es Zeit den Worten auch Taten folgen zu lassen. Dieses dauernde Hin und Her mit den Darlehensanbahnern hat mich so stark genervt, dass ich einfach die Lust verloren habe, bei Mintos weiter zu investieren.

Bei anderen Plattformen habe ich die Investments ausgesetzt. Es gibt momentan nur drei laufende Plattformen in meinem Portfolio, wo ich das eingehende Geld reinvestiere. Welche das sind und welche weiteren Konsequenzen ich für meine 9 Plattformen getroffen habe, darüber berichte ich in diesem Artikel. Dafür habe ich eine (völlig subjektive) Rangliste erstellt, mit denen du die aus meiner Sicht attraktivsten Plattformen besser erkennen kannst.

Platz 1: Viainvest – Läuft wie ein Schweizer Uhrwerk

Die unscheinbarste Plattform hat mich bisher am stärksten beeindruckt. Viainvest taucht immer etwas unter dem Radar, aber die lettische Plattform macht was sie soll, ohne dass ich in irgendeiner Art und Weise eingreifen muss. 2019 frischte man das etwas altbackene Design ordentlich auf und fügte Unternehmenskredite hinzu, die mich aber von den Konditionen überhaupt nicht ansprechen.

Viainvest hat sich spezialisiert auf kurzlaufende Konsumenten-P2P-Kredite in Polen, Spanien, Lettland, Schweden, Rumänien und Vietnam mit Buyback-Garantie. Die Jahresrendite beträgt attraktive 11,55 %, in über drei Jahren hatte ich keinen Ausfall und ich brauche mich nicht ständig über irgendwelche Änderungen an meinem Portfolio informieren.

Das ist auch der größte Vorteil von Viainvest, dass es über die große Via SMS Group läuft und darüber auch alle Kredite laufen. Die Gruppe existiert schon seit 2009. Es sind also keine externen Darlehensanbahner nötig. Zwar laufen die Kredite dann auch über weniger Länder, aber es ist deutlich stabiler und zuverlässiger als mit Dutzenden Darlehensanbahnern.

Das ist zwar alles keine Garantie, dass es künftig so weiterläuft wie bisher, aber ich habe ein deutlich besseres Gefühl bei der Sache als bei anderen Plattformen. Insgesamt habe ich 323 Euro bei einer Einlage von 1.000 Euro damit verdient.

Das Corona-Virus macht aber auch vor Viainvest nicht halt. Seit März ist die Anzahl finanzierter Darlehen ordentlich eingebrochen und hat sich auch noch nicht wieder erholt. Was mich hier noch stört, dass es keine Übersicht über verzögerte Kredite gibt wie bei Mintos. So lässt es sich nicht genau abschätzen, wie sich die Zahlungsmoral der Kreditnehmer geändert hat.

Insgesamt sind die negativen Punkte aber nur Kleinigkeiten im Vergleich zu anderen Plattformen. Deshalb ist Viainvest von allen Plattformen, in die ich investiert bin, mein Favorit.

Platz 2: Estateguru – Ein wachsendes Geschäftsmodell

Auf Platz 2 steht die Immobilien P2P-Plattform Estateguru. Das Unternehmen aus Tallinn ist mittlerweile seit über sechs Jahren auf dem Markt und hat sich auf Immobilienfinanzierungen in Estland, Lettland, Finnland, Litauen und 2019 auch das erste Projekt in Deutschland. Die durchschnittliche Rendite beträgt 11,78 % und die Kredite sind mit Hypotheken besichert.

Gerade diese beiden Punkte unterschieden sich doch deutlich von den deutschen Immobilien-Plattformen wie Exporo, Bergfürst oder anderen. Dort ist die Rendite deutlich schlechter, das Minimalinvest pro Projekt deutlich höher und das Ausfallrisiko um ein vielfaches höher. In meinen Augen besitzen die deutschen Plattformen eins der schlechtesten Rendite-Risiko-Profile, die es auf dem Markt gibt. Ich habe keine Ahnung, warum sie so gut laufen.

Doch zurück zu Estateguru: In über zweieinhalb Jahren habe ich in 44 Projekte investiert. Bisher wurden 23 Kredite zurückbezahlt und momentan laufen noch 21. Bei einem Blick auf meine Übersicht fällt auf, dass sich ein Viertel der laufenden Projekte in Einholung befindet. Das sind ziemlich viele, aber so lief es in den vergangenen Jahren immer. Der Unterschied zu den deutschen Plattformen: Alle verzögerten Kredite wurden bisher wieder zurückgezahlt – teilweise auch mit guten Zinsen. Das dauert zwar mitunter Jahre, aber es kam zurück.

Der Zinsertrag seit Ende 2017 beträgt knapp 204 Euro (Zinsen + Strafen) bei eingesetzten 1.000 Euro (inkl. Empfehlungsbonus von 142 Euro). Pro Jahr beträgt meine Jahresrendite 10,70 %. Das kann sich sehen lassen und ich bin mit Estateguru nach wie vor absolut zufrieden. Mein Autoinvest läuft hier weiter. Gerade erst habe ich in drei weitere Projekte investiert.

Dazu kommt noch, dass es bei Estateguru trotz Krise sehr gut läuft. In dieser Woche kam der geprüfte Jahresbericht für das Jahr 2019 und auch ein Ausblick auf das Jahr 2020. Auch Estateguru hatte einen Rückgang der Darlehenssumme um 19 % im zweiten Quartal zu verzeichnen. Allein im Juni stieg die Darlehenssumme aber wieder um 33 % an und befindet sich damit wieder auf Vorkrisenniveau. Das Geschäftsmodell ist nach wie attraktiv und fernab der Konsumentenkredite.

Platz 3: ReInvest 24 – Gut Ding will Weile haben

Noch eine Überraschung auf dem Treppchen: Mit ReInvest 24 hat es eine zweite Immobilien P2P-Plattform in die Top 3 geschafft. Reinvest24 ist ähnlich wie die deutschen Plattformen Exporo oder Zinsland, aber mit einigen entscheidenden Unterschieden.

Du investierst in unterschiedliche Wohn- und Gewerbeimmobilienprojekte in Estland, Lettland oder Moldawien und profitierst auf mehreren Wegen. Es gibt komplett unterschiedliche Zinsmodelle. Du bekommst als Anteilseigner einen festen monatlichen Zinssatz für das Projekt, profitierst aber zusätzlich bei Verkäufen auch anteilig von den Erlösen. Das wird visuell bei den Projektübersichten angezeigt, wie hoch die jährliche Rendite und das Kapitalwachstum sind.

Statt der obligatorischen 500 Euro pro Projekt bei deutschen Anbietern zahlst du nur 100 Euro. Davon gehen erstmal 2 Prozent pro Projekt als Gebühren an Reinvest24. Das ist auch ein Unterschied zu anderen baltischen Plattformen. Ich persönlich finde es wichtig, dass die Plattform auch Geld verdient und solche Gebühren sind einfach transparenter als wenn die Kreditnehmer die Gebühren zahlen müssen.

Auch das Geschäftsmodell ist anders als bei anderen Plattformen. Jedes Projekt ist eine SPV (Special Vehicle Purpose), die die Immobilie verwaltet, und fungiert eigenständig von Reinvest24. Im Pleitefall des Projektes betrifft es dann nur die SPV und nicht die Plattform selbst. So soll eine größere Sicherheit des investierten Geldes ermöglicht werden. Näheres erklärt Tanel Orro in diesem Webcast. Darüber hinaus sind die Projekte aber auch mit Sicherheiten hinterlegt. Das sind überwiegend Hypotheken ersten Ranges und keine für Anleger nachteiligen Nachrangdarlehen wie in Deutschland.

Bei diesen Immobilienprojekten von einer kleinen Plattform wie ReInvest 24 dauert es jedoch wochenlang bis die Kredite finanziert sind. Bis zur Umsetzung des Projekts vergehen in der Regel auch nochmal 1-3 Monate. Erst dann erhältst du die ersten Dividendenzahlungen. Bis du dann die Gebühren drin hast, dauert es auch noch einige Monate. Dieser langwierige Prozess ist auch der größte Nachteil bei der Plattform.

Wie du am Screenshot siehst, habe ich in 15 Monaten 30,10 Euro verdient. An Gebühren sind 11,76 Euro abgezogen worden für Investitionen in fünf Projekte. Ich hatte in ein Projekt 200 Euro investiert. Das waren zwei Appartements in Tallinn, von denen eins im Mai 2020 verkauft wurde. Dafür habe ich anteilig die 13 Euro Kapitalzuwachs erhalten.

Ansonsten fließen jeden Monat mittlerweile 1,50 Euro für 3 Projekte auf das Konto. Bei zwei Projekten habe ich noch keine monatliche Dividende erhalten, wobei das eine noch in der Investierungsphase steckt.

Du siehst: Schnell reich wirst du mit ReInvest 24 nicht. Aber gerade durch die Verkäufe der Objekte kommt mit der Zeit gutes Geld rein. Ich werde in den kommenden Monaten zunächst auf 1.000 Euro Investitionssumme aufstocken und weiterhin in Projekte investieren. Die Plattform gefällt mir und hat sich einen Vertrauensvorschuss redlich erarbeitet. Sie ist aber immer noch sehr klein und anfällig für Schwankungen. Du solltest daher auf Sicht investieren und nicht gleich größere Summen auf die Plattform überweisen.

Platz 4: Crowdestor – Interessant, aber mit Vorsicht zu genießen

Auf Platz 4 findet sich die Plattform, die aus meiner Sicht das mit Abstand interessanteste Geschäftsmodell hat. Crowdestor setzt nämlich auf unterschiedliche Crowdfunding-Projekte in vielen unterschiedlichen Ländern mit sehr hohen Zinsen von bis zu 36 %. Von der Luxus-Yacht in Kambodscha über Konzertticketanbieter oder eine Beach-Volleyball-Halle bis hin zu Immobilienprojekten ist ein extrem breites Spektrum dabei. Das geht also weit über die Konsumenten- oder Immobilienkredite hinaus und ist in meinem P2P-Portfolio einzigartig.

Ab 50 Euro kannst du anfangen zu investieren. Mein persönlicher Renditeschnitt liegt in 15 Monaten bei 16,36 %. Im Juli gab es sogar ein Projekt aus Deutschland mit einem extrem hohen Zinssatz von 36 % für zwei Monate. Und wenn ich eins gelernt habe in den letzten Jahren: Es gibt keine hohe Rendite ohne entsprechendes Risiko! Wenn ein deutsches Unternehmen einen so hohen Zinssatz zahlt, schrillen schon etwas die Alarmglocken. Ich habe trotzdem 50 Euro investiert, weil das Projekt interessant ist und es nur zwei Monate dauert.

Von solchen Projekten gibt es einige, die teilweise auch noch hohe Fundingsummen haben. Deswegen bin ich bei Crowdestor auch nur mit einer niedrigen Summe investiert. Darüber hinaus schrecken mich Mobile Games-Projekte oder obskure Schauspieler-Sachen von vornherein ab. Auch große und teure Immobilien-Projekte sind mir zu heikel.

Der bisher bestehende Buyback-Fonds (heißt jetzt Provision-Funds) deckt bei einem Projektausfall nur einen ganz kleinen Teil ab. Wenn der Projektinhaber aber dort nicht einzahlt, gibt es gar nichts zurück. Gerade bei Projekten mit einer Fundingsumme von bis zu 750.000 Euro ist dieser Fonds völlig witzlos.

Trotzdem kamen jetzt in 15 Monaten fast 90 Euro Zinsen bei einem Invest von 600 Euro zusammen und bisher wurden schon die Hälfte meiner Projekte wieder zurück bezahlt. Während der Krise hat Crowdestor die Kredite für mehrere Monate gestundet, weil viele Kreditnehmer stark von der Corona-Krise betroffen waren. Mittlerweile werden die Zinsen aber wieder gezahlt.

Crowdestor hat in den vergangenen Monaten einige neue Leute eingestellt und will künftig hoch hinaus. Das hat mich von der Einstellung etwas an Mintos erinnert. So einem Wachstum stehe ich eher skeptisch gegenüber. Schon jetzt sind einige merkwürdige Projekte in der Fundingphase, in die ich nie mein Geld stecken würde. Ich warte nur darauf, dass da mal das erste Ding pleite geht. Nicht immer ist starkes Wachstum förderlich.

Für die Diversifikation der P2P-Plattformen eignet sich Crowdestor perfekt, weil es auf seine Art einzigartig ist, eine hohe Rendite bietet und über mehrere Länder diversifiziert ist. Größere Summen würde ich hingegen hier nicht investieren.

Platz 5: Bondora und Bondora Go and Grow – Es geht bergab

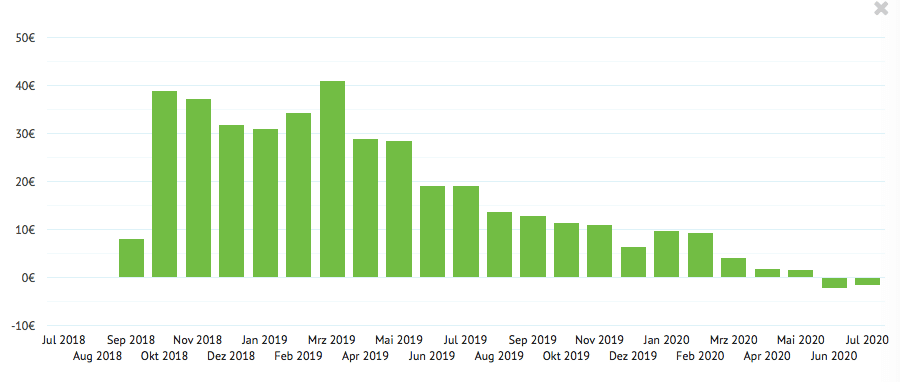

Ich muss zugeben: Mit Bondora tue ich mich mittlerweile etwas schwer. Denn bei keiner anderen Plattform sieht man die Auswirkungen der Corona-Krise auf die Rückzahlungen so stark wie hier. Mein Kontenwert und kumulativer Nettogewinn war im Juni beim Portfoliomanager Pro erstmals negativ mit -1,25 Euro. Im März sind die Zinsen um über 50 % eingebrochen und in den Folgemonaten kam es noch dicker.

Dazu kommt noch, dass die Rückgewinnungsrate genauso eingebrochen ist. Während die Rückgewinnungsrate im ersten Quartal noch 71,4 % (5,43 Euro von 7,55 Euro) betrug, lag sie im zweiten Quartal nur noch bei 2,1 % der geplanten Summe. In Zahlen: Es ist genau 1 Cent von 0,49 Euro zurücküberwiesen worden. Für das dritte Quartal rechnet Bondora nur noch mit 0,17 Euro von denen bisher wieder 1 Cent überwiesen wurde. Das Diagramm verfälscht es mit der prozentualen Darstellung doch ziemlich.

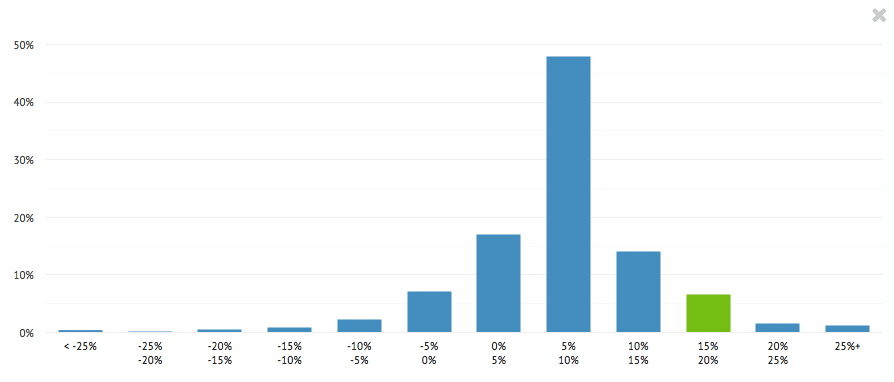

Also ist alles Mist bei Bondora? Nein, denn das ist ein verkürzter Blick auf einen Zeitraum der die weltweite Wirtschaft nachhaltig geschockt hat. Warum sollte das vor Bondora halt machen? Meine Nettojahresrendite beträgt momentan immer noch 16,2 %. Aber ich rechne am Ende tatsächlich mit einer Rendite zwischen realistischen Rendite zwischen 5-10 % wie sie 48 Prozent aller Investoren bei Bondora haben.

Hier lässt sich aber genau erkennen, dass es sich bei P2P-Krediten um eine Hochrisikoanlage handelt, die auch zu Verlusten führen kann. Da sollte sich keiner von der möglichen Rendite blenden lassen. Von meinen im August 2018 finanzierten Kredite sind über 180 ausgefallen. Das macht immerhin 435 Euro von insgesamt 1.903 Euro aus. Von den im September 2018 investierten Krediten sind nochmal 100 Euro ausgefallen. Zusammengefasst sind über ein Viertel der am Anfang investierten Summe ausgefallen.

Über den Portfoliomanager Pro investiere ich aber seit über einem Jahr schon kein Geld mehr. Deshalb sinken meine Zinszahlungen auch immer weiter. Alle zurückkommenden Erträge wandern gleich in mein Bondora Go and Grow-Portfolio.

Bondora Go and Grow

Wie eingangs schon geschrieben, hatte Bondora für das Produkt „Go and Grow“ so viele Geldabhebewünsche, dass das estnische Unternehmen gar nicht mehr hinterherkam. Das Geld ist ja hauptsächlich in Kredite investiert und liegt nur zum Teil unverzinst auf den Konten rum. So wurden die Abhebeanträge täglich kleckerweise über Wochen ausgezahlt, was viele Anleger extrem genervt hat. Mittlerweile ist es aber schon deutlich besser geworden.

Seit März steht nun aber ein neuer Disclaimer auf jeder Seite von Bondora, der nochmal die Risiken zeigt und darauf verweist, dass das abgehobene Geld nur über mehrere Tranchen abgebucht werden kann. So hatte Bondora genau das gleiche Problem, was offene Immobilienfonds nach der Finanzkrise 2009 hatten. Die Fonds mussten ja auch erst Immobilien verkaufen, bis das Geld ausbezahlt werden konnte. Das dauert mitunter Monate. Danach gab es bei nahezu allen offenen Immobilienfonds eine Mindesthaltefrist von einem Jahr und teilweise dann noch einmal eine Verkaufsfrist von einem weiteren Jahr. Wollen wir hoffen, dass so etwas bei Bondora Go and Grow nicht nötig ist.

Aus meiner Sicht kam der Schuss vor den Bug genau richtig, denn er hat nachhaltig gezeigt, dass P2P-Kredite IMMER hochriskant sind und unter gar keinen Umständen Tagesgeld, wie es immer wieder angepriesen wurde und teilweise immer noch wird. Denn an das Geld kommt der Anleger nämlich nicht jederzeit ran, wie die Krise nachdrücklich gezeigt hat. Bondora nimmt sich auch das Recht heraus, den Abhebeantrag abzulehnen oder zu verzögern. Darüber haben der Finanzwesir und ich auch schon mit Lars Wrobbel gesprochen.

Ich habe mein Geld weiterhin auf meinen drei Go and Grow-Konten gelassen, weil ich keine Lust auf diese Kleckerbeträge hatte und der Meinung war, dass sich die Abhebewelle auch wieder beruhigt. So war es dann auch und es kehren schon wieder einige Anleger zurück zu den P2P-Krediten und zu Bondora Go and Grow.

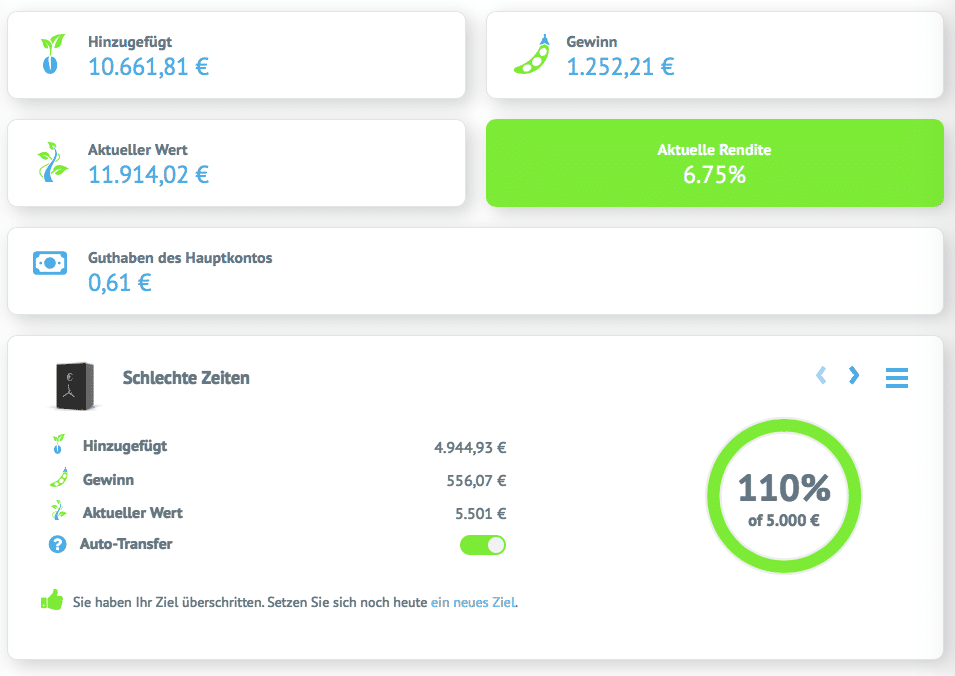

Jetzt kommt aber das ganz große ABER, warum Bondora auch nur auf Platz 5 der Rangliste zu finden ist. Die Auswüchse mit den sinkenden Zinsen und Rückzahlungen bei Portfolio Pro wird über kurz oder lang auch Bondora Go and Grow erwischen. Ob dann der Zinssatz von 6,75 % p.a. haltbar ist, wage ich mal stark zu bezweifeln. Noch ist es nicht so weit und für mich ist es momentan auch kein Grund, mein Geld abzuziehen. Trotzdem schwebt ein warnendes Ausrufezeichen über diesem Investment.

Seit Mitte 2018 habe ich bisher einen Gewinn von knapp über 1.252 Euro erzielen können. Das kann sich wirklich sehen lassen und ich bin damit auch zufrieden. Ich bin mir den Gefahren dieser Anlage auch völlig bewusst. Für 5 Euro Zinsen wäre ich dieses Risiko nicht eingegangen. Das sollte sich jeder mal vor Augen halten.

Was man bei all‘ der Kritik nicht vergessen darf: Bondora existiert seit über 12 Jahren und hat es stetig geschafft zu wachsen. Es bringt auch nichts, sie mit den kleinen Pleiteplattformen zu vergleichen, die es Ende 2019 und 2020 erwischt hat. Das ist auch der Grund, warum zumindest Bondora Go and Grow für mich immer noch attraktiv ist. Der Portfoliomanager Pro ist es definitiv nicht mehr.

Über diesen Link bekommst du 5 Euro Startguthaben für Bondora und Go and Grow.*

Platz 6: Mintos – Aus die Maus

Die größte P2P-Plattform neben Bondora ist der Platzhirsch Mintos. Leider haben sie das Hauptaugenmerk auf die Expansion gelegt, was ihnen 2020 gewaltig um die Ohren geflogen ist. Während es 2019 noch jede Menge neuer Darlehensanbahner aus unterschiedlichsten Ländern und verschiedenen Währungen gab, wurden viele 2020 wieder von der Plattform genommen. Dem einen wurde vom Staat die Lizenz (Varks) entzogen, der nächste zahlte die Raten nicht und wurde suspendiert (Getbucks Sambia oder Metrokredit) und wiederum andere haben ihre Geschäfte komplett eingestellt (Kiva Russland). Nicht immer war Mintos so transparent wie bei diesen Beispielen. Erstaunlicherweise halten sich aber die monetären Ausfälle wirklich in Grenzen.

Schon 2018 hatte ich angesichts der extremen Expansion Bauchgrummeln. 2019 wurde dieses Grummeln größer und Mintos stand ganz oben auf der Überwachungsliste. Von heute auf morgen wurde 2019 das Konto bei der Deutschen Handelsbank liquidiert, ohne den Investoren vorher Bescheid zu geben. Die Liste an solchen vermeintlich kleinen Problemen wurde immer länger. Auch das vielbeworbene Invest & Access entpuppte sich als schlechter Go and Grow-Klon mit einigen Fallstricken.

Nach den ständigen News zu den Problemen mit den Darlehensanbahnern habe ich jetzt 2020 meine Konsequenzen gezogen und ziehe mich von Mintos vorerst zurück. Mein Vertrauen ist ehrlich gesagt weg.

Bis Mitte Juli habe ich in vier Jahren über 480 Euro verdient. Richtig ausgefallen ist nur ein Kredit ohne Rückkaufgarantie. Aber von den vier AFORTI-Krediten in Höhe von 13,12 Euro habe ich mich geistig schon verabschiedet. Insgesamt beträgt meine jährliche Nettorendite 10,51 %.

Mittlerweile habe ich 900 Euro an Krediten auslaufen lassen und meinen Auto-Invest schon vor einigen Monaten gestoppt. Noch bin ich mir nicht sicher, ob ich mein Geld bei Mintos lasse und eventuell irgendwann später nochmal investiere. es auf eine andere Plattform überweise oder gleich in Aktien stecke.

Du kannst ganz andere Schlüsse ziehen, denn Mintos ist einfach sehr groß und auch sehr breit aufgestellt. Nach wie vor gibt es 70 Darlehensanbahner, 9 Kreditarten und 33 Länder, in die du investieren kannst. Die Rendite stimmt auch. Mir wurden die Nebengeräusche aber einfach zu laut. Auch wenn P2P-Kredite der Heavy Metal-Anteil in meinem Depot sind, sollten sich die Nebengeräusche in Grenzen halten.

Bis zu 12% Rendite im Schnitt holen*

Platz 7 und 8: Auxmoney und Lendico – Leben Totgesagte länger?

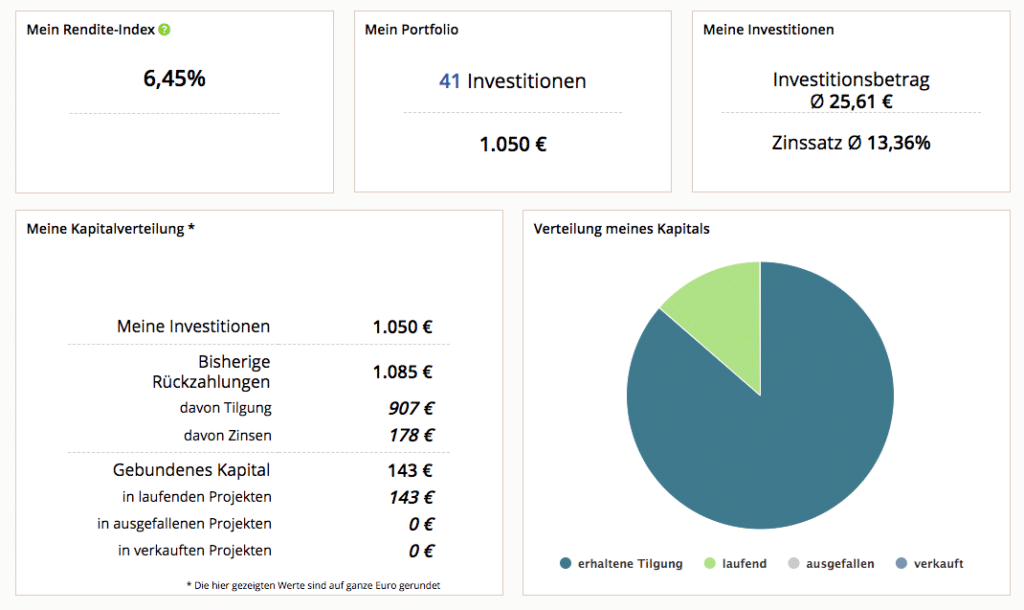

Nur der Vollständigkeit halber erwähne ich auch in diesem Artikel meine beiden ersten Gehversuche in der P2P-Welt. Die habe ich bei den deutschen Plattformen Lendico und Auxmoney gemacht. Während Lendico ein verlustreicher Vollflop war, habe ich bei Auxmoney mein Geld inklusive 35 Euro Zinsen wieder rausbekommen. Vor Steuern wohlgemerkt.

Während Lendico nur noch eine Abwicklungshülle der ING ist, wächst Auxmoney immer noch ordentlich. Angesichts der mickrigen Rendite und dem hohen Risiko ist mir der Erfolg immer noch schleierhaft. Ich kann die Plattform echt nicht empfehlen.

Fazit

Wenn du jetzt den ganzen Artikel gelesen hast, fällt dir auf, dass ich mittlerweile eine gespaltene Meinung zu einigen Plattformen habe. Es war aber von vornherein klar, dass sich auf lange Sicht bei der großen Anzahl an P2P-Plattformen etwas ändern wird. Dass nun ein Virus dafür sorgt, hätte wahrscheinlich keiner gedacht. Aber es war wirklich überfällig, dass sich die große Zahl an P2P-Plattformen etwas eindämmt.

Ich bin nun seit fünf Jahren dabei, habe vieles getestet und ausprobiert und jedes Jahr 1-2 Artikel darüber geschrieben. Jetzt habe ich mich von der dritten Plattform verabschiedet und ich bin gespannt, wie es beim nächsten Artikel in 2021 aussieht. Ich bin mir sehr sicher, dass die Corona-Krise noch weitere P2P-Plattform-Opfer nach sich ziehen wird. Für einige Plattformen wird es aber auch weiter nach oben gehen, weil sie transparent sind und organisch wachsen. Bei dem Risiko von P2P-Krediten ist das ganz viel wert.

Weitere Artikel

ReInvest24: Meine Erfahrungen mit der P2P-Plattform nach 3 Jahren

NFT-Special: Grenzenloser Hype oder sinnvoller Nutzen? 5 Gäste erzählen von ihren Erfahrungen

12 Antworten

Hallo Daniel,

ich möchte es dir gleichtun und nach gut einem Jahr P2P Investment meine Sicht auf meine Plattformen kundtun 🙂

Grupeer: Tja, was gibts da noch zu sagen. Scam, kein Scam, man weiß es nicht und wird es wohl erst in einiger Zukunft sehen. Mein Geld dort habe ich als Verlust ausgebucht. Der Einbruch meines P2P-Portfolios um fast 25% wird mich noch einige Zeit begleiten.

Peerberry: Leise und solide. Was du über Viainvest geschrieben hast kann ich auch für Peerberry bestätigen. Solide kommunikation und keine spürbaren Auswirkungen durch Corona. Das einzige ist, dass die Zinsen im letzten Monat stark nach *unten* gegangen sind. Hatte man vorher Kredite mit 11-13% sind es jetzt eher 8-10%. Mal gucken, wie lange das so bleibt.

Mintos: Hier kann ich deine „Aufregung“ nicht ganz verstehen. Ich habe 4 Autoinvest Strategien (Kredite über/unter 18m Laufzeit je für Primär- und Sekundärmarkt) laufen und gucke nur Quartalsweise drüber, ob ich Zinsen oder Anbahner anpassen muss. Alle Problemkandidaten werden von Mintos automatisch entfernt und bei einer Aufteilung auf ca. 60 Anbahner sind die Verlustpotentiale überschaubar. Ich bin insgesamt zufrieden wie stabil Mintos bei mir läuft und insbesondere auch mit dem Zweitmarkt Autoinvest, der bei kleinen Anlagebeträgen verhindert, dass Geld „ungenutzt“ auf dem Konto rum liegt, bis wieder 10€ zusammen sind. Und gerade im März/April habe ich durch Zweitmarkt Rabatt ungefähr genau soviel Gewinn gemacht wie durch Zinsen. 🙂

Bondora: Auch hier laufen meine Autoinvests stabil, abnehmende Zinserträge konnte ich noch nicht so richtig beobachten, hatte aber auch nur immer wenige Monate am Stück ohne zusätzliche Investition. Die Cashflow Übersicht zeigt zwar eine abfallende Kurve an für die Zukunft, aber ich weiß nicht, inwiefern hier reinvestitionen berücksichtigt werden. Bisher habe ich 4 Kredite abschreiben müssen, etwa 3% meines derzeitigen Portfolios (Geldgewichtet). Derzeit laufen ca 85% meine Kredite nach Plan, die anderen sind unterschiedlich lang verzögert. Leider hatte ich zu beginn das Investierte Geld pro Kredit bei 5€, so dass (für mein kleines Volumen) Verluste/Verzögerungen bei diesen ersten Krediten besonders schmerzen.

Insgesamt bin ich zufrieden mit den Plattformen (außer Grupeer) und bespare alle drei aktiv weiter. Mein Ziel sind ca. 1000€ pro Plattform, bevor ich eine weitere (vermutlich Debitum Network) hinzunehme. Wenn ich dann irgendwann bei ca. 2000€ pro Plattform bin werde ich auch eine Immoplattform hinzunehmen, bisher sind mir die Mindestinvestsummen aber noch zu hoch (Diversifikation).

Portfolio Performance gibt mir Renditen (IZF) von ca. 12% für Mintos/Peerberry und knapp 14% für Bondora. Die Monatsrenditen laufen auch sehr gleichmäßig, ohne große Auffälligkeiten. Dennoch bleibt P2P nur eine kleine Spielerei im Portfolio (15% meines „Spaßdepots“) und nichts, worauf ich meine Altersvorsorge setzen würde. Ich bin ehrlich gesagt froh, dass Corona die fällige Bereinigung des P2P Marktes beschleunigt und bin gespannt, welche Plattformen dieses Jahr überleben. Das viele estnische Plattformen jetzt die Regulierung anstreben sehe ich als weiteres positives Zeichen für die Branche. Inwieweit das die Zinsen drückt wird man in Zukunft sehen.

Hallo Timo,

vielen Dank für Deinen Überblick. Von Peerberry habe ich auch schon einiges gehört, aber ich habe dort nie investiert.

Zu Mintos: Stabil läuft es auch bei mir. Mir geht es auch nicht darum zu sagen, Mintos ist schlecht. Es waren einfach zu viele schlechte Nachrichten, die mein Vertrauen in die Plattform nachhaltig minimiert haben. Ich kann ja nicht ständig schreiben oder erzählen, dass die Plattform auf der Überprüfungsliste steht und dann keine Schlüsse ziehen, wenn es genau so weitergeht. Das ist wie geschrieben auch meine persönliche Meinung. Es dauert eh noch einige Monate bis mein Geld komplett aus den Krediten raus ist.

Ich bin auch gespannt, wo der Weg hingeht. Regulierung ist an der Stelle aber wichtig, damit solche Grupeer-Sachen nicht nochmal passieren können.

Viele Grüße

Daniel

Dass es mit Mintos nicht immer so gut weiterlaufen konnte sollte eigentlich klar gewesen sein, die Corona-Krise hat das alles jedoch beschleunigt, ansonsten hätten wir jetzt vielleicht ein paar problematische Darlehensanbahner weniger.

Du hast mit der Plattform bisher gutes Geld verdient. Eine ordentliche Diversifikation vorausgesetzt sollten die Verluste sich auch in Grenzen halten, da kann ich Deine Aufregung um 13,12€ wirklich nicht verstehen, sowas muss man dabei halt einkalkulieren. Im Vergleich zu anderen Portfolios stehst Du damit noch ausgezeichnet da. In der Vergangenheit lief die Kommunikation sicherlich nicht immer rund, aber Mintos ist auf dem Weg zur Besserung. Ich persönlich habe auch meine Konsequenzen gezogen und meine Investitionskriterien entsprechend angepasst, auch wenn dies kein hundertprozentiger Schutz vor unliebsamen Überraschungen ist.

Mir geht es gar nicht um die 24 Euro, die wohl nicht mehr reinkommen. Das ist weniger als ich mit einem ausgefallen Auxmoney-Kredit verloren habe. Mir geht es um das Prinzip. Allein die Geschichte mit der Deutschen Handelsbank, wo von heute auf morgen das Überweisungskonto ohne Ankündigung nicht mehr da war, reicht für einen Vertrauensbruch. 2020 fliegen jetzt ständig Darlehensanbahner von der Plattform oder stellen fest, dass das Geschäftsmodell nicht mehr lukrativ ist. Wie soll ich da jetzt noch das Vertrauen haben, dass sich da künftig etwas ändert. Und ja, ich bin sehr breit in alle Darlehensanbahner mit Rückkaufgarantie investiert gewesen.

Die Transparenz bei Mintos hat sich in diesem Jahr verbessert, aber gut finde ich sie immer noch nicht. Im Vergleich zu Estateguru beispielsweise liegen meiner Meinung nach Welten dazwischen. Mir ist völlig bewusst, dass es keinen 100 % Schutz gibt. Den will ich auch gar nicht, aber das Vertrauen steht bei einer Hochrisikoanlage wie P2P an erster Stelle. Irgendwann kommt der Punkt, wo auch die Buyback-Garantie einfach nicht mehr hält, weil noch mehr Darlehensanbahner von der Plattform verschwinden.

Hallo Daniel,

ich habe die Krise genutzt um mich endlich von P2P zu trennen. 5% vom angelegten Gesamtkapital machen weder Sinn, noch stehen sie in einem ordentlichen Verhältnis zum Risiko. Dazu kommt, dass keine P2P Plattform ein eigenes Konto mit eigener IBAN für die Investoren anbietet. Das alles will ich nicht mehr.

Ergo, kein Asset im Portfolio unter 10% mehr. Als Alternative habe ich Staatsanleihen EM und Unternehmensanleihen Investment Grade zu jeweils 10% gewichtet. Damit etwas weniger Zinsen als Bondora GG, aber ich habe mein Depot, mit meiner IBAN und somit meinen Seelenfrieden.

Gruß und mach weiter so.

Hi Daniel 🙂 Cooler Beitrag. Deckt sich bei einigen Plattformen mit meinen Erfahrungen in den letzten Jahren. Mein P2P-Portfolio ist auch trotz Corona und trotz Scams (und ja Grupeer ist einer keine Frage!) sogar größer geworden mit etwas über 40k. Wir haben uns ja alle gefragt, wie sich P2P/P2B etc. verhält, wenn mal eine größere Krise kommt. Stand heute bin ich überrascht, dass der Cashflow relativ konstant geblieben ist.

Mintos schwächelt tatsächlich, auch wenn sie sich nun durch transparentere Kommunikation auszeichnen. Viainvest, Peerberry, Twino, also Plattformen, die schon länger da sind, liefen wirklich geräuschlos. Das kann ich so bestätigen.

Bei Crowdestor bin ich recht stark investiert und teile einige Bedenken, wobei einige durch den kürzlichen Besuch einiger Investoren wieder ausgeräumt wurden. Ich stimme dir aber vollkommen zu, dass man die Geschwindigkeit des Wachstums beobachten muss. Hier sehe ich das größte Risiko.

LG

Philipp

Hallo Daniel

Dein Beitrag deckt sich mit vielen meiner Ansichten. Wobei ich tatsächlich nicht ganz so optimistisch an vielen Stellen bin wie du aber das ist bei mir nichts neues bin ja eher der P2P Risikoprediger 🙂

Zu dem von dir favorisierten Crowdestor haben wir ( Lars Wrobbel und ich) mit einem der bei Ihnen vor Ort war vor wenigen Tagen ein Podcast aufgenommen sicher für alle, die dort investieren oder investieren wollen von Interesse hier mal der Link dazu: https://p2p-game.com/p2p-cafe-17-juli-2020-crowdestor-sepzial-wurde-die-inspektion-in-riga-bestanden

Definitiv high Risk Invest!

Zu Bondora spar ich mir den Link zu einem negativen Beitrag (findest du wenn es dich interessiert ) 😉 Ich sage da nur Vergleich mal die Unternehmensanleihen aus dem Kredit Gewerbe (z.B. Mogo / ID Finance) die ja ein ähnliches Risiko (wenn nicht solider da besicherte Kredite) haben von der Rendite her mit dem was du bei Bondora in G & G bekommst und schau dir das Rating dazu an (B. ist imho eher schlechter zu raten) da habe ich mich letztens auch mal darüber ausgelassen aber klar, ich hab auch ein bisschen was dort liegen es ist halt Einfach so schön praktisch….

Viele Grüße

Thomas

Hi Daniel,

ja bei Mintos ist es momentan sehr „herausfordernd“. Hoffe, dass sie noch einen Neustart schaffen, aber im Moment fliegen erstmal alle problematischen LOs raus.

Heißt das für dich, du ziehst dein Geld komplett ab mit der Zeit oder lässt den Betrag gleich?

VG

Dennis

Hi Dennis,

momentan landet das Geld erstmal auf dem Mintos-Konto, aber ich spiele mit dem Gedanken das Geld abzuziehen. Vielleicht ändert sich ja was, aber so ganz glaube ich nicht daran.

Viele Grüße

Daniel

Ein Blick nach China zeigt erschreckende Zustände im dortigen P2P Bereich.

https://www.scmp.com/business/banking-finance/article/3097445/chinas-top-banking-regulator-vows-track-down-errant-p2p

Hey Daniel,

Ich bin erst seit Kurzem in P2P-Krediten investiert und bin praktisch mitten in der Corona-Krise eingestiegen. Entsprechend fand ich deine Einblicke und Erfahrungen super spannend! Vielen Dank dafür! 🙂 Bin ja mal gespannt, wie sich die Branche weiterhin entwickelt…

Liebe Grüße

Laura

Ich wollte auch in den P2P Bereich einsteigen. Allerdings ergab meine Recherche das es wohl nicht so ganz ohne Risiko ist, wie manche einem glauben machen wollen. Habe daher zunächst mal nur Kleinbeträge investiert um zu testen. Aber an das Geld kommt man dann doch nicht so einfach mehr ran und das stört mich. Denke ich bleibe lieber bei meinen Aktien und Investmentfonds.