Alle Jahre wieder gibt es einen Finanzrocker-Depotrückblick. Dieses Jahr mache ich ihn jetzt zum dritten Mal und er ist mit Abstand am ausführlichsten geworden. Leider war meine Depotperformance 2017 nicht sonderlich überragend. Über die Gründe schreibe ich in diesem Artikel und spreche auch im Podcast drüber.

Inhalt

Überblick Depotrückblick und Ziele 2018

Insgesamt habe ich in den vergangenen dreieinhalb Jahren über 58 % Rendite mit meinem Aktiendepot erzielen können. Damit liege ich doch ein ganzes Stück über dem MSCI World (im Beispiel der ETF von db x-trackers), der seitdem um 48 % angestiegen ist.

Da ist es zu verschmerzen, dass ich im vergangenen Jahr mit meinem Aktiendepot knapp hinter dem MSCI World ins Ziel gelaufen bin. Am Ende zählt ja nicht die Rendite eines einzigen Jahres, sondern die langfristige Performance. Dennoch spielt die Rendite an der Börse insgesamt nur eine untergeordnete Rolle.

Denn das Wachstum der Einnahmen und des Humankapitals war in diesem Zeitraum um ein Vielfaches höher. Deshalb sind solche Depotrückblicke wirklich nur Momentaufnahmen. Das ganze Wachstum siehst Du tatsächlich erst nach einigen Jahren. Und genau das ist als langfristiger Anleger auch Dein Ziel.

Alle versteifen sich immer so sehr auf die Erfolge an der Börse und hoffen auf riesige Gewinne, dabei ist das tatsächlich nicht entscheidend. Entscheidend ist, dass Du Dein Wissen und Können ausbaust und monetarisierst. Hier rede ich aber nicht davon, einen Blog aufzubauen oder die Millionste Nischenseite aus der Taufe zu heben. Das kann auch dazu beitragen, ist aber nicht jedermanns Sache.

Wenn ich aber mein Wissen in bestimmten Bereichen vergrößere und meinen Job besser mache, dann winkt mit Sicherheit eine Gehaltserhöhung oder vielleicht ein neuer, besser bezahlter Job. Für mich war das ein essenziell wichtiger Faktor zur Vermögenssteigerung.

Mehr Wissen = mehr Rendite

Wo lag der Unterschied? Im Wissen und Können! Dank meines Blogs und Podcasts habe ich mir sehr viel neues Wissen bei Themen wie Texterstellung, SEO-Optimierung, Webseitenerstellung und Marketing angeeignet. Und konnte das auch Schwarz auf Weiß präsentieren. Zertifikate sind immer schön und gut, aber praktische Anwendung ist viel wichtiger.

Die Folge: Neuer Job mit mehr Gehalt und 80 % weniger Fahrtkosten. Von der gesparten Zeit spreche ich hier gar nicht. So konnte ich wesentlich mehr Geld an der Börse anlegen, mehr Sparpläne besparen und so das Vermögen ein ganzes Stück steigern.

Um ein grundlegendes Verständnis von bestimmten Dingen aufzubauen, reichen oftmals einfache Kurse von udemy*. Diese kosten in der Regel nur zwischen 10 und 50 Euro. Mir haben die Kurse sehr geholfen – ob bei der Erstellung meines Buchs, beim besseren Verhandeln oder auch beim Affiliate Marketing.

Ähnlich wie bei den persönlichen Erfolgen siehst Du erst über die Jahre, wie enorm das Wachstum sein kann. Wenn ein Börsenjahr dann mal nicht so überragend läuft, ist es nicht schlimm.

Hier kannst Du Dir den Finanzrocker-Podcast anhören

Die Podcastfolge Depotrückblick gleich anhören

Sie sehen gerade einen Platzhalterinhalt von Podigee Podcast Player. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Weitere Informationen 'Präsentiert vom Dividenden-Alarm

Diese Folge wird Dir präsentiert vom Dividenden-Alarm, dem leicht umzusetzenden Indikator aus dem Bereich der Buy & Hold-Strategien. Die Dividenden-Alarm Strategie eignet sich in erster Linie für Anleger die nicht viel Zeit für ihren Vermögensaufbau mit Dividendenaktien aufbringen wollen.

Auch wer bereits eigene Erfahrungen gesammelt hat, aber noch nicht die passende und einfach umzusetzende Strategie gefunden hat, wird sich mit dem Dividenden-Alarm leicht tun. Wenn Du mehr erfahren möchtest, dann schau unter www.finanzrocker.net/dividendenalarm vorbei und hole Dir 13 Monate zum Preis von 12.

Kommen wir zu den Inhalten und damit zuerst zu den Zielen, die ich mir im Depotrückblick 2016 für das letzte Jahr gesetzt hatte.

Ziele 2017

Ich hatte mir für 2017 nur sehr wenige Ziele gesetzt, aber die habe ich übererfüllt. Insgesamt wollte ich meinem Portfolio fünf neue Werte hinzufügen.

Es sind aber sogar zwölf neue Unternehmen in meinem Depot gelandet. Zusätzlich habe ich einen Großteil meiner vorhandenen Werte aufgestockt. Mittlerweile bin ich bei 29 Einzelwerten angekommen, was sich nun auch in der schwerfälligeren Performance bemerkbar macht.

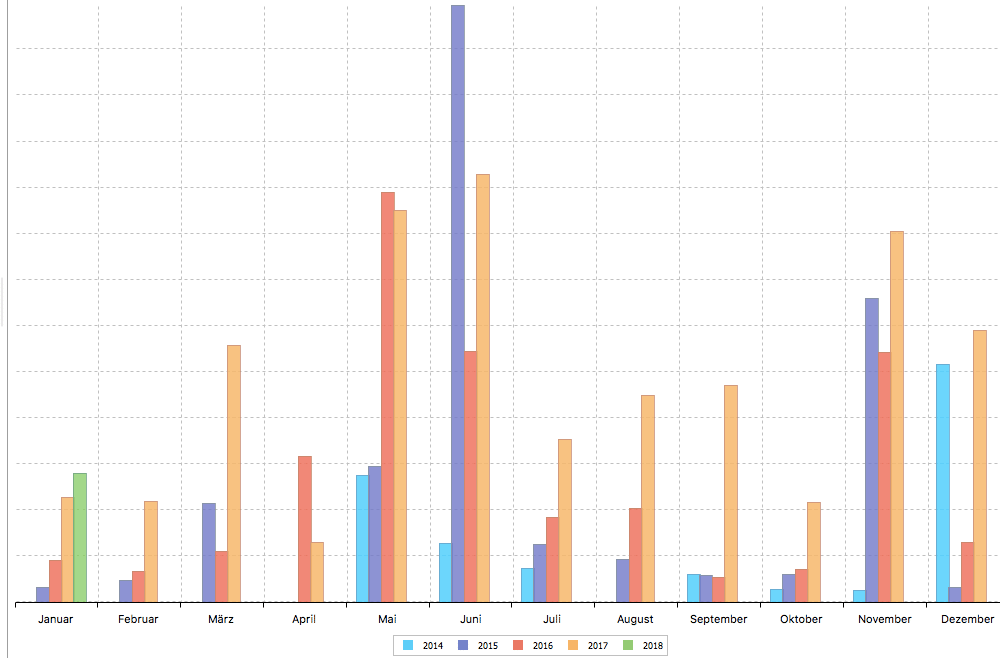

Darüber hinaus wollte ich meine Dividendeneinnahmen deutlich erhöhen. 2017 ist mir sogar gelungen, diese zu verdoppeln.

Rendite

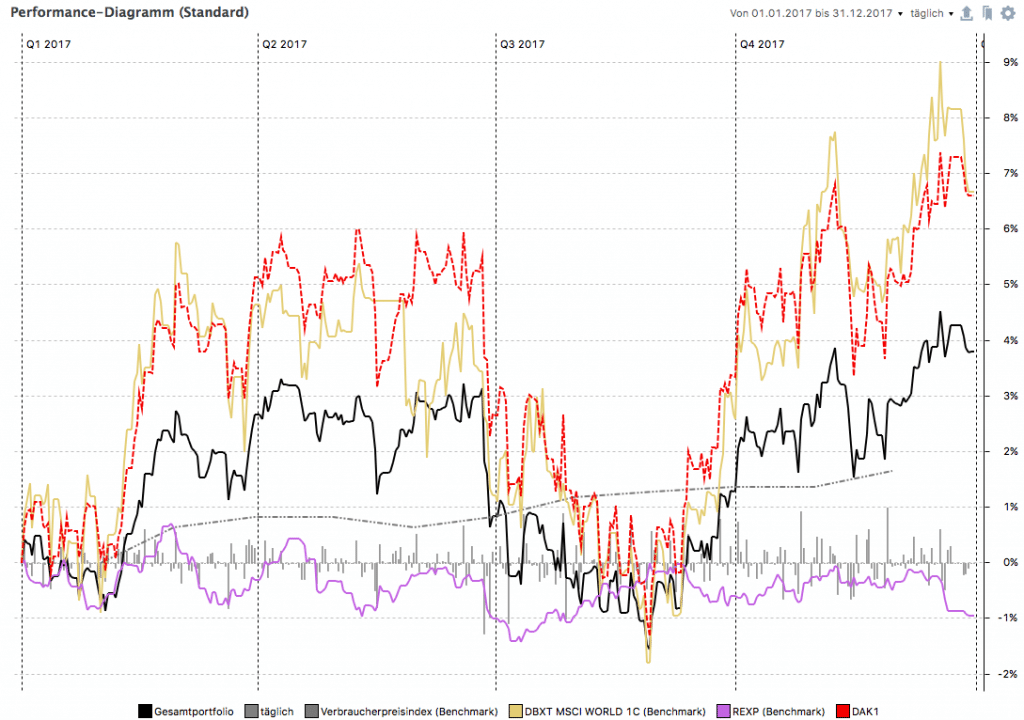

Meine zeitgewichtete Gesamtrendite liegt dieses Mal nur bei mageren 3,83 %. Der interne Zinsfuß bei 4,07 %. Steuern und Gebühren sind hier schon abgezogen. Das liegt in erster Linie an der schlechten Performance der privaten Rentenversicherung.

Im Schnitt lagen die zwei Anleihefonds bei -4,5 %, was natürlich an den schlecht gelaufenen Anleihen liegt. Die Rendite meines Aktiendepots liegt bei einer zeitgewichteten Rendite von 6,66 % (kein Scherz!). Damit bin ich zufrieden. Scheint irgendwie ein Zeichen zu sein, nachdem ich letztes Jahr 666 Euro an Steuern für meine Gewinne mit Adidas zahlen musste.

Für mich ist das Wichtigste ein breit gestreutes, wenig schwankendes Aktienportfolio zu besitzen und nicht ausschließlich auf die sogenannten FAANG-Aktien (Facebook, Apple, Amazon, Netflix, Google) zu setzen. Wusstest Du, dass allein diese Aktien (bis auf Apple, die im Dow Jones gelistet sind) für die tollen Verläufe des S&P 500 in den letzten Jahren verantwortlich sind? Mit einem Gewicht von 12,5 % im Index machen sie einen großen Teil aus.

Hätte ich nur auf diese Werte gesetzt, könnte ich mich feiern lassen. Nur hat man dieses Jahr schon sehen können, was passiert, wenn hier Gewinne mitgenommen werden. Dann rauschen all‘ diese Aktien enorm nach unten. Im Krisenfall wird es nicht anders sein. Dazu kommt noch: Tech-Werte profitieren am wenigsten von der US-Steuerreform.

Mit Apple und Microsoft (die ja auch zu den großen TECH-Aktien gehören) habe ich zwei Werte auch in meinem Portfolio. Noch mehr übergewichten wollte ich die FAANG-Werte aber nicht und setze deshalb auf andere Branchen. Wobei ich Facebook seit dem Börsengang immer wieder auf dem Zettel habe, aber mich aus den Gründen (leider) noch nicht zu einem Kauf durchringen konnte.

Sparquote

Meine Sparquote lag 2017 ziemlich genau bei 35 % – ohne mich irgendwie einzuschränken. Ganz im Gegenteil: Ich war sogar zweimal in den Niederlanden, 3 Tage in Kopenhagen, mehrere Tage in Tallinn, auf einer Mini-Kreuzfahrt nach Oslo und über eine Woche auf Rundreise in Irland. Dazu kamen noch meine Fahrten durch Deutschland. Ich halte rein gar nichts davon, auf alles zu verzichten nur um eine sehr hohe Sparquote zu erreichen.

Aber ich muss feststellen, dass ich viel weniger konsumiert habe als in den Jahren zuvor. 2017 habe ich beispielsweise nicht eine einzige physische Cd gekauft. Klamotten habe ich abseits meiner Boxbestellungen auch nur in Maßen gekauft. Am Ende bleibt dann tatsächlich einiges übrig, was gespart werden konnte.

Dazu kam noch, dass der Verdienst etwas höher war und so auch die Sparraten um einiges höher waren – wenn auch die Sparquote auf dem gleichen Niveau blieb.

Tages- und Festgeld

Den Tagesgeldanteil im Depot habe ich ein gutes Stück angehoben, um im kommenden Jahr meine Auszeit nehmen zu können. Dabei haben die Zinsen vom Tagesgeld keine 100 Euro ausgemacht. Die Festgeldzinsen sind momentan nicht besonders hoch – außer im europäischen Ausland. Hier ist mir persönlich das Risiko-Rendite-Verhältnis bei den hohen Minimalsummen zu schlecht, so dass ich beim reinen Tagesgeld geblieben bin.

Aktien

Mit meinen 29 Aktien decke ich mittlerweile 15 Branchen und fünf Länder ab. Durch die vielen Unternehmen wird das Portfolio aber auch wesentlich schwerfälliger als vorher mit nur 17 Einzelwerten, wo eine Aktie einen größeren Depotanteil hatte. Trotzdem sind die Ausschläge nach wie vor nicht so hoch wie beispielsweise beim MSCI World.

Natürlich ist das Depot noch viel zu US-lastig, aber das ist beim MSCI World mit fast 60 % oder dem ACWI mit 52 % nicht anders. Bei der Auswahl der Unternehmen war mir besonders wichtig, dass die Stabilität des Gewinns bei den Unternehmen hoch ist.

Dieses Jahr musste ich aber feststellen, dass die meisten großen Dividendenwerte kein gutes Jahr hatten. Das zeigt sich beispielsweise auch im Depot von Alexander von Rente mit Dividende, der zwischenzeitlich fast 20.000 Euro seiner Gewinne verlor.

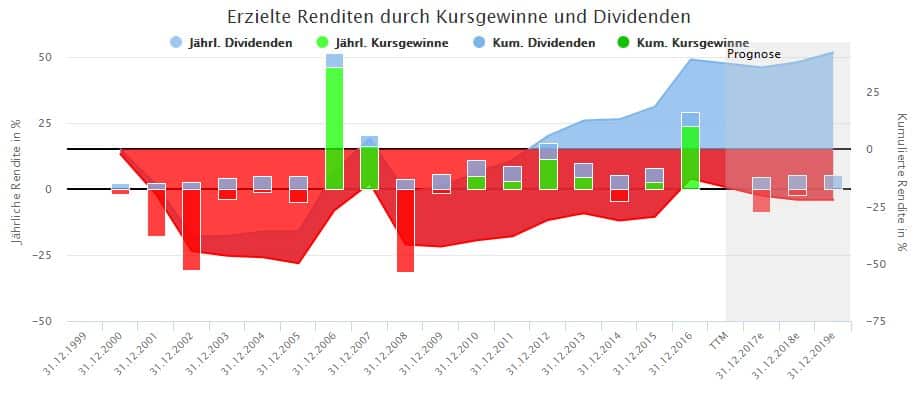

Von General Mills über Starbucks oder Hormel Foods bis hin zu CVS Health lief es zweistellig ins Minus. Grund zur Sorge habe ich aber bei diesen Werten nicht, weil sowohl die Gewinnstabilität als auch das Gewinnwachstum positiv sind (außer bei General Mills). Am Beispiel Starbucks zeige ich mal die Gewinne, Cash-Flows und Dividenden der letzten Jahre und die Prognose bis 2020.

Anders sieht es bei IBM oder Procter & Gamble aus, wo das Gewinnwachstum der letzten fünf Jahre entweder im Minus (IBM) oder nur knapp im Plus (P&G) liegt. Auch hier verzeichnete ich prozentual zweistellige Verluste. Dennoch ist hier eine Trendwende zu sehen. P&G hat die Talsohle durchschritten und es geht langsam wieder aufwärts. Bei IBM hingegen zeichnet sich nach der langen Abwärtsphase eine Stabilisierung ab. Und das Unternehmen möchte auch etwas vom Kryptokuchen abhaben. Die Zukunft sehe ich daher relativ positiv.

Nur zwei Unternehmen aus meinem Portfolio haben eine schlechte Gewinnstabilität und das sind Royal Dutch Shell und AT&T. Diese Kennzahl sagt eine ganze Menge über die Qualität einer Aktie in der langfristigen Betrachtung aus.

Darauf hat Torsten Tiedt im Podcast-Interview in Folge 83 auch hingewiesen. Dementsprechend hilfreich ist für mich auch sein Aktienfinder bei der Auswertung unterschiedlicher Kennzahlen – darunter eben auch die Gewinnstabilität.

Passenderweise zahlen sowohl Shell als auch AT&T eine enorm hohe Dividende. Bei Shell beträgt beispielsweise die Ausschüttungsquote auf den Gewinn der letzten zwölf Monate unglaubliche 185 %. Das bedeutet, dass die Ausschüttung der Dividende den Gesamtgewinn um 85 % überstiegen hat und aus der Substanz bezahlt wird. Und das seit Jahren.

So etwas kann nicht beliebig so weitergehen. Die schöne Dividendenrendite in Höhe von 7,41 % ist da irreführend. Bei AT&T liegt der Wert mit 94 % auch deutlich über dem annehmbaren Korridor. Laut der Dividendenadel-Kriterien sollte der Wert nicht über 70 % gehen. Die Zahlen stammen übrigens ebenfalls aus dem Aktienfinder.

Bei AT&T sehen auch die Renditen der letzten Jahre nicht verlockend aus. Es wird aber durch die sehr hohe Dividendenrendite von 5,16 % sehr gut kaschiert. Das Telekommunikationsunternehmen eignet sich daher als das perfekte Beispiel, warum Aktien nicht auf der Basis der Höhe der Dividendenrendite ausgewählt werden sollten.

Auch ich habe mich davon etwas blenden lassen – und deshalb 2017 ordentlich Verluste mit dem Wert eingefahren. Learning by doing sozusagen. Mit dem Kauf von Time Warner hat AT&T aber noch einen Pfeil im Köcher, der momentan noch von der US-Regierung geblockt wird.

Bei Royal Dutch Shell macht sich hingegen der extrem schwankende Ölpreis bemerkbar. Die Zukunftsprognose sieht auch wieder etwas heller aus, was Umsatz und Marge angeht. Was hier noch wichtig ist: Shell setzt stark auf neue Geschäftsfelder wie den Bau von Ladegeräten für Elektro-Autos oder Offshore-Windparks, um die Abhängigkeit vom Ölgeschäft zu verringern. Hier dauert es aber noch einige Jahre bis hohe Einnahmen zu erwarten sind.

Dementsprechend stehen beide Werte auf der Beobachtungsliste im Depot. Ansonsten liefen die Werte überwiegend positiv. Mein Sorgenkind aus 2017, die Sto SE, ein Unternehmen für Gebäudedämmung und Fassadenfarben, hat dieses Jahr fast 30 % Plus gebracht. Einsamer Highflyer ist Paypal mit knapp 65 % Plus im Depot, dicht gefolgt von Novo Nordisk mit 35 %.

Die höchste Volotilität hat bei mir mit Abstand Gilead Sciences mit unglaublichen 80 %. Das schwankt jede Woche extrem hin und her. Da ich das Unternehmen monatelang im Sparplan hatte, machte es aber nicht so viel aus. Der Umsatz sackte dort seit dem Höhepunkt 2015 stark ab. Und es herrscht in den USA die Angst, dass Gilead die völlig überteuerten Preise nicht mehr lange halten kann. Im Zuge der Wahlen 2016 halbierte sich der Kurs und hat sich seitdem nicht wieder erholt.

Dafür ist das Unternehmen laut des Fair Value stark unterbewertet. Der bessere Biotech-Kauf wäre im Nachhinein aber eher eine Beteiligungsgesellschaft wie BB Biotech gewesen, die hohe Anteile an Gilead und anderen Biotech-Firmen hält und durch die breitere Aufstellung nicht so extrem schwankt. Als besonderes Bonbon gibt es hier auch noch eine hohe Dividende, die aber unter die Schweizer Quellensteuer fällt. Hier habe ich letztendlich ebenfalls eine falsche Entscheidung getroffen. Einen tollen Artikel über BB Biotech findest Du hier.

Und der negativste Wert war IBM mit einem Verlust von 19 %. Dicht gefolgt von CVS Health und Procter and Gamble mit jeweils mit -17 %.

Von einer Aktie habe ich mich zum Jahresende getrennt und das war Drägerwerk, die im TecDAX notiert ist. Das Lübecker Unternehmen aus der Medizin- und Sicherheitstechnik ist seit längerer Zeit in meinem Depot und ich verfolge Dräger seit 4 Jahren. Leider kam es jetzt zum zweiten Mal zu einem exorbitanten Kurseinbruch. Nach dem ersten Einbruch hatte ich eine größere Position aufgebaut.

Hintergrund war die Ankündigung vom Vorstandsvorsitzenden Stefan Dräger, dass 2018 investiert werden muss und die Margen daher geringer werden. Das führte zu einem Kurssturz von 25 % in zwei Tagen. Und genau dasselbe gab es auch schon Anfang 2015, weil dort die Strukturen angepasst wurden und eine große Zukunftsfabrik gebaut wurde. 2016 wurde außerdem noch die Dividende exorbitant gekürzt.

Die Investoren haben dadurch verständlicherweise das Vertrauen verloren. Und mir hat es ebenfalls gereicht. Die gute Jahresperformance von 15 % ist so komplett zerstört worden, so dass die Gesamtrendite 2017 Ende Dezember bei -10 % lag.

Mit einem kleinen Gewinn bin ich rausgegangen und habe stattdessen in Fresenius investiert. Klarer Vorteil: Diesselbe Branche, aber wesentlich breiter aufgestellt und der einzige deutsche Dividendenaristokrat. Auch die Kennzahlen können überzeugen. Das zeigt auch das Dividendenadelprofil.

Die Ausschüttungsquote auf den Gewinn beträgt bei Fresenius laut Dividendenadelprofil nur 21,2 % und die Gewinnstabilität liegt im obersten Bereich. Zwar ist die Dividendenrendite mit 0,95 % nicht sonderlich hoch, aber für die Zukunft ist noch sehr viel Luft nach oben. Da auch Fresenius im Kurs gefallen ist, bot sich ein Einstieg an. Hier mal die Übersicht vom Aktienfinder.

Im November mussten noch zwei weitere Unternehmen mein Depot verlassen: Target und Eli Lilly. Beim amerikanischen Pharmaunternehmen Eli Lilly fiel mir die Entscheidung leicht, weil mein Pharmaanteil im Depot zu hoch war und die Entwicklung 2017 genau bei 0 lag. Andere Pharmaunternehmen im Depot wie beispielsweise Novo Nordisk waren da überzeugender.

Und das zweite Unternehmen war die Supermarktkette Target. Hier musste ich feststellen, dass ich mich für das falsche Unternehmen entschieden hatte. Statt auf de Nummer 1, Walmart, setzte ich auf die Nummer 2, die aber den Online-Handel nicht so gut hinbekommt.

Die Folge: Walmart verbuchte eine 25 %-Rendite, während Target letztes Jahr 22 Prozent verlor. Im Zuge des Kaufs von Whole Foods durch Amazon wird die Branche in den USA auf den Kopf gestellt. Da wird es über kurz oder lang zu einigen Pleiten kommen. Oder – wie gemunkelt wird – dass Amazon auch bei Target zugreift. Das sind alles Indizien gewesen, die zu meiner Verkaufsentscheidung führten.

Insgesamt habe ich mich in diesem Jahr also nur von drei Aktien getrennt, die mich einfach nicht mehr überzeugt hatten. Mit Shell und AT&T habe ich für 2018 noch zwei Unternehmen, die stark wackeln, wobei der Öl-Multi interessante Zukunftspläne hat. Ansonsten bin ich sehr zufrieden mit meiner Branchenaufteilung und den im Portfolio enthaltenen Unternehmen.

Wer auch in 2018 die volle Dröhnung an fantastischem Börsen-Content und Aktienanalysen haben möchte, dem empfehle die tolle YouTube-Sendung echtgeld.tv. Wer die Sendung von Christian W. Röhl (Dividendenadel)und Tobias Kramer noch nicht kennt, dem kann ich sie uneingeschränkt empfehlen. Besser geht es nicht! Christian habe ich vergangenes Jahr persönlich kennenlernen dürfen und auch das Interview mit ihm war eins meiner Highlights in 2017. Hier mal die letzte Sendung mit den Kurzanalysen der Top-Aktien 2018.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

ETFs/Fonds

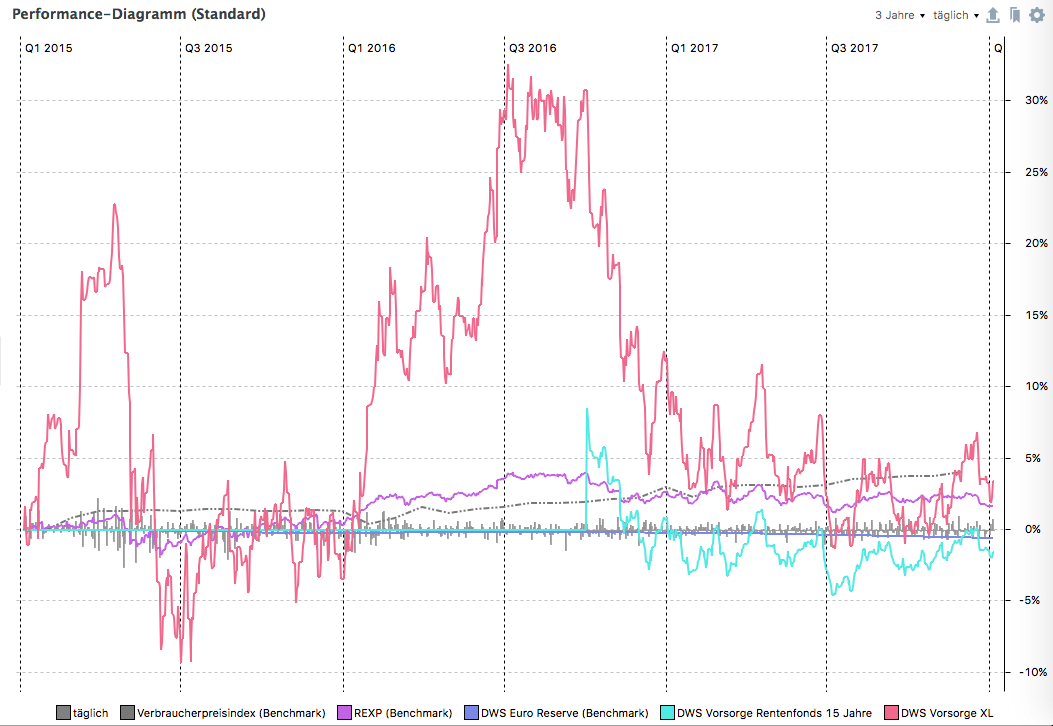

Ende 2017 ist es endlich passiert: Ich habe mich von meinem letzten aktiven Fonds getrennt. Nach vier Jahren und einem ganz guten Gewinn war es an der Zeit ihn zu verkaufen. Überzeugt hat mich der DWS Top Dividende schon länger nicht mehr und er fühlte sich immer mehr an wie ein Klotz am Bein.

Auf Sicht der vier Jahre hat er mir 41 % Gewinn gebracht, aber in den letzten 12 Monaten hat er sogar einen Verlust von 2 Prozent eingefahren – trotz stark nach oben laufender Märkte. Auf Sicht von drei Jahren hat er auch nur 11 % Gewinn gemacht. Im Vergleich zum MSCI World ergibt das über 20 % Renditeunterschied – vor allem angesichts der hohen Kosten.

Bei den ETFs sieht es dagegen komplett anders aus. Mein ETF-Sparplan auf den MSCI World und den MSCI Emerging Markets läuft jetzt seit drei Jahren munter vor sich hin und da gibt es für mich keinen Grund etwas daran zu ändern.

Das Sparplan-Depot hat in diesem Jahr mit Abstand die höchste Rendite eingefahren – und das ohne Aufwand! Vor allem mein Emerging Markets ETF hat mit einer Rendite von 21 % überzeugt. Mit 7 % liegt die Rendite meines MSCI World-ETFs kanpp über meinem Aktienportfolio.

Ansonsten habe ich angefangen, einen Griechenland-ETF zu besparen und eine Wette auf steigende Kurse einzugehen. In einem der nächsten Artikel werde ich darüber schreiben. Bisher ist die Wette aber noch nicht aufgegangen.

Anleihen

Das Thema Anleihen bilde ich über meine private Rentenversicherung ab. Mit im Schnitt -4,5 % ist die Performance ernüchternd, wobei die Fonds 2016 zwischenzeitlich sogar über 30 % Rendite gebracht haben. Ansonsten spielen Anleihen für mich aufgrund der mangelnden Rendite momentan keine Rolle. Den risikoarmen Anteil im Depot bilde ich zusätzlich mit Tagesgeld und der betrieblichen Altersvorsorge ab.

Leider komme ich aus dem Konstrukt ohne horrende Verluste erst 2022 raus. Nach 12 Jahren muss ich keinen hohen Abschlag pro Vertragsjahr mehr zahlen. Solange muss ich noch auf die Zähne beißen.

Ich könnte hier zwar auf andere Fonds ausweichen, aber die anderen kosten mehr und liefern auch keine Bombenperformance. Deshalb habe ich mich hier für den Anleiheanteil im Depot entschieden. Und auf Sicht der letzten drei Jahre liefen die Fonds gar nicht so schlecht.

P2P-Kredite

Die P2P-Kredite laufen fleißig weiter und ich bespare momentan regelmäßig Estate Guru und Viainvest. Beide Plattformen finde ich super und die Rendite liegt hier mit über 11 % weit über meiner Jahresrendite. Auch Mintos läuft es mit über 11 % nach wie vor herausragend. Hier bin ich aber schon lange bei meiner Grenze von 1.000 Euro angekommen, so dass ich hier kein frisches Geld reinstecke.

Auxmoney läuft langsam aber sicher aus. Ich bin froh, wenn die Plattform wegfällt, weil die Ausfallquote mittlerweile schon ziemlich hoch ist und die Rendite jeden Monat weiter fällt.

Ganz schlimm: Lendico hat tatsächlich ein Redesign gewagt. Die Folge ist, dass keine Rendite mehr angezeigt wird. Gut, die wäre bei mir eh negativ, aber dann hätten die das Ding gleich einstampfen und die Kredite langfristig auslaufen lassen sollen. Jetzt gibt es nicht mal mehr ein Bankkonto, von dem man sein Geld abbuchen kann. Nein, das wäre ja zu einfach. Stattdessen muss man es per E-Mail (!!!) anfordern. Das habe ich gemacht und nichts ist passiert. Mir fehlen bei Lendico einfach nur noch die Worte.

Dividenden

Mein Ziel bei den Dividenden war es, sie um mindestens 20 % zu steigern. Es sind fast genau 100 % geworden und das Ziel habe ich übererfüllt. In einigen Monaten habe die Dividendeneinnahmen sogar fast verdreifacht, in zwei Monaten hatte ich aber auch weniger als im Jahr davor. Hier ist also noch Luft nach oben.

Alle Dividendeneinnahmen wurden auch gleich wieder reinvestiert, so dass kein Geld auf dem Verrechnungskonto rumliegt.

Steuern

Dieses Thema ist ja immer nicht so beliebt. Dabei darfst Du nicht vergessen: Wer viele Steuern bezahlt, hat auch viel Geld verdient. Auch die Steuersumme ist dieses Jahr ebenfalls angewachsen, aber nicht so stark wie die Dividenden. Das lag unter anderem an meinem starken Adidas-Gewinn im letzten Jahr, wo ich ordentlich Steuern für zahlen musste.

Kryptowährungen

Nein, darauf habe ich auch 2017 nicht gesetzt. Ich habe auch bewusst auf einen Bitcoin/Kryptoartikel verzichtet, obwohl mir sehr hohe Klickzahlen sicher gewesen wären. Nur im Podcast wurde es angesprochen. Dabei habe ich mich schon stark mit Kryptowährungen auseinander gesetzt und halte die Blockchain für eine enorm wirkungsvolle Technologie, die weiter wachsen wird. Bei dem zersplitterten Kryptowährungsmarkt sehe ich es hingegen nicht. Und als Investment sehe ich es auch nicht.

Wenn überhaupt, werde ich nur eine kleine Testsumme investieren, um mal zu schauen, wie das alles funktioniert. Aber mir ist diese Bitcoin-Blase völlig suspekt. Und spätestens seitdem meine ganzen Kollegen in das Zeug investieren, die auf Aktien wegen der Verlustgefahr verzichten, weiß ich, was für eine Blase das ist. Eher setze ich auf einen hochvolatilen Marihuana-ETF als gierig mein Geld in Kryptos zu versenken.

Ziele 2018

Meine Ziele 2018 sind dieses Mal wieder relativ einfach. Aber ich werde sie dieses Jahr mit einem „Trading-Tagebuch“ kontrollieren. Das handschriftliche Aufschreiben hilft enorm dabei, seine Ziele zu verfolgen und nicht wirr hin und her zu traden. In das Buch trage ich alle Käufe und Verkäufe jedes Monats ein, mache dort meine Aktienanalysen und stelle die Ziele gegenüber.

Ich habe festgestellt, dass es so viel einfacher ist, ein Gefühl für das Depot und die Einzelwerte zu erhalten als nur über das Depot oder Portfolio Performance. Meine ganzen Watchlists auf dem Smartphone oder Tablets haben am Ende dazu geführt, dass ich gar nicht mehr darauf geschaut habe. Trage ich hingegen die Kennzahlen händisch ein und stelle sie gegenüber, bringt mir das wesentlich mehr. Probier das mit einem Notizbuch doch auch mal aus.

Im kommenden Jahr möchte ich mein Portfolio von 29 auf 35 Einzelwerte erweitern. Zwei stehen schon fest und die anderen muss ich erst noch analysieren und auswerten. Sie stehen aber schon in meinem Buch. Mir fehlen auf jeden Fall noch ein oder zwei Immobilienunternehmen/REITs im Depot. Diese Lücke möchte ich gern schließen.

Außerdem möchte ich eine 50 prozentige Dividendensteigerung erreichen. Ich könnte mir zwar schon wieder 100 % vornehmen, aber das wäre ja das Doppelte im Vergleich zu diesem Jahr.

Auch die Höhe meiner Sparquote möchte ich mindestens beibehalten. Wegen meiner längeren Auszeit ist das eine größere Herausforderung, aber mit denen wächst man ja bekanntlich.

Fazit

Wie Du siehst ist meine Rendite 2017 nicht so üppig ausgefallen. Ist das schlimm? Nein, ganz im Gegenteil! Auch in diesem Jahr habe ich durch Interviews, Gespräche, die Praxis und Bücher wieder so viel über Aktieninvestments und den Umgang mit Gewinnen und Verlusten gelernt. Und dieser Weg ist noch lange nicht zu Ende. Auf jeden Fall hatten passive Anleger allein mit einem World/Emerging Markets-Depot die Nase vorn, während es in den beiden Jahren davor umgekehrt war.

Wie eingangs schon erwähnt, war die Rendite abseits der Börse wesentlich höher. Deshalb ist es wichtig, nicht immer nur auf die Börsenrendite zu schielen, sondern Dich auf Dein Humankapital zu konzentrieren. Hier ist der Hebel viel größer und die Rendite am Ende viel, viel höher. Und wenn Du beides miteinander verknüpfst, wächst Dein Vermögen rasant an. Probiere es doch mal aus.

Wie lief Dein Jahr an der Börse? Worauf achtest Du bei Deinen Kauf- oder Verkaufsentscheidungen? Und welche Ziele hast Du Dir für 2018 gesteckt?

Hier geht es zur Podcast-Folge „Zeitmanagement: Produktiver werden und mehr erreichen“.

Ziele setzen und erreichen – El Dinero Folge 2

30 Antworten

Hallo Daniel,

Danke für den Artikel und den Einblick in dein Depot. Verfolge deine beiden Podcasts jetzt seit einem Jahr und du bzw ihr habt mir schon sehr geholfen beim Thema Finanzen.

Was mich nochmal interessieren würde: wie genau berücksichtigst du dein Humankapital? Berechnest du da tatsächlich etwas in Portfolio Performance oder ist es eher eine abstrakte Überlegung?

Schöne Grüße

Jan

Moin Jan,

das freut mich zu hören, dass Dir die Podcasts beim Thema Finanzen sehr geholfen haben.

Was Deine Frage angeht: Gerd Kommer hat ja im Podcast-Interview gesagt, dass jede/r alle Vermögens-Assets aufführen sollte. Da gehört ja das Humankapital dazu. Für mich habe ich eine Excel (da geht es tatsächlich nicht ohne) erstellt, wo ich meine Einkommens- und Vermögensentwicklung seit der Berufstätigkeit aufführe. Das Humankapital steht ja in engem Zusammenhang zum Einkommen und das hilft mir meine Entwicklung zu sehen. Auf dieser Basis habe ich die künftige Entwicklung bis zum 50. Lebensjahr prognostiziert – unter Berücksichtigung von fiktiven Gehaltserhöhungen und der Inflation. So habe ich einen Richtwert über die Entwicklung des Einkommens.

Anders wüsste ich auch nicht, wie ich das anders darstellen könnte. Oder hat jemand anders noch einen Tipp?

Viele Grüße

Daniel

Finde ich großartig. Das geregelte Einkommen zu optimieren ist das allerwichtigste, die Anlagestrategie folgt weit dahinter.

Lieber Zeit konzentrieren, um mehr Gehalt zu scheffeln, und in Indexfonds klopfen. Als die ganze schöne Lebenszeit in erster Linie in aktives Portfoliomanagement zu stecken. Dieses macht natürlich den meisten Spaß, schon klar.

Die Leute sind seit zehn Jahren steigende Kurse gewöhnt. Das wird sich so sicher ändern wie das Amen in der Kirche. Dann ist das Einkommen der Hebel, mit dem in

billige Papiere investiert werden kann.

Genau diese Erkenntnis vermisse ich in anderen Finanzblogs.

Ich mache das genauso. Eine Excelliste zeigt mir auf einer Seite Ausgaben, Einnahmen, Investitionen + Sparquote. Gibt nichts motivierenderes für mich als mir diese Liste am Monatsende per Hand zu aktualisieren. Flexibilität + Nachvollziehbarkeit schlägt da für mich jede Software.

Hallo und vielen Dank für das Update. Mein Aktienjahr war leider mit gerade mal 3% nicht sehr erfolgreich. Viel Performance hat mich unter anderem Teva und meine US Reits gekostet. Der schwache Dollar hat mir hier einen Strich durch die Rechnung gemacht.

Bei den Dividendeneinnahmen sind statt anvisierter 4000 Euro tatsächlich 6700 rausgekommen was aber auch an der Umstellung des ETF Anteils von thesaurierend auf ausschüttend und der geringen steuerlichen Belastung von Ausschüttungen in den USA als US Steuerbürger liegt. Das Depotvolumen konnte ich um ca. 70% steigern. Viel Erfolg euch allen wünsche ich für 2018

Da dein Podcast für mich der Wiedereinstieg in das Thema Aktien und aktive Geldanlage war ist dies ein Anlass, dir auch mal einen lobenden Kommentar zu hinterlassen.

Den DWS Top Dividende habe ich auch noch als Altlast in meinem Fonds-Depot. Allerdings noch 2008 gekauft und somit steuerfrei. Aus den 10T€ sind knapp 22T€ geworden und die Ausschüttung von fast 500€ empfinde ich als ganz angenehme Verzinsung. Eigentlich habe ich den Fonds nur noch, weil man damit Depotwechsel betreiben kann: Consors gibt mir dafür ein Jahr lang 2,5% auf 20T€. Und danach wird es wohl die Targobank werden, die 2% bieten.

Trotzdem ist der Fonds ein Musterbeispiel für Abzocke durch Gebühren. Diese wurden nämlich nachträglich durch eine Erfolgsprovision in die Höhe getrieben, was ich natürlich mal wieder überlesen habe. Und wenn sie nicht bald mal Erfolge liefern fliegt der Fonds auch bei mir raus.

Ich betrachte Dividendenaktien als einen Beimischung des Depots zu MSCI World, MSCI EM plus Nebenwerte Russel 2000+SDAX plus Stoxx600. Dies aber in ETFs. Aktuell halte ich zwei Dividen-ETFs:

A0D8Q4 ISHARES DJ U.S. SELECT DIVIDEND(DE)UCITS ETF

A1JKS0 SPDR S&P US DIVIDEND ARISTOCRATS

Und wenn Dividendentitel gerade schlechter laufen als Tech oder Nebenwerte, dann ist es eben Zeit um günstiger nachzukaufen. Rebalance oder Regression zum Mittelwert. Beim aktuellen Euro/Dollar Kurs sowieso!

In diesem Sinne: Warten wir auf den nächsten Crash oder zumindest die Zinswende Aber bis dahin setze ich optimistisch breit gestreut auf ETFs.

Eine Frage noch:

Du empfiehlst Gerd Kommer. Und trotzdem investierst du nicht passiv, sondern glaubst immer noch den Markt schlagen zu können? Woher der Optimismus?

Hey Marvin,

sehr gute Frage. Ich schätze die Meinung und die Bücher von Gerd Kommer sehr. Gerade bei der passiven Anlage lohnt es sich sehr die Ansichten von ihm zu kennen. Aber sein großes Weltportfolio liefert beispielsweise eine unterdurchschnittliche Rendite bei gut laufenden Märkten. Hier wird es spannend sein, wie es bei einer Korrektur läuft. Deswegen würde ich auch ganz einfach auf maximal 3 Aktien-ETFs und 2 Anleihe-ETFs setzen.

Mir geht es gar nicht so sehr darum ständig den Markt zu schlagen, sondern langfristig einen ordentlichen Cashflow im Monat zu erhalten. Das gelingt mir mit wachsenden, dividendenstarken Unternehmen in meinen Augen besser als mit ausschüttenden ETFs oder Fonds. Außerdem beschäftige ich mich gern damit und lerne ständig dazu. Bei ETFs wäre die Lernkurve relativ schnell auf dem Weg nach unten.

Viele Grüße

Daniel

Ich richte mich auch nicht nach Kommer und werde mir trotzdem die nächste Auflage im März kaufen! Allein die Erkenntnis, dass Stop Loss nicht funktioniert lohnt den Kauf.

Meine Kritik an Kommer:

– Warum man sich momentan Anleihen ins Depot holen soll, erschließt sich mir nicht. Bei steigenden Zinsen können die nur fallen. Auch Rohstoffe sehe ich kritisch.

– Was ist so schlimm an Volatilität? Eine hohe Volatilität ermöglicht mir immer wieder mal günstige Kaufkurse. Dass es keinen Cost Average Errekt gibt muss ich mir nochmals genauer anschauen. Ansonsten müsste jeder Anleger mit einem langen Anlagehorizont von mehr als 20 Jahren nur in Anlagen mit maximaler Volatilität und maximaler Rendite sparen und erst später langsam in sichere Anlagen umschichten.

– Im Idealfall sollte ein ETF (bzw. das entsprechende Anlagesegment) langfristig mindestens so gut wie der MSCI World aber eben nicht im Gleichschritt laufen. Dividentitel und Nebenwerte tun das imho. Wer aber einen EM über lange Zeit hält, hat damit zumindest in der Vergangenheit keine Rendite erzielt.

Einen Cost-Average-Effekt gibt es. Er hat nur keinen Vorteil, wie uns manche Bankster verkaufen wollen, sondern nachteilig. Der Cost-Average-Effekt wirkt dennoch, weil die wenigsten einen dicken einmaligen Betrag (Lottogewinn, Erbe) investieren können. Die meisten werden Geld vom Gehalt abzwacken und in Aktien stecken. Der Cost-Average-Effekt wird genutzt, weil man anders gar nicht kann.

Hallo Daniel,

schön zu sehen, dass Du Portfolio Performance auch extensiv benutzt hast und deine Anlage-Strategie immer langfristiger ausrichtest. Die Idee mit einer Art Tagebuch und selbst recherchierten und aufgeschriebenen Zahlen und Thesen zu jedem Unternehmen kann ich aus eigener Erfahrung als sehr brauchbar unterstützen. Damit eliminiert man eine Menge des Rückschaufehlers und agiert weniger emotional.

2 Anmerkungen:

Wer ein 70% MSCI World und 30% MSCI Em.Markets Depot in 2017 besparte, konnte in Euro ca. 11.5% plus erzielen. Wenn das Gesamtportfolio aber 50% Tagesgeld oder Festgeld enthält, sind das am Ende nur 5.75% und es ist doch die Rendite des Gesamtportfolios, die langfristig zählt. Da machen dann 2 oder 3% p.a. schon einen Unterschied. Beim klassischen 70% DAX und 30% REXP Portfolio waren es in 2017 übrigens mit 7.7% auch deutlich mehr als im langfristigen Durchschnitt (der liegt eher bei 5-6%), es war also eigentlich ein sehr sehr gutes Börsenjahr.

Zu deinen Anleihefonds: ich vermute, es ist eine fondsgebundene Versicherung und du kannst nichts daran ändern. Anleihefonds laufen super, wenn die Zinsen fallen, aber nur dann. Ansonsten sind die Anleger gekniffen, die später einsteigen und die Stückzinsen und hohen Kurse zum Einstieg zahlen. Steigen die Zinsen dann an, gibt es Kursverluste der Anleihen, die leicht die Kupons aufzehren. Das scheint wohl aktuell der Fall bei Dir zu sein.

Trotzdem sollte nicht der Eindruck entstehen, dass Anleihen jetzt gar nicht ins Depot gehören.

Eine Rendite höher als jene mit Festgeld ist schon noch möglich, aber natürlich auch nur bei längeren Laufzeiten, schlechteren Schuldnern, höheren Anlagesummen und mehr Recherche-Aufwand etc.

Ich wünsche Dir viel Erfolg in 2018 und vielleicht laufen wir uns ja dieses Jahr wieder über den Weg, wie in Kassel in 2017. Wer sich für mehr Statistiken zum Börsenjahr 2017 interessiert, kann auch gerne auf meinem Blog vorbeischauen: https://www.covacoro.de/2018/01/05/the-big-picture-2017/

Covacoro

Vielen Dank für Deinen Kommentar, Hans-Jürgen! Dein Rückblick ist aber auch klasse geworden.

Zu Deinen Anmerkungen: Ja, es ist eine fondsgebundene Versicherung, die jetzt seit knapp 8 Jahren läuft. Diese bespare ich ja monatlich und decke somit den Anleiheanteil für mein Depot gut ab.

Aber generell hast Du Recht, dass eine breit gestreute Anlage in Anleihen eine in bestimmten Jahren bessere Rendite als Festgeld liefern. Wenn die Zinsen weiter steigen, werden weitere Anleihen-Bausteine im Depot auch für mich wieder attraktiver.

Ich wünsche Dir ebenfalls viel Erfolg und bis bald mal wieder.

Viele Grüße

Daniel

Hallo Daniel,

ist eine wirklich interessante Zusammenfassung geworden. Ich frage mich allerdings, warum du in diesem Jahr die Anzahl deiner Einzelinvestments noch mehr aufstocken möchtest. Es dürfte ja bei 29 Unternehmen schon schwierig sein, den Überblick zu behalten. Und bei 35 wird es ja noch schwieriger, v.a. wenn man bedenkt, dass du das ja nur nebenbei machst. Wäre es nicht gescheiter, bei den 29 Unternehmen ein wenig auszudünnen und sich dann auf die ‚besten Ideen‘ zu konzentrieren?

Gruß

Markus

Sehr gute Frage, Markus! Da habe ich viel drüber nachgedacht und auch mit dem Finanzwesir in der übernächsten Folge 51 drüber gesprochen. Mir ist die Diversifikation sehr wichtig und mir fehlen noch 2 elementare Branchen im Portfolio. Aber bei 35 wird es dann wirklich Zeit, einen Schlußstrich zu ziehen.

Viele Grüße

Daniel

Wow, was für ein Rückblick – mehr geht glaube ich nicht.

Habe mich im neuen Jahr auch mal rangesetzt und einen Rückblick bezüglich meines Online-Business + Investitionen auf meinem Blog verfasst… denn ich lese sowas einfach selbst sehr gern 🙂

Viel Erfolg weiterhin!

Beste Grüße

Johannes

Moin Daniel,

ich habe eine Frage zu der Sparquote die Du angibst. Was verstehst Du darunter? Ist „sparen“ alles was nach Kosten und eigenem „Gehalt“ übrig ist? Fallen Rücklagen mit unter sparen? Oder ist sparen bei Dir alles was Du kurz-, mittel-, langfristig pro Monat anlegen kannst? Eine kurze Info wäre toll.

Carsten

Sehr gute Frage, Carsten. Es ist bei mir alles, was nach Kosten und eigenem Gehalt übrig ist – inkl. Sparpläne. Wobei ich hier meine private Rentenversicherung nicht mitzähle, weil das eher Zwangssparen ist. Zählt aber genau genommen auch zur Sparquote dazu.

Viele Grüße

Daniel

Vielen Dank für die schnelle Antwort. Ich war mit nicht sicher, da Du ja etwas in Anlehnung an profit-first machst, und da die Kosten hinten stehen, und eher Rücklagen eine Rolle spielen. Zumindest klag es im podcast mit Lars Wrobbel so, als würdest Du so vorgehen. Daher die Frage.

Viele grüße

Carsten

Ja, das ist auch so. Das Geld für meine Sparpläne und mein Tagesgeld gehen Anfang des Monats schon raus. Wenn am Ende noch etwas übrig bleibt, verteile ich das weiter.

Viele Grüße

Daniel

Wie man seine Sparquote berechnet, darüber habe ich mir auch schon so oft den Kopf zerbrochen. Ich bin jetzt zu folgendem Fazit gekommen:

Geld, welches

* auf das auf Tagesgeldkonto überwiesen wird

* in Aktien/ETFs/(fremdgenutzte) Immobilien investiert wird

* in Verträge investiert wird, die die Altersvorsorge unterstützen

ist für mich gespartes Geld und geht in die Berechnung der Sparquote ein.

Dazu habe ich aber zwei Fragen an Dich:

1) Ich habe z.B. eine BU-Versicherung, in der ein sog. „Alterssicherungsbaustein“ enthalten ist. D.h. selbst wenn ich nicht berufsunfähig werden sollte, habe ich in der Rente trotzdem etwas von dem Vertrag. Da sich nicht so ganz trennen lässt, wie viel von dem Geld in die Rente und für die BU gedacht ist, gehen alle gezahlten Beiträge in die Sparquote mit ein. Findest Du das sinnvoll?

2) Jede Investition ist mit Kosten verbunden. Angenommen, ich investiere 1,- € und 5 Cent davon sind Investitionskosten. Würdest du dann in die Sparquote 95 Cent reinrechnen oder eben 1,- €?

Bin gespannt auf deine Antwort

Oli

Hi Oli,

ich finde es wichtig, dass man sich Gedanken über die Sparquote macht – ohne dass man sagt, dass man so und so viel spart. Du machst das schon ganz richtig mit deinen Gedanken.

Was deine Fragen angeht: Ich persönlich habe meine private Rentenversicherung im Gesamtvermögen drin, aber nicht in der Sparquote – obwohl es natürlich streng genommen dazu zählt. Ich aktualisiere mein Guthaben hier auch nur einmal im Jahr wenn der Versicherungsbescheid kommt. Das muss jeder für sich entscheiden. Ich weiß ja gar nicht, wie viel da prozentual in was investiert wird. Außerdem wird alles einmal im Jahr verkauft und die Gebühren rausgezogen. Es ist so oder so ungenau, weshalb ich mich für diesen Weg entschieden habe.

Deine zweite Frage verstehe ich nicht. Bei Portfolio Performance werden beispielsweise die Kosten separat ausgewiesen, so dass ich immer sehe, wie hoch meine Kosten und Steuern im Jahr waren. Daraus lässt sich dann alles ableiten.

Viele Grüße

Daniel

Danke erst mal für die hilfreiche Antwort!

Dann hole ich etwas aus, um den Hintergrund der zweiten Frage zu erläutern. Ich arbeite mit WISO MeinGeld zur Ordnung meiner Finanzen. Dort kann man, wie man es von anderen Anwendungen auch kennt, Ausgaben kategorisieren. Einer meiner Kategoriebäume (man kann mehrere Kategoriebäume gleichzeitig verwenden und dadurch eine Ausgabe auf verschiedene Arten kategorisieren; je nach Auswertung zieht man dann Kategoriebaum A, B oder C zu Rate) hat nur zwei Gliederungsebenen, die ungefähr so aussehen:

–Einkommen

–-Lohn/Gehalt

–-Dividende

–-Geldgeschenke

–Fixkosten

–-Autoversicherung

–-Hausratversicherung

–-Krankenversicherung

–Lebenshaltungskosten

–-Essen/Trinken

–-Kleidung

–Sparen/Vorsorge

–-Fremdgenutzte Immobilie

–-Berufsunfäigkeitsrente

Will ich nun wissen, wie groß meine Sparquote war, teile ich einfach die Summe der Ausgaben unter „Sparen/Vorsorge“ durch die mit „Einkommen“ kategorisierten Einnahmen. Die Frage ist nur, was darf alles in die Kategorie „Sparen/Vorsorge“ rein? Gehören da auch Gebühren rein, die für ein Investment notwendigerweise gezahlt worden sind? Das würde die Sparquote erhöhen.

Oder würdest Du die Buchung splitten und die Gebühren anders kategorisieren, sodass nur der Betrag wirklich als „Sparen/Vorsorge“ kategorisiert wird, der wirklich in das Investment geflossen ist und über den ich quasi noch verfügen kann? Das würde die Sparquote in Summe schmälern.

Verstehst Du ungefähr, worauf ich hinaus will? ^^

Ok, jetzt verstehe ich es. Die Kosten würde ich bei Deinem Beispiel natürlich immer mit reinrechnen. Über die Jahre machen die Kosten allein schon von einem kostenpflichtigen Sparplan eine Menge aus. Und wenn ich jetzt meine private Rentenversicherung nehmen und die 75 Euro Jahresgebühr einfach unterschlagen würde, verfälscht es natürlich stark das Ergebnis.

Deshalb ist es so wichtig, einen Überblick über die Kosten der Sparprodukte zu haben. Und viele blenden das einfach aus. Wie Leute, die ganz viele aktive Fonds mit horrenden Kosten im Depot haben. Geht ja auch alles zu Lasten der Rendite. Siehst Du bei „WISO Mein Geld“ die monatlichen/jährlichen Kosten?

Kann Dir auf deinen nachfolgenden Beitrag nicht antworten. Sind wahrscheinlich zu viele Verzweigungen. 😉

Ja, ich kann in Wiso MeinGeld die Kosten darstellen, wenn ich sie gewissenhaft pflege. Wiso arbeitet nur mit den Buchungen, die im Onlinebanking auftauchen. Wenn also 100,- Euro für einen Aktienkauf abgebucht werden, kann ich die Buchung in der Software manuell splitten und z.B. 95,- Euro als Aktieninvest und 5,- Euro als Investmentkosten kategorisieren.

Bei Versicherungsverträgen ist das schwierig bis unmöglich, da die Verträge zu intransparent sind. Jeden Monat werden zwar z.B. immer 100,- Euro für den Riester abgebucht, ich weiß aber nicht, wie viel davon in die Geldanlage fließt und wie viel davon für Gebühren entfallen, zumal sich das Verhältnis ja theoretisch mit jeder Abbuchung ändert.

Transparenter ist es wieder mit Immobilien. Die Kaufnebenkosten tauchen sowieso gesondert als eigene Buchungen auf und bei Kredittilgungen kann ich mir ja berechnen, wie viel von der Abbuchung in die Begleichung der Zinsen und wie viel in die Immobilie geflossen ist. Doch auch hier ändert sich das Verhältnis theoretisch jeden Monat, da mit jeder Tilgung die Zinsen immer kleiner werden. Ich müsste also jeden Monat die Buchung wieder manuell splitten.

Man kann an der Stelle auch automatisiert mit Formeln arbeiten, aber auf den Cent genau wird man es nie hinbekommen.

Ob das immer so sinnvoll ist, ist die Frage. Man kann viele Probleme auf akademische Art lösen, aber irgendwann mutieren sie zum Selbstzweck und die Aussagekraft im Verhältnis zum Aufwand tendiert gen null.

Was Wiso MeinGeld übrigens nicht kann: die Rendite berechnen. Das Programm ist dafür gar nicht gedacht. Es zeigt eher die Istsituation meines Cashflows an. Wahrscheinlich braucht es dazu deren Börsensoftware, aber die nutze ich nicht. Habe vor ein paar Wochen jetzt mal mit PortfolioPerformance angefangen und das wirkt schon sehr solide.

Ok, dann würde ich bei WISO alles zur Sparquote zählen – inkl. Gebühren. Über Portfolio Performance ziehst Du Dir dann die ganzen Gebühren dann raus. So hast Du einen genauen Überblick über Deine Sparquoten und Gebühren.

Guter Artikel. Die für mich wertvollste Info war aber die Neuigkeit, dass der Marijuana Index endlich auch in Deutschland handelbar ist. Mit den Entwicklungen in den USA und Kanada könnte es eine durchaus interessante Branchenwette sein.

Wie siehts bei dir aus? Wirst du investieren?

Ich halte es auch für interessante Branchenwette, die ich zumindest auf dem Zettel habe. Ist aber auch schon ordentlich angestiegen.

Hallo Daniel,

dein Jahresrückblick gefällt mir super! Du bist sehr reflektiert an deine Entscheidungen herangetreten und schreibst offen über deine Fehler. Daraus können die meisten Hörer/Blogleser viel mehr ziehen, als wenn sich jemand ständig als Guru profiliert.

Eine kritische Anmerkung möchte ich dir jedoch auch mitgeben. Anhand deiner Erläuterung bzgl. deiner Investmententscheidungen habe ich oftmals den Eindruck, dass du den Fokus sehr auf die Vergangenheit legst. Vielleicht macht es Sinn sich ein wenig mehr mit den Zukunftsaussichten eines Unternehmens zu beschäftigen. Hierbei gilt es natürlich nicht, eine Glaskugel zu bemühen, sondern anhand von Fakten eine seriöse Chancenbewertung vorzunehmen. Vielleicht machst du das auch und es kam in dem Podcast nur nicht so rüber.

Bitte verstehe diese Anmerkung nicht falsch. Es soll ein Hinweis auf Augenhöhe sein, denn ich nehme für mich keine Allwissenheit in Anspruch und bin genauso normaler Privatanleger wie du. Vor allem habe ich in meiner Anlegerzeit selbst mehr als genug Fehler gemacht.

Viele Grüße und weiterhin viel Erfolg!

Marco

Hallo Marco,

vielen Dank für Deinen Kommentar. Ich tätige keinen Kauf ohne mir grundsätzlich Gedanken über die Perspektiven des Unternehmens zu machen. Wäre ich da auf die einzelnen Perspektiven der vorgestellten Unternehmen eingegangen, wäre der Artikel noch länger geworden. Aber anhand der Links erkennst Du durchaus, wie ich an ein Unternehmen rangehe.

Ansonsten empfehle ich Dir meine Artikel aus der Plattensammlung: https://finanzrocker.net/?s=plattensammlung

Viele Grüße

Daniel

Der Podcast hat mir gefallen. Ich muss dir aber sagen, dass ich deine Aktienrendite dann doch etwas mau finde. Oder rechnet Portfolio Performance anders?

Du sagtest, du hättest viele US-Titel. Ich habe auch einige im Depot (ca. 35 %). Ich konnte meine Dividenden nicht derartig steigern, weil der Euro immer mehr Wert wurde . Wie berechnet sich deine Rendite? In Euro? Oder in der jeweiligen Landeswährung? Und wenn alles in Euro umgerechnet wird, nimmt Portfolio-Performance den Dollar-Euro-Kurs des Auszahlungstages zur Grundlage?

Hi Wolfram,

das ist die Nettodividende in Euro, die ich verdoppelt habe.

Wegen der Rendite der US-Werte: Da spreche ich mit meinem Gast in der kommenden Folge drüber.