Mein Artikel über Aktiendepots bei Direktbanken und mein eigenes Setup ist schon wieder einige Jahre her. Da wird es Zeit für ein Update, in dem auch mein dritter Broker Trade Republic auftaucht. In diesem dritten Teil des Finanz-Setups geht es um meine Aktiendepots bei Direktbanken und um die Alternativen, die ich ebenfalls kurz vorstelle.

Dabei geht es jetzt nicht darum einen Vergleich aller Broker durchzuführen, sondern einen Überblick meiner Erfahrungen der Anbieter zu zeigen. Wie hoch sind die Kosten online und im Handel bei einem Broker im Vergleich? Welche Wertpapiere, Fonds und ETFs lassen sich kostenlos besparen? Und welches Aktiendepot bietet dem Anleger den besten Überblick.

Inhalt

Überblick Aktiendepots bei Direktbanken

Neben meinen ganzen Giro- und Tagesgeldkonten habe ich zwei Aktiendepots bei Direktbanken. Während ich das eine seit 2013 habe und fleißig bespare, setze ich auf das Zweite seit über zwei Jahren.

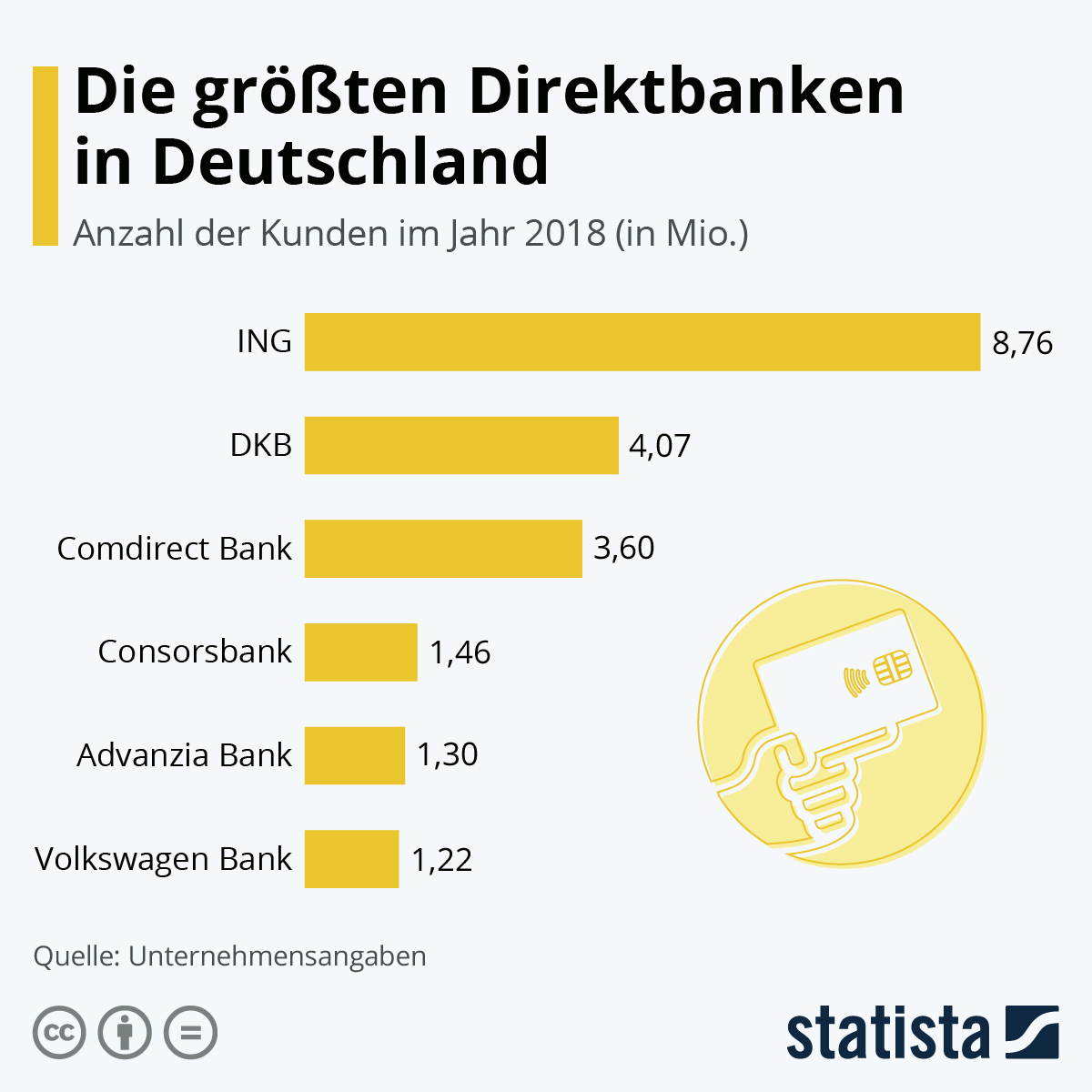

Mittlerweile gibt es in Deutschland ein breites und vor allem günstiges Angebot an Direktbanken. Die Anzahl der Kunden der Direktbanken und Broker wächst sehr stark wie die Grafik anschaulich zeigt.

Klarer Spitzenreiter: Die ING-DiBa (mittlerweile nur noch ING) mit über 8 Millionen Konten. Aber auch die Deutsche Kreditbank (DKB) und die comdirect sind auf dem Vormarsch. Die beiden Autobanken liegen im Vergleich schon ein ganzes Stück zurück. Bei den beiden spielte in der Vergangenheit eher das Tagesgeld eine übergeordnete Rolle, was aber angesichts der Niedrigzinsen nicht mehr relevant ist.

Auch bei der DKB steht eher das kostenlose Girokonto im Fokus – auch wenn es dort ebenfalls ein Wertpapierangebot gibt. Das ist jedoch verhältnismäßig klein. Alle anderen werden in diesem Artikel vorgestellt.

Warum ein Depot?

Um mit der Wertpapieranlage bei einem Broker loslegen zu können, benötigst Du ein Aktiendepot und ein Verrechnungskonto, über das im Handel Du Aktien, Anleihen, ETFs oder Fonds kaufst. Diese werden nach der Order dem Depot gutgeschrieben.

Du erhältst also immer beides. Bei manchen benötigst Du für einen Sparplan ein weiteres Depot mit Verrechnungskonto. Die Kosten sind von Anbieter zu Anbieter unterschiedlich. Deshalb lohnt sich ein Vergleich der Anbieter immer, den Du online schnell durchführen kannst.

Ich habe mich für das Aktiendepot Maxblue und später für die comdirect entschieden, die ich jetzt ausführlicher vorstellen möchte. Mein dritter Broker ist der kostengünstige Smartphone-Broker Trade Republic.

Wie die allgemeinen Kosten bei den unterschiedlichen Anbietern ist, zeigt dieser Rechner.

Klicken Sie auf den unteren Button, um den Inhalt von tools.financeads.net zu laden.

Maxblue: Der Online-Broker der Deutschen Bank

Nachdem mir mein Bankverkäufer zuerst ein teures Depot der Deutschen Bank angedreht hatte, was mich jährlich stolze 30 Euro kosten sollte, entschied ich mich 2013 ein Aktiendepot bei Maxblue zu eröffnen. Ich zog die ganzen teuren Fonds dahin um und schloss das andere Depot. Die nicht vorhandenen Maxblue Depot-Kosten gaben hier den Ausschlag. Das Depot ist komplett kostenlos.

Am Anfang ging es zunächst darum, den Börsenhandel zu verstehen und erste Aktien selbstständig bei einem Broker online zu kaufen. Das ging bei Maxblue sehr einfach über die außerbörslichen Partner wie beispielsweise Lang & Schwarz. Nach den ersten Käufen lief es reibungslos. So sind der Handel und jede Order in diesem Aktiendepot sehr einfach zu handhaben.

Die Kosten pro Trade sind zwar höher als bei den Neobrokern, aber bei Direct Trade mit 8,90 Euro noch völlig in Ordnung. Die maximalen Kosten pro Trade liegen bei 59,90 Euro, aber erst bei sehr großen Käufen. Im Vergleich mit anderen Online-Brokern wie comdirect, Consorsbank oder sbroker schneidet Maxblue am besten ab.

Deutsche Bank ETF-Sparplan

Ich eröffnete parallel einen Sparplan, bei dem ich kostenlos ETFs von db-x trackers und comstage besparen konnte – und nach wie vor kann. Im Gegensatz zu den anderen großen Anbietern hat sich seit der Eröffnung der Sparpläne nichts geändert und ich habe bei den beiden ETF-Anbietern keine zusätzlichen Kosten.

Auch deutsche Einzelaktien lassen sich besparen, aber das ist hier leider viel zu teuer und nicht empfehlenswert (2,50 € plus 0,4 % des Kurswerts). Gleiches gilt auch für diverse Fonds, die immer mal wieder ohne Ausgabeaufschlag zu bekommen sind.

Ein ganz klarer Vorteil ist das separate Depotkonto. Sobald dort zusätzlich zum Sparplan Geld überwiesen wird, wird es automatisch angelegt. Den Sparplan kannst Du jederzeit kostenlos ändern oder anpassen. Nur kannst Du die Aktien und ETFs aufgrund der enthaltenen Bruchstücke nicht selbst verkaufen.

Das läuft ganz unkompliziert über die Hotline. Ich habe vor kurzem meine ganzen Fondsleichen verkauft und es hat problemlos funktioniert. Mein Sparplan auf xTrackers- und comstage-ETFs lief von 2014 bis 2019 kostenlos. Ab 2020 kosten aber auch diese ETFs 1,25 % pro Ausführung.

Ein weiterer Vorteil: Meines Wissens ist die Deutsche Bank die einzige Bank, bei der Du automatisiert und kostenlos die gezahlte Quellensteuer zurückholen lassen kannst. Vor allem bei Dividendenzahlern aus der Schweiz (Roche, Nestlé), Frankreich (Total, Sodexho) oder Dänemark (Novo Nordisk) ist das sehr vorteilhaft. Alle anderen lassen sich das ordentlich bezahlen. Du musst dafür nur einmal ein Formular ausfüllen Hier gibt es das Formular dazu.

Negativ sind mir in den letzten Jahren aber auch einige Sachen aufgefallen. Letztes Jahr hat der außerbörsliche Handel monatelang nicht funktioniert – ohne eine Meldung. Das hing mit den Anpassungen an den Funktionen und dem Layout zusammen. Mittlerweile gibt es keine Probleme mehr, aber das war nicht vorteilhaft.

Leider sieht die Oberfläche immer noch so aus wie vor 5 Jahren. Es hat sich daran rein gar nichts geändert – außer den Anpassungen für App und mobile Varianten. Die App ist dafür wirklich sehr gut gestaltet. Auch die Statistiken kann sich der Anwender schenken, weil sie nichts aussagen.

Wenn Du Portfolio Performance nutzt, ist es aber egal. Hier hast Du alle Statistiken über Deine Wertpapiere auf einen Blick – und vor allem auch die Kosten für die Order. Ein nicht ganz unwichtiger Faktor für Statistiken. Trotzdem ist es aufgeräumt und übersichtlich.

Neuerdings gibt es neue Funktionen wie einen eSafe, der mit Preisen von 4,99 Euro pro Monat zu Buche schlägt. Dort lassen sich wertvolle Dokumente speichern. Für den Preis ist das aber ziemlich teuer. Das empfehlenswerte Secure Safe kostet 1,30 Euro weniger im Monat und bietet viermal(!!!) so viel Speicher.

- Vorteile

- kostenloses Depot beim Broker

- Gesondertes Sparplankonto

- Aktions-ETFs kostenlos besparbar

- aufgeräumtes und übersichtliches Design

- einfaches Handeln außerbörslich möglich

- Quellensteuer lässt sich kostenlos und automatisiert zurückholen

- Mit 8,90 € pro außerbörslichem Trade günstiger als andere

- Verknüpfung mit allen Konten bei der Deutschen Bank

- kostenlose ausländische Dividendenerträge

- Nachteile

- mangelhafte Statistiken

- veraltetes, altbackenes Design

- umständliche Sparplanerstellung

- Ab 2020 kosten alle Sparpläne 1,25 %

- Kundensupport nicht so toll

Neben den vergleichsweise günstigen Preisen vor allem mit tollem extra Sparplankonto

comdirect – Direktbanktochter der Commerzbank

Die comdirect gehört mittlerweile zur Commerzbank. Der Online-Broker steht also in direkter Konkurrenz zum Direktdepot der Commerzbank. Das bietet die Commerzbank nach wie vor an.

Ursprünglich wollte ich das Depot der comdirect einfach mal testen – auch damit ich einen Vergleich zu einem anderen Aktiendepot habe. Ich eröffnete das Depot, besparte einen ETF im Sparplan und dachte nicht mehr groß daran.

Dann tauchten die Probleme bei maxblue auf, wo der außerbörsliche Handel kurzzeitig nicht mehr funktionierte. So fing ich an, auch einzelne Aktien über comdirect zu kaufen.

Nach wie vor ist das Vermögen in diesem Aktiendepot überschaubar, aber mittlerweile fließt mehr Geld in den Sparplan als bei maxblue. Das liegt in erster Linie daran, dass ich hier amerikanische Einzelaktien mit 1,5 % Gebühren vergleichsweise günstig besparen kann.

In den vergangenen Wochen gab es auch ein neues Layout mit umfassenden neuen Statistiken zu Gewinnen und Verlusten sowie zu den Einzelaktien, ETFs und Fonds.

Das finde ich großartig – wenngleich ich als langfristiger Anleger den Tradingkram und Analystenmeinungen nicht brauche.

Auf Knopfdruck kannst Du eine technische Analyse Deiner Aktien durchführen, kannst die Zusammensetzung Deines Depot nach Ländern, Währungen oder Assetklasse anschauen und eine Risikoanalyse fahren.

Dort wird die Korrelation Deiner Werte überprüft und die Volatilität geprüft. Inwiefern Du das ganze jetzt brauchst, sei mal dahingestellt. Am Ende des Tages führen einige dieser Funktionen zu einem verstärkten Handeln, was kontraproduktiv ist. Trotzdem gefällt mir die Vielfalt der Auswahlmöglichkeiten. Und das Depot ist dennoch einfach verständlich.

comdirect Bonus-Sparen

Interessant ist das Programm vor allem deshalb, weil die Angebote der Online-Shops sehr gut sind und ich bis zu 50 % im Vergleich zum Ladenkauf gespart habe.

Das Prinzip funktioniert folgendermaßen: Du bestellst via Affiliate-Link in einem von 1.200 (!!!) Onlineshops Artikel oder Reisen und erhältst dann entweder eine feste Summe oder einen prozentualen Anteil des Kaufpreises gutgeschrieben.

Davon wird dann ab 10 Euro ein prozentualer Anteil des Lyxor Vermögensstrategie-ETFs gekauft. Dieses enthält Aktien, Anleihen und Rohstoffe und eignet sich gut für Anfänger bei der Geldanlage. Zu den Online-Shops gehören u.a. Otto, Zalando, Media Markt oder auch Expedia.

In der Euro wurde comdirect häufig zum besten Online Broker gewählt worden und zählt zu einem der besten Anbieter. Ich bin mit dem Aktiendepot bei dem Broker aus Quickborn vollends zufrieden und werde dort verstärkt weiter investieren. Wie das nach der kompletten Übernahme durch die Commerzbank weitergeht ist noch offen, aber die Marke comdirect soll aller Voraussicht nach beim Brokerage beibehalten werden.

Ich jedenfalls bin seit 2019 zufriedener Komplettkunde bei der comdirect. Die comdirect bietet den Kunden einfach ein attraktives Komplettpaket (Girokonto, Tagesgeld, Depot), das mit dem Erfüllen einer Bedingung (bspw. ein Sparplan) kostenlos ist.

- Vorteile

- kostenloses Depot für mindestens 3 Jahre

- mehrfacher Testsieger für bestes Depot - zuletzt 2020

- vielfältige Sparpläne beim Broker

- Aktions-ETFs kostenlos besparbar

- Günstiges Besparen von vielen deutschen und amerikanischen Einzeltiteln möglich (1,5 % Kosten)

- Modernes Design im Dashboard

- umfassende Statistiken

- Bonus sparen mit ETF-Investment

- Verknüpfung mit allen comdirect-Konten

- einfache Bedienung und einfacher Handel online

- kostenlose ausländische Dividendengutschrift

- toller Kundensupport

- Nachteile

- mit 9,90 € pro Trade plus Börsenplatzgebühr vergleichsweise teuer

- bei deutschen Aktien im Sparplan 0,99 Euro für Namensregistereintragung pro Monat

- Nur wenige ETF-Anbieter kostenlos besparbar

- Verschmelzung von Commerzbank und comdirect

Toller Kundenservice und vielfältige Möglichkeiten, aber vergleichsweise hohen Orderkosten.

Trade Republic: Der unschlagbar günstige Online-Broker

Seit drei Jahren bin ich nun auch Kunde bei Trade Republic. Das ist eine Broker-App für das Smartphone, wo Aktien-, Krypto- oder ETF-Käufe und -Verkäufe nur je 1 Euro kosten. Günstig Aktien kaufen geht nirgendwo besser wie bei Trade Republic. Dazu kommt eine dermaßen einfache Bedienung und Orientierung, dass es einfach Spaß macht, damit zu handeln.

Damit aber nicht genug, denn seit November 2019 lassen sich über 1.179 ETF-Sparpläne kostenlos besparen. Auch die Gebühr für ausländische Dividenden wurde im Sommer 2019 abgeschafft.

Das Angebot von Trade Republic wurde über die Jahre sinnvoll ergänzt. Seit 2020 können auch kostenlose Aktiensparpläne ab 10 Euro abgeschlossen werden. Ich habe seit über einem Jahr meine Aktiensparpläne nur noch bei Trade Republic am Laufen. Klarer Vorteil: Meine Sparpläne auf amerikanische Aktien werden erst nachmittags nach Öffnung der US-Börsen umgesetzt.

2021 kam der Handel mit Kryptowährungen dazu. Ganze 28 unterschiedliche Kryptowährungen lassen sich mit Trade Republic handeln. Ob man so viele benötigt steht auf einem anderen Blatt.

Trade Republic: Versteckte Kosten?

Bei Trade Republic wird oft von versteckten Kosten gesprochen. Das stimmt so aber nicht, denn es hat mit dem Einnahmemodell von Trade Republic zu tun.

Für jeden Trade über den einzigen Handelspartner Lang & Schwarz erhält Trade Republic eine Rückvergütung von mehreren Euro. Bei L&S gibt es aber nicht immer die besten Aktienkurse, so dass es sein kann, dass man vielleicht etwas mehr zahlt.

Richtig auswirken tut es sich aber erst bei großen Summen. Es gibt also keine versteckten Kosten.

Trade Republic: Neue Webversion und Smartphone

Wer keine Angst davor hat, mit dem Smartphone seine Wertpapiere zu managen, hat mit Trade Republic ein sehr gutes Werkzeug zur Hand. Sonst einfach mal mit etwas Geld testen und einige Aktien oder ETFs kaufen. So habe ich damit auch gestartet und ich bin wirklich begeistert. Mittlerweile ist es mein Depot, wo ich unterschiedliche Aktien und ETFs teste und etwas zocke.

Seit dem 28.09.2021 gibt es auch eine Webversion. Die ist zwar sehr einfach gehalten, macht aber was sie soll. Du musst also nicht mehr zwangsläufig mit dem Smartphone traden. Mit der Telefonnummer, deinem Pin-Code und einem Verifizierungs-Code, der an Smartphone und Apple Watch geschickt wird, kannst du dich einloggen.

Trade Republic vs. comdirect

Vergleicht man einen Neobroker wie Trade Republic mit einer Direktbank wie comdirect fallen natürlich sofort die hohen Gebühren bei der Direktbank ins Auge. Nur darauf solltest du den Vergleich aber nicht legen.

Denn je geringer die Tradingkosten sind, um so häufiger handelt man auch. Gerade bei der langfristigen Geldanlage ist häufiges Handeln aber Gift für die Performance. Deswegen bespare ich nur meine Einzelaktien per Sparplan bei Trade Republic. Für Einzelaktien nutze ich ausschließlich Maxblue und comdirect. Bei Trade Republic mehrere Depots zu führen, ist nicht möglich.

- Vorteile

- geringe Ordergebühren in Höhe von 1 Euro pro Trade

- 1.179 kostenlose ETF-Sparpläne

- Über 6.500 Aktien handelbar

- intuitives, schlichtes Design

- kostenlose Aktien-Sparpläne ab 10 Euro

- seit Ende September 2021 auch eine Webversion verfügbar

- Handel mit 28 Kryptowährungen möglich

- 2 % Zinsen auf das Geld auf dem Verrechnungskonto

- Nachteile

- teilweise längere Wartezeiten bei Fragen

- Anmeldung zur Hauptversammlung kostet 25 €

Sehr günstiger Broker für das Smartphone und das Web mit vielen Möglichkeiten.

Scalable Broker – Der Broker mit verschiedenen Modellen

Ursprünglich wurde Scalable als Robo Advisor gegründet. Mittlerweile wird dieser aber hauptsächlich als sogenannte White-Label-Lösung für Unternehmen angeboten. Das bedeutet, dass die Technik vom Münchener Unternehmen kommt, aber die Bank oder das Unternehmen es in seinem Layout präsentiert.

Stattdessen setzt das FinTech-Unternehmen auf die Broker-Lösung mit ganz unterschiedlichen Modellen. Von der All-in-One-Flatrate Prime+ für 4,99 Euro im Monat, mit der man das Komplettprogramm bekommt bis hin zum kostengünstigen Trade für 0,99 Euro im kostenlosen Modell reicht das Spektrum. Zusätzlich gibt es noch den Prime Broker für 35,88 Euro im Jahr. Die Vielfalt kommt an.

Über 600.000 Kunden konnte Scalable schon gewinnen. Es lassen sich 7.500 Aktien, 2.400 ETFs, Kryptowährungen und über 3.000 Fonds für 1 Euro und ohne Ausgabeaufschlag handeln. Bei Trade Republic lassen sich beispielsweise keine Fonds kaufen.

Der Broker funktioniert auf allen Geräten und bietet einige technische Spielereien wie den Split-Tracer, Kursalarme und einiges mehr. Seit Februar 2023 gibt es auch 2,3 % Zinsen auf dem Verrechnungskonto bis 100.000 Euro.

- Vorteile

- Kostenlose Depotführung

- ab 1 Euro handeln

- Flatrate-Modelle verfügbar

- auf allen Geräten verfügbar

- modernes, aufgeräumtes Design

- 2,3 % Zinsen auf dem Verrechnungskonto

- Handeln von Aktien, ETFs, Fonds und Kryptos

- Free Broker, Prime Broker und Prime+Broker

- kostenlose Sparpläne

- Nachteile

- Handeln nur über Gettex oder Xetra

Scalable mausert sich langsam aber sicher zum besten Neobroker in Deutschland.

Consorsbank – Die Direktbank der BNP Paribas

Unter dem Namen Cortal Consors ist die Bank in Deutschland schon länger ein Begriff. Mittlerweile heißt die Tochter der französischen BNP Paribas Consorsbank und hat die DAB Bank geschluckt. Die Bank hat die mit Abstand schlechtesten Nutzerbewertungen beim Wertpapierdepot. Da hilft auch nicht das Siegel von Focus Money für das beste Onlinebanking.

Mittlerweile ist der Ausführungstermin für die Sparpläne nicht mehr vor der Öffnung der Börsen zu schlechten Kursen, sondern eine halbe Stunde nach Öffnung von Xetra. Lange Zeit war das ein großes Diskussionsthema, aber das wurde zum Wohlgefallen der Kunden umgesetzt.

Zusätzlich lassen sich beliebte Dividendenaktien über einen Sparplan kaufen, die es bei anderen Brokern nicht im Sparplan gibt. Hier entwickelt sich die Consorsbank enorm weiter.

- Vorteile

- Kostenlose Depotführung

- ab 3,95 Euro handeln

- sehr gute Auswertungen im Depot

- viele Einzelaktien in Sparplänen

- keine Mindestorders oder Bedingungen

- Nachteile

- Orderkosten abseits vom Traderkonto mit mindestens 9,95 Euro im mittleren Bereich

- keine Flatrates verfügbar

Die Consorsbank gehört zwar nicht zu den günstigsten Online-Brokern, aber von der Funktionsfülle zu den besten.

Weitere Anbieter von Aktiendepots

Mit den jetzt vorgestellten Depots habe ich noch keine persönlichen Erfahrungen sammeln können. Dank vieler Lesermails und durch den Austausch mit meinen Podcast-Gästen bekomme ich darüber auch eine Menge mit.

Hier konzentriere ich mich aber nur auf die wesentlichen Aspekte der Anbieter und Broker im Vergleich.

ING – Tochter der niederländischen ING-Groep

Die ING ist in erster Linie für die Werbung mit Dirk Nowitzki bekannt. Aber dass es die größte Direktbank in Deutschland ist, ist vielen gar nicht bewusst. Darüber hinaus ist das ING Aktiendepot der Liebling der Anleger und Kunden der ING sind begeistert.

Das beweist die Leserwahl zum besten Online-Broker 2021 in der Börse Online. Bisher habe ich eigentlich nur positives über das Depot gehört. Über 800 ETFs lassen sich ab einem Kaufwert von mindestens 1.000 Euro kostenlos kaufen. Außerdem lassen sich bei ING Diba Aktien kaufen ab 4,90 Euro plus 0,25 % vom Kaufwert günstig kaufen. Das gleiche gilt für ETFs.

Der Direkthandel der ING Diba hat Nachteile, wenn man für hohe Summen Aktien kauft. Schon ab 5.000 Euro fallen Kosten in Höhe von 24,30 Euro an. Das ist dann nicht mehr so günstig.

Was mir wirklich gut gefallen hat, war die Demo eines Kaufprozesses von Aktien. In drei Minuten bekommst Du alle Schritte erklärt. Das ist für komplette Neueinsteiger sehr hilfreich.

Für einen Broker ist das eine tolle Sache, wenn er Details so ausführlich erläutert. Das fällt auch im Vergleich mit anderen Brokern auf, die nicht so anschaulich agieren.

Rund 800 ETFs gebührenfrei kaufen – mehr Infos (plus Wunschgutschein)*

Günstige Anbieter

Immer wieder werde ich gefragt, warum ich nichts von den günstigen Anbietern halte. Das hat einen einfachen Grund: So gut Flatex, Degiro oder ebase auch sein mögen, die Fallstricke liegen im Kleingedruckten. Du zahlst zwar weniger für Transaktionen, zahlst aber dafür im Vergleich beispielsweise für jede ausländische Dividendenzahlung viel Geld.

Das ist zumindest bei Flatex der Fall. 1,50 Euro Gebühren pro ausländischer Dividende unter 15 Euro und ganze 5 Euro bei über 15 Euro. Allein für meine Altria-Aktien müsste ich im Jahr 20 Euro bezahlen. Das rechnet sich vorne und hinten nicht. Ab Anfang März 2020 kostet das Depot bei Flatex nun auch noch 0,1 % des Depotwerts.

Auch die Bewertungen der Anbieter sind durchwachsen wie das Beispiel Degiro zeigt. Flatex ist nicht besser. Ich würde hier von vornherein auf die größeren Anbieter setzen, um nicht hinterher von plötzlich auftauchenden Kosten überrascht zu werden.

Fazit Aktiendepots bei Direktbanken

Ich hoffe, dass Du einen ungefähren Überblick über die Broker und Anbieter erhalten hast. Du solltest auch die Finger von den Depots der großen Banken lassen. Diese kosten meistens viel Geld und bieten nur sehr wenig. Bei der Deutschen Bank ist mir das persönlich aufgefallen.

Ein späterer Depotwechsel klappt auch reibungslos und sollte Dich nicht davon abhalten, wenn Dir Dein Depot nicht mehr gefällt oder zu teuer ist. Wie Du gesehen hast, gibt es auch immer wieder interessante Wechselprämien, die Du Dir zunutze machen kannst.

Ich bin mit meinen Depots bei maxblue, Trade Republic und comdirect zufrieden. Alternativ würde ich ING-DiBa oder Onvista wählen. Welche Erfahrungen hast gemacht?

Anmerkung: Dieser Artikel stammt ursprünglich aus dem Mai 2017 und wurde im März 2022 komplett überarbeitet.

Weitere interessante Artikel

Zu meinem Finanz-Setup 1: Girokonten und Kreditkarten

Zu meinem Finanz-Setup 2: Tagesgeldkonten

comdirect Kontowechsel: Ein langer Weg zum Ziel

“Wertpapierhandel für die junge Generation” – Interview mit Christian Hecker von Trade Republic

6 Finanzentscheidungen, die mir Erfolg gebracht haben

71 Antworten

Hallo Daniel,

Ich habe ja immer das Gefühl, ich bin mit meinem ebase-Konto ein Exot und bin immer noch auf der Suche nach einem Grund. Ist dir ein Nachteil für einen ETF-Anleger wie mich bekannt. Ich zahle halt für jeden Kauf rund 0,25% auf den Kurspreis (ohne weiteren Sockel), was ich ganz angenehm finde, da ich damit keine Mindestkaufsummen beachten muss, bevor ich kaufe.

Ist dir im ETF-Bereich ein Haken bekannt, den ich bisher übersehen habe?

Liebe Grüße in den hohen Norden

Dummerchen

Hallo Dummerchen,

Du bist bei ebase? Das finde ich spannend, weil ich sonst keinen dort kenne – außer dass Easyfolio darüber lief/läuft. Insofern bist Du da ein Exot. 😉 Ich kann mir aber kaum vorstellen, dass es in den Grundzügen anders ist als die comdirect selbst.

Im Gegensatz zur Konkurrenz taucht ebase nur selten auf. Komischerweise gibt es auch kaum Bewertungen im Netz dazu. Woran das liegt weiß ich nicht. Die 0,25 % sind wirklich günstig. Wie ist die Benutzerführung? Gibt es alle Bescheinigungen? Wie sieht es mit Sparplänen aus?

Bei Degiro gibt es beispielsweise Besonderheiten mit den Steuertöpfen, da keine Abgeltungssteuer abgezogen wird. Sparpläne gibt es gar nicht. Auch die Bewertungen sind ziemlich schlecht. Von ebase gibt es nichts und von daher taucht die Marke mit unter. Wenn Du damit als passiver Anleger zufrieden bist, freue ich mich da über Deine Erfahrungen. ebase bestimmt auch 😉 Dank Dir!

Viele Grüße

Daniel

Halloooo Daniel,

Auch ich bin ein ebase Exot. Seit vielen Jahren sehr zufrieden. Über einen Fonds Vermittlerwechsel kann man noch erheblich an Kosten sparen. Bei degiro bin ich vor 2 Wochen ganz neu eingestiegen. Warum? 1 mal mtl.Kostenloser Kauf von am. VANGUARD ETFS AN VIELEN BÖESENPLÄTZEN weltweit. Ich möchte bei degiro nur spezielle amerikanische Etfs kaufen. Langfristig als. Buy & holder in kimmerschen Sinne

Hallo Dummerchen,

bist du dir sicher, dass du bei ebase nur 0,25 % Gebühren pro Ausführung bezahlst? Gibt es neben dem Transaktionsentgelt von 0,20% nicht auch noch Aditional Trading Costs in gleicher Höhe? Könntest du dazu noch etwas schreiben? Ich finde ebase nämlich auch interessant, allerdings ist das Preisleistungsverzeichnis etwas unübersichtlich; auch die Trennung in das Standard-ebase-Depot und das Wertpapierdepot finde ich unklar.

LG

quinoa

PS: Danke für die lehrreichen Kommentare hier und beim Wesir, „Dummerchen“.

Hallo quinoa, (hallo Daniel)

nein, Du hast schon Recht, es gibt noch die ATCs (Additional Trading Costs), die je nach ETF unterschiedlich hoch sind. Ich habe gerade mal ein paar der letzten Buchungen rausgesucht (Nicht über die krummen Beträge wundern – ich führe in Euro aus, die Auflistung der Gebühren erfolgt immer in Fondswährung):

Investitionssumme + Gesamtgebühr (alles zusammen):

1.) 431,88 USD + 1,00 USD -> 0,231%

2.) 523,79 EUR + 1,21 EUR -> 0,231%

3.) 323,85 USD + 0,81 USD -> 0,25%

4.) 760,69 USD + 1,68 USD -> 0,22%

5.) 753,20 USD + 4,55 USD -> 0,60%

Ich will hier nicht so genau aufdröseln, um welche Indizes/ETFs es sich handelt, aber für ETFs im Bereich MSCI World, Europe, S&P 500 treten bei mir hauptsächlich Kosten in Höhe von 0,2x% auf. Lediglich mein Emerging Markets ETF sticht mit 0,6% etwas doof heraus.

Ich habe „lediglich“ ein Investmentdepot (https://www.ebase.com/anlegen-sparen/etfs/) also damit auch nicht wie im Artikel erwähnt ein Verrechnungskonto – das Geld geht direkt von meinem Girokonto (bei mir einer firmenfremden Bank) ab. Das Wertpapierkonto brauche ich für meine reine ETF-Schiene nicht.

Sparpläne nutze ich nicht (sind aber ebenso möglich), sondern kaufe dann ETFs, wenn es für mich aufgrund der Gesamtportfoliostruktur notwendig ist (=kontinuierliches Rebalancing mit laufenden Einzahlungen). In der von mir oben verlinkten Seite ist tatsächlich von 0,2% + durchschnittlich 0,21% ATC die Rede – meine ETFs scheinen zumeist unterdurchschnittlich zu kosten. Man kann auf der Seite über „ETFs finden“ auf der rechten Seite mal nachschauen, wie hoch die Gesamt(!)kosten sind. Hier mal ein paar Beispiele:

Comstage MSCI World: 0,26% (also 0,20% Transaktionsentgelt + 0,06% ATC)

db-xtrackers MSCI World: 0,29%

iShares MSCI EM 0,47%

Comstage S&P 500: 0,22%

db x-trackers Stoxx Europe 600: 0,53%

Ein Nachteil (für mich ist das keiner) ist, dass stets zum Tagesschlusskurs ausgeführt wird – mitunter auch erst am nächsten Tag, wenn die Order zu spät erfolgt. Mir ist das völlig schnuppe. Als Langzeitinvestor profitiere ich mal davon, dass die Kaufkurse niedriger als jetzt sind und manchmal eben auch nicht. Das kratzt mich nicht. Wer die Kontrollillusion braucht, mit der sekundengenauen Ausführung im Direkthandel näher an der Ausführung zu sein, darf sich auf jeden Fall nicht dieses Investmentkonto zulegen, sondern braucht das Wertpapierkonto (mit einer ganz anderen Kostenstruktur).

Ein weiterer Nachteil (ebenfalls für mich nicht relevant) sind die jährlichen Depotkosten. Ich habe das Konto über einen Fondsvermittler (kleine Liste gibt es hier: https://www.test.de/Fondsvermittler-Tausende-Investmentfonds-ohne-Ausgabeaufschlag-4897469-4897795/ – es gibt aber noch weitere) eröffnet und bei einem fünfstelligen Depotbetrag übernimmt mein Vermittler diese Gebühr. Ich zahle also schon seit Jahren dort nichts mehr für. Eine Kurzrecherche ergibt hier (http://www.fonds-super-markt.de/ebase/) ähnliches. Man darf halt nicht auf die Werbung/Hinweise für aktiv gemanagte Fonds eingehen, wenn man sich eigentlich nur für ETFs interessiert.

Wer mit den Einschränkungen leben kann und nicht direkt an der Börse handeln möchte, kann sich das ja mal ansehen. Ich mach da keine Werbung für – ich bin halt zufrieden mit allem. Ich erhalte die Kaufbelege zeitnah, ebenso die steuerrelevanten Infos und auch über ETF-Änderungen bin ich neulich informiert worden. Performancedaten erhalte ich online mehr als genug. Keine Ahnung, was da heute „modern“ ist – das Design ist seit etlichen Jahren gleich und damit vielleicht „veraltet“ – keine Ahnung, warum das ein Problem darstellen sollte.

Ich hoffe, das hilft erstmal weiter. Falls nicht liefere ich gerne nach.

Liebe Grüße

Dummerchen

PS: Vermutlich hätte ich auch nicht dieses Konto, wenn ich nicht über aktiv gemanagte Fonds in den Bereich „Aktieninvestition“ gerutscht wäre. Die ersten Jahre habe ich nur darin (auch wegen der AA-Rabatte der Fondsvermittler) investiert bzw. investieren können, da ETFs noch nicht so richtig am Markt waren. Später habe ich dann einfach von aktiv auf passiv umgeschwenkt.

Herzlichen Dank für den ausführlichen Kommentar! Mit den relativ geringen Kosten durch den Wegfall einer Mindestgebühr wäre ebase doch ein potenzieller Broker für all diejenigen, die entweder nur über sehr unregelmäßige Gehaltseingänge verfügen und deswegen keine Sparpläne abschließen wollen oder für diejenigen, die regelmäßig investieren möchten und dann aber keine Beträge jenseits der 1.000 Euro investieren möchten oder können. Bei letzteren würden die Mindestgebühren der üblichen Standardbroker von ca. 10 Euro unverhältnismäßig stark zuschlagen. Alles in allem also eine interessante Alternative, wenn man um die Depotgebühr herumkommt, wie du ja auch geschrieben hast.

Super, dass du die Gebührenstruktur der ebase so schön aufgedröselt hast. Ich wusste z.B. nicht, dass ich die ATCs auch ohne Depot einsehen kann. Hätte ich aber auch mit einer etwas gründlicheren Recherche selbst herausfinden können …

LG

quinoa

Dummerchen,

zmindest für in USD-notierte ETFs zahlst Du bei ebase mehr als „nur“ 0.25% + ATC. Das ist ganz geschickt gemacht, die weiteren Kosten sind den verwendeten Umrechnungskursen „versteckt“, wie man beispielsweise am Spread von rund 0.5% für EUR/USD sehen kann…

https://www.commerzbank.de/rates/do.rates

Damit wärest Du dann bei insgesamt rund 1% Kaufkosten.

lg

just2bfree

Hallo zusammen, ich bin wie Dummerchen bei ebase, und offensichtlich treffen wir uns immer, wenn es um diese Bank geht, in den Kommentaren 😉 Ich bin ebenfalls sehr zufrieden damit, bei ebase für die meisten ETFs quasi beliebige Beträge zu Kosten deutlich unter 1% investieren zu können.

Die ATC waren mir zumindest bisher nicht bewusst, aber das macht ja den Kohl offenbar nicht fett… Interessant sind die Transaktionsentgelte (je nach ETF unterschiedlich von ca. 0.2-1,9%), da muss man bei den teuren halt schauen, ob man nicht lieber die Beträge ansammelt und dann bei einem anderen Broker auf einmal an der Börse kauft (mache ich so).

Zu den Devisen habe ich unter dem Link oben nichts mehr gefunden, aber in den AGB von ebase ( https://portal.ebase.com/p/spdfNoSession.aspx?n=1338&wt_eid=2149457775400853022&wt_t=1494578360476, copy&paste geht leider nicht) steht, dass der um 13h Frankfurter Zeit ermittelte und im Netz veröffentlichte Briefkurs gilt. Da wird vermutlich das gleiche gelten wie für den Tagesschlusskurs – mal höher, mal niedriger und im Mittel über die Jahre egal…

Hallo just2bfree,

jetzt hast Du mich aber stutzig gemacht. Meinst Du den Spread, der durch Kauf- und Verkaufskurse entsteht? Der von dir hinterlegte Link führt leider nicht ans Ziel. Ich vermute, Du meinst diese Seite, richtig?

https://www.commerzbank.de/de/hauptnavigation/kunden/kursinfo/devisenk/taegliche_devisenmarktkurse/taegliche_devisenkurse.jsp

„Finanzamt“ war ja so freundlich, auf das Preis- und Leistungsverzeichnis (S.3) hinzuweisen. Dort gibt es die gleichlautende Passage wie auch bei der vom Finanzrocker gelobten Comdirect – welch Wunder, schließilch habe sie das gleiche Mutterunternehmen:

Auch bei der gelobten Ing-Diba finde ich einen Hinweis zu

„Umrechnung von Fremdwährungsumsätzen: (Auf- bzw. Abschlag): 0,25% auf Devisenmittelkurs“, so dass ich hier von insgesamt 0,5% ausgehe.

Kannst Du bitte nochmal ausführlicher erläutern, in wie fern ebase jetzt hier für mich von Nachteil ist (ggü. den Alternativen) – ich habe es leider noch nicht verstanden. Sind Brief- bzw. Geldkurse nicht immer ein „Problem“ bei Fremdwährungsanlagen? In wiefern ist ebase hier schlechter?

Bin über jeden Hinweis froh.

Liebe Grüße

Dummerchen

Hallo Dummerchen,

nachdem ich Deine Beiträge gerade nochmal in Ruhe durchgelesen habe, bin ich doch wieder beruhigt wegen der ATC. Ich hatte mich nämlich immer nur nach den „Transaktionsentgelten“ gerichtet, aber da sind die ATC ja schon drin. Wieviel davon jetzt an ebase oder an den Emittenten geht, ist mir persönlich relativ egal, solange die Gesamtsumme unter 1% bleibt…

Den einzigen Unterschied mit Devisenkursen sehe ich im Börsenhandel, denn dort wird natürlich an deutschen Börsen in Euro gerechnet. Von daher spart man sich den Spread, zahlt aber halt auch die entsprechende Fixgebühr. Wer jetzt bei jeder Transaktion für >2000 Euro anlegt, mag mit Fixkosten von z.B. 5,90 Euro dann auch unter Transaktionsentgelt + Briefkurs-Spread bei ebase kommen, aber für meine Sparpläne mit deutlich geringeren Beträgen sieht die Rechnung schon ganz anders aus.

@just2bfree: Vielleicht hast Du ja noch einen Hinweis – ich würde mich auch freuen! Vielleicht übersehe ich ja was!

Schöne Grüße!

Finanzamt

An Dummerchen: Wenn man bei der Ing-Diba ETFs kauft, findet keine Umrechnung von Fremdwährungseinsätzen statt, weil über deutsche Börsen in Euro gehandelt wird. Bei Ebase dagegen bei jeder Transaktion, wenn die Fondswährung nicht auf Euro lautet.

Machen wir einen ungefähren Kaufkostenvergleich mit deinem Comstage MSCI Welt:

Ing-Diba ab 500 Euro Kaufwert: 0,01% (halber Spread von 0,02% beim heutigen Xetra-Schlusskurs)

Ebase: 0,2% Transaktionsentgelt + 0,06% ATC + zirka 0,5% Umrechnungsgebühr = 0,76 Prozent

Ob dies als Nachteil für dich zu werten ist, musst du selbst entscheiden. Da ich regelmäßig auf einen Kaufwert über 500 Euro komme, spricht mich das Ing-Diba-Modell mehr an. Und man kann dort seine Kaufzeitpunkte selbst festlegen. 😉

Ne, halbes Kommando zurück: Es sind natürlich nicht die vollen 0,5% von just2bfree, sondern nur die Hälfte, weil sich die volle Spanne auf 2 Transaktionen (Kauf und anschließender Kauf) bezieht. Wir wollen ja erst mal nur kaufen.

Heutige Commerzbank-Euro-Dollar-Spanne: 0,55%. Dann hätte man bei einem heutigen Kauf über die Ing-Diba einen ungefähren Vorteil von zirka 0,54% gegenüber Ebase gehabt.

Also nicht die Welt, man muss die kleine Mogelei von Ebase nur wissen. Die Ing-Diba mogelt auch etwas: Die niedrigen Börsenspannen erhält man über Tradegate (500€-Aktion) nur während der Xetra-Handelszeiten. Dann fallen die Tradegate-Kurse exakt gleich aus. Hat Xetra ab 17:30 Uhr als deutsche Leitbörse geschlossen, gehen die Tradegate-Spannen nach oben. Das sind meine Erfahrungen.

„Du meinst diese Seite, richtig?

https://www.commerzbank.de/de/hauptnavigation/kunden/kursinfo/devisenk/taegliche_devisenmarktkurse/taegliche_devisenkurse.jsp“

Ja, genau. Diesen EUR-Dollar-Spread den man dort findet der ist ja nicht „natürlich“ durch Angebot und Nachfrage entstanden, sondern von der comdirect aufgeblasen, den steckt sich die comdirect bzw. ebase in die Tasche. Ob das nun bei der Konkurrenz günstiger aussieht muss man prüfen und dabei dann auch die Kosten der verschiedenen Kaufwege (OTC, KAG, Börse) unterscheiden. Dass man beim Kauf erst mal „nur“ den halben Spread zahlt ist richtig wenn man vom Mittelkurs ausgeht. Zu prüfen wäre dann aber wie der Mittelkurs der comdirect zum tatsächlichen Marktkurs liegt. Erst dann hat man einen Eindruck davon ob der Spread nicht vielleicht doch in erster Linie den Käufer belastet. Wie auch immer, der andere Teil des Spreads wird beim Verkauf i.d.R. ja dann für eine größere Summe fällig – das ist ja auch nicht hilfreich ;-). 1% Kaufkosten sind jedenfalls unnötig hoch wenn onvista alle Sparpläne für 0€ anbietet, Auswahl ist nicht riesig, Fallstricke wie ATC und Umrechnungskurse muss man mal prüfen.

Ich wollte schlicht nur erwähnen, dass ebase teurer ist als man erst mal vermuten würde. Übrigens auch für aktive Fonds (also die ganz bösen 😉 ), weil in der Regel nur die teuren Klassen der aktiven Fonds angeboten werden. Die günstigen Klassen der aktiven Fonds findet man z. B. bei der DAB die auch mit Fondsvermittlern zusammenarbeitet und in der Regel so auch 100% Rabatt auf den AA .

Ich selber würde mir für ETFs flatex und onvista als Alternativen angucken, und die verschiedenen Bezugswege im Detail vergleichen. Steht noch auf meiner ToDo-Liste, bin leider selber noch nicht dazu gekommen. Aus Mitte 2016 gibt’s übrigens von Warentest einen Vergleich der Sparplankosten für verschiedene Anbieter. Leider nicht ganz sauber der Test weil bei flatex z.B. die ATC vergessen wurden und bei ebase der Fremdwährungsspread, aber vielleicht trotzdem mal interessant.

lg

Als Ergänzung…es ist sehr wahrscheinlich, dass der Kaufkurs den die comdirect bzw. ebase anbietet (EUR-USD meine ich) über dem Marktpreis liegt, u. U. um den vollen Spread. Ansonsten könnte man über ebase womöglich unter dem Marktpreis für Euro-Dollar kaufen und den Spreadanteil bei Verkauf durch einfachen Depotübertrag umgehen. Auf das Risiko wird sich die comdirect vermutlich nicht einlassen. Also wenn ich mal raten soll, dann vermute ich, dass der Spread voll zu Lasten des Käufers geht, was die comdirect hat, hat sie. Habe ich aber nicht geprüft.

Hi Mark85,

danke für die Erklärung. Das hilft mir schon weiter. Ich investiere zwar schon ewig, habe mich aber mit diesen Details noch nie beschäftigt. Mit Kosten von 0,5% kann ich aber gut leben. Klar, umsonst ist immer schöner – ich werde deswegen aber nicht mein Konto umziehen.

Ich bin mal gespannt, wie lange die Ing-Diba das Angebot aufrechterhalten wird. Oder ob andere Anbieter nachziehen werden.

Liebe Grüße

Dummerchen

An just2bfree: Ja, diese Seite. Beim Comdirect-Mittelkurs (13 Uhr) konnte ich bei einem Schnellabgleich mit einer allgemeinen Devisenseite keine Auffälligkeit feststellen.

An Dummerchen: Auf die anfallenden Umrechnungsgebühren bin ich selbst auch nur durch Zufall im Wertpapier-Forum gestoßen. Das muss Anfang 2015 gewesen sein, als ich selbst auf Depotanbietersuche war.

Die zirka 0,5% gehen schon in Ordnung. Ich versuche, das große Ganze im Auge zu behalten und sage mir immer: Was bringen mir die theoretisch höchsten Renditeaussichten für die Zukunft, wenn ich meine Vermögensstrategie nicht langfristig durchziehe oder durchhalten kann?

Das gesamte Lebenspaket muss für mich stimmen, weil das Leben einem Marathon gleicht. Der Zieldurchlauf in einigen Jahrzehnten ist für mich entscheidend. 😀

Hallo,

die ca. 0,25 % Gebühren kann ich auch bestätigen.

Bin auch mit ebase als 2. Depot zufrieden.

Es gibt auch Auszahlungspläne (für später).

Allerdings erfolgt der ETF Kauf wie ein Foundkauf über die Fondgesellschaft und nicht sofort über die Börse.

LG dasdet

Ich bin mit Consorsbank aktuell sehr zufrieden – ihr dürft nur nie im Support anrufen, da arbeiten nämlich wirklich Experten (nicht)…

Bin bei der ING und insgesamt zufrieden. Das Angebot an Sparplänen, gerade im ETF Bereich ist noch etwas dürftig.

Ansonsten kann ich nichts aussetzen!

Ebase nutze ich auch, waren „damals“ (so vor ~ 2 Jahren) die einzigen, die günstig bzw. überhaupt ETF-Sparpläne für Vermögenswirksame Leistungen (VL) angeboten haben, daher hat meine Frau jetzt Ihre VL dort laufen. Ansonsten sehr unauffällig, aber doch deutlich anders als Comdirect.

Gruß

Carlos

Als ehemaliger DAB-Kunde bin ich mit der Situation hinsichtlich Sparplanausführung bei der Consorsbank auch nicht besonders zufrieden. Daher spiele ich mit dem Gedanken, mein Depot umzuziehen. Einziges Problem dabei ist, dass bei anderen Banken nicht die gleichen Sparpläne verfügbar oder nicht kostenlos besparbar sind.

Dann ist die Consorsbank wohl doch nicht so schlecht. Immerhin scheint es ja ein Problem zu sein, ähnlich gute und kostenlose Sparpläne woanders zu erhalten.

Ich kann den Unmut manchmal DAB Kunden über die Zwangseingliederung verstehen. Aber da schaukeln sich auch viele Gemüter hoch und manche scheinen sich mit einer reißerischen Bewertung (nicht auf dich bezogen) rächen zu wollen.

Bin seit einer Weile bei der Consorsbank, DeGiro und Onvista. Alle haben ihre Vor und Nachteile. Beispielsweise bemängeln viele DAB Kunden das Dashboard der Consorsbank, wer aber mal bei Onvista war, weiß wie es richtig kacke aussehen kann 😀

Dafür sind die Kollegen von Onvista mit ihren Konditionen viel dichter am Markt.

Wo Licht ist, ist eben auch Schatten.

Hi,

bin auch seit Jahren sehr zufriedener Kunde bei der ING DiBa (als Depot Erweiterung bin ich noch bei Consors). Habe dazu letztens auch einen Artikel in meinem Blog geschrieben „Liebe Sparkasse, sag mal, geht’s noch?!“. Verstehe nicht, dass so viele Kunden den klassischen Banken die Treue halten und für jeden Mist noch extra Gebühren zahlen.

Schöne Grüße

Der Hobbyinvestor

ETF-Liquiditaet/Spread bei Sparplanausfuehrung wichtiger als Ausfuehrungsgebuehr?

Bin zZ bei Comdirect & Onvista, fruehere Erfahrungen zT parallel mit DAB, CONSORS, ING DIBA

zu ebase: bei 10k oder 20k ETF-Jahres-Sparplan-Summen sind’s halt bei 0,25% 25 – 50 EUR/a „vermeidbare Kosten“. Sicher verschmerzbar …

Bin mir nicht sicher, ob der Hund nicht eher bei den Kursen (bzw Kombi aus Kurs&Spread) fuer die Sparplanausfuehrungen begraben liegt?

Bei Comdirect achte ich seit laengerem darauf: bespare Comstage World, Stoxx600 und S&P600SmallCap.

Die Ausfuehrungskurse sind stets um 9:00 Uhr auf Xetra (sicher nicht optimal fuer World und S&P SmC ETFs).

[laut Daniel sind’s bei US-Aktien brav die 15:30Uhr-Kurse auf Xetra? bei Comdirect?!]

Nun ist der Spread auf Xetra um 9:00 fuer ComstageProdukte sicher ~ OK, bei den Kursen (gegenueber Nachmittags, kann man Glueck oder Pech haben, nivelliert sich raus?)

aber bei kleineren ETFs oder auslaendischen Anbietern (Exoten-ETFs der Hauptplayer oder allgem. Lyxor, UBS, HSBC, …) sollte man unbedingt den Spread zur Sparplanausfuehrung checken?!

Vermutlich verliert man durch einen unguenstigen Spread viel mehr als durch eine Sparplan-Gebuehr?

Da luegt man sich mit der 0%-Sparplan-Jagd ggfls schnell etw. in die eigene Tasche? Bzw die Banken holen sich „die 0%“ ueber einen unguenstigeren Abrechnungskurs zurueck?

Also immer auch auf die Liquiditaet/Spread des ETFs zur Sparplanausfuehrungszeit achten? Das kann leicht mal 0,5-1% Malus einbringen?

Im Zweifelsfall das Hauptprodukt von der Stange beim Marktfuehrer als Sparplan nehmen, da kann weniger schief gehen …

Exoten-ETFs oder illiquide ETFs lieber per 1x Kauf mit Limit realisieren …

Hallo zusammen,

die Kosten bei Flatex hab ich auch zu spät bemerkt. :´( Deshalb nutze ich Flatex z.Zt. nur noch zum günstigen Einkaufen von Aktien. Nach einiger Zeit lass ich dann die Wertpapiere in das richtige Depot übertragen. Letztlich spare ich gerne die (mind.) 4 Euro (von der Verwahrgebühr mal abgesehen…).

Comdirect nutze ich ebenfalls für die Sparpläne. Da einige ETFs von Comstage jetzt auf ausschüttend (und phys. replizierend) umgestellt werden, gefällt es mir dort nochmal etwas besser. 😉 Und was mir ebenso gefällt, ist der Telefonsupport bei Comdirect. Bei meinen Fragen gab es immer eine sehr gute Unterstützung und Abarbeitung. *top*

Das eigentliche Aktiendepot ist bei der 1822direkt. Dazu kann ich aber nichts weiter schreiben, weil ich die Wertpapiere dort einfach nur verwahre und bei den ausländischen Papieren die Dividendengebühr spare (grrrr @ Flatex).

Viele Grüße

Martin

Zu ebase:

Das war mein erstes Depot. Die Gebühren waren auch nicht immer 0,25% sondern abhängig vom gewählten etf bis zu 0,9%. Das ist dann schon Nicht mehr so cool. Und wenn man kündigt sollte man aufpassen, das das depot dann für eine gewisse Zeit nicht mehr kostenlos ist sondern auf einmal kostenpflichtig (das steht auch irgendwo im Kleingedruckten, ich bezweifle dass das den meisten Kunden bewusst ist, mir war es das nicht.) Um die Gebühr dann einzutreiben behält Ebase einen Fonds beim Übertrag zurück, verkauft eigenmächtig einen Anteil und schickt dir dann den Rest aufs neue Depot. Da habe ich mich ganz schön geärgert.

Bezüglich der Consorsbank bin ich anderer Meinung als daniel. Ich finde das Design schick, die Apps und die Benutzung einfach, der Telefonsupport (bei bisher ~15 Anrufen) jedesmal kompetent und superfreundlich, und die Kosten, ja 9,95 sind nicht günstig, aber bei angemessener Kaufsumme um die 2000€ Bei Einzelaktien auch nicht Wucher.

Bezüglich der Sparpläne bin ich der Meinung, dass ein paar Cent „Verlust“ bei ungünstiger Ausführung bei meiner präferierten Haltedauer nicht so stark ins Gewicht fallen. Ja mei, dann machen die halt n paar Cent plus. Da frage ich mich doch eher, warum ich Aktien für 1,5+x% Gebühren im Sparplan kaufe und nicht günstiger per Einmalzahlung.

Bzgl. Consorsbank: Selbst die Commerzbank als Filialbank kann beim Kauf von Einzelaktien da inzwischen günstiger sein (Modell: Online-Depot)…

Ich bin schon seit Jahren bei der Consorsbank, und seit ca einem Jahr bespare ich dort auch ETF-Sparpläne. Die Kosten dafür sind höher als z.B. bei ebase, allerdings weiß ich dort, für was ich zahle. Wie schon im Artikel genannt habe ich keine Lust auf einen günstigen Anbieter, bei dem dann für alles Mögliche Zusatzkosten anfallen.

Insgesamt bin ich sehr zufrieden mit der Consorsbank und deren Depot sowie Girokonto, auch wenn ich zugeben muss, dass bei der DAB-Übernahme wohl einiges nicht optimal gelaufen ist.. 😉

Ich habe Depots bei der Comdirect, welche auch meine Hausbank ist, bei der Ing DiBa, und seit kurzem unfreiwilliger Weise bei der Consors. Mit den ersten beiden bin ich zufrieden. Zur Consors kann ich nur sagen: nein danke. Nach dem Wechsel von DAB: Nichtausführung eines Sparplans, konnte mir auch niemand erklären, wieso. Dann kann man bei Depots von Minderjährigen keine ETFs manuell nachkaufen, weil angeblich zu risikoreich. Extrem ungünstig für Eltern, die etwas für ihre Kinder zurücklegen wollen. Und dann diese Internetseite… Ich wechsle grade mit dem Depots meines Sohnes zu Comdirect.

Warum wird denn so sehr auf flatex rumgehackt!? Ich bin mit der Seite sowie den Bedingungen recht zufireden! Sparpläne von comstage sowie ishares kostenlos und Dividendenzahlungen aus etfs/fonds werden auch zu 100% auf mein Konto übertragen. okay, Probleme gibts erst bei Dividendenzahlunen aus dem Ausland, doch dafür hat man comstage oder diverse andere onlinebroker.

Solang ich dort nicht viel Geld auf dem Verrechnungskonto lager, sind die Negativzinsen auch hinnehmbar.

Daher meine Frage… hab ich was übersehen?

Grüße Stefan

Sehe ich auch so. flatex ist keine 100% Lösung, aber deckt das Bedürfnis nach einem guten ETF-Sparplan-Depot besser als jeder andere derzeit ab. Davon können sich andere gerne eine Scheibe abschneiden.

Klar, flatex ist keine Lösung, die alleine läuft, sondern man braucht immer noch ein richtiges Giro-Konto/Direktbank. Aber das hat eh jeder andere noch.

Ich bin auch seit Jahren bei flatex und voll zufrieden.

Man darf halt kein Geld auf dem Konto liegen lassen (Negativ-Zinsen) und nur DE-Aktien oder ETFs handeln. Dann sind die Ausschüttungen auch kostenlos.

Für mich stellt das keine Einschränkung dar, das User-Interface ist super, der Kundensupport reagiert schnell und die Preise sind wettbewerbsfähig.

Gruß,

Steffen

Ich bin auch bei der ebase. Damals auch wegen der fehlenden Ausgabeaufschläge dort angefangen, freue ich mich jetzt darüber, dass ich regelmäßiges (fast monatlich) rebalancing zu günstigen Preisen machen kann.

Im Moment stört mich manchmal die ETF Auswahl. Ich würde gerne auf ein Kommer-Porfolio wechseln und einige ETFs (vor allem Assien small cap/value) kriegt man bei der ebase dann nicht, bei ING-Diba und anderen schon.

ebase über einen Fondsdiscounter war früher sehr gut.

Sparpläne ohne Kosten und ohne Ausgabeaufschlag.

Seit ich nur noch in ETF investiere, ist dieser Vorteil nicht mehr relevant.

Somit liegen nur noch „alte“ Fonds, welche besser als der jeweilige Index sind da rum.

Sonst brokerport (früher mybenk). Wie flatex eigentlich bei der biw-Bank.

Darum auch fast die gleichen Konditionen.

Leider auch die Kosten bei Ausschüttungen Ausland – Übertrage die betroffenen Positionen immer wieder mal einfach zu Onvista…

ABER Außerbörslich Lang & Schwarz & Baader Bank !!!! 2,50€ !!!!

Ohne sonstige Kosten bei Aktien, Anleihen, Fonds, ETFs

-Jetzt haben sie leider noch Negativzinsen eingeführt-

Ich hab mein Konto bei der Ing Diba, hab deshalb dort vor ein paar Wochen nach langem Überlegen mein erstes Depot eröffnet und möchte dort vor allem ETFs kaufen und liegen lassen. Die bankgebührenfreien Käufe ab 500€ haben mich vor allem dort gereizt und auch das verzinste Verrechnungskonto finde ich gut, ebenso den allgemeinen Service. Billig ist ja auch nicht das Einzige was zählt.

Nun bin ich noch auf der Suche nach einem zweiten Depot Anbieter, bei dem ich nur Einzeltitel erwerben möchte, der mir vor allem bez. der Quellensteuer die Sache einfach macht und trotzdem nicht unverschämt hohe Gebühren verlangt. Gibts da außer Maxblue noch andere Anbieter oder ist das deren Alleinstellungsmerkmal, dass es dort anscheinend so einfach wie sonst nirgends zu sein scheint?

Als relativer Neuling finde ich den Gebührendschungel, wer wo wie teurer ist, wieviel % man hier oder dort beim Kauf oder Verkauf auf Order oder Wert (…) doch seeehr irritierend und unglaublich schwer zu vergleichen. Dann noch die Service Fragen dazu und man weiß gar nicht mehr wo oben oder unten ist o_O

Danke schonmal im Voraus! Elisa

Hallo Elisa,

vielen Dank für den Kommentar und Deine Erfahrungen zu ING Diba.

Zu den Schwierigkeiten mit den Depots und Preisen: Genau deswegen habe ich ja diesen Artikel geschrieben. Dankenswerterweise gibt es jetzt auch schon ganz viele Kommentare und Erfahrungsberichte, die den Überblick etwas erleichtern.

Wofür kaufst Du denn die Einzeltitel? In erster Linie für die Dividenden? Wegen der Quellensteuer musst Du auch unterscheiden zwischen amerikanischen, französischen oder Schweizer Werten. Bei den US-Aktien erleichtert das Abkommen es, dass Du nur die 15 % Quellensteuer zahlen musst und nichts zurückholen musst. Bei den anderen Ländern wird es etwas komplizierter. Wenn Du aber hauptsächlich britische, deutsche oder amerikanische Werte im Depot hast, ist es mit dem Zurückfordern der Quellensteuer nicht wichtig. Maxblue hat den Vorteil, wenn Du Aktien aus Ländern hast, wo ein hoher Quellensteuer-Abzug stattfindet, wird es automatisch zurückgefordert.

Ansonsten machst Du weder mit Maxblue, onvista oder comdirect etwas falsch.

Viele Grüße

Daniel

Hallo Daniel,

vielen Dank für deine schnelle Antwort. Ja, ich denke darüber nach mir zusätzlich zu meinen ETFs Einzeltitel mit Dividendenausschüttung zu kaufen, auch um mir unabhängig von ETF Anbietern mein parallel noch ein eigenes Portfolio aufzubauen. In erster Linie Aktien aus den USA, Deutschland, England. Allerdings will ich mich da nicht groß einschränken, denke auch zb. über Novo Nordirsk o.Ä. nach und möchte mir und meiner Steuerberaterin das ganze hin und her bez. Quellensteuer weitesgehend ersparen 🙂 Dann wird es wohl maxblue werden, auch wenn mich die Freebuys bei Onvista schon reizen… Am Ende wird es bei einer buynhold Strategie wohl nicht auf den letzten Euro ankommen.

Viele Grüße, Elisa

Wenn Dich die Free Buys bei Onvista reizen, dann würde ich das auch machen. Die Quellensteuer von wenigen Einzelwerten wie Novo Nordisk ist nicht so entscheidend. Anders wäre es wenn Du ein Dutzend Schweizer oder französische Werte hättest. Und so aufwendig ist das Zurückholen gar nicht: http://sauerkrautundzaster.de/quellensteuer-zurueck-holen

Mit 3 Free Buys sparst Du ja schon fast 30 Euro.

Viele Grüße

Daniel

Hallo Daniel,

sorry, ich habe jetzt nicht alle Kommentare gelesen. Ich habe zwei Fragen:

Was ist die Quellensteuer? Was ist ein „außerbörslicher Trade“?

Gibt es eine Blogartikel, wo konkret die Kosten beim Aktienhandel aufgestellt sind? Was fällt an? Wieviel kostet es, wenn man Anteile an einem ETF kauft? Wieviel kostet es, wenn man seine Aktien verkauft? Du sprichst immer wieder von den versteckten Kosten im Kleingedruckten. Für mich ist ein Depot immer recht einfach. Depot eröffnen, Markt/Angebot einsehen -> kaufen, so und so viele davon, so und so viele davon (wie im Kiosk und der „bunten Tüte“) -> halten -> verkaufen. Aber so einfach scheint es im Sinne der „Kosten“ ja gar nicht zu sein. Vielen Dank.

Peter

Hallo Peter,

das sind berechtigte Fragen.

Zum Thema Quellensteuer: Du zahlst bei ausländischen Dividenden eine Quellensteuer an das Land, in dem das Unternehmen sitzt. Das wird in den Ländern unterschiedlich gehandhabt – von 0 % in Großbritannien bis 35 % in der Schweiz. Die 25 % deutsche Abgeltungssteuer werden damit verrechnet, aber es bleibt immer noch ein Prozentsatz übrig, der dann von den Dividendenzahlungen abgezogen und als Quellensteuer ausgewiesen wird. Teilweise kannst Du Dir diese Quellensteuer dann zurückholen, beispielsweise Frankreich, Schweiz, Spanien etc..

Schau mal weiterführend hier: http://www.finanztip.de/indexfonds-etf/quellensteuer/

Die Direktbanken handhaben den Umgang mit der Quellensteuer und den Dividenden ebenfalls unterschiedlich, vor allem die günstigen Anbieter. Degiro sitzt in den Niederlanden und führt deshalb auch keine Abgeltungssteuer für Dich ab. Die Quellensteuer wird aber trotzdem abgezogen. Im Umkehrschluss bedeutet das Mehrarbeit für Dich.

Zum Thema außerbörslicher Handel schau mal hier: https://finanzrocker.net/wie-kaufe-ich-aktien-an-der-boerse-und-lege-einen-sparplan-an/

Viele Grüße

Daniel

Noch eine Anmerkung zu Ebase. Es gibt dort weder eine Mindest- noch Höchstgebühr für einen ETF Kauf.

Das bedeutet, dass ab einem bestimmten Betrag die Direktbroker mit ihren Höchstgrenzen wesentlich billiger werden.

Danke für die ausführliche Aufstellung.

Hatte mich bei flatex angemeldet nur um 2 Wochen danach die Meldung über die Negativzinsen des Cashkontos zu erhalten. „Meldung“ ist übertrieben, da man diese Info nicht von flatex sondern aus der Community erhalten hat.

Bin deshalb zu Onvista und habe sofort mit einem MSCI World Sparplan für mich und meine Frau angefangen.

Mein Sohn bekommt ein MaxBlue Depot, da weder Onvista (com direct) oder Ing-Diba Depots für Minderjährige akzeptieren.

Das sehr sehr große praktische Problem ist aktuell nur der Besuch in einer deutschen Bank Filiale zu dritt (alle Erziehungsberechtigten plus Kind) um das Ident Verfahren zu bestätigen… Wer kann auch ahnen das die deutsche Bank am Samstag oft gar nicht öffnet und unter der Woche nur von 9:30 – 12:30.

Das sind ja Arbeitszeiten wie bei Lehrern… 😀

Hallo Daniel,

könntest du das Thema automatische Rückerstattung der Quellensteuer für die Schweiz bei maxblue genauer erläutern?

Wie genau sieht gut die Unterstützung aus, was bleibt für mich als Anleger noch zu tun übrig?

Ich plane alle ausländischen Dividendenaktien zu übertragen und habe gehört, maxblue übernimmt tatsächlich nur den Versand der Dokumente an das Schweizer Finanzamt. Alles andere nicht.

Vielen Dank!

Hallo QuinN,

das ist eine berechtigte Frage: Ich habe letztens auch beim telefonischen Kundenservice nachgefragt, habe aber keine genaue Antwort erhalten. Es gibt wohl eine E-Mail an die Du Dich wenden kannst. Diese habe ich leider verschlampt.

Aber ich habe vor einiger Zeit folgenden Thread gefunden: https://www.wallstreet-online.de/diskussion/1169614-91-100/in-10-schritten-schweizerische-quellensteuer-am-beispiel-von-novartis-zurueckfordern

Dort steht, dass es auch aus anderen Ländern ab 10 Euro automatisch erstattet wird. Bei mir wäre es Quellensteuer aus Dänemark, die ich im kommenden Jahr zurückerhalten müsste. Schweizer Aktien habe ich nicht.

Viele Grüße

Daniel

@Darth Trader: Depot fuer Kinder (mit ETF) bei DiBA ist kein Problem.

Hallo Daniel,

klasse Beitrag. Ich kann mich nur anschließen, man sollte den Kostenfaktor nie beim Depot unterschätzen. Das Geld muss man auch erstmal wieder mit der Rendite erwirtschaften.

Deine Empfehlungen teile ich voll und ganz. Wir sind selbst bei Comdirect und Ing-Diba. Wir haben zu dem Thema auch mal einen „How-to“-Beitrag geschrieben. Schau gerne mal vorbei, wir würden uns freuen: https://www.get-and-stay-rich.de/ein-eigenes-depot-keine-zauberei-noetig/

Finanzielle Grüße

Axel 😉

Hallo Daniel,

das Thema Quellensteuervorabbefreiung bzw. Quellensteuerrückerstattung für diverse Länder (u. A. Frankreich) treibt mich noch in den Wahnsinn. Du erwähnst, dass bei maxblue die Quellensteuer z.B. für Total-Dividendenzahlungen automatisch erstattet wird. Basiert dies auf eigener konkreter Erfahrung? Ich habe in meinem comdirecrt Depot auch Total-Aktien der erstattungsfähige Betrag liegt bei der vierteljährlichen Dividende nur bei ca. 20 €, da wird comdirect nicht aktiv. Aber selbst bei 104,40 € erstattungsfähigen Betrag, resultierend aus AXA-Dividendenausschüttung wurde die comdirect trotz gültiger DBA-Vollmacht nicht aktiv. Nach unzähligen Emails und Telefonaten habe ich, nach zum teil widersprüchlichen Aussagen herausgefunden: die fremden Gebühren betragen 71,40 für das Rückerstattungsverfahren, zusammen mit den comdirect-Gebühren von 20 € +MwSt bleibt weniger als der Mindesterstattungsbetrag von 25 € übrig. Wäre wahnsinnig Interessant konkrete Erfahrungen von jemandem zu erhalten der bei maxblue wirklich Quellensteuer erstattet bekommen hat und zu welchen Konditionen. Was sind wirklich die Kosten? Ich kann mir nicht vorstellen, das maxblue 71,40 € fremde Gebühren trägt um meine ca. 20 € zu viel gezahlte Quellensteuer auf die Total-Dividende zurückzuholen.

Besten Dank,

Schade

Bei Onvista verdient der folgende Nachteil eine Erwähnung: Sie bedienen, jetzt mit Stand November 19, nur eine sehr kurze Positivliste von 6 Kunden-Nationalitäten (DE, AT, FR, HU, IR, Luxemburg). Begründung: Bürokratische Vereinfachung „wegen aufwendigen Reportings“. Verständlich bei einem dezidierten Billiganbieter. Für unser Gemeinschaftsdepot war das deshalb nichts, weil meine Frau von woanders kommt. Schade.

Comdirect: Ganz solider Broker. Fand das Webinterface aber etwas verwirrend.

Consorsbank: Sehr gutes Sparplanangebot. Gefällr mir bisher am Besten. Leider bei Einmalkäufen etwas teuer.

ING: Gutes und schickes Webinterface, guter Service. Ansonsten eher unauffällig.

Onvista: Billig und das ändert sich seit der Übernahme durch die Comdirect. Gab mehrere Runden Erhöhungen und dadurch wird das Gebührenmodell immer komplexer. Einfach nur furchtbares Web Interface. Das geht so gar nicht. Man muss für viele Sachen Papierformulare einreichen. Kann ich daher nicht empfehlen.

Mein erstes Depot und noch immer Hauptdepot ist – wie das Girokonto – seit 2005 bei der comdirect. War größtenteils zufrieden, allerdings zickt die Bank neuerdings bei amerikanischen REITS (nur auf Nachfrage handelbar) und CEFs (gar nicht mehr handelbar, obwohl sie nicht unter Mifid2 fallen) herum, weshalb ich bei Captrader (Reseller von Interactive Brokers) ein Depot eröffnet habe; im Gegensatz zu comdirect & Co. erfordert das aber erstmal Einiges an Einarbeit (Beispiel: Um amerikanische Werte handeln zu wollen, muss vorab manuell Euro in Dollar konvertiert werden), da ist man Komfort der deutschen Broker schon verwöhnt. Dafür sind die Ordergebühren sehr niedrig…

Danke für die interessanten Einblicke, Jörg. Ist ja interessant, dass es bei comdirect Probleme mit REITs gibt. Wie hoch sind denn die Kosten bei Captrader?

Viele Grüße

Daniel

Hallo Daniel,

die Konditionen findest du hier: https://www.captrader.com/de/konto/konditionen/

Wenn du also 100 Stück einer Aktie in den USA kaufst, hast du normalerweise Ordergebühren von rund 2 Dollar.

Allerdings erfordert Captrader – wie oben schon erwähnt – Einarbeitung und es ist nicht alles unter einer einheitlichen Weboberfläche vorhanden. Die Tutorials (in Videoform) sind aber sehr hilfreich, und auch der kostenfrei erreichbare Kundenservice ist nett und hilft beispielsweise bei der Ersteinrichtung.

Gehandelt werden kann sowohl mit einer App (hier ist auch komfortabel eine Währungskonvertierung möglich), über eine Weboberfläche oder über eine Software namens TWS (Trader Workstation); letztere ist ziemlich komplex.

Langzeiterfahrung habe ich mit Captrader noch keine, das Depot habe ich erst diese Woche eröffnet und ich „übe“ noch mit einem parallel eröffneten Paper Trading-Depot.

Viele Grüße,

Jörg

Moin,

Stimmt die Gebührenstruktur denn wirklich noch? Ich meine dass die Comdirect bei mir inzwischen 12,90 € pro Trade plus Börsennebenkosten verlangt. Ebenfalls muss man bei der Comdirect aufpassen, bestimmte Aktien (meist aus dem Dax) lassen sich zwar per Sparplan besparen und kosten die 1,5%, jedoch kommt dann noch mit 0,99€ die Eintragung in das Namensregister hinzu, was, wenn man eine Einzelaktie mit 25€ monatlich bespart, recht teuer ist.

Bei Maxblue hatte ich letztes Jahr das Depot geschlossen, da mir die Sparpläne willkürlich, statt wie schriftlich vereinbart am 19. des Monats, gebucht wurden und dann immer zum teuersten Zeitpunkt. Gefühlt würde ich sagen dass die DB hier versucht auf Kosten der Kunden sich wieder gesund zu sparen. Selbst die Aktien zu Beginn des Monats günstig einkauft und dann zum teuersten möglichen Zeitpunkt sie an den Kunden verkauft. Ebenfalls nervig dass man nur einen Tag, der von der Bank vorgegeben wird, hat an dem die Sparpläne ausgeführt werden. Dann meine ich dass Maxblue die Gebühren auch von 8,90 auf 9, 90 damals erhöht hatte.

Inzwischen verlagere ich auch recht viel zu Trade Republic, wenn man hier mit Limiteingabe kauft bekommt man eigentlich auch immer den gewünschten Kurs. Vielleicht kommen ja irgendwann auch mal mehr Handelsplätze dazu.

Beste Grüße aus Hamburg

Rob

Moin Rob,

ich habe gerade nochmal auf meine Abrechnung von comdirect von vorletzter Woche geschaut. Da wird es genau aufgeschlüsselt:

Orderprovision: 9,90 Euro

Börsenplatzabhängiges Entgelt: 2,50 Euro

Macht zusammen 12,40 Euro. Der Aktienkauf hatte ein Volumen von 1.200 Euro. Es kann also sein, dass Du bei höheren Käufen mehr Gebühren bezahlst. Grundpreis ist aber nach wie vor 9,90 Euro. Maxblue ist beim gleichen Volumen mit den 8,90 Euro (ist bei Direct Trade immer noch so) deutlich günstiger und Trade Republic sogar unschlagbar. Die App ist einfach super.

Da meine Sparpläne nach wie vor noch so günstig sind bei Maxblue, sehe ich da keinen Grund etwas zu ändern. Der Ausführungszeitpunkt ist bei Consors deutlich schlechter.

Viele Grüße

Daniel

Hallo,

du hast die DKB jetzt gar nicht im Vergleich gehabt. Ich schwanke zwischen Onvista und DKB. Bei der DKB habe ich bereits ein Konto und bin zufriedene Kundin und würde eigentlich gerne dort investieren. Jetzt heißt es jedoch irgendwie überall, dass das Onvista Depot am günstigsten sei und wird sehr empfohlen. Ich kann die Kostenunterschiede nicht wirklich einschätzen. Zunächst möchte ich ca. 50000 in verschiedene ETFs investieren. Sparpläne sollen folgen. Evtl werde ich noch weitere Einmaleinlagen tätigen aber da bin ich noch nicht sicher.

Hast du eine Empfehlung bzw. kannst Licht ins dunkel bringen?

Viele Grüße

Hey,

die DKB habe ich nicht in der Depot-Übersicht, weil ich das Depot leider gar nicht kenne. Ich habe bei der DKB zwar ein Girokonto, habe das Depot aber nie getestet. Deswegen konnte und wollte ich dazu nichts schreiben. Da gibt es aber auch kostenlose ETF-Sparpläne und als Girokonto finde ich die DKB wirklich gut.

Onvista ist günstig und gut, aber vom Dashboard etwas altbacken und unübersichtlich. Dafür gibt es viele Sparplankäufe ab 1 Euro. Gleiches gilt für Trade Republic, wobei nicht jede/r das Depot nur auf dem Smartphone haben möchte.

Viele Grüße

Daniel

Danke für das Update, faszinierend wie sich die Gebühren in eine völlig andere Richtung als man erwartet entwickeln, damit meine ich Transaktionen außerhalb von Sparplänen

Während in USA die Handelskosten seit Jahren kaum relevant sind und jetzt dank Robin Hood auch bei anderen ganz entfallen d, ist es bei den deutschen (Direkt!) Banken genau umgekehrt, die Kosten steigen

s.a. https://www.deraktionaer.de/artikel/aktien/charles-schwab-gebuehrenfreier-handel-die-zukunft-des-tradings-20193223.html

Gut das es Trade Republic und Just Trade gibt

Viele Grüße, Andre

Hallo,

gibt es denn neben MaxBlue noch irgendeinen Broker, der die Funktion des Sparplankontos bietet? D.h. alles, was da darauf liegt wird bei der nächsten Sparplanausführung automatisch mitinvestiert.

Hat da jemand Erfahrungen?

Moin und frohe Weihnachten!

Wenn ich das grad richtig sehe, ist es 2020 vorbei mit dem kostenlosen Sparplan bei MaxBlue.

Dann werden bei ETFs Ausführungsaufschläge von 1,25 % fällig…

Moin Christian,

vielen Dank für den Hinweis. Überraschenderweise gab es nicht mal einen Hinweis von der Bank. Sonst gibt es für jeden Mist einen Brief oder eine E-Mail, dazu nicht. Bei comdirect gab es beim Wechsel der Angebots-ETFs immer eine Mail.

Ich habe gerade bei Maxblue nachgeschaut und zum 1.1. wird der kostenlose ETF-Sparplan komplett gestrichen. Aber mit 1,25 % ist es immer noch günstiger als bei der comdirect mit 1,5 %.

Aber ich werde vermutlich mit meinem Sparplan zu Trade Republic umziehen.

Viele Grüße und frohe Weihnachten

Daniel

Was mich immer wundert ist das Finvesto in keinem Vergleich für ETF-Sparpläne erwähnt wird.

Es gibt einen Pauschalpreis von 15€ (1 Position) bzw 30€ (beliebig) und man kann ETF für 0,20% besparen. In meinen Augen sehr fair und wesentlich einfacher als kleineres Angebot(JustTrade) oder jährlich wechselnde Aktions-ETF bei Comdirect & Co.

JustETF führt Finvesto gar nicht im Vergleich auf, extraetf schon. Nur warum?

Also ich habe auch seit kurzer Zeit Trade Republic und konnte es schon testen. Einrichtung, Kauf und Übersicht ist in der App super.

Was mir jedoch negativ aufgefallen ist und was man schon erwähnen muss ist folgendes: Suche ich mir eine Aktie heraus und der Preis liegt bspw. bei 21,50 Euro liegt der tatsächliche Kaufpreis bei 21,55 Euro.

Bei größeren Käufen kann dies schon einen Unterschied machen und relativiert somit ein wenig den Trade-Preis von nur einem Euro, da man tatsächlich mehr bezahlt.

Zusätzlich kommt noch der Spread, der wohl bereits durch die Bindung Lang & schwarz bedingt ist.

Welche Frage ich mir noch stelle ist der Umgang mit der Quellensteuer. Wie ist es bei Dividendenzahlungen von ausländischen Firmen? Habe ich die Möglichkeit mir die Quellensteuer bereits bei Trade Republic anrechnen zu lassen? Eine steueroptimierte Dividendenabrechnung wie zum Teil bei anderen Brokern möglich wäre das Sahnehäubchen.

Mittlerweile ist Trade Republic als Qualified Intermediary eingetragen. Man zahlt also auf US-Aktien nur den reduzierten Quellensteuersatz. Die Information stammt vom Entwickler selbst im App Store IOS.

Mittlerweile hat die consorsbank das Handling mit Aktiensparplänen deutlich (positiv) verändert:

https://wissen.consorsbank.de/t5/Blog/Beliebte-Aktien-und-optimierte-Ausf%C3%BChrung/ba-p/93600?cid=AFF-24

2 Dinge finde ich aber dann doch noch suboptimal:

– Ich habe die Consorsbank beauftragt, Aktienpositionen zu Lynx-Broker übertragen zu lassen. Das kann bis zu 8 Wochen dauern, hat mir der Support gesagt – Überlastung. Von der ing-diba zu lynx hat es nur 2 Tage gebraucht.

– Kauft man über einen Sparplan Bruchstücke von Aktien, kann man sie auch nur wieder als Bruchstücke verkaufen, auch wenn sie addiert im Depot als ganze Stücke ausgewiesen sind. Übertragen auf eine andere Bank können sie dann auch nicht werden, da das mit Bruckstücken nicht geht. Bei der ing-diba, wenn die Summe der Bruchstücke ganze Aktien ergeben, können diese auch als ganze Stücke verkauft oder übertragen werden.

Grüße

Mittlerweile hat die consorsbank das Handling mit Aktiensparplänen deutlich (positiv) verändert:

https://wissen.consorsbank.de/t5/Blog/Beliebte-Aktien-und-optimierte-Ausf%C3%BChrung/ba-p/93600?cid=AFF-24

2 Dinge finde ich aber dann doch noch suboptimal:

– Ich habe die Consorsbank beauftragt, Aktienpositionen zu Lynx-Broker übertragen zu lassen. Das kann bis zu 8 Wochen dauern, hat mir der Support gesagt – Überlastung. Von der ing-diba zu lynx hat es nur 2 Tage gebraucht.

– Kauft man über einen Sparplan Bruchstücke von Aktien, kann man sie auch nur wieder als Bruchstücke verkaufen, auch wenn sie addiert im Depot als ganze Stücke ausgewiesen sind. Übertragen auf eine andere Bank können sie dann auch nicht werden, da das mit Bruckstücken nicht geht. Bei der ing-diba, wenn die Summe der Bruchstücke ganze Aktien ergeben, können diese auch als ganze Stücke verkauft oder übertragen werden.

Grüße

Mittlerweile ist Trade Republic als Qualified Intermediary eingetragen. Man zahlt also auf US-Aktien nur den reduzierten Quellensteuersatz. Die Information stammt vom Entwickler selbst im App Store IOS.

Hi Daniel,

ich bin seit vielen Jahren auch bei der comdirect. Erst „nur“ als privates Girokonto, seit einigen Jahren nutze ich nun aber auch das Depot für ETFs und Aktiensparpläne. Als Backup und Alternative habe ich noch ein weiteress Konto und Depot bei der Consorsbank. Ich muss aber sagen, dass mir Service und Usability bei der comdirect deutlich besser gefallen. Onvista wäre vielleicht auch noch eine Alternative, die Ordergebühren scheinen ja absolut top zu sein. Ich werds mir mal anschauen. Danke für den Tipp 🙂

Grüße

Hallo Daniel,

ich hatte Mowi in NOR im Depot bei der comdirect. Irgendwann im Frühjahr 2021 wurde der Handelsplatz Oslo ohne Mitteilung gestrichen. Als ich meine Aktien verkaufen wollte, ging das nicht mehr. Man sagte mir, ich müsse meinen Bestand zu einer anderen Bank übertragen. Kurz: Nach 5! Monaten und dutzenden Anrufen konnte ich wenigsten den Verwahrort wechseln (für knapp 50€) und Mowi verkaufen. Woran lag es? Laut meines persönlichen! Sachbearbeiters hat die Commerzbank, zuständig für die Abwicklung/Verwahrung (so ganz habe ich den Zusammenhang nicht verstanden) nicht auf die Anfragen der comdirect reagiert. 5 Monate!!. Trotz des sehr höflichen Mitarbeiters der comdirect habe ich mein Depot sofort gekündigt. Wieder was gelernt. Jetzt besitze ich für unterschiedliche Zwecke Depots bei Scalable, ING und lynx-broker.

Grüße

Hallo Spaceshuttle,

vielen Dank für Deine Erfahrungen. Generell betrifft das Problem der gestrichenen Handelbarkeit natürlich nicht nur die comdirect, sondern auch andere Banken. Wenn die Werte oder Handelsplätze nicht mehr angeboten werden (können/dürfen), hast Du immer das Problem, dass Du die betroffenen Werte nur noch übertragen kannst. Hier sind übrigens die Neobroker mit nur einem Handelsplatz deutlich problematischer als Broker mit mehreren Handelsplätzen. Hier ist die comdirect also noch im Vorteil. Preislich sind die Handelsgebühren aber deutlich teurer.

Was nicht geht, ist natürlich eine Dauer von 5 Monaten für so einen Sachverhalt. Ich muss es aber so direkt sagen: Die Commerzbank ist einfach eine schlechte Bank mit vielen Nachteilen und schlechtem Service. Seitdem die comdirect komplett übernommen wurde, ist auch dort einiges schlechter geworden. Man kann nur hoffen, dass die Commerzbank künftig den Service und die Abläufe verbessert. Die comdirect selbst ist vom Service her – wie Du auch selbst sagst – immer noch gut.

Viele Grüße

Daniel

Also ich selber habe 4 Depots – eins bei comdirect, bei trade republic, smartbroker und eins bei scalable. Das einzige, was mich bei comdirect zum Beispiel nicht gefällt ist, dass es für kurzfristiges trading nicht geeignet ist, da die Gebühren zu hoch sind z.B bei Kauf eines Hebelproduktes morgen früh und Verkauf ein Paar Stunden später

Moin,

wenn auch in einem alten Blog, hier ein Vorschlag für einen Podcast:

wie sicher sind die neuen tollen Banken Apps, ohne die bald nichts mehr geht?

Es gab mal den Zugang per PC und TANs auf Papier.

Jetzt gibt es die schöne neue (Zwangs)Welt mit Android Apps, die alles in einem Gerät vereint (Stichwort 2FA).

s. a. https://www.youtube.com/watch?v=FByqA0Qry84 (leider schon ein bischen älter).

Sicher ein knochentrockenes Thema, aber vielleicht findet sich ja ein interessanter Experte.

Grüsse