Nach großen Verlusten durch einen Dachfonds und eigenes Desinteresse begann ich Ende 2013 mit dem Kauf von Aktien und ETFs meinen Vermögensaufbau, über den ich in diesem Artikel zehn persönliche Learnings und die Wichtigkeit eigener Anlageentscheidungen teile.

Inhalt

Überblick

Als ich im November 2013 meine allerersten Einzelaktien kaufte, hatte ich überhaupt keinen Plan, wo mich das am Ende hinführen wird. Ich war damals ziemlich planlos, hatte gerade einige Tausend Euro Verlust gemacht und wusste nur eins: So kann es einfach nicht mehr weitergehen. Deswegen habe ich die Geldanlage in die eigenen Hände genommen. Das lief die ersten Jahre noch etwas holprig, wurde aber nach und nach besser.

In diesem Artikel möchte ich nun zehn Learnings mit dir teilen, die ich seit 2013 machen durfte. Einige wirst du schon aus den 8,5 Jahren Finanzrocker-Podcast kennen, ein paar kennst du aus eigener Erfahrung und andere wahrscheinlich noch nicht.

Dieser Artikel ist die gekürzte Version der Podcastfolge 243.

Finanzrocker-Podcast auf allen Plattformen

Hier findest du den Finanzrocker-Podcast auf allen Plattformen

Folge gleich anhören

2013: Start des Vermögensaufbaus

Den ersten wirklich schweren Fehler machte ich im September 2007, als ich alle Eier in einen Korb legte. Das ist jetzt wahrscheinlich auch der Grund, warum ich jetzt besonders stark diversifiziere, was auch nicht die beste Lösung ist. Ich kenne einige, die die Hände über dem Kopf zusammenschlagen bei meiner Asset Allokation. Ich kenne aber auch einige, die noch deutlich mehr Aktien als ich haben und ebenfalls erfolgreich anlegen. An dieser Stelle gehen meine herzlichen Grüße nach Österreich zu meinem geschätzten Kollegen Clemens, der nämlich einige Aktien mehr in seinen Depots hat.

Deswegen an dieser Stelle nochmal der Hinweis: Das ist meine ganz persönliche Asset Allokation und Geschichte. Es macht für andere keinen Sinn, mein Portfolio so nachzubauen. Das ist auch der Hauptgrund, warum ich meine komplette Depotzusammensetzung nicht öffentlich mache. Es gibt nämlich wirklich einige Menschen, die sich die Depots von Bloggern und Finfluencern genau so zusammenstellen und hoffen, dann schnell eine gute Rendite zu bekommen. Ich plädiere immer wieder inständig, sich die eigenen Gedanken zu machen und erst dann das Depot zusammenstellen. Kauf keine Wikifolios, Muster- oder Echtgelddepots nach, denn das kann böse in die Hose gehen. Aber meine Fehler möchte ich trotzdem hervorheben, denn die gehören zum Vermögensaufbau einfach dazu.

Als ich meinen Vermögensaufbau dann vor zehn Jahren in die eigenen Hände nahm, stand zuerst ein großes Minus in meinem Depot. 2007 hatte ich mir bei meiner Hausbank nach einem Erbe einen völlig schrottigen und überteuerten Dachfonds andrehen lassen, der während der Finanzkrise Kursverluste von über 50 Prozent hinnehmen musste.

Im Gegensatz zu vielen anderen Fonds und ETFs erholte er sich aber nicht mehr und wurde schließlich 2013 wegen Erfolglosigkeit aufgelöst. Vier Fondsmanager hatten es nicht hinbekommen, diesen teuren Dachfonds wieder zum Laufen zu bringen. Unter dem Strich standen einige Tausend Euro Verlust. Das tat verdammt weh.

Von den übrig gebliebenen 13.000 Euro kaufte ich im November 2013 meine allerersten Aktien und ETFs. Im Nachhinein war das ganz schön viel Geld für die ersten Gehversuche, aber ich war davon überzeugt, dass ich das zumindest langfristig hinbekomme.

Ziemlich planlose Anlage am Anfang

Und natürlich ist es dann nicht die absolute Heldenstory geworden, sondern ein langer Entwicklungsprozess, der immer noch nicht komplett abgeschlossen ist. Ich kaufte und verkaufte ziemlich sinnfrei irgendwelche Aktien, von denen ich dachte, sie würden sich gut entwickeln. Das waren anfangs zu 90 % deutsche Unternehmensaktien, die ich vermeintlich besser kannte als Aktien aus anderen Ländern. Von diesen ganzen Unternehmen habe ich aber nur noch Apple im Depot, wenngleich ich auch diese Aktien zwischenzeitlich wieder verkauft habe.

2013 fing ich damit an Wirtschafts- und Börsenmagazine zu lesen. Die hatten anfangs auch einen größeren Einfluss auf meine Anlagestrategie. Diese Magazine stehen heute generell nicht mehr so im Fokus. Stattdessen gibt es nun viele Podcasts und YouTube-Kanäle, die täglich über die heißesten Anlage-Tipps berichten. Damals habe ich schmerzhaft gelernt, dass es viel wichtiger ist, sich selbst mit den Aktien, dem Geschäftsmodell und den Kennzahlen zu beschäftigen.

Wenn ich heute in Portfolio Performance meine Liste an verkauften Aktien sehe, frage ich mich ernsthaft, warum ich mir die ganzen Werte überhaupt ins Depot gepackt habe. Und vor allem auch horrende Gebühren zahlen musste. Da wird der Börsenspruch “Hin und her macht wirklich die Taschen leer” schwarz auf weiß sichtbar. Aber das waren meine Anfänge und die Fehler gehörten einfach dazu.

Damit kommen wir dann zu meiner ersten konkreten Lehre, die ich ganz entscheidend mitgenommen habe.

1. Das Vermögen wird nicht an der Börse gemacht

Mein persönliches Learning Nummer 1: Die Börse ist langfristig mit Sicherheit ein Renditekicker, aber schnell reich wird man damit nicht. Das Investment in sich selbst und die persönlichen Fähigkeiten zahlt sich viel schneller und nachhaltiger aus. Hier ist die Lernkurve auch viel schneller und die Erträge kommen deutlich schneller als beispielsweise bei den Dividenden.

Investiere deine Zeit lieber in deine Fähigkeiten und deine persönliche Weiterentwicklung als in irgendwelche Börsenstrategien. Am Ende ist das viel lukrativer und bringt viel mehr Rendite.

2. Man über- und unterschätzt sein Vermögenswachstum

Diese Erkenntnis mag auf den ersten Blick verwundern, aber es ist in der Tat genau so. Wenn mir jemand 2013 gesagt hätte, dass ich Ende 2023 mein Vermögen so vervielfachen konnte, hätte ich wahrscheinlich schallend gelacht und demjenigen den Vogel gezeigt. Über einen längeren Zeitraum von zehn Jahren lässt sich die Vermögensentwicklung nur schwer einschätzen, vor allem wenn dann noch der Zinseszins langsam aber sicher dazu kommt.

Ich muss auch ganz klar sagen: Ohne Finanzrocker wäre mein Vermögen nur ein kleiner Bruchteil wert gewesen. Denn meine Karriere tröpfelte bis 2015 eher so dahin. Aber auch beim Bloggen und Podcasten hat es vier Jahre gedauert bis eine wirklich nennenswerte Summe einnehmen konnte. Auch da konnte ich es überhaupt nicht einschätzen, wo ich auf meinem Höhepunkt 2021 landen würde. Du siehst: Häufig unterschätzen wir das Wachstum ganz gewaltig, weil da einfach mehrere Faktoren mit reinspielen. Berufliche Entwicklung, die Entwicklung an den Börsen, die Entwicklung der Dividendenströme oder auch die Entwicklung der persönlichen Fähigkeiten.

Auf der anderen Seite dümpelt mein Vermögen seit zwei Jahren auf der Stelle. Zwar konnte ich meine Dividenden jedes Jahr im Schnitt um knapp 30 % steigern, aber durch das schlechte Börsenjahr 2022 bin ich mit dem Gesamtvermögen heute nur etwas höher als Ende 2021 – obwohl ich viel frisches Geld ins Portfolio investiert habe.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Deshalb ist es ganz wichtig auch nochmal auf die extrem gut laufenden Börsen seit 2009 hinzuweisen. Die Zeit davor – also von 2000 bis 2009 – waren verschenkte Jahre mit zwei ausgewachsenen Crashs, wo das Vermögen auch mal nicht gewachsen ist.

Das bedeutet, dass Du nicht als Anleger davon ausgehen solltest, dass die Märkte in den kommenden Jahren nur nach oben gehen und das Vermögen ganz schnell wächst. Das ist utopisch. Es geht nicht immer nur nach oben, denn die Börse ist keine Einbahnstraße. Beim Stockpicking von Einzelaktien kommt dann auch immer der Faktor X dazu, der ganze Geschäftsmodelle in den Himmel oder ins Wanken bringen kann. Auch damit wird man nur breit diversifiziert und langfristig ein wachsendes Vermögen sehen.

Plane dein Vermögenswachstum immer langfristig und lass dir von kurzfristigen Überrenditen oder schlechten Jahren nicht den Kopf verdrehen. Es kommt immer wieder zur Regression zum Mittelwert. Für mich persönlich waren die sechs Jahre von 2015 bis 2021 auch eine Art Sonderkonjunktur mit zwei Jobs und Gehältern, die ich so nicht nochmal haben werde. Dafür merke ich jetzt jeden Tag, welchen Einfluss so ein Börsentag auf mein Vermögen hat. Das war vorher nicht so.

3. Der Dividendenstrom entwickelt sich erst über Jahre

Für viele von Euch ist es mit Sicherheit interessant, wie sich der Dividendenstrom über die 10 Jahre entwickelt hat. 2014 bekam ich die ersten Dividenden meiner Einzelaktien. Mit 220,62 Euro für das gesamte Jahr waren diese noch überschaubar. Über die Jahre stiegen diese dann kontinuierlich an.

Besonders interessant ist jetzt der Blick auf die persönliche Dividendenrendite bei den Aktien, die ich schon sehr lange halte. So liegt die jährliche Dividendenwachstumsrate (CAGR) von Novo Nordisk in den letzten 5 Jahren bei knapp 8 %. Bei den eingangs erwähnten Apple liegt das Wachstum sogar bei 9,7 %. Diese Wachstumsrate zahlt sich dann vor allem über einen langen Zeitraum aus. Es lohnt sich daher bei Einzelaktien langfristig investiert zu bleiben – vorausgesetzt der Investment-Case ist noch intakt.

Heute liegt meine persönliche Dividendenrendite auf den Einstandskurs bei Novo Nordisk bei ganzen 24,42 %. Bei Apple liegt sie nur bei 12,85 %, aber auch das kann sich sehen lassen. Die Aktie, die ich am längsten im Portfolio halte, ist übrigens Microsoft. Dort liegt meine persönliche Dividendenrendite auf den Einstandskurs sogar bei 29,08 %.

Bei fast allen Aktien, die Dividenden zahlen und die ich seit mindestens 5 Jahren halte, liegt meine persönliche Dividendenrendite im zweistelligen Bereich. Zumindest laut Portfolio Performance. Es lohnt sich also vor allem auch bei Dividenden langfristig zu denken, denn der sogenannte Compounding Effekt macht sich hier relativ schnell bemerkbar.

4. Ein breit gestreuter ETF allein reicht langfristig nicht aus

In den zehn Jahren habe ich die ersten Jahre über zwei Sparpläne nur in zwei ETFs investiert: einen MSCI World von db x-Trackers und einen Emerging Markets ETFs von comstage. 2014 war das Angebot bei den ETFs noch längst nicht so groß wie heute.

Seitdem änderte sich bei dem Emerging Markets ETF gleich zweimal der Anbieter. comstage wurde Ende 2018 von Lyxor gekauft und integriert. Die ETFs wurden umbenannt und verschmolzen. Im letzten Jahr wurde Lyxor von Amundi übernommen. Das gleiche Spiel gab es dann nochmal, dieses Mal mit Aus- und Einbuchung, neuer WKN und anderem Ausschüttungstermin.

Das hat auch einen Einfluss auf die Ausschüttung, denn während der comstage/Lyxor-ETF im August ausschüttete, zahlt der Amundi-ETF erst im Dezember. Das ist auch eins der Probleme, warum sich die Ausschüttungen von ETFs nicht genau einplanen lassen. Dazu kommt noch die Tatsache, dass sich die Höhe der Ausschüttungen während der Quartale häufig ändert. Das konnte man während der Corona-Pandemie sehr gut beobachten, da viele Unternehmen aus dem High Dividend-Bereich weniger auszahlten – vor allem REITs.

Bei meinem MSCI World handelt es sich um einen synthetischen ETF, den ich damals ausgewählt habe. Übersetzt heißt das, dass der Index nicht mit physischen Aktien abgebildet wird, sondern die Wertentwicklung erfolgt durch synthetische Indexnachbildung. Hier spielt auch das sogenannte Kontrahentenrisiko mit rein, was bedeutet, dass der Tauschpartner pleite gehen kann. Unter Umständen kann das dazu führen, dass es trotz Absicherung zu Verlusten kommen kann. Mittlerweile gibt es auch deutlich weniger Swap-ETFs als 2014, wo ich meinen Sparplan aufgesetzt habe.

Ein zweites Problem an der Sache war aber, dass der ETF seitdem nicht mit der TER runtergegangen ist. Das ist doppelt ärgerlich, denn ich würde freiwillig bei einem ETF heute nur noch auf physische ETFs setzen. Und ich würde noch mehr auf den Preis schauen. So kostet die synthetische Variante des MSCI World immer noch 0,45 %. Ein physischer MSCI ACWI IMI von SPDR kostet nur noch 0,17 % und beinhaltet deutlich mehr Unternehmen. Hier wurde der Preis aber erst in diesem Jahr deutlich runtergesetzt, wie Markus Weis von SPDR im Juni im Finanzrocker-Podcast erzählt hat.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Vor drei Jahren habe ich dann den Sparplan geändert und investiere seitdem nur noch in einen physischen FTSE Developed World von Vanguard, der mit einer Kostenquote von 0,12 % und 2.134 Unternehmen sehr breit gestreut ist und ausschüttet. Trotzdem gehört der x-Trackers noch zu den drei größten Assets in meinem Portfolio. Bei der Größe macht eine solch hohe Kostenquote eines ETFs über 30 Jahre ganze 7.500 Euro aus. Darum werde ich 2024 meine Anteile an diesem ETF reduzieren und einen Teil meiner Gewinne realisieren.

Der ETF-Markt hat sich hierzulande in den letzten Jahren sehr stark gewandelt und konsolidiert. Es gibt so gut wie keine kleinen Anbieter mehr, dafür ist u.a. mit Vanguard ein großer Player auf den deutschen Markt gekommen. Selbst Vanguard ist nun innerhalb eines Jahres mit dem eigenen Robo Advisor gescheitert und hat ihn wieder eingestellt. Laut FinanceFwd hat sich dieses Projekt zu einem Millionengrab entwickelt.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Auch der kleine Themen-ETF-Anbieter Rize wurde im September von Ark Invest übernommen. Das ist übrigens die Firma von Star-Investorin Cathy Wood. Interessanterweise haben der Finanzwesir und ich letztes Jahr ein Doppelinterview mit Vanguard und Rize zu den neuen Themen gemacht.

Bei dem ACWI ETF von x-Trackers wurde über Nacht sogar ein nachhaltiger ESG-ETF erstellt. Das bedeutet, dass einfach zahlreiche Unternehmen aus dem ETF rausgenommen wurden – ohne dass ich irgendeine Wahl gehabt habe. So wie ich das sehe, war das nicht nur eine Ausnahme. Von der Idee bis zur Rente nur in einen einzigen ETF zu investieren, kann man sich also verabschieden. Dafür ändert sich einfach zu viel. Das war jetzt eine meiner Erfahrungen aus den zehn Jahren.

5. Das Investieren in Einzelaktien ohne feste Regeln ist schwer

Wer Aktien nur auf Basis irgendwelcher Artikel, Videos oder Podcasts kauft, wird damit in den meisten Fällen langfristig keine Freude habe. Nur wenn man sich selbst eingehender mit dem Unternehmen, dem Geschäftsmodell, der Branche und auch den Kennzahlen beschäftigt, weiß in was er oder sie investiert hat. Das ist mitunter ganz schön komplex.

Wer das regelmäßig macht, kommt auch nicht ins Schwitzen, wenn der Börsenkurs eines Unternehmens mal ordentlich nach unten geht, weil man die Gründe besser einschätzen kann.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Darüber hinaus solltest du Ein- und Ausstiegsszenarien festlegen und dich dann auch von der Aktie trennen. Sonst hast du womöglich am Ende sehr viele abgestürzte Aktien im Portfolio.

Mir fiel es beispielsweise immer schwer, mich von starken Verlustbringern zu trennen und die Verluste zu realisieren. Mittlerweile fällt es mir einfacher. Vor allem weil ich mich deutlich eingehender mit den Unternehmen beschäftige. Zwar habe ich immer noch drei Aktien mit hohen Verlusten im Depot, aber da habe ich noch die Hoffnung, dass bessere Zeiten kommen.

6. Unterschätze nicht die Kosten

Der wichtigste Punkt beim Vermögensaufbau ist das Achten auf die Kosten. In den ersten Berufsjahren hatte ich einfach gar nichts zum Zurücklegen. Und das wenige Geld, das ich über hatte, wurde überwiegend unnötig ausgegeben.

Das änderte sich tatsächlich erst mit meinem ersten regelmäßigen Sparplan. Das Geld wurde am 2. jedes Monats auf mein Sparplan-Depot überwiesen, so dass ich es nicht mehr ausgeben konnte. Bei jeder Gehaltserhöhung oder dem zusätzlichen Verdienst aus der Selbstständigkeit kamen weitere Sparpläne oder Rücklagen dazu. Das führte am Ende der 2010er Jahre, dass das Depot jeden Monat vierstellig gefüttert werden konnte.

Nun muss ich dazu sagen, dass ich sparsam lebe, kein eigenes Auto habe und selbst bei meinen Abos stetig wechsele, um nicht zu viele monatliche Kosten habe, die völlig unnötig sind.

Eine ganz wichtige Anmerkung: Auch die Kosten für die Banken sollten sich in Grenzen halten. Ich kenne Leute in meinem Bekanntenkreis, die geben jeden Monat 15 Euro für ihr Premium-Girokonto aus und nutzen zusätzlich die vermeintlichen Vorteile nicht. Das sind im Jahr ganze 180 Euro, weil sie Angst vor einem Bankwechsel haben.

Ich zahle nichts für mein Girokonto, sondern nur 1,90 Euro für meine Kreditkarte. Gerade auf Auslandsreisen benötige ich sie immer. Aber ich bin durch meine Erfahrungen mit großen Banken und deren Bankberatern auch geschädigt, weil sie mich viel Geld gekostet haben. Und diese 180 Euro im Jahr würden mir da schon wehtun. Generell bin ich aber auch bereit, für ein gutes Girokonto Geld zu bezahlen. Aber keine 15 Euro. Da würde ich sofort wechseln.

Nun hat sich im Vergleich zu 2013 sehr vieles geändert – gerade bei den Brokern und Banken. Es gibt nur noch einen Bruchteil an Bankfilialen, ich kann dafür an der Supermarktkasse mein Geld abheben oder an vielen Orten mit der Karte bezahlen.

Darüber hinaus kann ich bei den Neobrokern Aktien und ETFs für einen Euro kaufen und verkaufen. Im Sparplan ist das beispielsweise bei Trade Republic sogar komplett kostenlos und deutlich günstiger als bei der Konkurrenz der großen Banken.

Trotzdem war das für mich kein Grund, alles über den Haufen zu schmeißen und mit meinem großen Depot komplett zu einem Neobroker zu ziehen. Fast alle meine Sparpläne laufen über Trade Republic, aber mein großes Depot läuft nach wie vor über Maxblue bzw. die Deutsche Bank. Daran wird sich auch nichts ändern.

Ich möchte bei einem Fintech keine sechsstelligen Depots liegen haben. Da zahle ich dann lieber 8,90 Euro für einen Trade und handele deutlich weniger. Auf der anderen Seite kann ich nicht selbstständig aus meinem Maxblue Sparplandepot ETFs verkaufen, sondern muss entweder zum Berater oder die Hotline bemühen. Angeblich sind die Bruchstücke der Grund, aber das geht ja bei Trade Republic auch ohne Probleme. Von daher mache ich mir das Beste aus beiden Welten zunutze.

Trotz einiger Streaming-Abos liegen meine monatlichen Kosten im niedrigen Bereich. So bleibt am Ende deutlich mehr für meine Sparpläne. Die Zeiten waren aber mal komplett anders. Bis 2014 habe ich vieles von meinem monatlichen Geld zum Fenster rausgeschmissen und nichts gespart. Das hat sich in den letzten 9 Jahren komplett gewandelt.

7. Mit Tools einen Überblick über Aktien, ETFs, Konten und das Vermögen erhalten

In meiner Anfangszeit als Investor habe ich ständig auf dem Handy nach den aktuellen Börsenkursen geschaut. Die Folge: Schlechter Schlaf und die ganze Zeit kreisten die Gedanken nur um dieses Thema. Vor allem ging es nur um dreistellige Summen. Die Relation hat da völlig gefehlt. Das ging in den folgenden Jahren komplett weg. Ich selbst habe durch meine Tools mittlerweile einen guten Überblick über das Börsengeschehen meiner zahlreichen Konten, Einzelaktien und ETFs.

Bei einem Blick in die Depots sind fast alle Kennzahlen nicht sichtbar. Man bekommt nur die momentanen Gewinne oder Verluste angezeigt. Das war es. Wer einen genaueren Blick auf Rendite, Branchenverteilung oder Kontobewegungen werfen möchte, muss mit Tools arbeiten.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Diese müssen auch nicht teuer sein, denn MoneyMoney zum Beispiel gibt es nach wie vor zu einem Gesamtpreis von 30 Euro. Portfolio Performance ist komplett kostenlos und auch der Aktien.Guide kostet nur 9,90 Euro im Monat bei jährlicher Zahlung. Für die ganzen Daten, die zur Verfügung gestellt werden, ist das ein fairer Preis.

Bei Seeking Alpha lohnt es sich, nach Rabatten Ausschau zu halten. Oft musst du nur einen Bruchteil vom Originalpreis bezahlen. Vor allem am Black Friday und vor Weihnachten kann es sich lohnen, genauer hinzuschauen. Einen ausführlichen Artikel über Finanztools findest Du hier.

8. Bei alternativen Investments sollte das Rendite-Risiko-Profil stimmen

Seit 2015 habe ich einige alternative Investments ausprobiert. Das waren zwar meistens kleinere Positionen in meinem Portfolio, aber das hat völlig dafür gereicht, um einen tieferen Eindruck zu erhalten.

P2P-Kredite

Die meisten Erfahrungen habe ich im damals noch unregulierten P2P-Bereich gemacht. Mittlerweile sind viele Plattformen von der EU reguliert, aber ich bin schon 2022 aus den meisten Plattformen ausgestiegen, weil das Risiko-Rendite-Profil dort für mich persönlich einfach nicht mehr gestimmt hat. Die Zinswende, die Corona-Pandemie und auch der Krieg in der Ukraine haben viele P2P-Angebote obsolet gemacht. Denn das Risiko, dort Verluste zu erleiden, hat sich mittlerweile stark erhöht.

Von 2015 bis 2023 waren P2P-Kredite als Anlageklasse trotzdem sehr lukrativ. Insgesamt liegt meine Rendite bei den P2P-Krediten trotz der Ausfälle bei 102,01 %. Nicht schlecht für vergleichsweise wenig Aufwand.

Das Risiko hat sich an dieser Stelle wirklich gelohnt, aber für mich persönlich lohnt es sich nicht mehr, weiterhin in P2P-Kredite zu investieren. Das wird mein sehr geschätzter Podcast-Stammgast Lars Wrobbel vermutlich anders sehen, aber wer sich weiterhin dafür interessiert, ist bei Lars und seiner Webseite “Passives Einkommen mit P2P” dann an der richtigen Adresse.

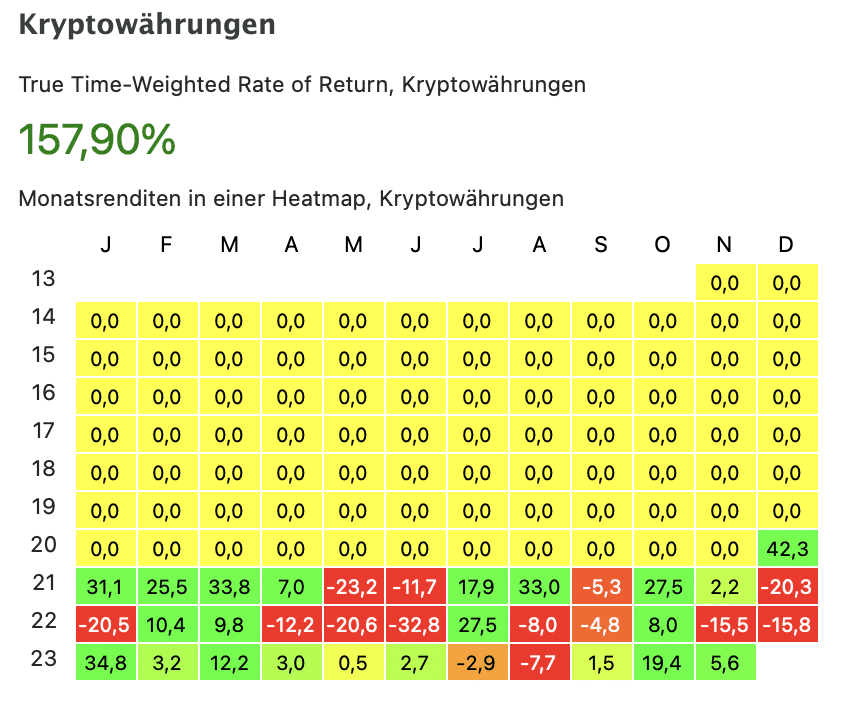

Kryptowährungen

Auch bei Kryptowährungen hat sich das Risiko gelohnt. Meine kleine Position lieferte seit 2019 eine Rendite von 157,9 %. Das klingt sehr lukrativ. Was man hier aber nicht vergessen darf: Die Schwankungen waren wirklich extrem.

Von -30 % im Monat bis zu +32 % war alles dabei. Deshalb werde ich meine Positionen auch nicht weiter erhöhen. Ich muss zugeben, mir sind die Schwankungen hier zu groß, um bei einer größeren Position gut schlafen zu können.

Alternative Investments

Was sich bisher hingegen gar nicht gelohnt hat, waren meine Investitionen in exklusive Assets wie Uhren, Whiskey, Sammelkarten oder Schuhe über Timeless Investments. Das liegt zum einen daran, dass ich erst seit 1,5 Jahren investiere und die Assets erst nach 3 Jahren wieder verkauft werden sollen. Aber die Kommunikation der Plattform ist eine Katastrophe.

Das durfte ich am eigenen Leib erfahren, nachdem eine von meinen investierten Uhren bei dem großen Tresordiebstahl in Berlin im vergangenen Jahr gestohlen wurde. Nach über einem Jahr weiß ich immer noch nicht, um welche Uhr es sich handelt. Dafür gab es alle 3-4 Monate ein kurzes Update und das letzte war dann gleich mal auf englisch. Warum auch immer! Seit der Geschichte investiere ich dort nicht mehr und warte, was in Zukunft passiert. Das war zum Glück nur eine sehr kleine Positionen.

Von NFTs und anderen Sachen habe ich von vornherein die Finger gelassen, weil das aus meiner Sicht eine absolute Blase war.

Ich war mir des Risikos bei den alternativen Investments immer bewusst und habe den Anteil an meinem Gesamtportfolio immer bei um die 5 % gehalten. Heute liegt er nur noch bei 4 %. Das ist insgesamt trotzdem noch eine fünfstellige Summe.

Dieses Risiko ist über die 8 Jahre belohnt worden, aber wäre der Anteil noch größer gewesen, hätte ich kein so entspanntes Gefühl gehabt. Von daher ist mein größtes Learning hier, dass man sein persönliches Rendite-Risiko-Profil sehr gut selbst einschätzen sollte, um nicht hinterher über große Verluste zu trauern.

Ich kenne einige Leute, bei denen das ordentlich in die Hose gegangen ist mit Kryptos, P2P-Krediten oder auch NFTs. Sie wurden in erster Linie von Gier getrieben und haben das alles völlig falsch eingeschätzt. Sobald die Gier überhand gewinnt, ist das Rendite-Risiko-Profil für mich sehr schlecht.

9. Immer investiert bleiben

Bei jeder kleinen Korrektur oder jedem Crash wird immer darauf verwiesen, dass man die Aktien möglichst schnell wieder verkaufen sollte, bevor es noch weiter runter geht. Das ist ziemlicher Quatsch, weil da erstens wieder diese immensen Transaktionskosten anfallen. Und es gibt das berühmte Sprichwort von Andre Kostolany: “Wer die Aktien nicht hat, wenn sie fallen, hat sie auch nicht, wenn sie steigen”. Denn häufig verpassen die Anleger dann wieder den richtigen Einstiegszeitpunkt und profitieren dann auch nicht von den Kurssteigerungen.

Das wurde vor allem nach dem Corona-Crash sehr deutlich, wo viele Werte bis zu 30 % verloren, aber nur wenige Monate später schon wieder einen deutlich höheren Kurs hatten. Wer da panisch seine Aktien oder ETF auf den Markt geschmissen hatte, kam gar nicht so schnell wieder rein. Bestes Beispiel war damals der ETF-Riester von Fairr, der an den Regularien am Ende gescheitert ist, weil er alle Anteile auf dem Tiefpunkt verkaufen musste und erst am Höhepunkt wieder investierte. Das war wirklich ein warnendes und sehr warnendes Beispiel.

Beim langfristigen Vermögensaufbau ist es wichtig, die Aktien auch wirklich für einen langen Aufenthalt im Depot auszuwählen. Ich habe ja schon von meiner persönlichen Dividendenrendite erzählt. Wenn die Gründe für die Investition noch intakt sind, ist es nicht sinnvoll, sie dann unüberlegt zu verkaufen.

Sind die Kurse zu heißgelaufen, kann es unter Umständen sinnvoll sein, sich von ein paar Anteilen zu trennen. Das hatte ich in der Vergangenheit unter anderem schon bei Parker-Hannifin und Deere während der Corona-Pandemie.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Aber es ist nicht sinnvoll, in einem Crash oder einer Korrektur alles zu verkaufen, nur weil an der Börse eine Schwächephase ist. Am Ende verursacht das nur Kosten und schmälert die Gewinne. Auch diese Erfahrung musste ich einige Male schmerzlich machen und mache sie heute nicht mehr.

10. Erinnerungsdividende darf man nicht vergessen

Sparen und der langfristige Vermögensaufbau sind eine tolle Sache, aber das Geld lässt sich erst in der fernen Zukunft wirklich nutzen, wenn man den Zinseszins-Effekt nicht abwürgen möchte. Leider habe ich in den letzten Jahren viele Geschichten gehört, wo die Menschen gar nichts mehr davon hatten. Sei es durch Krankheit, äußere Umstände oder auch den Tod.

Am schlimmsten fand ich die Geschichte von einem Arbeitskollegen meiner Lebensgefährtin, der einen Monat nachdem er in Rente ging, gestorben ist. Es gab noch zwei ähnliche Geschichten in meinem Umfeld in den letzten zwei Jahren, die mich hier bestärkt haben, noch mehr darauf zu achten und nicht alles auf in 20-30 Jahren zu schieben.

Wenn ich mein ganzes Leben nur gespart und Vermögen aufgebaut habe, aber nicht gelebt habe, kann einem ganz schnell ein Strich durch die Rechnung gemacht werden. Deshalb ist es für mich extrem wichtig, mein Geld auch für Erinnerungsdividenden zu sparen und diese dann auch relativ zeitnah wieder einzulösen.

Bestes Beispiel war meine zehnwöchige Reise durch die USA, von der ich sehr ausführlich in Podcastfolge 203 berichtet habe. Jahrelang habe ich dafür gespart und mir tat nicht ein einziger Dollar davon weh – auch wenn die Reise extrem teuer war. Ich zehre noch heute von den ganzen Erlebnissen – etwas wehmütig zwar, aber immerhin.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Gleiches gilt für meine sechs Monate in Neuseeland, die sogar noch etwas teurer waren, aber die ich ebenfalls nicht missen möchte. Auch die Reisen durch Asien haben enorm viele Erinnerungsdividenden hervor gebracht.

Von daher versuche ich immer die richtige Balance aus Sparen, Vermögensaufbau und Erlebnissen zu finden. Natürlich gelingt mir das auch nicht immer, aber ich bin damit zufrieden.

Kümmere dich neben dem Vermögensaufbau auch um deine Erinnerungsdividenden. Wer nur für das Alter spart und nicht für das Leben, verpasst am Ende womöglich das Beste. Erinnerungsdividenden sind für mich aber nicht irgendwelche Gegenstände, sondern konkrete Erlebnisse, von denen man lange zehrt.

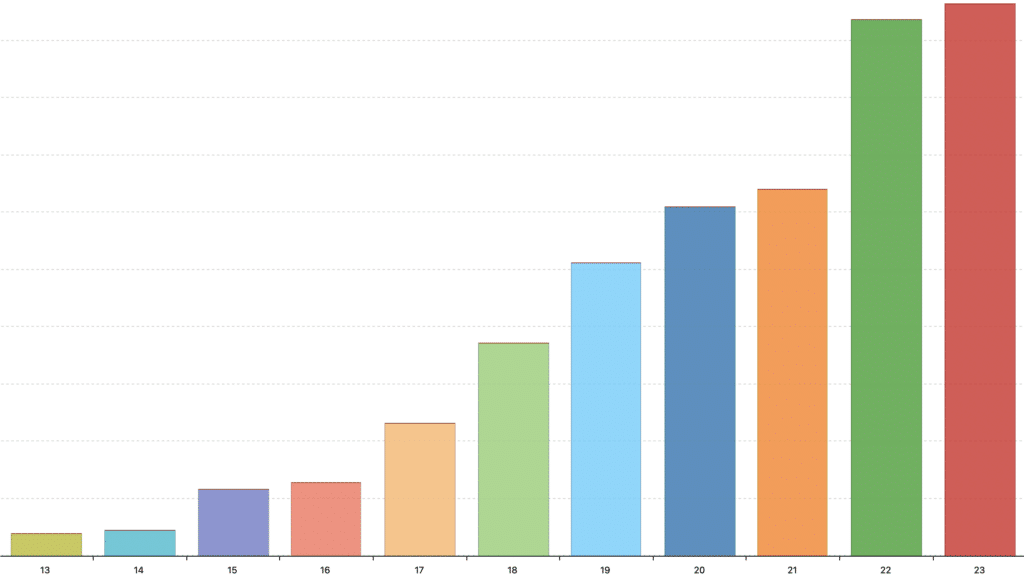

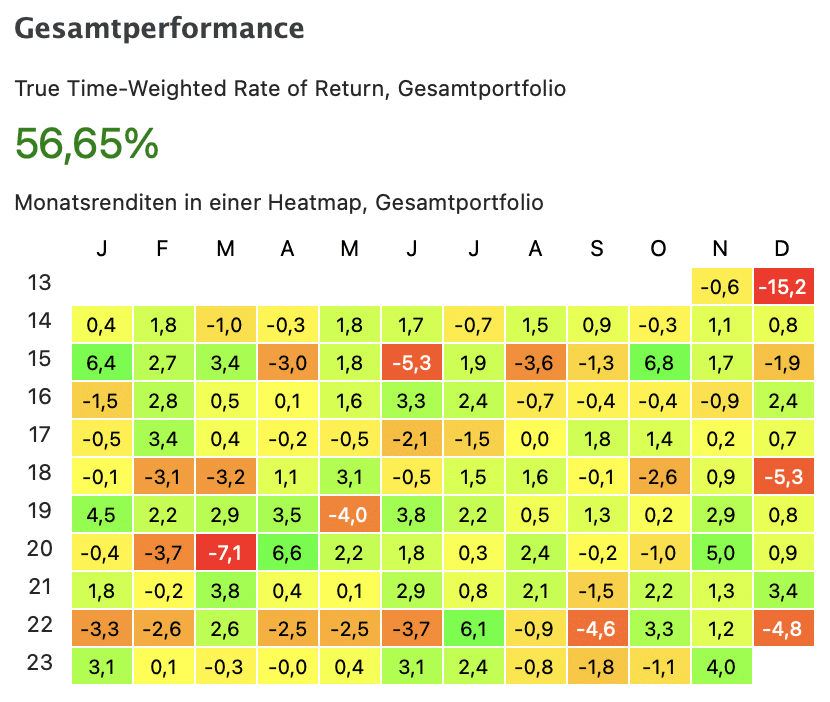

2023: Meine Renditen über 10 Jahre

Damit bin ich jetzt fast am Ende dieser Folge angekommen. Es fehlen nur noch die Gesamtrenditen der unterschiedlichen Assets.

Damit du verstehst wie die Renditen errechnet wurden, eine kurze Erklärung. Die gleich genannten Renditen sind die zeitgewichteten Renditen aus Portfolio Performance. Das bedeutet, dass sie unabhängig von Ein- und Auszahlungen sind.

Um die Renditen der Anlageklassen über 10 Jahre zu tracken, wurden die einzelnen Aktien, ETFs oder auch Anleihen der jeweiligen Asset-Klasse zugeordnet und dann die Gesamtrendite über die zehn Jahre angezeigt.

Stichtag für die Rendite war der 23.11.2023.

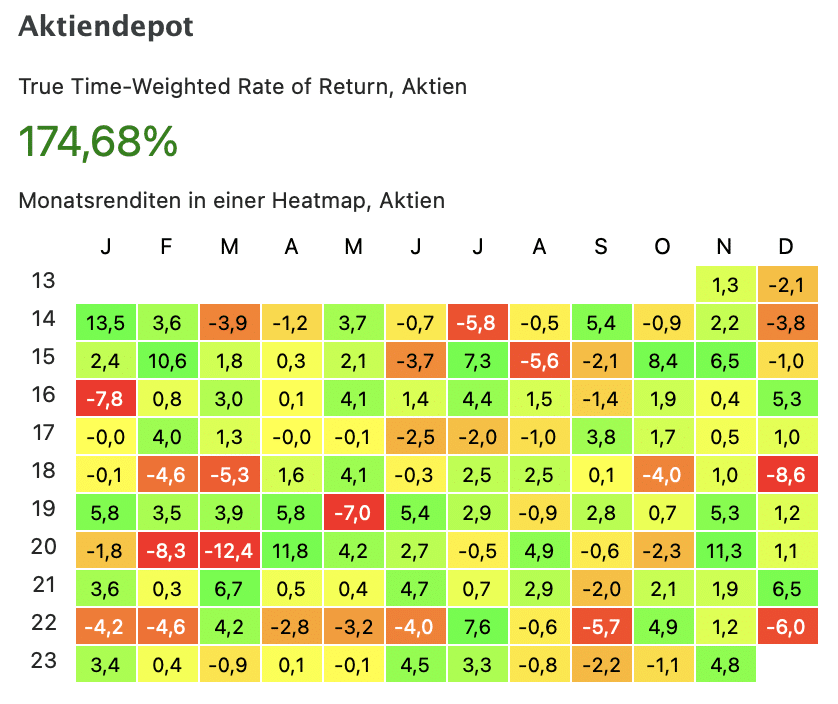

Gesamtperformance Aktien

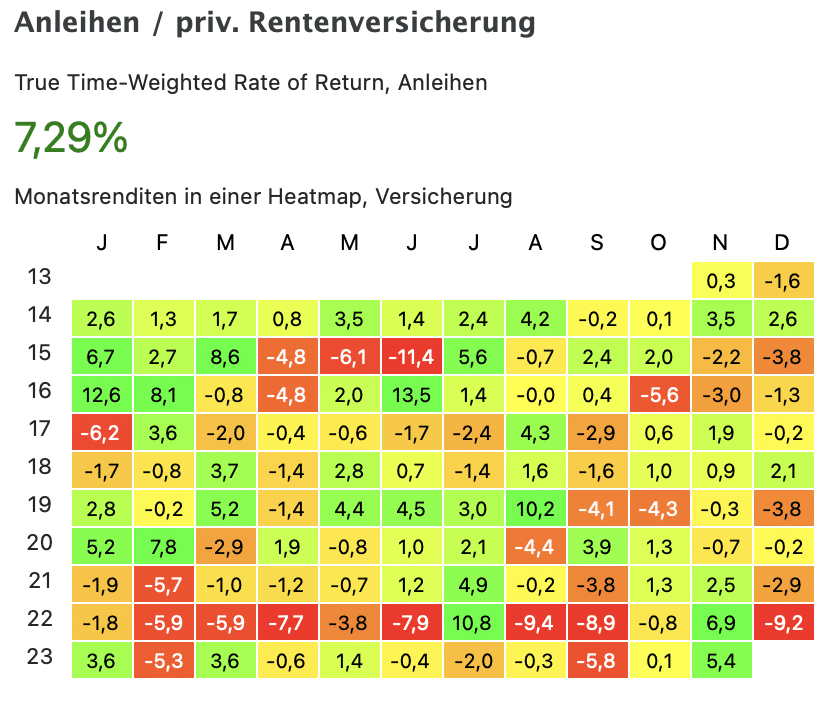

Gesamtperformance Anleihen

Gesamtperformance ETFs

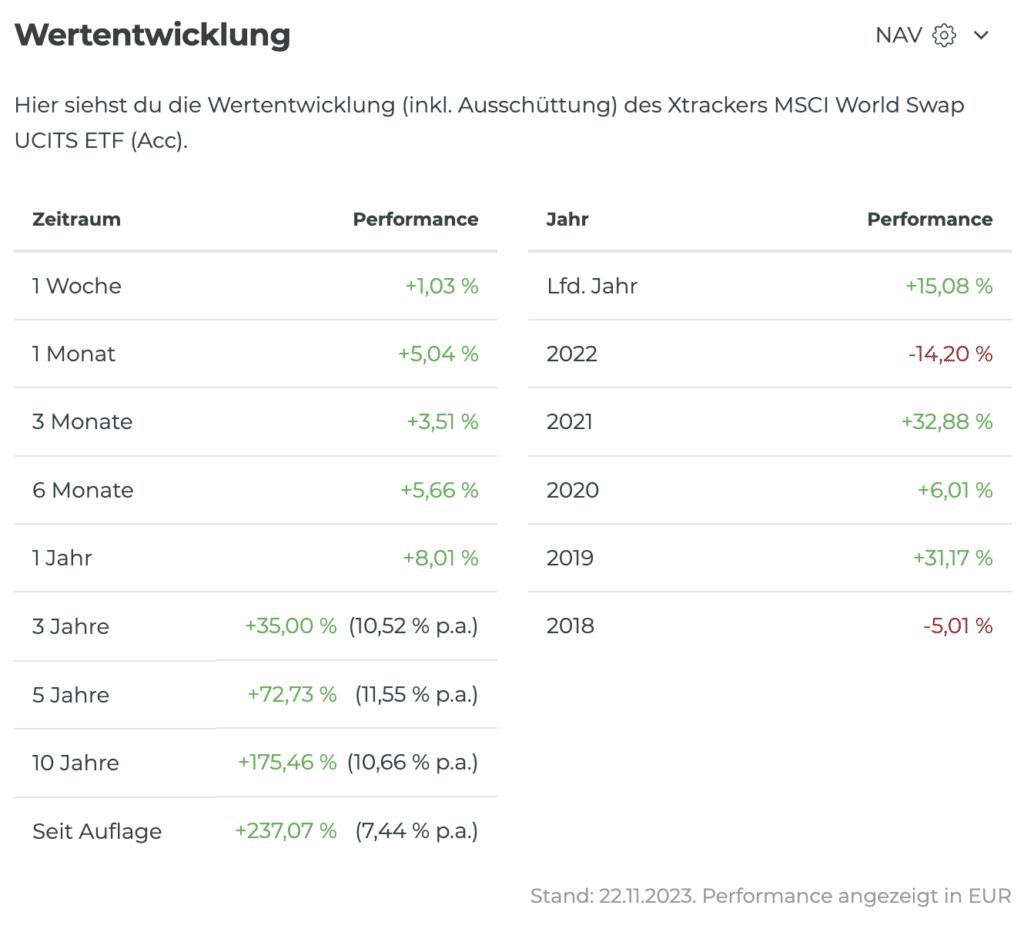

Performance MSCI World x-trackers (seit 2013 laut ExtraETF)

Gesamtperformance Depot (seit 2013)

Jetzt wirst Du Dich fragen, warum die Gesamtperformance so viel schlechter ist als die Aktien-Performance. In erster Linie hängt das damit zusammen, dass ich während meiner Selbstständigkeit hohe Summen auf dem unverzinsten Girokonto oder wenig verzinsten Tages- oder Festgeldkonto geparkt habe. Das zieht den Schnitt natürlich ordentlich nach unten.

In erster Linie lag das natürlich an meinen Steuervorauszahlungen. Mittlerweile habe ich das nicht mehr in dieser Höhe, so dass die Performance in den kommenden Jahren insgesamt besser laufen sollte. Auch Anleihen und Gold haben die Gesamtperformance ein gutes Stück gesenkt.

Wenn man auf den Dezember 2013 schaut, fällt einem das Minus von -15,2 % auf. Das war der Verkauf des Dachfonds mit Verlust. Auch mein Goldanteil hatte im Dezember 2013 ein dickes Minus.

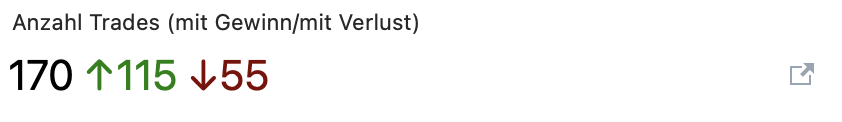

Kurz noch einen Blick auf die Anzahl meiner Trades in den zehn Jahren.

Zum Abschluss möchte ich noch kurz auf die drei besten und schlechtesten Aktien in den zehn Jahren eingehen.

Beste Aktie / bester ETF

Microsoft: 626,36 % (seit 2015)

Novo Nordisk: 449,71 % (seit 2016)

Apple: 417,91 % (seit 2017)

Schlechteste Aktie / schlechtester ETF

AT&T: -45,46 % (seit 2017)

3M: -36,60 % (seit 2019)

Fresenius: -33,93 % (seit 2017)

Fazit

Damit sind wir jetzt endlich am Ende meiner zehnjährigen Erfahrung angekommen. Es gäbe noch viele weitere Punkte über die ich sprechen könnte, aber ich habe mich jetzt auf die 10 fokussiert. Ich könnte natürlich noch darüber schreiben, dass ich viel früher hätte anfangen müssen und noch diverse andere Dinge, ich belasse es jedoch dabei.

Ich hoffe, dass Du meine Gedankengänge und Erfahrungen nachvollziehen konntest. Vielleicht hast Du auch ähnliche Erfahrungen oder weitere Erfahrungen sammeln können. Kommentiere doch gern den Blogartikel.

21 Antworten

Moin Daniel, Glückwunsch zum 10-Jährigen.

Ich finde es spannend zu hören, wie du deinen Weg beschritten hast. Letztendlich haben du und andere (wie Albert) durch ihre Erfahrungen (ich will es nicht Fehler nennen) es Leuten wie mir ermöglicht, den Weg deutlich informierter und enstspannter zu beginnen, ohne die Notwendigkeit alles neu am eigenen Leib erfahren zu müssen, dafür Danke!

Aber ebenso finde ich es interessant, wie unterschiedlich Menschen sein können. Dich motivieren die Dividenden und spornen dich an weiter zu machen, ich war am Ende genervt 🙂

Ich hatte die Idee kurzfristige überschüsse in langfristigen Cashflow zu verwandeln. Ich habe das Geld, was nach großzügiger Budgetierung incl. Altersvorsorge noch übrig war in ein Hochdividendenportfolio á la Luiz investiert. Breit gestreut, möglichst über Sammelanlagen. Dennoch war das Portfolio ca. 20 Positionen groß. Ich habe die Dividenden quartalsweise gesammelt und dann auf die Sparpläne draufgeschlagen. Nach maximal 1,5 Jahren war ich aber so genervt ständig Dividendenbuchungen über Kleckerbeträge (die Dank Sparrate und Dividendensteigerung natürlich merklich stiegen) in PP einzutragen und die Sparpläne nach Excelvorgabe anzupassen um die Dividenden zu reinvestieren, dass ich das ganze „Experiment“ abgebrochen habe.

Meinem Kernportfolio bin ich bis auf leichte Anpassungen in den ersten beiden Jahren (ein REIT und Europa ETF die rausgeflogen sind, Umstellung auf 100% thesaurierer, hinzufügen von Smallcaps) hingegen treu geblieben. Das feiert Anfang Januar seinen 5. Geburtstag. 🙂

Was meinen „Ausflug“ in alternative Assests angeht kann ich noch kein Fazit geben, da viele Wertschöpfungsketten noch im Aufbau sind, aber hier erhoffe ich mir eine deutlich bessere Erfahrung als du sie hast. Nach 3 Jahren P2P ist der Grupeer Scam mehr als verkraftet und meine übrigen Plattformen liefern im wesentlichen zuverlässig wenn auch nicht zwingend planbar erträge..

Moin Timo,

herzlichen Dank. Genau dafür mache ich solche Folgen und hoffe, dass ich auch weiterhin viele Leute begeistern kann, sich selbst um ihre Finanzen zu kümmern. Dazu gehört aber auch das Fehler machen. Ohne die Fehler lernt man nicht. Und Du hast Deine Erfahrungen auch sammeln können und erkannt, dass Dividenden nichts für Dich sind.

Das Reinvestieren von Dividenden ist bei mir sehr einfach. Bei Trade Republic, comdirect und im Maxblue Sparplan-Depot werden sie automatisch wieder angelegt. Bei meinem normalen Verrechnungskonto bei Maxblue investiere ich immer in Tranchen und da lege ich die Dividenden auch wieder regelmäßig an. Das ist kein großer Aufwand. Nur bei Depots wie bei Interactive Brokers ist es aufwändiger. Da investiere ich aber nicht mehr, weil ich die CEDs nicht mehr kaufen kann in Deutschland. Da fließen die Dividenden und wenn die 100 Dollar erreicht sind, ziehe ich das Geld wieder ab. Das ist der einzige Aufwand.

Viele Grüße

Daniel

Moin Daniel,

alles Gute zum 10jaehrigen eigenst. Vermoegensaufbau!

Eine Kleinigkeit zur Umschichtungsabsicht aus deinem alten Xtracker ETF, den Du im Podcast erwaehnt hast:

Nicht die TER ist relevant (0,45%? pa fuer deinen ETF), sondern die Tracking-Difference (TD) eines ETF!

https://www.trackingdifferences.com/

Hast du denn die TD verglichen?

Der ETF-Anbieter verspricht dir eine Index-Rendite (Netto, mit max. Quellensteuer berechnet). Wie er diese erreicht (Wertpapierleihe, Swap-Erloese, Steuerersparnisse, Kosten) ist egal.

Wegen des Konkurrenzdrucks versucht er, eine moeglichst geringe TD zu realisieren, darauf schauen alle Profis (die TER ist nur Marketing-Vernebelung fuer Uninformierte).

Im Bild: entscheidend ist, was du an der Kasse bezahlst (TD), nicht was im Schaufenster fuer Preisschilder sind (TER); es gibt unterwegs noch Rabatte oder Aufschlaege, die sich auf deinen Geldbeutel auswirken.

Es waere doch schade, wenn du jetzt wegen der TER eine (steuerschaedliche) ETF-Umschichtung vornimmst, ohne dabei (ausser neue Kosten) etwas zu bewirken?

LG Joerg

Herzlichen Dank, Jörg! Ja, die Tracking Difference habe ich verglichen. Sie liegt laut ExtraETF bei +0,08% und entwickelt sich damit etwas schlechter als der Index. Laut Deinem verlinkten Tool liegt die TD bei 0,1%, also sogar noch etwas höher.

Ich will auch nicht alles komplett verkaufen, sondern werde es wohl im Rahmen von realisierten Verlusten verrechnen. Das habe ich in diesem Jahr auch gemacht. Wann das sein wird, weiß ich noch nicht, ich werde aber darüber berichten.

Viele Grüße

Daniel

Lieber Daniel,

prima. Ich meinte nicht nur ein Jahr und ein ETF anschauen, sondern alle in einer Klasse im Mehrjahresdurchschnitt vergleichen.

Ggfs die letzten drei Jahre uebergewichten, weil die TD frueher nicht so im Fokus stand und weil die Konkurrenz zB vor 7 Jahren noch geringer war.

Dein Xtrackers MSCI World Swap 1C liegt dann voll OK bei 0,01% pa (Spalte TD) also du bekommst trotz 0,45% pa TER die volle Index-Rendite als Anleger!

Die Besten in der MSCI World-Klasse https://www.trackingdifferences.com/ETF/Index/MSCI%20World%20Index

sind von SPDR, iShares Core, HSBC und Lyxor (jetzt Amundi) mit ca. -0,1% pa TD (also etwas BESSER als die Indexrendite).

Aber vielleicht hast du das ja alles auch schon selber gesehen …

LG und viel Erfolg weiterhin

Joerg

Hallo Daniel, danke für diese zehn wichtigen Punkte. Für mich als langjähriger Investor und interessierter der Finanzwelt zeigt sich mir aber hier vor allem eins: so gut wie alle, die aktives Stock Peking betreiben, werden je länger die Zeitspanne geht, nicht mehr als die Marktrendite erwirtschaften. So auch in deinem Beispiel, wenn ich das richtig verstanden habe. Du erwähntest ja, dass du quasi auf gleichem Niveau wieder MSCI World nach den zehn Jahren gelandet bist. daher könntest du deinen Podcast auch um einen elften Fehler erweitern: am besten einfach auf den Markt setzen. Damit spart man sich 99 % der Zeit. Wenn ich höre, wie viel Zeit und Hirn du in all diese Selektion von Aktien und Produkten und das Tracking dieser Produkte investiert hast, steht das in keinem Verhältnis zu dem Ertrag . Ich finde dein Beispiel exemplarisch für das, was auch Gott Kummer in seinen Büchern propagiert: die allerallermeisten Privatanleger sind mit breit gestreut im Welt Portfolio immer noch im besten bedient. Quasi null Arbeit und gute Rendite.

Hallo Joachim,

Du hast völlig Recht: Ich liege nach 10 Jahren fast genau bei der Marktrendite. Das habe ich im Podcast auch so erzählt. Ich hätte es mir also einfach machen können und von vornherein nur auf 2-3 breitgestreute ETFs setzen können und hätte keine Mühen gehabt.

Auf der anderen Seite gäbe es dann keinen Finanzrocker, keinen Auftrieb in der Karriere, keine tollen Freundschaften und spannenden Kontakte. Und auch kein großes Vermögen. Mit 2 ETFs hätte ich nicht gewusst, worüber ich schreiben sollte und mein Leben hätte mit Sicherheit einen anderen Pfad genommen. Das ist natürlich jetzt ein absolut auf mich bezogenes Beispiel, aber in dem Artikel geht es ja auch um meine Learnings aus zehn Jahren Vermögensaufbau. Mir macht es außerdem nach wie vor viel Spaß, mich mit Unternehmen und Aktien zu beschäftigen.

Abgesehen davon gebe ich Dir absolut Recht! 2-3 ETFs reichen vollkommen aus, wenn man eine gute Marktrendite bei wenig Aufwand haben möchte.

Viele Grüße

Daniel

Hallo Daniel,

danke für deine ehrliche und offene Antwort. Ich gebe dir Recht: oft kommt man erst auf den „richtigen“ Weg, nachdem man viele Pfade ausprobiert hat. Auch ich habe ganz am Anfang mit Einzelaktien Verluste gemacht. Nur so bin ich erst auf das „Weltportfolio“ gestoßen. Ich glaube, die wenigsten Anleger starten von Beginn am mit dem Weltportfolio.

Viele Grüße und danke für deine Beiträge.

Joachim

Hallo Daniel,

Danke für diese diese Folge und besonders auch für deine offene und ehrliche Darstellung der Fehltritte.

Das ist überhaupt der erste Podcast, den ich meiner Tochter, die gerade ihr erstes „Gehalt“ erhält, weitergeleitet habe. Ich hoffe, sie lernt etwas daraus.

Gruß

Gordon

Hallo Daniel,

ich habe nicht ganz verstanden, ob Du die Dividenden in Höhe von rund 30.000 EUR brutto bislang insgesamt über die 10 Jahre erhalten hast oder ob Du sie aktuell per annum erhältst. Ich vermute, dass es die Gesamtsumme ist, da Du an anderer Stelle ausgeführt hast, dass Du erreichst noch keinen vierstelligen Wert pro Monat netto erreichst. Habe ich das richtig interpretiert?

Ansonsten: Sehr interessanter Erfahrungsbericht!

Ich hoffe, dass Du trotz Deiner neuen beruflichen Schwerpunkte noch lange weitermachst!

VG

Happy

Hallo Happy,

ja, das ist die Gesamtsumme aller Brutto-Dividenden in 10 Jahren. Bei YouTube wurde das auch schon diskutiert.

Freut mich, dass Dir die Folge gefallen hat.

Viele Grüße

Daniel

Hallo Daniel,

Tolle Reflektion – hat mir Spaß gemacht das anzuhören. Vieles ist schon gesagt worden. Ich finde den neuen Rhytmus deiner Folgen sehr angenehm – lieber weniger Content und dafür hochwertiger. Man merkt meiner Meinung nach auch, dass du seitdem der Finanzrocker nicht mehr deine einzige Einnahme ist, du gefühlt etwas mutiger in der Gegenrede bei bestimmten Themen im Podcast bist – das finde ich sehr authentisch.

Grüße

Enrico

Herzlichen Dank, Enrico! Es ist eine Herausforderung mit den Themen geworden, aber ich muss jetzt nicht mehr alle zwei Wochen eine neue Folge füllen. Das entspannt alles etwas und ich kann mich auch besser auf die einzelnen Interviews konzentrieren.

Viele Grüße

Daniel

Moin,

„…Ich möchte bei einem Fintech keine sechsstelligen Depots liegen haben“…

Also ich möchte bei jedem dt. Fintech sechsstellige Depots haben, zwecks Diversifikation.

Im Ernst, was ist der Hintergrund?

Lt. Wiwo liegen die Verrechnungskonten von TradeR bei der DeutschenBank, Solaris, Citi, JPM,

die Depotverwaltung bei HSBC.

MaxBlue wird wohl alles bei DB haben.

Erwartest Du Sicherheitsrisiken bei der Depotverwaltung (das wäre dann schon kriminelle Energie)

ODER Risiken bei der Orderausführung im Crashfall, wobei verkaufen willst Du sowieso nicht und fürs „Verbilligen“ bräuchtest Du nennenswerte Liquidität.

Ich meine: die DB ist nicht besser als die anderen (im Gegenteil, oftmals ist sie dort, wo die Finanzkacke dampft und mit der IT (siehe Postbankumstellung) ist auch viel los).

Vielleicht gibt es noch einen Aspekt.

Ansonsten: weiter so, sehr informativer Podcast.

Darüber habe ich auch mit Sumit von Parqet im Interview gesprochen. Mir geht es in erster Linie darum, dass ich auch einen anständigen Kundensupport bei Problemen habe. Den gibt es nur per Mail bei Trade Republic. Woher soll der Support denn auch kommen, denn sie haben viel weniger Mitarbeiter als die DB.

Bei Maxblue hatte ich in der Vergangenheit einige Nachfragen und sie wurden bisher immer zu meiner Zufriedenheit gelöst. Dafür zahle ich dann auch gern mehr Geld.

Die gleichen Probleme hast Du auch bei Girokonten. Deswegen nutze ich N26 auch nur als Konsumkonto. Die Comdirect war in den letzten Jahren beim Kundensupport immer gut.

ein toller Beitrag (und ein Schock als ich dachte du hast 30K Dividende/Jahr erreicht, dabei war es in Summe).

Bezüglich der ETF hätte ich jetzt gedacht mit Vanguard oder BlackRock wäre das nicht passiert, zumindest bei den großen Indizes. Die deutlich kleineren europäischen Anbieter haben sich dann nacheinander übernommen, meistens sind die auch identisch zu den „Aktions-ETF“ bei DKB und Comdirect .

Die Umwandlung in ESG ist natürlich ein No-Go. Bisher nutze ich nur Vanguard und iShares, da rechne ich nicht mit Verschmelzung oder plötzlicher ESG-Compliance.

MoneyMoney ist nicht mit Gold aufzuwiegen, wer einen Mac hat muss es einfach nutzen.

Bei den Dividenden-Positionen bin ich mittlerweile eher überzeugt das kann weg und macht nur Aufwand.

Insbesondere das „Einkommens-Depot“ bei IB mit dem jedesmal 2-3h Steuerreport erstellen und nochmal nachrechnen und das Blitz-Depot mit den Klecker-Beträgen. Eher wieder Richtung (alter) Finanzwesir -> 1 Zeile im Depot.

Von daher wie bei dir – Erfahrungen gesammelt, gelernt und festgestellt das man manches nicht braucht. Z.B. auch p2p, wo das Chancen/Risiko-Verhältnis bei z.B. Go&Grow überhaupt nicht mehr stimmt.

Hi Daniel,

eine tolle Folge und es macht einfach Spaß zu sehen/hören, wie deine Entwicklung verlaufen ist.

Ich erkenne viele Gemeinsamkeiten, wobei du ca. 2 Jahre eher an der Börse angefangen hast.

einige meiner Fehler seit 2015

– Zu Beginn überwiegend deutsche Unternehmen (Bayer, Mercedes)

– lange Zeit Fokus auf Dividendenrendite – heute liegt das Hauptaugenmerk auf Dividendenwachstum

– geringes Wissen in Bezug auf Fundamentaldaten

– zu hoher Einfluss von „Finfluencern“ und deren Meinungen

– Schwierigkeiten, Positionen im Verlust zu veräußern

usw. usf..

Auch die Videos mit Clemens, mit dem ich selbst regelmäßig in Kontakt stehe, sind immer extrem hilfreich und informativ.

Mach weiter so und genieß die Weihnachtszeit!

Grüße

Sebastian

Hi Sebastian,

Deine Fehler sind tatsächlich ähnlich zu meinen. Wichtig ist aber, dass man daraus lernt und das haben wir beide ja gemacht. 🙂 Ich bin auch sehr gespannt, wie dieser Rückblick in ein paar Jahren klingt.

Viele Grüße & Dir ebenfalls eine schöne Weihnachtszeit

Daniel

Hallo Daniel,

Herzlichen Glückwunsch zu deinem tollen Erfolg. Ich höre dich schon seit ein paar Jahren und freue mich über jede neue Podcast Folge.

Könntest du deine persönliche Dividendenrentiden nochmal gegenchecken? Die Mircrosoft lag 2015 so bei 40$ und die aktuelle Dividende bei 2,66$. Da komm ich auf ca. 6,65% YOC und nicht die knapp 30% aus dem Artikel oder meinst du hier deinen ROI über die acht Jahre.

Danke und mach weiter so.

Liebe Grüße Cashdingo

Hallo Cashdingo,

vielen Dank! Meine persönliche Dividendenrendite über die acht Jahre liegt bei Microsoft laut Portfolio Performance bei 30 %. Die Zahl habe ich mir nicht ausgedacht, sondern aus Portfolio Performance übernommen. Da gibt es seit Jahren eine Diskussion im PP-Forum drüber. Meine 30 % sind sowohl Div% als auch Div%/GLD.

Viele Grüße

Daniel

Hallo Daniel!

Ich möchte auf diesem Weg unbekannter Weise „Hallo und Danke“ sagen. Ich habe mich relativ spät für Finanzinvestition interessiert obwohl ich ein Leben lang ein klassischer Sparertyp war. Seit 2017 bin ich nun auch an der Börse aktiv und davor waren es einige Fonds von der Hausbank.

Seit (ich denke 3 Jahren) verfolge ich mit großer (Vor)Freude deine Podcasts und habe mich auch schon gut in viele ältere Folgen eingehört. Jeden Folge für sich brachte immer wieder Neues und hier auch hauptsächlich das Kennenlernen vieler Menschen und deren Zugang zu Investition/Veranlagung.

Was blieb bei mir unterm Strich übrig bzw. wie läuft es?

Ich habe sehr viele Positionen und die meisten davon sind/waren namhaft. Meine erste Grundregel war/ist noch immer: kaufe wenn niedrig und wenn ich dann 30% Plus hatte (und da war ich sehr lange sehr eisern weil ich dachte „wow, bekomme mal wo 30% plus exkl. KEST“) habe ich den Gewinn verkauft und gönnte mir einfach was Nettes. In erster Linie finanzierte ich hiermit die Familienurlaube und das eine oder andere Sportgerät. Die Position lief meistens weiter.

Generell war mein Bestreben so um die 10% plus exkl. KEST im Jahr zu erwirtschaften und das gelang immer ganz gut. Ich bin voll bei dir dass man das Ganze auch mit 3-4 breitgestreute ETF schaffen kann. Aber ich habe in dieser Zeit so viel gelernt sowohl über mein Bauchgefühl als auch über wirtschaftliches Denken so dass ich die investierte Zeit (und die war doch beträchtlich) nicht missen möchte. Und es brachte mir eine tolle Horizonterweiterung weil ich mit Börse und Co davor nichts am Hut hatte und eigentlich aus dem Gesundheitsberuf komme.

Aktuell investiere ich sehr themeninteressiert. Lasse nun doch die eine oder andere Position auch mit über 30% laufen wobei bei 100% nehme ich dann doch gerne was raus aber das kommt (so ehrlich muss man sein) nicht sehr oft vor.

ETFs laufen nun auch aber als reine Abdeckung der Pensionslücke. Wenige, sehr kleine Positionen sind Spielgeld und zum Zocken auf kleine Unternehmen.

Und spannend waren auch die Zyklen. Und das ist Börse leibhaftig. Langer Atem (und ich komme auch aus dem Ausdauersport) sind definitiv wichtig und schnelles reich werden spielt es nicht.

Ich hatte zwar mit einer Position viel Freude und auch Geld verdient. Auf der anderen Seite war ich auch bei Wirecard drinnen ::((

Ergänzend will ich auch noch sagen dass man den Mut braucht sich von Aktien die lange nur im Minus laufen zu trennen. Und das bringt immerhin etwas für die Gewinn- /Verlustberechnung bei der KEST ::))

Ich bin auch nach wie vor bei der Hausbank aber habe alle Fonds verkauft (und mich damit entschuldet) und trade nun nur noch über eine online Bank (Kosten-/Nutzenrechnung).

Ich freue mich auf viele weitere hochqualitative Folgen und schicke liebe Grüße aus dem Tiroler Unterland, Rainer