Heute habe ich Paul Buchwitz zu Gast, der als Fondsmanager bei der DWS Vermögensverwaltung arbeitet. Wir sprechen in knapp 60 Minuten über Nachhaltigkeit, nachhaltiges Fondsmanagement, die Wertentwicklung und die Abkürzungen ESG, SRI sowie SDG.

Inhalt

Überblick Interview mit Paul Buchwitz

Paul Buchwitz ist bei der DWS Vermögensverwaltung für die Strategie DWS Invest SDG Global Equities verantwortlich, die auf die Erreichung der Klimaziele abzielt. Im Interview erzählt er von seiner Arbeit im Team Sustainable Equities, seinem Vorgehen bei der Aktienauswahl, die Wertentwicklung und erklärt die vielen Abkürzungen, mit denen man es in dem Bereich zu tun bekommt und was es mit den UN Nachhaltigkeitszielen auf sich hat.

Eine ausführliche Zusammenfassung des Interviews findest du weiter unten.

Shownotes

- Mehr über den DWS Invest SDG Global Equities

- Mehr über das Bündnis Climateaction 100+

- Mehr über die UN-Nachhaltigkeitsziele

Präsentiert von Blinkist

Thematisch werden dort alle Themen rund um den Finanzrocker-Podcast abgedeckt wie Finanzen, Persönliche Entwicklung. Im Moment gibt es eine Aktion exklusiv für Hörer meines Podcast erhältst Du 25% Rabatt auf das Jahresabo Blinkist Premium. Es gibt ein Probeabo mit dem ihr kostenlos alles testen und euch in Ruhe anschauen könnt.

Ganz neu: Es gibt nun auch einen Alexa-Skill von Blinkist. Einfach “Alexa, starte Blinkist” sagen und los gehts.

Hol‘ Dir 25 % Rabatt auf das Premium-Jahresabo hier.

Finanzrocker-Podcast auf allen Plattformen

Hier findest du den Finanzrocker-Podcast auf allen Plattformen

„Nachhaltigkeit ist auch bei der Geldanlage wichtig“ gleich anhören

Zusammenfassung des Interviews

Über Paul Buchwitz

- Paul Buchwitz arbeitet als Fondsmanager bei der DWS, einer der größten Vermögensverwaltungen weltweit. Dort verantwortet er unter anderem den nachhaltigen Fonds DWS Invest SDG Global Equities.

Wie definieren Sie das Thema Nachhaltigkeit?

- Es gibt ja viele Facetten oder Schwerpunkte, wenn es um die Nachhaltigkeit geht. Für mich heißt Nachhaltigkeit, so zu leben und zu handeln, dass die nachfolgenden Generationen mindestens die gleichen Voraussetzungen und Möglichkeiten haben, sich zu entfalten, zu entwickeln, zu leben wie wir es tun, wie es unsere Generation tun kann. Das bedeutet, dass wir zum Beispiel Ressourcen so nutzen, dass auch die folgenden Generationen diese mindestens im gleichen Maße nutzen können beziehungsweise darauf zurückgreifen können. Beim Thema Klimawandel bedeutet das, nur so viele Emissionen auszustoßen wie auch wieder durch die Natur gebunden werden können, so dass der Klimawandel hier nicht weiter angeheizt wird.

War das für Sie auch wichtig bei der Entscheidung, einen nachhaltigen Fonds zu betreuen?

- Auf jeden Fall. Ich habe zwei kleine Kinder. Es ist natürlich auch für mich ein persönliches Anliegen, eine Welt zu hinterlassen, in der auch meine Kinder noch leben können.

Sie arbeiten als Portfolio Manager und zwar im Team Sustainable Equity und im Team Zukunftsressourcen bei der DWS – welche Schwerpunkte haben diese beiden Teams und wie setzen Sie dort die Nachhaltigkeitsziele?

- Den Zukunftsressourcen Fonds habe ich früher betreut. Der hat sich mit der Knappheit von Ressourcen, Wasser, Nahrung und Energie befasst. Das ganze Thema haben wir jetzt ein bisschen breiter aufgestellt mit dem DWS Invest SDG Global Equities. Das bedeutet, dass wir uns nicht nur mit nachhaltigen Umweltthemen befassen, sondern auch mit sozialen Themen mit dem Fokus Nachhaltigkeit.

- Ich bin Teil des globalen Aktienteams bei der DWS. Wir sind 14 Mitglieder in diesem Team, aber grundsätzlich haben wir natürlich den Zugriff auf alle Ressourcen der DWS, also global neunhundert Anlageexperten verteilt auf fast allen Kontinenten. Da kann ich natürlich auch Anlageempfehlungen rausziehen und die Expertise dieser Leute nutzen.

- Innerhalb des Teams habe ich jetzt einen speziellen Nachhaltigkeitsfokus, das bedeutet bezogen auf das Produkt, dass ich in Unternehmen investiere, deren Produkte und Serviceleistungen potenziell zur Erreichung der UN-Nachhaltigkeitsziele beitragen.

Was heißt UN-Nachhaltigkeitsziele – gibt’s da eine bestimmte Definition?

- Ja, die Ziele sind 2015 ins Leben gerufen worden und wurden von allen EU-Mitgliedsstaaten angenommen. Alle Länder haben sich committed, die Ziele zu erreichen. Es handelt sich hierbei grundsätzlich um die größten Herausforderungen, denen wir als Menschheit gegenüberstehen, grob unterteilt in ökologische und soziale Ziele. So sind das z. B. der Klimaschutz oder dass man den Hunger und die extreme Armut besiegt, die Bildung verbessert, den Zugang zu Trinkwasser verbessert und dergleichen.

- Insgesamt gibt es 17 Ziele mit 169 Unterzielen, die ich als das Rahmenwerk betrachten würde, wenn es um Nachhaltigkeit geht. Ganz wichtig ist in dem Kontext, dass hier auch insbesondere der private Sektor angesprochen ist, seinen Beitrag zu leisten.

Was steckt hinter den Begriffen SDG, SRI und ESG?

- SRI – social responsible investing: Im historischen Kontext betrachtet war das quasi der Anfang – hier haben Investoren angefangen, die Anlage so zu wählen, dass sie auch mit ihren ethisch-moralischen Ansichten im Einklang steht. Ganz klassisch ist z. B. der Ausschluss von Alkohol, Tabak, oder Waffen im kirchlichen Sektor.

- ESG – Environment Social Governance steht für Umwelt, Soziales und gute Unternehmensführung. Man schließt nicht nur bestimmte Sachen aus, sondern möchte das auch fördern und fokussiert sich auf die Vorreiter, also auf die Unternehmen, die sich hinsichtlich dieser nicht-finanziellen Faktoren am besten verhalten. Die also wenn es um die Umwelt geht am besten oder am effizientesten mit den vorhandenen Ressourcen umgehen, am wenigsten CO2 Emissionen ausstoßen oder am wenigsten Energie verbrauchen. Wenn es um soziale Komponenten geht, dass Gleichberechtigung im Unternehmen gelebt wird oder wenn es um gute Unternehmensführung geht, dass auch hier bestimmte Richtlinien eingehalten und umgesetzt werden, die dazu führen, dass das Unternehmen auch nachhaltig erfolgreich sein kann.

- SDG – sustainable development goals, das ist die Abkürzung für die UN-Nachhaltigkeitsziele. Der Unterschied zwischen ESG und SDG: Wenn wir uns die Unternehmen hinsichtlich ihrer Performance der ESG Kriterien angucken, dann zielt das in erster Linie darauf ab, wie die Unternehmen operativ wirtschaften. Bei SDG ist uns nicht nur wichtig, ob das Unternehmen nachhaltig wirtschaftet, sondern auch, was es produziert und ob es zu einem der Nachhaltigkeitsziele beiträgt. Die ganze DNA des Unternehmens muss nachhaltig sein, um einen Platz in unserem Produkt zu finden.

Haben nachhaltige Fonds-Boutiquen nicht immer den Vorteil, dass sie wirklich nachhaltig agieren?

- Wenn wir als DWS Produkte für unsere Kunden anbieten, haben wir ja eine sogenannte Fiduziarität, fiduciary duty, das heißt dass wir das Geld im besten Sinne für den Kunden verwalten müssen. Es gibt Kunden mit unterschiedlichen Anlagezielen und Wünschen. Und es gibt Kunden, die möchten explizit keine Nachhaltigkeitskriterien berücksichtigen, die sehen ihre ganz große Chance vielleicht in Unternehmen, die nicht nachhaltig wirtschaften. Nun ist es so, dass wir natürlich auch diesen Kunden zeigen, dass es auch eine nachhaltige Alternative zu diesen Produkten gibt und man keine Performancenachteile hat, wenn man z. B. Waffenhersteller und Tabakhersteller ausschließt.

- Zum anderen werden wir hier als DWS auch aktiv, das heißt selbst wenn wir in Unternehmen investiert sind, die nicht nachhaltig wirtschaften, haben wir die Möglichkeit, über unser Abstimmungsverhalten bei der Hauptversammlung positiv auf das Unternehmen einzuwirken. Und wir schauen uns natürlich auch die Unternehmen im Detail an. Wenn wir sehen, dass ein Unternehmen z. B. irgendwo massiv gegen bestimmte Regeln der corporate governance also der guten Unternehmensführung verstößt, dann treten wir mit dem Unternehmen in Kontakt und wollen dazu eine Stellungnahme und das Unternehmen dazu bewegen, hier nachhaltiger zu wirtschaften. Und dann muss man auch gucken, was am Ende effektiver ist.

- Es gibt ganz viele Investorenverbände, z. B. die Climate Action 100+, in denen sich Investoren global zusammenschließen, um die größten CO2-Emittenten auf Unternehmensebene zu einer nachhaltigen Strategie zu bewegen . Diesen Druck kann man nur ausüben, wenn man auch Anteilseigner eines solchen Unternehmens ist.

Wie viele Fonds betreuen Sie im Team Sustainable Equity?

- Ich betreue die Strategie DWS Invest SDG Global Equities, die auf die Erreichung der Klimaziele abzielt.

In was für Unternehmen legen Sie konkret an?

- Die Unternehmen müssen grundsätzlich zwei Kriterien erfüllen: Sie müssen einen signifikanten Beitrag zu den Nachhaltigkeitszielen erwirtschaften und wie sie das tun, ist für uns auch wichtig.

Woher wissen Sie, dass das Unternehmen dann tatsächlich auch nachhaltig wirtschaftet?

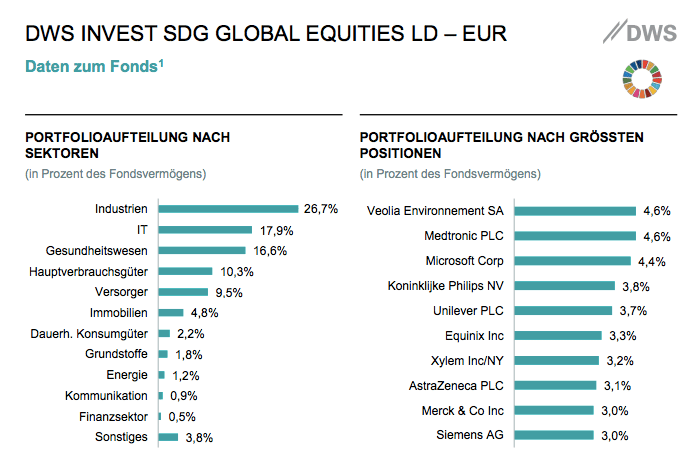

- Wir beziehen die Nachhaltigkeitsdaten von externen unabhängigen Datenlieferanten bzw. Nachhaltigkeitsspezialisten. Wir bündeln die Daten von sechs Datenlieferanten und haben hier ein eigenes Werkzeug, die ESG Engine, entwickelt, das diese ganzen Daten verarbeitet und am Ende dann eine Bewertung für das Unternehmen ausspuckt. Wir fokussieren uns mit dem Fonds nur auf die Unternehmen, die bei dieser Bewertung besonders gut abschneiden. Im zweiten Schritt ziehen wir die Daten von MSCI mit der gleichen Strategie heran, die uns die Umsatzanteile liefern, die zu den UN-Nachhaltigkeitszielen beitragen. Hier fokussieren wir uns auf Unternehmen, die hinsichtlich des Beitrags zu den Nachhaltigkeitszielen einen sehr hohen Umsatzanteil haben.

Gibt es abseits der Nachhaltigkeitskriterien weitere Kriterien, auf die Sie achten?

- Selbstverständlich. Das ist der erste Schritt im Investmentprozess. Die Analyse, die danach folgt, ist sozusagen rein wirtschaftlich, wie wir es bei allen unseren Fonds machen.

Bei der Portfoliokonstruktion gibt es dann auch nochmal Vorgaben, wonach sie die Aktien auswählen, die letztendlich ins Portfolio kommen. ..

- Genau. Wir suchen Unternehmen, die einen besonders großen Beitrag zu den Nachhaltigkeitszielen leisten und mehr als 25% Umsatzanteil haben. Wir nennen diese Unternehmen „Relative SDG Champions“, weil der relative Anteil hoch ist.

- Wir haben aber in Ausnahmefällen auch Unternehmen im Portfolio, die „Absolute Champions“, wo der Umsatzanteil vielleicht geringer ist als 25%, die aber so groß sind und in absoluten Zahlen einen so wichtigen, essentiellen Beitrag zu den Nachhaltigkeitszielen leisten, dass wir sie nicht aus unserem Portfolio ausschließen wollen, nur weil sie groß sind.

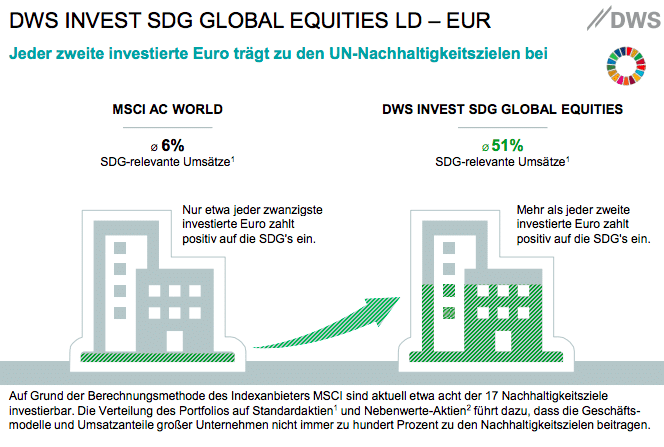

- Im Schnitt wollen wir, dass jeder zweite Euro, der von Unternehmen umgesetzt wird, potenziell zu den Nachhaltigkeitszielen beiträgt. Die Schwelle ist also 50%.

Wie viele Aktien sind jetzt letztendlich im Portfolio?

- Per heute sind es 54 Aktien.

Sie unterscheiden zwischen relativen SDG Champions wie Rockwool oder Unilever und absoluten SDG Champions wie Microsoft. Wo liegen da die konkreten Unterschiede?

- Rockwool ist ein Hersteller von Steinwolle zur Isolation von Häusern. Das spart Energie ein und ist damit ein Energieeffizienz-erhöhendes Produkt, das potenziell zu den Klimaschutzzielen beiträgt. Das sind 85% der Umsätze von 2,4 Milliarden und das ist ein relativer Champion.

- Bei Unilever sind es knapp 50%, unterteilt in die Ziele Hungerbekämpfung und Sanitärversorgung, auch ein relativer Champion, der alle unsere Nachhaltigkeitskriterien einhält.

- Bei einer Microsoft sind es unter 25%, die betrachten wir als absolute Champion. Nun ist Microsoft derzeit das größte Unternehmen der Welt und macht ca. 110 Milliarden Umsatz, das heißt auch ein kleinerer teil vom Umsatz kann in absoluten Zahlen ein sehr großer Beiträger zu den Nachhaltigkeitszielen sein. Bei Microsoft ist das mit 18% vom Gesamtumsatz der Cloudservice Azure. Der bietet an, dass Firmen ihre Rechenleistung sozusagen in die Cloud legen können um die Grundauslastung zu erhöhen und die leerlaufenden Server zu reduzieren, was laut Studien 93% Energie und 98% CO2-Emissionen einsparen kann.

Wenn man Ihren Fonds vergleicht mit dem MSCI World auf SDG-relevante Umsätze, wie hoch ist der Unterschied?

- Sehr hoch. Bei den letzten Daten die wir von MSCI bekommen haben, war es so dass wenn man einfach in einen MSCI ETF anlegt, man 6% Umsatzbeitrag zu den Nachhaltigkeitszielen hat, verglichen mit im Schnitt 50% wenn man bei uns anlegt. Man erreicht nicht durch Zufall eine hohe Kontribution zu den Nachhaltigkeitszielen, sondern muss schon gezielt danach suchen. Das ist die Zusatzleistung zur Rendite, die wir unseren Anlegern zur Verfügung stellen wollen.

Die Konzentration der Top 10 Unternehmen in Ihrem Portfolio liegt so zwischen drei und fünf Prozent – planen Sie auch ein Unternehmen höher als fünf Prozent zu gewichten oder ist das der Korridor?

- Wir könnten natürlich im gesetzlichen Rahmen noch höher gehen, aber fünf Prozent ist so das, was ich unter Risikogesichtspunkten als angemessen betrachte.

Gibt’s denn außer Aktien noch andere Vehikel, die in dem Fonds stecken?

- Nein, das ist ein reiner Aktienfonds.

Wie viele Personen kümmern sich denn nur um die Aktienauswahl von den einzelnen Aktien für diesen Fonds?

- Wir sind nur für diesen Fonds zu zweit, ich als Lead Portfolio Manager stimme mich mit meinem Deputy, also meinem Vertreter Tim Bachmann ab. Der hat einen ähnlichen Fokus und managet den DWS Invest Climate Tech, ist also noch stärker auf das Thema Klima fokussiert. Die Empfehlungen bekommen wir aber von den Kollegen weltweit und diskutieren das auch mit den Kollegen in Frankfurt.

Wie hoch sind die Gesamtkosten von Ihrem Fonds?

- Wir haben einen Ausgabeaufschlag in Höhe von 5%, wobei Ihre informierten Hörer sicher bereits viele Wege kennen, diesen zu umgehen. Man kann den Fonds auch an der Börse kaufen oder online, wahrscheinlich auch ohne Ausgabeaufschlag. Und zum Zweiten fallen Verwaltungskosten von 1,5% pro Jahran, das ist im Wettbewerb eher am unteren Ende verglichen mit aktiven Fonds. Eine Gewinnpauschale gibt’s nicht.

Wenn mir das trotzdem zu teuer ist, kann ich auch über ETFs so nachhaltig und erfolgreich investieren?

- Es gibt ganz speziell bezogen auf die UN-Nachhaltigkeitsziele nur wenige Angebote im Passivbereich. Das ist aber wahrscheinlich nur eine Frage der Zeit.

Nach einem Jahr liegt die Performance bei gut laufenden Märkten bei knapp 20 % und das Fondsvolumen bei 226 Millionen Euro. Wie schätzen Sie den Erfolg bisher ein?

- Also ich persönlich finde das ist ein sehr großer Erfolg, auch wenn es ein sehr kurzer Zeitraum ist und keine Indikation für zukünftige Performance, aber wir haben’s zumindest geschafft, mit einer nachhaltigen Geldanlage den breiten Markt sprich den MSCI World All Country über dieses Jahr zu schlagen. Mir ist ganz wichtig, dass man den Anlegern zeigt, dass es möglich ist, nachhaltig zu investieren ohne auf Performance verzichten zu müssen. Man hat auch gesehen, dass dieses Thema hier einen Nerv getroffen hat. Es gab bisher keinen track record, man konnte sich keine Performanceentwicklung im Markt angucken, und trotzdem haben sich so viele Anleger entschieden, in so ein Produkt zu investieren, weil ’s einfach ein Bedürfnis ist.

Ich habe mir mal den nachhaltigen World ETF Xtrackers ESG MSCI World UCITS ETF 1C aus Ihrem Hause angesehen. Dessen Performance liegt mit 18,74 % im letzten Jahr etwas schlechter, hat aber auch nur Kosten in Höhe von 0,2 %. Warum lohnt es sich aus Ihrer Sicht trotzdem, in einen aktiven Fonds zu investieren?

- Also, Sie haben es ja auch gerade gesagt: Die Performance war etwas schlechter – das ist der Anspruch, den wir im aktiven Fondsmanagement haben. Das war ein kurzer Zeitraum, aber natürlich wollen wir auch längerfristig zeigen, dass wir in der Lage sind, mit aktivem Management den passiven Markt zu schlagen – daran müssen wir uns messen lassen. Zum anderen: Ja, das ist ein ESG-Produkt, das heißt hier wird vorrangig geguckt, ob die Unternehmen auf der operativen Ebene nachhaltig agieren, aber das Produkt selbst trägt nichts zu den UN-Nachhaltigkeitszielen bei, also das ist schon mal ein Unterschied. Ich möchte auch nochmal grundsätzlich sagen, dass Passivprodukte natürlich ihre Berechtigung haben und auch ins Portfolio von jedem Anleger gehören, insofern ist es mir ganz wichtig, dass die Anleger überhaupt langfristig in Aktien investieren und das nachhaltig tun. Das sind so meine beiden Schwerpunkte.

Wie investieren Sie selbst Ihr Geld?

- Ja, also leider bleibt mir gar nicht so viel Geld zum Investieren. Ich bin 2007 nach Frankfurt gekommen aus Berlin, wo ich sehr sehr günstig für 200€ in einer WG gewohnt habe. In Frankfurt sollte ich für ein 20qm-Zimmer 500€ bezahlen. Irgendwann habe ich es nicht mehr übers Herz gebracht, so viel Geld für Miete auszugeben und mich damals für den Kauf einer Immobilie entschieden. Und dann kam Frau und Kinder dazu.

- Aber ich hab natürlich auch in Aktien angelegt und zwar auch in einen Fonds der DWS, in einen Sparplan – und da muss ich Ihnen ganz ehrlich sagen: Der erfüllt nicht unsere Nachhaltigkeitskriterien. Aber da wir für fast jedes Produkt jetzt auch eine nachhaltige Alternative anbieten, werde ich das mittelfristig oder kurzfristig auf eine nachhaltige Variante umschichten. Einzelne Aktien habe ich nicht, das hängt auch mit den Regulatorien zusammen.

Wie sehen Sie denn Ihre Zukunft und auch die Zukunft des Fonds?

- Ich glaube, dass das ein ganz starker struktureller Trend ist und auch unter Renditegesichtspunkten für die Anleger sehr interessant sein kann. Zum Einen liegt das an der Regulatorik, die sich hier ändern wird. Die EU hat diesen EU Sustainable Finance Action Plan und möchte Geld in nachhaltige Geldanlagen lenken und da macht sie Ernst. Also hat man hier sozusagen regulatorischen Rückenwind. Es zeichnet sich ja ab, dass in Zukunft ein großer Teil der Anleger sagen würde, Nachhaltigkeit ist mir wichtig – und das heißt, dass Produkte, die das nicht berücksichtigen, als Anlageempfehlung ausfallen.

- Zum Anderen ist es auch so, dass institutionelle Investoren in Zukunft zeigen müssen, ob sie Nachhaltigkeitskriterien wie zum Beispiel Klimarisiken beim Investmentprozess berücksichtigen. Ich glaube, dass auch hier die Nachfrage nach nachhaltigen Anlagen steigen wird. Und – das ist meine persönliche Sicht – wenn’s um nachhaltige Anlagen geht, macht es auch aus Risikogesichtspunkten Sinn, die Nachhaltigkeitskriterien zu betrachten. Die werden immer als nicht-finanziell angesehen, aber die haben natürlich einen superstarken Einfluss auf Finanzdaten des Unternehmens. Es macht gar keinen Sinn solche Daten als Investor einfach auszublenden, man muss diese Daten miteinbeziehen, die haben wirklich eine Auswirkung auf den Erfolg des Unternehmens.

Wordshuffle:

Berlin – Meine Heimat, das ist die für mich tollste Stadt.

Rockmusik – ist ein Teil meines Musikportfolios, wenn ich jetzt mal in der Fondsmanagersprache bleibe, und nimmt vielleicht so 10-15% ein.

Reisen – das ist für mich ganz, ganz wichtig.

Finanzwelt – Schlechtes Image. Muss sich auf jeden Fall verbessern und ich hoffe, das wird es auch in Zukunft tun, und wir wollen da einen Beitrag zu leisten.

Zukunft – ich hoffe, dass meine Kinder auch in eine rosige Zukunft gucken können und hoffe, dass ich da auch einen kleinen Beitrag zu leisten kann.

Glück – wenn ich es rechtzeitig nach Hause schaffe bevor meine beiden kleinen Töchter schlafen und ich mit denen noch im Bett toben kann – obwohl das meine Frau nicht so gerne sieht, wenn ich die noch so aufputsche bevor die schlafen sollen, aber das ist für mich das größte Glück sozusagen.

Bilder: Paul Buchwitz, DWS Investment GmbH

Weitere interessante Artikel

Alltag eines Fondsmanagers – Interview mit Daniel Kroeger von Acatis

Nachhaltige ETFs: ESG und SRI – Der Finanzwesir rockt 59

Ethisch Geld anlegen – Der Finanzwesir rockt 23

“Dienstleister müssen auch Geld verdienen!” – Interview mit Tobias Kramer von echtgeld.tv

Steuertipps, Immobilien, ETFs im Crash – Jahresausblick mit Saidi von Finanztip

Arbeiten als Börsenkorrespondentin an der Wall Street – Interview mit Sophie Schimansky

“Der Staat muss seinen Bürgern mehr vertrauen” – Interview mit Dr. Michael Böhmer von der Prognos AG

Nachhaltige Geldanlage: Sinnvoll oder eher Greenwashing? – Prof. Dr. Hartmut Walz im Gespräch

“Wir optimieren unser Portfolio mit künstlicher Intelligenz” – Interview mit Dr. Jennifer Rasch

15 Antworten

Es wurde ausführlich erklärt, dass die direkte Einflussnahme auf Unternehmen besser zu einer nachhaltigen Wirtschaft beitragen kann, als eine Investmententscheidung. Wer kann Einfluss ausüben? Richtig, der Aktionär oder sein Vertreter. Ist es dann nicht generell von Nachteil für die zukünftige Welt solche nichtnachhaltigen Unternehmen im Investment auszuschließen?

Anders ausgedrückt, welchen Einfluss hat es auf das Unternehmen, ob ich die Aktie halte oder jemand anderes? Meine Investmententscheidung verringert weder die Anzahl der Aktien, noch die Anzahl der nicht nachhaltigen Unternehmen. Auf die Spitze getrieben würde ein großflächiger Verzicht gegen ein Investment in „böse“ Unternehmen dazu führen, dass deren Aktienkurs fällt und mit den Anteilen mehr zu verdienen ist, denn die Gewinne werden von anderen Faktoren bestimmt. Damit hätten Menschen mit weniger moralischen Vorbehalten mehr Rendite, als solche mit mehr Vorbehalten. Für mich klingt das nicht nach einer erstrebenswerten Welt.

Wenn ich hier was grundlegend falsch sehe, gerne berichtigen.

Nachhaltigkeit (und Moral) wird in der Gesellschaft und politisch entschieden. Als Investor hat man darauf praktisch keinen Einfluss, außer man hält die Mehrheit des Unternehmens! Hier entscheidet der Markt was unter Berücksichtigung der gesetzlichen Rahmenbedingungen effizient erwirtschaftet wird. Damit wird der Wohlstand der Menschen maximiert.

Planwirtschaftler, so einer ist offensichtlich auch dieser Interview-Partner, wollen immer WISSEN, WAS gerade dringend wichtig ist. Aber die Realität der Geschichte zeigt, dass sie das niemals gewusst hatten und damit sehr viel Ressourcen-Missbrauch passierte.

Das Investment soll nachhaltig eine dem Risiko entsprechende Rendite bringen. Dann ist das Investment „nachhaltig“, also das Unternehmen wird langfristig überleben.

Tabak-Hersteller bedienen eine Nachfrage nach Genussmittel. Das als grundsätzlich schlecht hinzustellen finde ich extrem problematisch! Ölunternehmen sorgen z.B. nachhaltig für unseren Wohlstand. Ohne Öl (Ölfirmen gelten als „schlecht“) würde gar nichts funktionieren und wir würden noch wie im Mittelalter leben! Also hätte es diese „Nachhaltigkeits“-Planwirtschaftler schon in den letzten Jahrhunderten gegeben, wäre der Lebensstandard wie im Mittelalter noch immer die Realität.

Letzten Endes will die Finanzindustrie (auch DWS) immer wieder neue Themen in die Medien bringen, die für möglichst große Portfolio-Umschichtungen sorgen. Denn nur damit können sie ihre Profite maximieren.

Also bitte investiert in Unternehmen mit „nachhaltiger“ Rendite, aber nicht in solche Fonds!

LG

thuglife-investor

Angehört hast Du Dir das Interview nicht, oder? Da gab es doch Beispiele, warum es sehr schlecht sein kann, in nicht nachhaltig wirtschaftende Unternehmen wie PG&E zu investieren. Der Teil steht nicht in der Zusammenfassung.

Und es geht auch gar nicht nur über diesen Fonds, sondern in erster Linie um nachhaltige Investments und Richtlinien. Aber mit Teilen Deiner Anmerkungen hast Du nicht unrecht.

Hallo Strolch,

ich fand das Interview interessant. Es ist doch eine schoene Studie, wie fuer eine „sich entwickelnde Mode/Trend/Nachfrage“ ein entsprechendes Angebot geschaffen wird. Emotionen, moralische Beduerfnisse werden befriedigt.

Die AUM (~250Mio€) sprechen ja auch dafuer, dass die Nachfrage steigt.

So funktioniert unsere Wirtschaft/Leben?: Produkte, die eine Nachfrage befriedigen, prosperieren. So what?

Aus dtscher Sicht: die dtsch Fonds-Anbieter sind „Helden“! Sie zwacken mit Geldverwaltung in D ein paar € den hiesigen Anlegern ab (TER 1,45%, Ausschuettend, ggfls AA), die sonst v.a. bei US-amerikanischen ETF-Anbietern landen wuerden? D.h. unserem dtsch Wirtschaftswachstum (zB DWS & der Familie von Hr. Buchwitz) ist damit mehr geholfen als mit ETF-Investments? Also Hut ab, vor jedem Anleger, der darein investiert! Wissentlich oder unwissentlich ein Patriot?!

LG Joerg

Hallo,

mit viel Spannung habe ich diese Folge gehört und das Ganze klingt auch erstmal sehr gut. Stutzig bin ich bei Unilever geworden. Die sind mit 3.7% im Fond vertreten und für mich so gar nicht nachhaltig, sozial oder ähnliches, weil man nur Sekunden braucht um Berichte zu finden, die Unilever mit Kinderarbeit und Palmölplantagen in Verbindung bringen.(https://www.amnesty.de/2016/11/30/globale-konzerne-profitieren-von-kinderarbeit-auf-palmoel-plantagen). Das Investment das Unilever in dritte Welt länder laut Podcast macht, klingt unter diesen Meldungen für mich eher wie der Vorstoß noch einfacher an billige Arbeitskräfte/Resourcen zu kommen. Ein Blick auf Wikipedia zeigt noch ein paar weitere dazu passende Informationen auf.

Ist es evtl. möglich hier eine Stellungname von Paul Buchwitz zu bekommen?

Beste Grüße

Hallo Simon,

Danke für Deinen Kommentar. Anbei ein paar Argumente, warum für uns Unilever für diesen Fonds investierbar ist:

– Unilever ist nach Auffassung der DWS ein relativer SDG Champion mit mehr als 50% SDG-relevantem Ertrag. Die Umsätze zahlen insbesondere in die SDG-Ziele zwei und sechs ein – Kein Hunger und Sanitärversorgung. Unilever erzielt 17 Prozent seines Umsatzes mit nahrhaften und gesunden Lebensmitteln und 36 Prozent mit Sanitärprodukten bzw. Produkte für die Basishygiene, die gerade in Entwicklungsländern einen wichtigen Beitrag für das SDG-Ziel sechs leisten. Professionelle Kosmetik- und Salonprodukte sowie alle Produkte für Schönheit und Wohlbefinden fallen nicht darunter.

– Mehr als die Hälfte der Nahrung geht am Anfang des Weges vom Feld zum Verbraucher verloren. Unilever leistet einen wichtigen Beitrag, effizientere Wertschöpfungsketten aufzubauen, zu kontrollieren und somit Nahrungsmittelschwund zu verringern.

– Unilever ist 2017 der von Ellen MacArthur Foundation zusammen mit UN Environment geleiteten ‚The New Plastics Economy ‘Initiative beigetreten. Unilever hat sich verpflichtet, bis 2025 alle Plastikverpackungen entweder wiederverwertbar, recycelbar oder kompostierbar zu machen.

Frohe Festtage

Claus Gruber

DWS

Guter Podcast. Schönes Trendthema. Das wird weiter wachsen.

Ich habe sogar zu Anfang eine ziemlich kritische Frage von Herrn Korth gehört. Sehr gut. Weiter so! Leider wurde auf die ausufernde Antwort nicht nachgefragt.

Jeder Aktienkäufer hat ja seine Begründung für einen Kauf. Das gleiche Unternehmen kann eben für den einen verantwortungsvoll handelnd sein während der andere es furchbar schlimm findet. MSFT zu kaufen weil die Azure cloud so Strom sparend wäre und damit CO2 umweltfreundlich, wenn es denn nur alle nutzen würden; das gehört für mich schon zu einer der phantasievolleren Begründungen.

Es wurde der hochglanzbroschürentaugliche Satz gesagt bezüglich des SDG: „Die ganze DNA des Unternehmens muss nachhaltig sein, um einen Platz in unserem Produkt zu finden.“

Die GANZE DNS des Unternehmens. Wirklich? Jeder darf selber entscheiden ob es sich bei der Geschichte um Etikettenschwindel und Mitnahmeeffekte seitens der DWS handelt. Ein paar der anderen Positionen sind:

SalesForce

NVidia

PepsiCo

Continental

Siemens

Philips

Unilever

Merck & Co (USA)

AstraZeneka

Pfizer

Medtronic

…

Mhm, wirklich alle ganz klar mit kompletter Nachhaltigkeits-DNS.

Warum werden zB Unternehmen mit (steuerlichem) Sitz in Cayman Islands gekauft? Ist das wirklich entsprechend der eigenen gesetzten ethisch moralischen UN-Standards? Vermutlich wird das mit der Hilfe für eine ansonsten doch darbende Inselbevölkerung auf dem kärglichen karibischen Eiland begründet werden können.

Mir persönlich erscheint das alles extrem undurchsichtig & beliebig.

Genau so sehe ich das auch. Die Undurchsichtigkeit solcher Produkte ist es, die mich unter anderen oben genannten Gründen abhält so etwas zu kaufen. Und die Themen verändern sich in 5 Jahren wieder. Dann muss man eben den nächsten Fonds kaufen und zahlt für Verkauf und Kauf Spesen. Außerdem fließt Steuer ab!

Damit lebt die Finanzindustrie jedenfalls gut, es ist aber nicht meine Absicht, das zu unterstützen. Ich bleibe daher sehr kritisch demgegenüber eingestellt und wähle einen möglichst simplen Weg. Index Fonds sind seit Jahrzehnten (Vanguard) erfolgreich am Markt!

Seit gestern ermittelt die US-Börsenaufsicht SEC und die dappige Bafin gegen die DWS wg. der Vorwürfe der ehemaligen Nachhaltigkeitschefin Frau Fixler zu Unstimmigkeiten zu ESG-kompatible Anlagen bzw. deren Ausweisung. Wundert mich nicht wirklich. Vermutlich könnte man dazu bei sehr vielen Unternehmen (Alle Fondsanbieter?) ermitteln und – etwas diskutables finden.

Ja, ich habe das auch gelesen und musste ebenfalls sofort an das Interview mit Paul Buchwitz denken. Ist mittlerweile ja auch fast 2 Jahre alt. Ich sehe das Thema nachhaltiges Investieren eh seit Jahren kritisch.

Zu dem Thema Nachhaltigkeit gibt es in Kürze ein interessantes Video mit Prof. Dr. Walz. Das haben wir aber leider schon vor den Ermittlungen aufgenommen.

Vielen Dank für Ihre Antwort Daniel. Auf das erwähnte neue Interview mit Prof. Walz freue ich mich. Ihre Folge vom letzten Jahr hatte mir sehr gut gefallen!

Danke für das informative Interview zu dem Trend-/Modethema Nachhaltigkeit.

Paul Buchwitz war echt gut vorbereitet und konnte auch auf Deine kritischen Fragen antworten -Respekt! Der Mann weiß, wovon er spricht.

Etwas enttäuschend aber wenigstens ehrlich fand ich, dass Herr Buchwitz gerne in Süd-Amerika Urlaub macht. Ich habe bei Fernreisen kein so gutes Gefühl, was den Klimaschutz angeht! Auch den CO2-Kompensations-Anbietern traue ich nicht so ganz – meiner Meinung nach ist es besser, im Allgäu oder an der Nordsee Urlaub zu machen und so einen aktiven Beitrag zum Klimaschutz zu leisten!

Blöde Frage, aber hat irgendjemand den Namen der Band verstanden, die er im wordshuffle bei „Rockmusik“ empfiehlt? Ich komme sogar aus der Gegend, aber das sagt mir überhaupt nix und ich finde auch mit Google nichts…

Also, ich meine, dass er die Band BenjRose aus Köln meint. Viel Spaß beim Hören! 😉

Alter, vielen Dank! Habe jetzt alles mögliche ausprobiert von Bench Rose bis Bönnscher Hos… lmao. Ich hätte niemals gedacht, dass das so geschrieben wird, das hat mich halb wahnsinnig gemacht! Habe ich tatsächlich noch nie gehört. Auf den ersten Klick klingt es mir leider ein bissl zu softig, hätte mir stilistisch etwas „weniger Coldplay“ und dafür etwas „mehr Survivor“ gewünscht. Aber kann man vermutlich tatsächlich ganz gut nebenbei hören. Vielleicht nehme ich die mal mit, falls es die noch gibt, wenn es wieder Konzerte gibt!