Seit mittlerweile über vier Jahren investiere ich in P2P-Kredite und probiere vieles aus. Estateguru war die letzte Plattform, mit der ich in 2017 Erfahrungen gemacht habe. Das Unternehmen aus Estland setzt auf Immobilienfinanzierungen in Estland, Lettland, Litauen und neuerdings Finnland über P2P-Kredite – und macht im Gegensatz zu deutschen Plattformen wie Zinsland oder Exporo viel mehr richtig. Warum ich bei Estateguru investiert bin, erfährst du hier.

Inhalt

Überblick Estateguru

2015 war ich in einer ausgeprägten Testphase, was alternative P2P-Plattformen anging. Ich testete den Reinfall Lendico, probierte Auxmoney aus, investierte in Mintos und Bondora, machte mich mit dem Robo Advisors vertraut und schaute mir noch einige andere an. Auch Zinsland und Exporo standen schon auf meiner Liste.

Damals und auch heute hielten mich die viel zu hohen Investments pro Projekt davon ab einzusteigen. Mit 500 Euro lässt sich ein Depot mit Crowdinvesting-Projekten nur schwer diversifizieren – es sei denn man verfügt über ein größeres Vermögen. Fällt ein Projekt dann aus, ist das Geld bei diesen Nachrangdarlehen in der Regel weg.

Aus diesem Grund habe ich darauf verzichtet und wartete bis diese Art der Immobilieninvestments auch günstiger möglich war. Dann traten im vergangenen Jahr Estateguru bei mir auf den Plan.

Das Unternehmen aus dem estnischen Tallinn hatte soeben die deutsche Variante ihrer Webseite gelauncht, um auch hierzulande Erfolge zu feiern. Gerade bei den Immobilien- und P2P-versessenen Deutschen gibt es ein großes Potenzial. Das sah auch CEO Marek Pärtel so und erzielte erste Erfolge in Deutschland.

- Vorteile

- hohe Zinsen bis 12 % bei den Immobilienprojekten

- in 6 Jahren noch kein Projektausfall

- gesundes Wachstum der Plattform

- keine für Anleger nachteiligen Nachrangdarlehen

- Zweitmarkt für verspätete Kredite

- Nachteile

- die Anzahl verspäteter Kredite wird mit der Zeit immer höher

- unübersichtliches Dashboard

- guter Autoinvest erst ab höheren Summen nutzbar

Estateguru ist der Platzhirsch, wenn es um P2P-Kredite im Immobilienbereich geht.

Was steckt hinter Estateguru?

Gegründet wurde Estateguru* im November 2014 von Marek Pärtel. Von Anfang zielte das Unternehmen darauf ab, die Geschäfte mit Unternehmen zu machen und nicht mit Darlehensanbahnern oder Privatpersonen. Deswegen unterscheidet sich die Plattform auch gravierend von den regulären P2P-Anbietern.

Estateguru bietet Geschäftskunden, die ein kurz- oder mittelfristiges Darlehen für ein Immobilienprojekt in Estland, Lettland oder Litauen benötigen, eine Plattform. Sie können ihr Projekt über Estateguru von Privatanlegern finanzieren lassen.

Hier steht nicht der Konsumschuldner im Mittelpunkt, sondern ein Unternehmen. Das Geschäftsmodell erinnert daher eher an Zinsland oder Exporo, hat aber einen entscheidenden Vorteil: Mit 50 Euro Mindestinvestitionssumme pro Kredit kannst du hier dabei sein und in ein Projekt investieren.

So ist es viel einfacher möglich, ein breites Portfolio aufzubauen. 10 Estateguru-Projekte lassen sich mit 500 Euro finanzieren und so das Ausfallrisiko spürbar minimieren.

Ein weiterer Vorteil ist die enorm hohe Rendite, die deutlich höher ist als bei den deutschen Anbietern. Im Schnitt liegt die Rendite bei knapp über 12 Prozent. Trotzdem sind 10 Kredite deutlich zu wenig, wie ein Blick auf meine Erfahrungen zeigt.

Wie funktioniert Estateguru?

Kommt ein Projekt wegen mangelnder Finanzierung oder anderen Dingen nicht zustande, wird es aufgelöst und die Investoren erhalten ihr Geld zurück. Im Falle einer Insolvenz von der Plattform Estateguru hat es keine direkten Auswirkungen auf die Kredite, da die Verträge zwischen Kreditgeber und Kreditnehmer geschlossen wurde.

Die Kredite selbst sind in der Regel mit einer Immobilie, Land oder Forst besichert. Trotzdem kann es zu Kreditausfällen oder Teilausfällen kommen. In der Regel sind es endfällige Kredite, die erst am Ende der Laufzeit mit allen Zinsen ausgezahlt werden.

Alle haben sichtbar die Kennzahl Loan to Value (LTV). Dieser misst das Verhältnis des Kreditbetrags zum Verkehrs- oder Marktwert einer Immobilie. So kann ich als Investor erkennen, wie viel Kredit der Kreditnehmer gemessen am Wert des Objekts erhält. Für die Beweertung der Bonität ist das eine wichtige Kennzahl, auf die du bei Immobilien P2P-Plattformen achten solltest.

Am vergangenen Freitag gab Estateguru neue Zahlen bekannt: 2019 war das mit Abstand erfolgreichste Jahr seit der Gründung 2014. Mittlerweile gibt es fast 25.000 Investoren auf der Plattform, die ein Kreditvolumen von über 120 Millionen Euro finanziert haben.

Der Anteil an deutschen Investoren hat sich 2018 verdreifacht. Neben dem estnischen, lettischen und litauischen Markt gibt es jetzt auch das erste Projekt in Finnland. Klingt alles sehr verlockend, oder? Aber ist es auch wirklich so?

Wie hoch ist die Rendite bei Estateguru?

Die Rendite bei den P2P-Krediten von Estateguru beträgt bis zu 12 % pro Jahr. In den letzten Jahren ist die Rendite aber sukzessive runtergegangen und liegt oftmals bei 10-11 % im Jahr.

Nach Ablauf der Laufzeit werden die Zinsen in der Regel endfällig gezahlt. Das bedeutet, es kann einige Jahre dauern bis du das Geld ausgezahlt bekommst.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Anmelden bei Estateguru: So geht es

Die Anmeldung bei Estateguru geht schnell und du bekommst sogar einen Bonus. Wenn du dich über diesen Link bei EstateGuru anmeldest, erhältst du einen Bonus in Höhe von 0,5 Prozent deines in den 90 Tagen investierten Kapitals auf dein Konto gutgeschrieben!

Du gibst deine Daten ein und registrierst dich bei der P2P-Plattform. Mit Hilfe eines Fotos von deinem Ausweis musst du dich anschließend legitimieren. Deine Identität wird von Estateguru geprüft und du freigeschaltet.

Estateguru: Geld überweisen

Im nächsten Schritt musst du auf deinem Estateguru-Verrechnungskonto Geld einzahlen. Das geht innerhalb weniger Stunden. Einfach auf „Mittel einzahlen gehen“ und dann entsprechend überweisen.

Dann kannst du mit dem Investieren beginnen. Ab 50 Euro pro Projekt geht das und nicht erst ab 500 Euro wie bei deutschen Plattformen. Du kannst entweder manuell in selbst ausgewählte Projekte investieren oder automatisch mit dem Auto-Invest nach deinen Vorgaben.

Mit dem Estateguru Instant Exit wurde auch eine neue Funktion eingeführt, mit der du die Projekte mit einem Abschlag von 35 % auch vor dem Ablauf wieder verkaufen kannst. So sollen die Anleger, wenn sie an das Geld ranmüssen, die Möglichkeit haben, die Projekte auch wieder zu verkaufen.

Meine Erfahrungen mit Estateguru

Ich investiere jetzt seit 2017 bei Estateguru und bin überaus zufrieden. Ich muss mich um rein gar nichts kümmern – außer um meine monatliche Überweisung auf das Estateguru-Konto. Das Thema Quellensteuer wie bei Viainvest gibt es nicht.

Über den Autoinvest wird dann in das neueste Projekt investiert. Fertig! Das läuft sogar so gut, dass die meisten Kredite in Rekordzeit finanziert sind.

Ohne Autoinvest kommst du fast nie in die Projekte rein. Mein bisheriges Ergebnis sieht so aus:

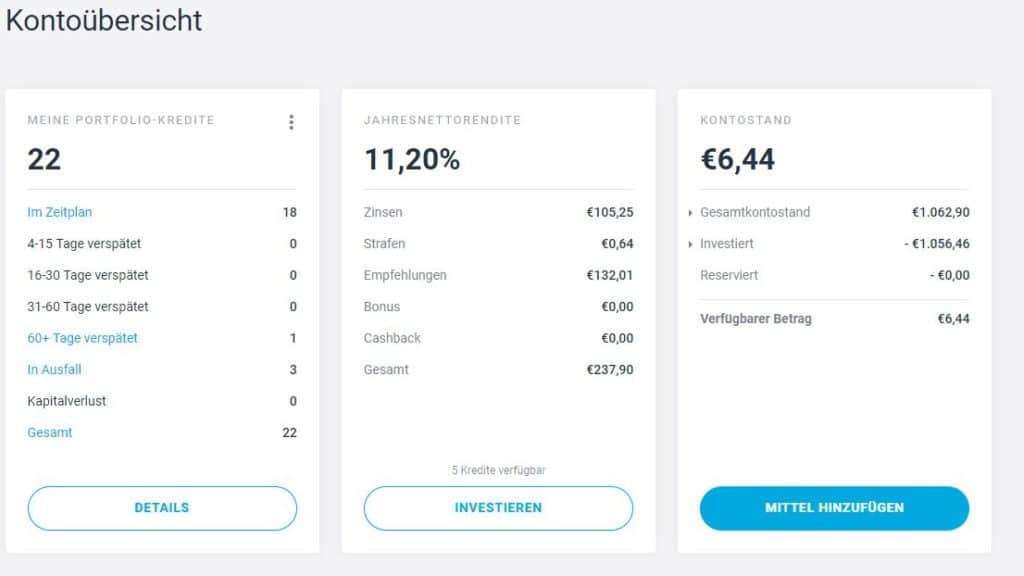

Wie du siehst, liegt meine momentane Rendite im Februar 2019 bei 11,20 %. Bei den Estateguru-Krediten handelt es sich um endfällige Kredite, wo der Löwenanteil erst am Ende ausgezahlt wird. Bisher habe ich 105,25 Euro an Zinsen eingenommen und momentan sind 1.056 Euro investiert.

Mein Ziel ist hier – wie bei allen anderen P2P-Plattformen – ein Investment von 1.500 Euro, so dass hier noch etwas Luft nach oben ist.

Insgesamt habe ich in 22 unterschiedliche Projekte investiert, von denen eins überfällig ist und drei im Ausfallverfahren sind. Bei Verzögerungen müssen die Kreditnehmer Strafzinsen zahlen. Ist ein Projekt im Ausfallverfahren, kommt der Fall vor Gericht und in eine Zwangsversteigerung.

Diesen Einnahmen bekommen dann die Investoren. Das hat bei mir bislang einmal gut funktioniert und ich habe ich Investition sowie die Zinsen zurückbekommen. Würden diese drei aber tatsächlich ausfallen, würde sich der Verlust mit jeweils 50 Euro in Grenzen halten.

Deswegen vermeide ich es, mehr als 50 Euro in ein Projekt zu investieren. Ich hoffe aber, dass ich das Geld der 3 Projekte aus den Zwangsversteigerungen wiedererhalte.

Nachteile von Estateguru

Bisher gab es auf der Plattform erst wenige richtige Kreditausfälle, bei dem die Kreditgeber Verluste erlitten haben. Hier wurde aber stets offen kommuniziert. Aber machen wir uns nichts vor: Es werden noch weitere folgen.

Darüber hinaus ist es im teuren Immobilienmarkt noch richtig gute Projekte zu finden. Mittlerweile kann man auch in deutsche Immobilien in Brandenburg investieren, was aber für mich persönlich nicht so attraktiv ist.

Ein Investment in P2P-Kredite ist immer mit einem hohen Risiko verknüpft, weshalb der Anteil an P2P-Krediten in deinem Portfolio nur einen kleinen Teil ausmachen sollte. Bei mir sind es ca. 4 % und ich bin aus zwei Plattformen (Lendico, Auxmoney) mittlerweile wieder ausgestiegen. Hier habe ich nur noch wenige auslaufende Kredite.

Im Vergleich zu den eingangs erwähnten deutschen Crowdinvesting-Plattformen ist aber der größte Vorteil, dass du, wenn bei Estateguru investieren willst, deutlich weniger Startkapital benötigst.

Erst im April ist bei zwei weiteren Projekten von Zinsland Insolvenz angemeldet worden. Insgesamt sind nun schon drei Projekte in wenigen Monaten ausgefallen. Dank der Nachrangdarlehen wird wahrscheinlich für die Investoren nichts übrig bleiben. Pro Projekt musst du mindestens 500 Euro investieren und bekommst verhältnismäßig geringe Zinsen.

Passives Einkommen bei Estateguru

Insgesamt wurden 35 % aller Kredite schon zurückbezahlt und knapp 12 % sind verspätet oder im Ausfallverfahren. 53 % der Kredite laufen wie sie sollen. Die 22 Kredite laufen in Immobilienprojekte in vier Ländern, wobei Estland ganz klar den Löwenanteil ausmacht. Überwiegend wurde hier in erstrangig besicherte Kredite investiert, wo die Chancen deutlich größer sind, das Geld zurückzuerhalten im Vergleich zu den Nachrangdarlehen.

Was noch auffällt, ist das passive Einkommen durch Estateguru. Jeden Monat erhalte ich zwischen 5 und 15 Euro an Zinsen. Diese investiere ich gleich wieder, um vom Zinseszins zu profitieren. Auch die Bonuszahlungen für Empfehlungen haben sich gelohnt.

Wenn du bei Estateguru in einen Kredit investieren willst, solltest du immer im Hinterkopf behalten, dass es bei einem Ausfall länger dauern kann, bis es zurück kommt.

Vorteil Empfehlungsbonus

Ein weiterer Vorteil ist der Empfehlungsbonus in Höhe von 0,5 %, wenn du die Plattform deinen Freunden empfiehlst oder den unten stehenden Link nutzt. Und zwar für ihn und für dich. Das kann mitunter sehr lukrativ sein. Das bedeutet, dass du auf alle Kredite in die du innerhalb von 90 Tagen investierst einen 0,5 %-Bonus erhältst, sobald der Kredit finanziert wurde.

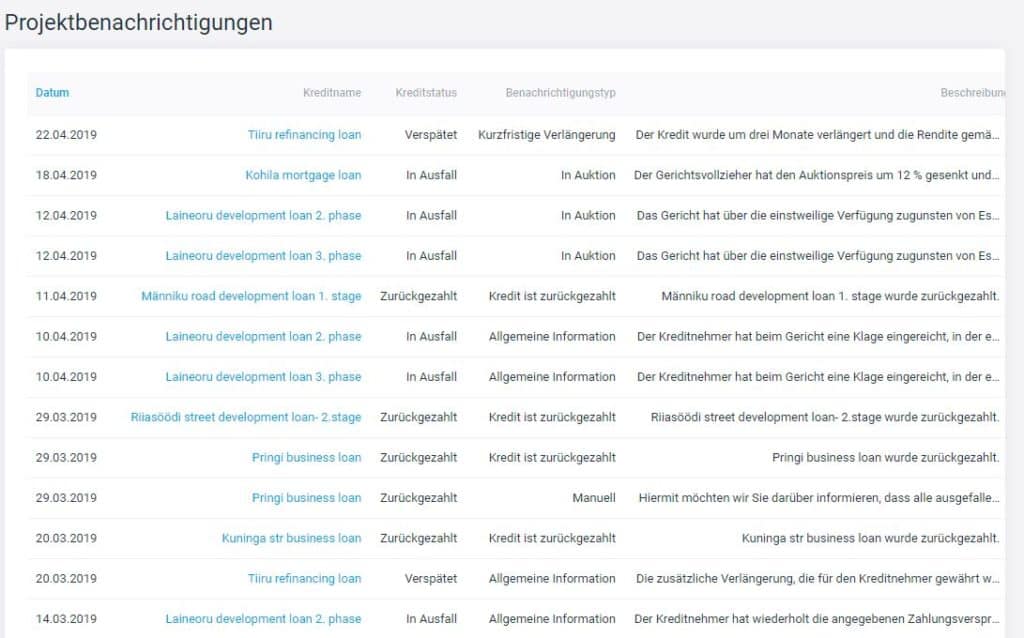

Das Team ist sehr engagiert und hat ein offenes Ohr für Fragen. Es gibt mittlerweile auch deutschsprachige Mitarbeiter, die für die Anliegen der deutschen Kunden ein offenes Ohr haben. Auch bei den verzögerten Krediten wirst du über die News über den aktuellen Status informiert. Hier mal das Beispiel für meine verzögerten Kredite.

Estateguru: Positiver Test mit besicherten Immobilienprojekten

Wenn ich ehrlich bin, habe ich von allen investierten Plattformen neben Bondora Go and Grow am meisten Vertrauen in Estateguru. Mintos wächst mir ehrlich gesagt etwas zu schnell, Viainvest hat die Quellensteuerproblematik und die deutschen Plattformen können mich nicht überzeugen. Ich fühle mich bei Estateguru gut informiert, breit diversifiziert und muss nicht viel machen. Mit 50 Euro pro Projekt gehe ich ein vergleichsweise überschaubares Risiko ein.

Aber es ist natürlich nicht alles nur positiv. Die Webseite ist nach wie vor noch etwas unübersichtlich und es dauert etwas man sich zurecht findet. Mit dem Relaunch 2018 hat sich da aber schon eine Menge getan. Auch der Auto Invest ist bei kleinen Anlagesummen absolut basic.

Viel falsch machen kann man da nicht. Erst wenn du größere Summen investierst hast du deutlich mehr Möglichkeiten. Aber Estateguru entwickelt sich auch stetig weiter, so dass es auf der Webseite auch noch zu weiteren Änderungen kommen wird.

Ich muss jetzt auch erst einmal abwarten wie es mit meinem im Ausfall befindlichen Krediten weitergeht und dafür mein Geld und die Zinsen tatsächlich auch zurückerhalte. Bis dahin werde ich bis zu meinem Limit weiter investieren und in unregelmäßigen Abständen über meine weiteren Erfahrungen berichten. Grundsätzlich bin ich mit Estateguru aber sehr zufrieden.

0,5 % Bonus holen*

34 Antworten

Moin Daniel,

klingt sehr interessant. Muss man einen bestimmten Empfehlungscode bei der Registrierung eingeben, um den Bonus zu erhalten?

Nein, über den Link bekommst Du den automatisch auf die Investments. Und im Dashboard findest Du dann Deinen Empfehlungslink, den Du weitergeben kannst.

Hi Daniel,

danke für die vielen Tipps! Nur das mit dem Bonus-Link peile ich irgendwie nicht – bin ihm gefolgt, habe mich registriert, aber sonst ist nüscht passiert und ich finde auch nirgendwo die Info dazu in Sachen Bonus… Mache ich etwas falsch?

Hallo Jana,

den Bonus erhältst Du erst nach dem Investieren: https://estateguru.co/about/affiliate?lang=de

Auf Deine Investitionen bekommst Du momentan noch 1 %. Diese Aktion ist aber bald vorbei und dann erhältst Du nur noch 0,5 %.

Viele Grüße

Daniel

Klasse, danke dir, Daniel! 🙂

Moin Daniel,

klingt vielversprechend…

Wie siehst du denn das Ausfalleisiko, wenn beispielsweise eine erneuten Wirtschaftskrise kommt?

(Generell bei P2P)

Meine Meinung dazu; Ausfallrisiko wird sicher steigen – i.d.R. sollte das etwas verzögert sein und durch die Immos ja auch zumindest ein bisschen abgesichert ( im Gegensatz zu pay day loans).

Allerdings muss jedem der in p2p investiert klar sein das er hier nicht in A oder B Rating Bonds sein Geld legt 😉

Tatsächlich schätze ich das Total Ausfall Plattform Risiko bei EG geringer ein als z.B.: bei Mintos (Buyback Lawine)….

Das sehe ich genauso. Deswegen ist es auch so wichtig, nur einen kleinen Teil des Depots in P2P-Kredite zu stecken. In wirtschaftlich guten Zeiten läuft alles immer ganz toll, aber was passiert wenn reihenweise Kreditnehmer nicht mehr zahlen? Das wird dann unweigerlich auch einige Plattformen mit sich reißen.

Bei Estateguru hast Du aber einen etwas anderen Ansatz, denn hier steckt ja in der Regel auch eine Immobilie, Land oder Forst als Sicherheit dahinter. Aber bis Du das Geld dann bekommst, wird es dauern.

Verstehe ich es richtig und du hast das Autoinvest auf 50 EUR eingestellt?

Dumme Frage – bei 13 Investitionen a 50 EUR kommt man auf die 750 EUR Gesamtinvestition. Darfst gerne meine Kommentare streichen oder mich als Deppen outen, wie du magst 😉

p.s.: als Metal-Fan fände ich es cool, wenn du mal außer der Reihe einen (oder mehrere) Beiträge über Alben oder Band schreibst, die du so hörst.

Ich investiere nur 50 Euro pro Kredit. Nach meiner Regel habe ich also noch 4 Kredite, die ich besparen kann.

Ich habe 6 Jahre lang ein eigenes Webzine über die harte Musik gehabt. Das hat gereicht und 90 % der Leser interessiert es hier nicht. Schade, aber verständlich!

Hi Daniel,

Bin auch vor kurzem bei Estateguru eingestiegen und ebenfalls sehr zufrieden. Werde demnächst mein Investment aufstocken und evtl. auf http://finanziellfit.de darüber berichten.

Was mich aber interessieren würde: Wieso ist das schnelle Wachstum von Mintos für dich ein Problem? Ist das nicht eher ein Zeichen dafür, dass es gut läuft?

Gruß,

Carsten

Hi Carsten,

sehr gute Frage. Ich bevorzuge ein langsames und stetiges Wachstum. Wenn ein Start-up innerhalb von anderthalb Jahren mehrere komplett fremde Länder (China, Afrika) und Währungen (dänische Kronen, britische Pfund, polnische Sloty, Tschechische Kronen etc.) aufnimmt, habe ich als Anleger wieder komplett neue Risiken – zumal auch neue Darlehensanbahner dazwischen hängen. Die Rückkaufgarantie wird nur so lange halten, wie es nicht kracht.

Es gibt keine Plattform, bei der ich mehr Risiken sehe wie bei Mintos: Plattformrisiko, Darlehensanbahnerrisiko, Währungsrisiko, Kreditnehmerrisiko. Auch wenn ich immer noch in sehr kleinem Rahmen bei Mintos investiere, sehe ich die Entwicklung mit Bauchschmerzen.

VIele Grüße

Daniel

Danke für deine Einschätzung, Daniel.

Kann ich zum Teil auch nachvollziehen. Wobei ich glaube, dass man durch eine vernünftige Diversifikation auf Mintos diese Risiken schon sehr minimieren kann. Aber klar, eine Glaskugel hat keiner von uns und wir müssen abwarten was tatsächlich passiert, wenn es zum ersten mal kracht…

Hi Daniel, hi Carsten,

ich bin sehr nah bei Euch was das Bauchgrummeln angeht, Investieren bei Mintos ist auf jeden Fall kein Selbstläufer mehr.

Wenn man aber viel Augenmerk auf die Diversifikation nach Land UND Anbahner legt (bei mir z.B. nicht über 7,5% pro beidem) und sich zusätzlich auf Darlehen in EUR beschränkt, sollte m.E. das Risiko überschaubar bleiben. Das Wachstum ist nebenbei eben auch die große Stärke von Mintos, vor allem die geografische Diversifikation über Südeuropa, Afrika und Asien.

Lieber Daniel,

toller Blog, toller Podcast mit Albert! Vielen Dank für Deine Arbeit!

Gruß,

Tim

Hallo Daniel,

Deine Ansichten über Mintos teile ich – ich habe mir für mich auch vorgenommen keine Aufstockungen mehr bei Mintos zu machen und auch weniger im Baltikum zu investieren – mein P2P Klumpenrisiko zu vermindern :).

Mein erste Investition ausserhalb des Baltikums habe ich in Irland getätigt: http://p2p-game.com/wer-hat-lust-auf-einen-monat-buy-one-eat-two-meals-in-irland-vs-p2b-mit-flender da gibt es noch weiter muss ich mich noch eine weile tummeln bevor ich dann weiter ziehe 😉

Hallo lieber Finanzrocker,

Ich habe Deine drei letzten Artikel zu P2P-Krediten mit Interesse gelesen. Ich bin seit 2010 im P2P Bereich aktiv, vor allem in den USA wo ich lange gelebt habe, und wo zwischenzeitlich bis zu 20% meines Vermögens in dieser Anlageklasse liegen hatte. Nicht jedermanns Sache, ich weiß, aber bei mir lief es gut. Du machst das schon richtig, dass Du verschiedene Plattformen austestest, da es zwischen einzelnen Crowdfunding-Plattformen schon gravierende Unterschiede gibt. Meiner Meinung nach machst Du aber zwei Denkfehler.

1. Jeder Test einer Crowdfunding-Plattform mit Beträgen unter EUR 5000 ist als persönliche Anlage legitim, aber als Experiment schlicht nicht aussagekräftig. Statistiken der beiden P2P-Marktführer in den USA (Lending Club und Prosper) zeigen, dass man in mindestens 100 Kredite investiert sein muss um das Risiko eines teilweisen Kapitalverlustes unter 1% zu halten. Erst ab 200 Krediten wird das Risiko nahezu null, das heißt, dass so gut wie kein Anleger seit 2009 mit mehr als 200 Krediten auf einer Plattform Geld verloren hat. Bei einer Minimal-Investition von $25 pro Kredit macht das aber eben schon $5000. Hat man weniger zur Verfügung sollte man von P2P-Krediten die Finger lassen, weil man schlicht nicht ausreichend diversifiziert ist (https://www.forbes.com/sites/oliviergarret/2017/08/28/3-keys-to-earning-up-to-7-with-peer-to-peer-lending/#3f84a6347214). Das ist auch der Grund, warum ich 2012 auf Prosper.com mit $3000 eine Negativ-Rendite von minus 3.29% eingefahren habe, und auf Auxmoney mit EUR 2000 eine Rendite von minus 2%. In den Folgejahren 2013-2017 habe ich dann jährlich mindestens $20,000 in Prosper und Lending Club investiert, und damit das Risiko einer Negativ-Rendite quasi eliminiert. Das führte dazu, dass ich in 2017 zeitweise $100k in diese zwei Plattformen investiert hatte. Das war für mich ok, da ich das Plattform-Ausfallrisiko selbst für sehr gering halte. Speziell Prosper.com ist so strukturiert, dass bei einer Pleite der Plattform die Kredite selbst nach wie vor bedient werden, beziehungsweise von anderen P2P-Platformen übernommen werden können (denn auch nach einer Pleite der P2P-Platform sind die Kredite nach wie vor als Vermögenswerte attraktiv – vor allem bei so etablierten Platzhirschen wir Lending Club und Prosper). Deine Aussage, dass man auf keinen Fall mehrere Zehntausend in einer einzigen Plattform investiert haben sollte, ist zwar aus Deiner Perspektive verständlich, taugt aber nicht als Allgemeinsatz. Es kommt eben auf die Reife und den eigenen Erfahrungswert mit der jeweiligen Plattform an.

2. Der zweite Denkfehler ist, dass Du schon nach einem Jahr meinst, ernsthafte Rückschlüsse zu Performance Deiner 1000-Euro-Investition ziehen zu können. Das ist schlicht nicht lange genug. Ich habe Anfangs genauso wie Du kalkuliert, musste mir dann aber eingestehen, dass die tatsächliche Performance meiner Kredite wirklich erst mit Ende deren Laufzeit klar ist (bei Prosper und Lending Club meist 3 Jahre). Es stimmt zwar, dass die meisten Ausfälle in den ersten 10 Monaten passieren, doch auch 2 oder 3 Jahre später können Kredite immer noch unerwartet ins Minus rutschen, und tun das auch mehr als einem lieb ist! So hat sich meine z.B. Rendite im Jahr 2014 von 9% nach dem ersten Jahr auf letztlich 4.6% in 2017 nach Ablauf der letzten Raten reduziert. Nicht schlimm, aber eben auch nicht das, womit ich in 2014 gerechnet hatte.

Über die letzten 7 Jahre gesehen habe ich insgesamt eine Rendite von knapp 7% erzielt, allerdings haben sich dabei hohe Erträge von 2010-2013 von bis zu 12% mit deutlich geringeren Renditen um die 4-5% zwischen 2013-2017 ausgeglichen. Die Erträge von der Pionierzeit sind heute meines Erachtens nur noch in Ausnahmefällen zu holen, weshalb ich meine P2P-Kredite ab 2018 auf auslaufen lasse und woanders anlege.

Also, ich habe großen Respekt vor Deinem Ansatz, so viele Plattformen wie möglich auszuprobieren. Sei dir dabei einfach im Klaren, dass echte aussagekräftige Ergebnisse nur ab bestimmten Beträgen und Testlaufzeiten möglich sind.

Ich bin da ganz bei Dir. Aber gerade bei Plattformen wie Lendico oder Auxmoney macht sich nach fast 3 Jahren bemerkbar, wie schlecht die Plattformen sind. Dafür benötige ich keine 5.000 Euro oder 100 Kredite.

Für mich persönlich sind 1.000 Euro aussagekräftig genug und eine Laufzeit von 2 Jahren wie bei Mintos mit insgesamt über 100 investierten Krediten reicht ebenfalls völlig aus. In meinen P2P-Artikeln geht es einzig und allein um meine persönlichen Erfahrungen.

Ich habe für P2P-Kredite eine klar definierte Grenze in meinem Portfolio. Und mehr möchte ich einfach nicht in diese hochriskante Anlage rein investieren. Und ich zeige anhand der Screenshots und Aussagen genau meinen Weg. Davon weiche ich nicht ab. Ob es am Ende aussagekräftig genug ist oder nicht, muss der Leser entscheiden.

Hi Charlie!

Geil, dass das auch endlich mal einer anmerkt 🙂

Man kann eben durch erhöhte Investition im Bereich P2P auch sein Risiko SENKEN, wenn man ein paar Sachen beachtet und die Kohle entsprechend verteilt.

Sehr interessanter Beitrag – danke dafür!

Ebenfalls richtig, dass man oft erst zum Laufzeitende weiß was wirklich Phase ist. Grade bei den Plattformen ohne Rückkaufgarantie. Dabei spielt auch die Tatsache, dass das Verhältnis Zins zu Tilgung zum Laufzeitende ein anderes ist, als zu Beginn. Besonders deutlich wird das dann, wenn man keine Neuinvestitionen auf einer Plattform mehr tätigt. Dann kannste der angezeigten Rendite beim Fallen zugucken!

Beste Grüße

Vincent

Moin Daniel,

ich bin seit etwa einem Jahr bei EstateGuru unterwegs und zufrieden. Besonders gut finde ich eben auch den etwas anderen Ansatz mit der dinglichen Besicherung. Im Ernstfall wird diese nicht 100% abdecken aber sicher wertvoller sein als die sogenannte Buybackgarantie, die gar keine Garantie sein kann!

Auf freaky finance ist ein Leserartikel über EstateGuru erschienen. Tom ist mittlerweile seit 3,5 Jahren auf der Plattform investiert und teilt in seinem Beitrag seine Erfahrungen:

https://www.freakyfinance.net/estateguru-zwischenfazit-nach-3-jahren

Interessant auch deine Meinung über Mintos zu lesen. Das schnelle Wachstum hat natürlich Vor- und Nachteile. Aber niemand ist gezwungen in Fremdwährungskredite oder exotische Länder zu investieren. Das Gute bei dem Autoinvestor auf der Plattform Mintos ist ja, dass man wirklich detaillierte Einstellungen vornehmen kann. Ganz nach seinen Vorlieben. Bei Mintos kann man das Risiko Plattformintern durch breite Streuung senken. Find ich gut!

Beste Grüße

Vincent

Hello,

ich habe eine kurze Frage. Wann wird der Empfehlungsbonus gutgeschrieben? Nach 3 Monaten? In der Übersicht steht der eingezahlte Betrag, aber bei Empfehlungsbonus 0.

Du bekommst den Empfehlungsbonus auf Deine Investitionen und nicht auf das eingezahlte Geld. Sobald Du investiert hast, bekommst Du es in der Regel gutgeschrieben: https://estateguru.co/about/affiliate?lang=de

Danke Daniel für diesen Beitrag und die Erfahrungswerte aus dem letzten Bitcoin, P2P, etc. Podcast. Habe nunmehr auch mal das Experiment mit estateguru gestarten und natürlich Deinen Empfehlungslink verwendet, so dass Du dann als Danke in Zukunft auch den Bonus dafür erhälst.

Weiter so!

Hallo Daniel,

etwas später Kommentar, ich hoffe dich damit noch zu erreichen, es passt hier aber sehr gut hin und ist auch für alle anderen interessant. Bei all dem Hype habe ich die ganze Zeit im Hinterkopf das ich als Nachweis meinen Personalausweis vorlegen, ja sogar hochladen muss. Stichwort IT-Security, habt ihr euch mal darüber Gedanken gemacht? Ok, zugegeben, beim letzten deutschen Broker bei dem ich mich anmeldete wurde auch ein Scan des Personalausweises benötigt, aber ich komme nicht darüber weg das jetzt auf einem entfernten Server (in dem Fall eben bei Estateguru bzw. wo auch immer man die Plattform gehostet hat..) mein Personalausweis liegt. Gerade aus Informatikersicht mit all den Sicherheitsbedenken kann ich damit eigentlich nicht ruhig schlafen. Es ist sicherlich schwer im europäischen Raum alleine mit dem Ausweis Schaden anzurichten, aber im schlimmsten Fall kann ein Missbrauch nach einem Datenleck zu einem hohen finanziellen Schaden führen. Es scheint mir etwas Sorglos von euch, bei beliebigen Plattformen diesen zu hinterlegen. Was meinst du dazu? Wie sicherst du dich ab?

Hallo Erron,

das ist tatsächlich eine interessante und wichtige Frage. Bei den meisten P2P-Plattformen ist ein Scan des Ausweises mittlerweile Pflicht. Ich finde es auch wichtig, dass die Plattformen sich so absichern, wer da anlegt. Vor allem nach den Vorkommnissen im Baltikum mit 2 Bankschließungen 2018 wegen vermuteter Geldwäsche ist es durchaus sinnvoll.

Bei Viainvest brauchst Du ja sogar jedes Jahr die Bestätigung Deines Finanzamtes, die du hochladen musst. Und bei jeder Identifizierung für ein Depot oder Bankkonto hier in Deutschland wird Dein Ausweis auch hier in Deutschland von WebID und anderen fotografiert und abgelegt. Ist die IT von diesen kleinen Firmen sicherer als in Estland, wo die Einwohner ALLE Daten auf ihren ID-Karten haben und ganz natürlich damit umgehen? Das wage ich zu bezweifeln, auch wenn sie Sicherheitsprobleme damit hatten.

Am Ende musst Du Dich entscheiden, was du willst: Ein Bank- oder P2P-Konto oder den Sparstrumpf. Ohne Ausweis geht da nichts mehr. Aber es wäre eine interessante Frage, wie die baltischen Firmen damit umgehen. Das versuche ich mal in Erfahrung zu bringen.

Viele Grüße

Daniel

Hi Daniel,

gibt es zum Thema mit dem Personalausweis und der Sicherheit?

Liebe Grüße

Jannik

Hallo Jannik,

was meinst Du damit genau? Es findet eine Personalausweis-Frage zur Identität statt – wie bei mittlerweile allen größeren Plattformen.

Viele Grüße

Daniel

Hallo,

ich habe vor kurzem wenige hundert Euro investiert um die Webseite kennen zu lernen und sie zu testen.

Eigentlich hätte ich am 05.11.2019 meine ersten Zinsen erhalten sollen. In der Liste, wann ich meine Zinsen erhalte, steht immer noch drin, dass ich die Auszahlung am 05.11.2019 erhalte und diese Planmäßig ist.

Kann mir jemand sagen wie lange es dauert, bis ich die Zinsen auf meinem Estateguru-Konto habe?

Dankeschön,

Thomas

Hallo Thomas,

ich würde bis Mitte nächster Woche nochmal warten. Manchmal kommen sie etwas später. Aber ehrlich gesagt schaue ich immer nur einmal im Monat rein und trage die Zinsen in die Portfolio Performance ein. Sonst würde mich das viel zu viel Zeit kosten, ständig nachzuschauen, ob das Geld angekommen ist.

Viele Grüße

Daniel

Hallo,

Sie haben zur Zeit drei Kredite in Ausfall. Ist das nicht ein Einsatz von 50€ pro Kredit?

Bei Totalverlust sind das 150€. Wenn man die Empfehlungen unberücksichtigt lässt und nur den Zinsgewinn nimmt, müssen Sie aber hoffen von den Ausfällen noch etwas zurückzubekommen, ansonsten machen Sie Verlust.

Es ist halt die Frage was die Sicherheiten Wert sind.

Oder übersehe ich da etwas?

Viele Grüße

Jan

PS: Ich bin auch seit ein paar Monaten bei Estateguru investiert.

Hallo Jan,

ja, das ist richtig: Ich muss hoffen, dass die Projekte nicht ausfallen. Aber die Grundstücke werden ja zwangsversteigert und in der Zwischenzeit habe ich von zwei verzögerten Projekten das Geld zurückbekommen – teilweise mit ordentlich Zinsaufschlag. Solange ich keinen richtigen Ausfall habe, wo ich das Geld nicht wiederbekomme, investiere ich weiter. Das ist aber immer das Risiko bei einer riskanten Anlage wie P2P-Kredite.

Viele Grüße

Daniel

Hallo Daniel,

das freut mich zu hören und beruhigt mich auch. Ich versuche bei mir auf eine so hohe Summe zu kommen das ich auch bei 2-3 Totalausfälle noch Rendite mache. So weit bin ich aber noch nicht. Jeden Monat ein bisschen mehr.

Viele Grüße

Jan

Hi,

habe mich gerade über Deine Seite angemeldet. Der Registrierungsprozess macht einen absolut perfekten Eindruck, Ich freue mich auf das anlegen hier.

Schön, dass ich mal einen link von Dir zum Anmelden nutzen konnte und für den vielen spitzen Content und den vielen guten Input mal was zurückgeben kann.

Beste Grüße

Vielen Dank für Deine Unterstützung. Es freut mich sehr, dass Dir mein Content gefällt. Jetzt wünsche ich Dir aber erstmal viel Erfolg bei Estateguru.