Du hast es geschafft. Jetzt kommt der spannendste Teil meiner Serie. Hier behandele ich die Fragen, was ein ETF ist, worauf Du bei ETFs achten solltest und worin die Unterschiede der Indexfonds liegen. Leider ist Schritt 6 so dermaßen ausgeartet, dass er für sich allein stehen muss. Du sollst ja nach dem Lesen auch schlauer sein als vorher. Das geht aber nur mit ein wenig Erklärung. Gleich wirst Du erkennen warum.

Inhalt

Überblick Was sind ETFs?

In den ersten beiden Teilen hast du Allgemeines zu den Themen Finanzplanung, Geldanlage und Depotbanken gelernt. Doch nun kommt die große Frage: In was investieren? Wir wollen ja zunächst ein Vermögen aufbauen und ein Gefühl für die Börse entwickeln.

Wiederholt habe ich die Frage erhalten, was es eigentlich mit diesen ETFs auf sich hat. Das will ich in diesem Schritt auflösen.

Was ist ein ETF?

Exchange Traded Funds, sogenannte ETFs, sind börsennotierte Fonds, die einen bestimmten Index abbilden. So ist gewährleistet, dass sich die Performance des Fonds immer parallel zum Index entwickelt.

Im Gegensatz zu aktiven Fonds sind ETFs passive Vehikel ohne eigenes Management. Es wird einfach stumpf ein Index abgebildet. Das führt zu einem klaren Kostenvorteil gegenüber den Fonds mit aktiven Management. Und das Schönste: Diese ETFs sind Sondervermögen und geschützt gegen eine Pleite der Bank.

Ein Beispiel für einen Index ist der DAX, also der deutsche Aktienindex. Darin enthalten wären dann 40 Einzelaktien zu unterschiedlichen Anteilen. Im Gegensatz zu einer einzelnen Aktie verteile ich das Risiko eines Einzelwerts auf 40 unterschiedliche Werte aus unterschiedlichen Branchen. Zu einem Preis von ca. 120 Euro pro Anteil.

Das ist aber ein kleiner Index ohne breite Streuung und mit Branchenklumpen wie Automobil, Banken/Versicherungen und Chemie/Pharma. Besser ist da eine ausgewogene Mischung aus mehreren Branchen und deutlich mehr Unternehmen.

So weit, so gut. Doch wenn der Dax in die Tiefe rauscht, rauscht Dein Dax-ETF auch massiv nach unten. Zu gefährlich. Gehen wir eine Stufe höher, auf die europäische Ebene. Dort können wir in ein ETF des Euro Stoxx 50, dem europäischen Index, investieren. Jetzt haben wir 50 Werte. Aber das Risiko ist immer noch so hoch.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Welche ETFs gibt es?

Größere Indizes auf die es auch zahlreiche ETFs gibt, sind der Stoxx 600 und der S&P 500. Während der Stoxx die 600 größten europäischen Unternehmen abdeckt, macht der S&P 500 das für amerikanische Unternehmen. Hier gibt es eine wesentlich größere Diversifikation und eine geringere Abhängigkeit von einzelnen Unternehmen wie beim DAX oder beim Dow Jones.

Im Stoxx Europe 600 enthalten sind kleine, mittlere und große Unternehmen aus ganz Europa. Aus Deutschland, aus Frankreich, aus England, der Schweiz und so weiter. Das klingt nicht schlecht, oder? Ich verteile mein Risiko auf 600 einzelne Werte. Selbst wenn 200 Unternehmen schlecht performen, holen die anderen 400 das auf.

Du siehst: Es gibt sehr viele unterschiedliche Indizes und ETFs In den letzten Jahren wurden es immer mehr und wenn man als Anleger ganz neu in dieser Welt agiert, kann einen die Vielfalt erschlagen.

Für den Anfang sollte man sich eher auf sehr breite Indizes konzentrieren. Davon gibt es drei Stück: den MSCI World, den MSCI All Country World Index und den FTSE All World. Das reduziert die Auswahl schon mal stark.

Welcher MSCI World ETF?

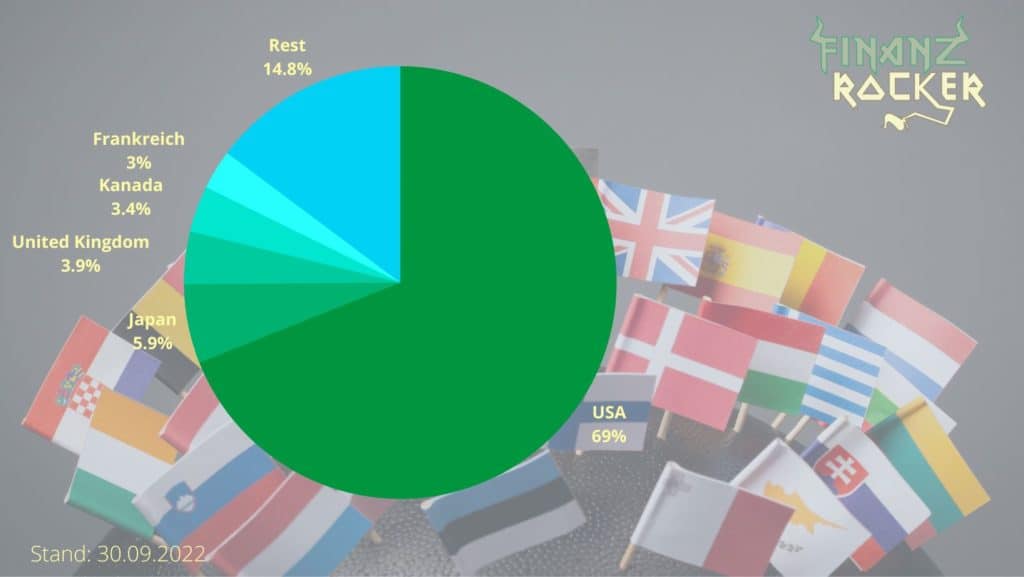

Fangen wir mal mit dem MSCI World an. Das ist ein weltweiter ETF mit den größten Unternehmen aus 23 Industriestaaten. Also mit Unternehmen aus Japan, den USA, Großbritannien, Deutschland und der Schweiz. Aus vielen unterschiedlichen Branchen.

Insgesamt sind im MSCI World ganze 1.600 Unternehmen enthalten. Für momentan knapp 50 Euro bekommst Du kleine Teile von Apple, Bayer, Daimler, Nestle oder Sony. Und 1.594 anderen.

Mittlerweile ist die Anzahl von MSCI World ETFs aber extrem groß geworden. Viele stehen hier vor der Wahl welchen ETF sie denn nun kaufen sollten. Mein Tipp: Immer auf das Fondsvermögen und die Kosten achten. Der größte MSCI World ETF stammt von iShares, verwaltet 2022 über 40 Mrd. Dollar und kostet nur 0,2 % im Jahr.

Emerging Markets als Renditekicker?

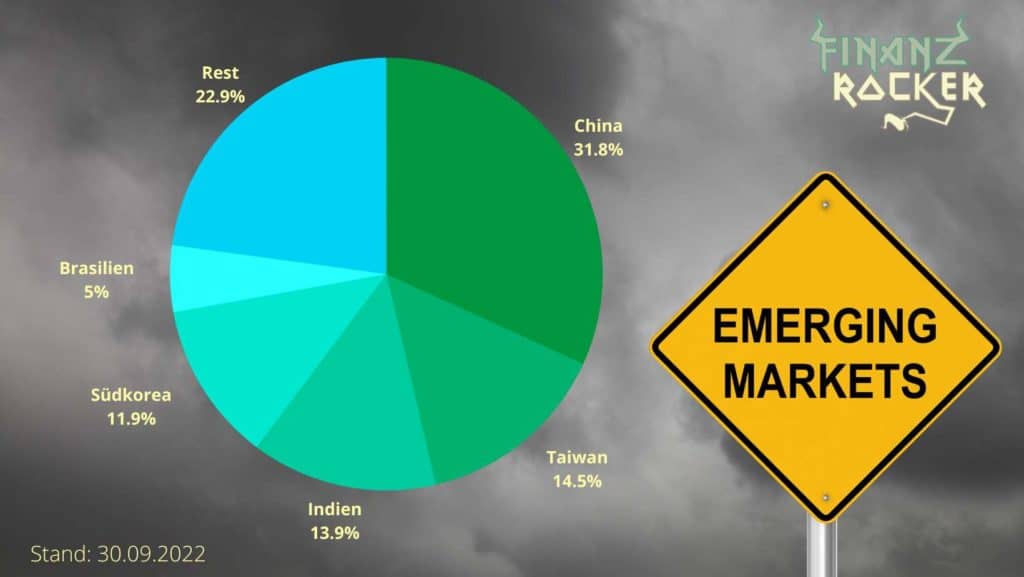

Dieser weltweite ETF ist super. Aber dabei handelt es sich ausschließlich um entwickelte Industrienationen. Die aufstrebenden Entwicklungsländer wie Südkorea, Brasilien, Taiwan, Indien oder China fehlen jedoch.

Diese solltest Du zu einem kleineren Teil als MSCI Emerging Markets ETF kaufen. So diversifizierst Du Dein Portfolio mit Samsung, Hyundai, Bank of China, Infosys oder Petrobras nochmals. Insgesamt sind hier 837 weitere Werte enthalten. Viel breiter – und besser – kannst Du nicht aufgestellt sein.

Es gibt sogar noch eine Stufe höher. Dann brauchst Du nur ein einziges ETF mit dem Namen ACWI (All Country World Index). Diese sind aber auf lange Sicht nicht besonders gut gelaufen (siehe auch Link zum Finanzwesir weiter unten).

Wie ist die Rendite bei einem ETF?

Zwar entwickeln sich diese Indexfonds immer im Durchschnitt um die 5-6 %, aber das über einen sehr langen Zeitraum. Eine Outperformance von 20 % ist auf lange Sicht nicht möglich, da – logischerweise -stets der Mittelwert des jeweiligen Index als Ergebnis herauskommt.

Aber es gibt immer mal wieder Jahre mit einer kräftigen Outperformance. So machte der MSCI World im Jahr 2019 eine Rendite von 33 %. Auch 2021 war der MSCI bei 30 %. Solche Jahre kann es immer mal wieder geben, aber genauso auch Jahre mit einer Minusperformance wie 2022 oder 2018.

Welche ETF-Mischung ist sinnvoll?

Für den Anfang eignet sich eine Mischung aus 70 % World-ETF und 30 % Emerging Markets sehr gut. So deckst Du alle Länder und Branchen wirklich gut ab. Später – bei wachsendem Vermögen – kannst Du noch mehr diversifizieren. Dann kannst speziell kleine Unternehmen (Small Caps) und Immobilien gesondert mit dazu nehmen.

Generell macht es aber nicht wirklich einen Unterschied, wie Du aufteilst. Der einfachste Mix aus Welt- und EM-ETF lief in den vergangenen Jahren am Besten. Ich übergebe das Wort dazu an den Finanzwesir.

Was ist besser: ETF oder Fonds?

So pauschal lässt sich die Frage nicht beantworten, denn auch aktiv gemanagte Fonds haben ihre Daseinsberichtigung. Hier sollte aber immer das Ziel sein das passive ETF-Vehikel wie den MSCI World von der Performance zu schlagen. Vor allem weil aktive Fonds viel teurer sind als ETFs und nicht selten mit einer Kostenquote von 1,5 % und mehr zu Buche schlagen.

Du fragst Dich nun bestimmt, warum ich an dieser Stelle keine Fonds, Anleihen oder Aktien empfehle. Das hat einen Grund: Einfachheit. Und natürlich auch die Gebühren, die gerade bei den Aktienfonds einen guten Teil des Startkapitals auffressen. Du willst ja langfristig anlegen. Die Füße hochlegen und Geld verdienen.

Ich besitze selbst Aktienfonds in meinem Portfolio und bin mit denen auch ganz zufrieden. Nur für die langfristige Vermögensanlage sind sie meistens einfach viel zu teuer. Ein ETF kostet im Jahr zwischen 0,2 % und 1 % (manchmal auch ein wenig mehr). Ein Aktienfonds zwischen 0,8 % und 2,5 % – plus die eventuelle Performance Fee. Und um dem Ganzen die Krone aufzusetzen: Bei manchen Fonds musst Du zusätzlich noch eine Depotgebühr von 1-2 Prozent im Jahr bezahlen. Auch hier kassiert die Bank ordentlich mit.

Bei 1-2 Jahren macht das nicht viel aus, aber bei 10-20 Jahren kommt da ordentlich was an Gebühren zusammen. Ein weiterer Punkt: Fondsmanager schlagen nur in seltenen Fällen den Markt. Oft liegen daher die Fondsrenditen hinter denen der Indexfonds.

Warum in ETFs investieren?

Mit Anleihen sicherst Du Dein Vermögen gegen Inflation und senkst das Risiko Deines Portfolios. Die würde ich erst zu einem späteren Zeitpunkt zur Diversifikation nutzen. Hier gibt es auch wirklich gute Anleihe-ETFs.

Tja, und das Thema Aktien ist so dermaßen umfassend, speziell und verwirrend, dass ich es in mehreren Artikeln zu einem späteren Zeitpunkt veröffentlichen werde. Außerdem ist es eine aktive Anlagestrategie, die viel Eigeninitiative verlangt.

Der wichtigste Punkt für Neuanleger: Bei Aktie trägst Du das volle Ausfallrisiko. Wenn ein Unternehmen Pleite geht, verlierst Du das investierte Geld komplett. Fällt ein Unternehmen hingegen aufgrund einer Pleite aus einem ETF, merkst Du es kaum.

Ich konzentriere mich daher in dieser Artikelserie für Neuanleger auf die passive Strategie. Wenn Du ein wenig mehr in der Materie drinsteckst, kannst Du auch ein wenig breiter investieren. Gerade bei Aktien gibt es auch viele interessante Aspekte, die Du ausprobieren kannst.

Wichtig ist: Konzentriere Dich zunächst auf einen passiven Vermögensaufbau über ETFs. Danach kannst mit mehr Erfahrung auch anders anlegen. Aber um ein Gefühl zu bekommen und um nicht gleich hohes Risiko zu gehen, sind die Indexfonds wirklich sinnvoll.

Ursprünglich wollte ich ja mit dem dritten Teil abschließen. Schon beim zweiten Teil habe ich aber gemerkt, dass das unmöglich ist. Schlagworte wie steuerhässlich, Swap oder Tracking Error lassen sich nicht in einem Satz erläutern. Trotzdem spielen sie aber eine eminent wichtige Rolle für das Verständnis von ETFs – und somit von Deiner passiven und individuellen Finanzplanung.

Mal schauen, ob ich mich bei Schritt sieben und acht kürzer fassen kann. Wenn Du etwas nicht verstehst, kommentiere bitte was das Zeug hält. Oder hau‘ mir virtuell auf die Finger, wenn ich etwas falsch oder umständlich erkläre. Schließlich soll diese Reihe eine Grundlagenausbildung sein. Und die macht nur Sinn, wenn alles stimmt und für alle verständlich ist. Klar?

Damit dieser ellenlange Artikel nicht zu dröge oder langweilig wird, habe ich vier YouTube-Videos eingefügt, die das geschriebene Wort bildhaft gut ergänzen – und zwischendurch für einige Schmunzler sorgen. Auch die Zitate sollen den Fließtext etwas auflockern. Sonst wäre der Artikel noch viel länger geworden. Dieser Mittelweg gefällt mir aber nach wochenlanger Arbeit am besten.

Fertig? Dann lass‘ uns loslegen!

Worauf muss ich beim ETF-Kauf achten?

Für Anfänger ist die ETF-Auswahl ein Graus. Es gibt so dermaßen viele unterschiedliche und doch gleiche ETFs auf dem Markt. Da fällt es schwer den Überblick zu behalten.

Dementsprechend hoch sind immer wieder die Rückfragen in den einschlägigen Foren und Blogs. Kann ich wirklich diesen Indexfonds kaufen? Darf ich? Muss ich? Welcher ist besser: A oder B? Warum ist er denn nun besser? Sind die Kosten nicht zu hoch? Und das, obwohl ein Thread weiter unten die Antwort schon steht.

Welche unterschiedlichen ETFs gibt es?

Eins vorweg: Es kostet Dich ein wenig Zeit eine passive Strategie zu erarbeiten, wenn Du auf mehr als zwei ETFs setzt. In Teil 2 meiner Serie habe ich aber schon erwähnt, dass es anfangs eigentlich völlig reicht, auf ein World- und ein Schwellenländer-ETF zu setzen.

Erst bei steigendem Vermögen (ab 20-25.000 Euro) ist es sinnvoll, die ETFs zu diversifizieren. Hier liegt der Vorteil darin, dass Du sehr breit aufgestellt bist. Wenn zwei ETFs dann nicht so gut performen, machen das die anderen drei wieder wett.

Aber ganz ehrlich: Bei zwei ETFs kostet Dich das maximal 1-2 Stunden Arbeit und Du lässt es einfach laufen. Mehr nicht. Das Rebalancing (Schritt 8 meiner Finanzplanungs-Reihe) machst Du dann erst nach sechs Monaten.

Zwei unterschiedliche Arten

Insgesamt gibt es zwei unterschiedliche Arten von ETFs: ausschüttende und thesaurierende. Bei ausschüttenden Indexfonds erhältst Du automatisch pro Anteil einen kleinen Betrag, der auf Deinem Depotkonto gutgeschrieben wird. Bei steigendem Vermögen wird das dann natürlich immer mehr.

Ein kurzes Erklärvideo bringt Licht ins Dunkel.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Im Vergleich zur Dividende von Aktien sind die Summen aber deutlich geringer. Dafür erhältst Du aber auch bis zu viermal im Jahr Deine Ausschüttung. Diese kannst Du dann später zum Rebalancing nutzen.

Bei thesaurierenden Indexfonds werden die Dividenden, die vom ETF eingenommen werden, auf die einzelnen Anteile addiert. Du bekommst sie also nicht ausgezahlt, sondern auf Dein Depotvermögen gutgeschrieben. Das hat den Vorteil, dass Du sie nicht neu anlegen musst. Alles läuft automatisch. Und Du musst sie erst einmal nicht versteuern.

Wie hoch sind die Kosten bei ETFs?

Am Anfang dieses Artikels habe ich ja schon auf die geringen ETF-Kosten hingewiesen. Das ist gegenüber Aktien- oder Mischfonds ein absoluter Vorteil – neben dem nicht vorhandenen Ausgabeaufschlag. Trotzdem gibt es auch da Unterschiede.

Ein Beispiel: Der Lyxor Emerging Markets (Entwicklungsländer) hat eine Pauschalvergütung von 0,14 %. Das bedeutet, dass am Ende des (Geschäfts-)Jahres die Gebühr automatisch vom Wert Deiner ETF-Anteile abgezogen wird. Du zahlst also nicht direkt. 0,14 % ist wirklich wenig.

Die Konkurrenz von dbx-Trackers Emerging Markets hingegen kostet deutlich mehr. Pro Jahr beträgt die Management Fee 0,4 %. Dazu kommt noch eine Fixgebühr in Höhe von 0,29 % sowie Swap-Kosten in Höhe von 0,2 %. Macht addiert 0,49 % Gebühren im Jahr. Mehr als dreimal soviel wie das ETF von der Lyxor-Konkurrenz.

Beim World-ETF ist das aber schon wieder anders. Da sind die Vorteile umgedreht. Deshalb lohnen sich die Vergleiche absolut, vor allem bei einer langfristigen Anlage.

ETF: Nachbildung, Sampling oder Swap?

Aber was ist eigentlich der eben erwähnte Swap? Gemeint ist hier natürlich nicht SchwipSchwap, das Cola-Limo-Mixgetränk von Pepsi. Sondern ein wirtschaftlicher Austausch.

Ein Swap (engl. (Aus-)Tausch) stellt im wirtschaftlichen Sinne einen Sammelbegriff für derivative Finanzinstrumente dar, deren Gemeinsamkeit ein Austausch von zukünftigen Zahlungsströmen (Cash Flows) ist. Swaps gehören zu den OTC-Geschäften. Die Vereinbarung definiert dabei, wie die Zahlungen berechnet und wann sie fällig werden.

Klingt wie Fachchinesisch, oder? Ist es auch. Das ist genau der Grund, warum ich viele Jahre die Finger von der Börse gelassen habe. Weil ich nicht wusste, was ein Austausch zukünftiger Zahlungsströme ist. Oder OTC-Geschäfte. Geschweige denn derivative Finanzinstrumente.

Geht es Dir nicht genauso? Das ist auch der Grund, warum ich mein Wissen in dem Bereich in meinem Blog weitergeben möchte.

Hier mal die lustige Erklärung des Swaps vom Handelsblatt. Achtung, Satire!

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Mittlerweile weiß ich zwar, was derivative Finanzinstrumente ist. An dieser Stelle werde ich das aber nicht erläutern. Hier haben wir den Stoff für mehrere Blogartikel für Fortgeschrittene. Und DAS ist in diesem Artikel fehl am Platze.

Wie funktioniert die Abbildung eines Index?

Zurück zu den ETFs. Es gibt unterschiedliche Techniken, um die Wertentwicklung des zugrundeliegenden Index (also beispielsweise den DAX) abzubilden.

A Bei der vollständigen Nachbildung (Full-Replication-Methode) werden sämtliche Bestandteile des Index in der entsprechenden Gewichtung im Sondervermögen gehalten.

B Bei der Sampling-Methode wird nur eine Teilmenge der Indexkonstituenten ins Sondervermögen gekauft. Normalerweise wird es sich dabei um die Werte handeln, die das größte Gewicht im Index haben und die größte Liquidität aufweisen.

C Bei der synthetischen Indexnachbildung werden Swapgeschäfte im Sondervermögen verwendet, um die Wertentwicklung des Index abzubilden.

Besser? Nicht wirklich! Aber ich bin ehrlich zu Dir: Diese Abbildungstechniken der ETFs sind nicht ohne. Ich versuche mich mal an einer einfachen Erklärung.

Indexfonds haben den Anspruch den zugrunde liegenden Index möglichst exakt abzubilden. Das erfolgt beispielsweise direkt durch die Investition in eine repräsentative Auswahl der Indexbestandteile.

ETF mit vollständiger Nachbildung

Bei Version A werden also die einzelnen Aktien im entsprechenden Volumen aufgekauft. Wenn also beispielsweise Apple einen Anteil von zwei Prozent im ETF erhalten soll, müssen von der Gesamtsumme der Anleger zwei Prozent in Apple-Aktien investiert werden. So weit, so gut.

Abbilden lassen sich so aber keine exotischen Aktien, beispielsweise aus den Schwellenländern. Dort gibt es Unternehmen wie beispielsweise das indische Unternehmen TATA, das sich normalerweise nicht kaufen lässt. Zu diesem Mischkonzern gehören neben Jaguar und Land Rover auch Straßenbauunternehmen, Verkehrsgesellschaften, IT-Unternehmen oder Stiftungen.

Teilbereiche können über den amerikanischen Markt gekauft werden. TATA Motors inklusive Jaguar und Land Rover beispielsweise. Andere aber nicht. Da es jedoch zu den größten indischen Konzernen gehört, kann es über Version A nicht abgebildet werden.

Was sind Sampling-ETFs?

Gut ist die Variante A, weil eine relativ genaue Wertentwicklung mit einem geringen Nachbildungsfehler (dem sogenannten Tracking Error) widergespiegelt wird.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Doof ist das nur, wenn ein paar hundert Werte in diesem ETF enthalten sind. Dann sind die Transaktionskosten der Aktien unbezahlbar. Im Umkehrschluss heißt das: Die jährlichen Kosten von unter einem Prozent sind nicht haltbar.

Also benötigt der Anbieter bei größeren ETFs eine andere Möglichkeit. Eine ist Variante B. Dabei werden nur die wichtigsten Unternehmen mit dem größten Anteil im Index gekauft. Eine Teilmenge von 50, 100 oder 500 Einzelwerten. Der Rest wird durch Swaps, also synthetische Replikation, abgebildet. In dem Fall wird von einer optimierten Replikation gesprochen.

Am Besten prüfst Du auf der Anbieterseite die genaue Aufstellung. Bei vielen kannst Du eine Excel-Übersicht mit allen Werten und der jeweiligen Aufteilung herunterladen.

Was sind Swap-ETFs?

Dann gibt es noch Variante C, den Index-Swap. Hier haben wir es mit einer vollständigen, synthetischen Replikation zu tun. Es werden keine Aktien direkt gekauft, sondern repliziert.

Ein Index-Swap ist ein Tauschgeschäft zwischen zwei Vertragspartnern. Im Bereich der ETFs tauscht der Fonds (das Sondervermögen) die Entwicklung der im Fonds enthaltenen Wertpapiere (Aktien oder Anleihen) gegen die Entwicklung des dem ETF zugrundeliegenden Index. Der Swap-Kontrahent, in der Regel eine Bank, ist verpflichtet, die Performance des Index auf täglicher Basis bereitzustellen. Dies geschieht durch die tägliche Preisveränderung des Swap-Kontraktes.

Also ist ein Swap eine vertragliche Vereinbarung zum Austausch von Zahlungsströmen.

So kann der Anbieter, beispielsweise Comstage, mit einem Geschäftspartner, beispielsweise dem Mutterkonzern Commerzbank, ausmachen, dass dieser den DAX oder den MSCI World abbildet. Damit verpflichtet sich dieser vertraglich, die Wertentwicklung an den Anbieter weiterzugeben.

In den meisten Fällen wird dieser Geschäftspartner nicht den DAX durch den Kauf von Aktien wiedergeben, sondern durch den Terminmarkt. Man spricht dann von synthetischen Positionen. Allerdings wird nur ein Teil der Positionen durch Swaps abgedeckt.

Vorteil: der mit Abstand geringste Tracking Error. Außerdem lassen sich auf diese Weise ohne Probleme auch Unternehmen wie TATA aus dem indischen BSE Sensex abbilden. Ein Nachteil ist das sogenannte Kontrahentenrisiko, das besagt, dass Swaps ausfallen können.

Generell spielt es aber für Anleger keine sonderlich große Rolle für welche Variante sie sich entscheiden. Aber wenn Du trotzdem auf Nummer Sicher gehen möchtest, folgender Tipp von Börse.de:

Anleger, die ein sehr hohes Sicherheitsbedürfnis haben, sollten eher ETFs aussuchen, die den Index durch den Erwerb der Wertpapiere wiedergeben oder nur einen geringen Anteil an Swaps haben.

Fühlst Du Dich schon wie der Skateboarder auf dem Titelbild des Artikels? Kein Wunder, es ist nicht so leicht. Deshalb habe ich auch die unterschiedlichen Zitate eingebaut, die es noch einmal anders erläutern.

Aber wir sind noch nicht fertig. Lass‘ uns mal die steuerliche Seite Deiner passiven Finanzplanung betrachten.

Wie hoch sind Steuern bei ETFs?

Neben den Kosten ist das Thema Steuern ein wesentlicher Punkt. Wie Du sicherlich weißt, darfst Du als Single 801 € (ab 2023 sind es 1.000 €) steuerfrei mit Deinen Geldanlagen verdienen. Wenn Du verheiratet bist, sind es pro Ehepaar sogar 1.602 € (ab 2023 2.000 Euro).

Verrechnet wird Dein Steuerfreibetrag mit realisierten Kursgewinnen aus Deinen Aktien, ETFs, Anleihen oder Fonds. Wenn Du also mit einem ETF 801 € Gewinn erzielt hast und Du verkaufst Deine Anteile, hast Du den Freibetrag komplett ausgeschöpft. Alles, was darüber geht, zieht Dir die Bank anteilig als Steuern ab.

Wenn Du im Jahr Dividendenzahlungen oder Ausschüttungen erhältst, zählen diese ebenfalls dazu. ETF A schüttet beispielsweise pro Anteil 0,15 € im Quartal aus. Bei 30 Anteilen sind das 4,50 € pro Quartal. Jährlich wären das 18 €. Diese zählen jetzt zu den 801 € dazu. Und bis Du dann den Steuerfreibetrag ausgeschöpft hast, dauert es noch etwas.

Irgendwo habe ich mal gelesen, dass über 35.000 Euro vonnöten sind, bis der Freibetrag durch ausschüttende ETFs ausgeschöpft ist. Wenn Du dagegen auf Dividenden von Einzelaktien setzt, geht es um einiges schneller.

Bei thesaurierenden ETFs wird das Geld dann auf die Anteile addiert. ETF B ist dann statt 49,85 € auf einmal 50,00 € wert. Das wird auch nicht bei jedem ETF extra ausgewiesen. Hierauf zahlst Du erst einmal keine Steuern. Diese werden erst abgezogen, wenn Du sie wieder verkaufst und Erträge realisierst.

In der Zwischenzeit häufen sich ordentlich Gewinne an, die dann natürlich versteuert werden müssen. Idealerweise, wenn Du Deine langfristigen Sparziele erreicht hast. Viele der gängigen ETFs sind thesaurierend.

Seit Anfang 2018 werden die ETFs und Fonds anders besteuert. Während sich bei den ausschüttenden Fonds nichts ändert, fällt bei den Thesaurierern die Steuerstundung weg. Stattdessen gibt es eine Teilfreistellung auf die Abgeltungssteuer, die von der Depotbank am Anfang des Jahres automatisch abgeführt wird. Die Höhe der zu zahlenden Pauschale orientiert sich dabei am Wert des Fonds und eines Basiszins. Wer unter dem Freibetrag von 801 Euro (1.602 Euro bei Ehepaaren) liegt, zahlt keine Steuer.

Mit Einführung der Investmentsteuerreform ist auch der Bestandsschutz von vor 2009 gekaufter Aktien und Fonds weg. Bei einem Verkauf wird nun auch eine Abgeltungssteuer fällig. Der Freibetrag beträgt hier aber 100.000 Euro.

Zusammenfassung: Was sind ETFs?

Zum Schluss möchte ich noch auf die unterschiedlichen Ausrichtungen von ETFs eingehen. Es gibt nämlich nix, was es nicht gibt.

Aktien-ETFs (beispielsweise MSCI World, MSCI Emerging Markets), Anleihen-ETFs (Länder-Anleihen, Unternehmens-Anleihen-> Was ist eine Anleihe?), Branchen-ETFs (beispielsweise nur Biotechnologie-Unternehmen) oder Core-ETFs (beispielsweise die erfolgreichsten Unternehmen aus dem MSCI World) verwirren auf den ersten Blick.

Aber ganz ehrlich: Lasst Euch davon nicht verunsichern. Die einzigen wirklich interessanten sind die Aktien- und Anleihen-ETFs. Wenn Du auf kleinere Märkte oder Branchen gehst, bringt Dir das nur mehr Orderkosten.

ETF-Portfolio einfach halten

Gleiches gilt für die bösen Zocker-ETFs. Es gibt auch Hebel- bzw. Leverage-ETFs, die Gewinne (und natürlich auch Verluste) verdoppeln oder verdreifachen. Ist nichts anders als Derivate oder Optionsscheine. Zockerei, die am Ende nur Verluste bringen. Finger weg!

Zu guter Letzt gibt es noch Short-ETFs. „Short gehen“ heißt auf fallende Märkte zu setzen. Viele Trader sichern damit ihre Verluste ab, wenn die Märkte fallen. Da Du aber langfristig anlegst, also „Long gehst“, und das Short-ETF bei steigenden Märkten fällt, lohnt sich der Kauf nicht. Schon gar nicht bei steigenden Bullenmärkten wie zur Zeit – und für Anfänger schon gar nicht.

Wichtig ist: Mache bitte um Himmels willen keine Wissenschaft draus. Langfristig unterscheiden sich die ganzen ETFs unterschiedlicher Anbieter wirklich nur marginal.

Seit dem 01.01.2018 hat sich die Steuerthematik komplett geändert. Mehr über die Investmentsteuerreform 2018 findest Du hier.

Beachte aber bitte die Kosten und die Steuertransparenz – sofern Du keine Lust auf eine Steuererklärung hast. Denn die Steuerabrechnung macht die Bank für Dich. Nur bei den ETFs mit ausschüttungsgleichen Erträgen musst Du Dich selber darum kümmern.

Anmerkung: Bei diesem Artikel handelt es sich um einen der ältesten Artikel im Blog, den ich 2022 komplett überarbeitet habe.

Zurück zu Teil 1 private Finanzplanung erstellen

Gleich weiter zu Teil 2 der Finanzplanung – Direktbank und Depot

Gleich weiter zu Teil 5 der Finanzplanung – Rebalancing ETF

Hier geht es zu Teil 1 der Renten-Serie: Damit die Rente auch morgen noch reicht!

Hier geht es zu Teil 2 der Renten-Serie: Was ist die Rentenversicherung?

Hier geht es zu Teil 3 der Renten-Serie: Rente in den USA

Hier geht es zu Teil 4 der Renten-Serie: Betriebliche Altersvorsorge

22 Antworten

Ein interessanter Artikel über ETFs! Die Videos kannte ich noch nicht. Allerdings finde ich das Vorhaben, so viele verschiedene Informationen über ETFs in einen Artikel zu packen, sehr ambitioniert. Schließlich sind über ETFs auch schon ganze Bücher geschrieben worden. Jedenfalls sind Aktien-ETFs in der aktuellen Niedrigzinsphase eine geeignete Anlage, um eine ordentliche Rendite zu erwirtschaften. Vor allem mit einem Sparplan, mit dem man bestimmte ETFs sogar ganz ohne Transaktionskosten erwerben kann.

Hallo bin Österreicher und habe eine Frage

Bei uns werden Dividenden mit 25% Besteuert aber nur 60% der Kursgewinne zu 25% also unterm Strich mit 15%

Bei tehausierenden ETF werden die internen Dividenden auch mit 25% Besteuert nur werden die dort eben als Ausschüttungs gleiche Erträge bezeichnet

Wie sieht das bei Swap ETF aus???

Werden dort die „Dividenden“ als Auschüttungs gleiche Erträge angesehen oder als Kursgewinne??

Und könnte ich nicht so einen Zinses Zins Effekt erhalten da ich die „Dividendenerträge“ ja nur mit 15% Besteuere natürlich über mehrere Jahre gesehen, das würde dann doch viel ausmachen über die Zeit

Denke das dass in Deutschland irgendwie so geht weiß aber nicht ob das in Österreich auch so ist

Bitte um Hilfe

Grüße Vercingetorix

Hallo,

ich kann Dir dabei leider nicht helfen, aber schau mal hier: http://www.finanzen.net/lexikon/boersenlexikon/Aktiengewinne_versteuern_Oesterreich oder im http://www.wertpapier-forum.de.

Viele Grüße

Daniel

Vielen Dank für diese spannende Einführung! Ich verstehe noch nicht so ganz, wie das steuerlich bei den thesaurierenden ETFs funktioniert: sagen wir ich halte die ETF 4 Jahre lang, verkaufe und muss dann versteuern. Hab ich da nicht 3 Jahre Freibeträge «verschenkt»?

Vielen Dank für Deinen Kommentar. Grundsätzlich musst Du auch die thesaurierenden ETFs versteuern. Das wird mit Deinem Freibetrag verrechnet und Du erhältst im Februar/März eine Aufstellung der Thesaurierung und der Steuerabzüge von der Depotbank. ABER: Wenn Du ein SWAP-ETF hast, dann tritt der Effekt ein, bei dem Du Freibeträge verschenkst.

Schau mal hier: http://www.finanzwesir.com/blog/etf-thesaurierend-ausschuettend Da wird es klarer.

Viele Grüße

Daniel

Wow, vielen Dank für die Blitz-Antwort!

DANKE!

Hallo Daniel, ich lese seit ein paar Tagen deinen Blog insbesondere diesen Artikel. Ich habe keine Ahnung von Finanzplanung und hadere seit längerem rum, wo ich mein Geld anlegen soll. Wie du auch schon gut beschrieben hast, finde ich Gespräch mit Bankberatern über Anlagen wenig zielführend. 1. weil man als Laie einfach nicht versteht was los ist, und zweitens weil man sich immer irgendwie über den Tisch gezogen fühlt (was sicherlich auch damit zu tun hat, dass man nichts versteht…)

Daher kommt dieser Beitrag wie ein Segen für mich. Endlich verstehe ich (zumindest halbwegs) was in der Theorie mit meinem Geld passiert und es hört sich auch weniger schwierig an, als ich dachte… (Börse? was ist das?)

Daher wollte ich einfach mal ein DICKES FETTES DANKE FÜR DEINE ZEIT dalassen… Es ist super, dass du deine Erfahrungen so zugänglich machst und den Menschen hilfst ein wenig Licht in diesen Wirrwarr zu bringen.

LG

V

Hallo Daniel,

wo packe ich denn die Vanguard Total Stock Market Index ETF hin?

Mit einer TER von 0,09 finde ich den sehr interessant, aber der ist sicher auch steuerhässlich, oder?

Grüße, Benjamin

Hallo Benjamin,

die Vanguard-ETFs sind ein Sonderfall, weil sie in Deutschland nicht so einfach zu kaufen sind. Schau mal hier: http://www.finanztip.de/community/thema/1178-vanguard-indexfonds-in-deutschland

Viele Grüße

Daniel

Hallo Daniel,

der Kauf über die Diba ist problemlos möglich und außerdem ab 500,- EUR kostenfrei. (zb der Vanguard Total Stock Market Index –> World Index für TER 0,05).

Aber die ganze Steuer-Sache ist mir nicht ganz klar. Er schüttet aus, was schonmal günstig zum Versteuern ist. Aber weiter kenne ich mich da noch nicht aus.

Ich werde in der Community mal nachfragen. Vielleicht hast du auch noch ein paar Steuertipps für einen Index mit US-ISIN?

Grüße, Benjamin

Hallo Daniel,

vielen Dank für die Super Anleitung und Hilfestellung.

In erster Linie mal ein großes dankeschön und ein riesen Kompliment.

Ich hätte jedoch noch eine Frage bezüglich der Ermittlung des ETFs anhand des Bundesanzeigers.

Es geht hier in meinem Beispiel um den

MSCI World von IShares

ISIN IE00B0M62Q58, WKN A0HGV0

Wenn ich diese Daten beim Bundesanzeiger überprüfe und die Bekanntmachung der Besteuerungsgrundlage üperprüfe finde ich bei dem Betrag der ausschüttungsgleichen Erträge den Wert 0,00. Dieser lässt ja auf einen steuereinfachen ETF schließen, richtig?

Wenn ich aber weitersuche finde ich die Unterpunkte Zwischenausschüttung und Endausschüttung. Bei der Endausschüttung sind die ausschüttungsgleichen Erträge ungleich 0.

Was bedeutet das nun im genauen für mich?

Ich würde gerne einen Sparplan bei Comdirect anlegen, wie du es erklärt hast.

70% MSCI World

30% MSCI World Emerging

Dafür suche ich noch den richtigen ETF.

Weißt du zufällig welcher der bei Comdirect angebotenen ETFs sich für diese Anlage Kostentechnisch eignet.

Vielen Dank schonmal.

Gruß

Daniel

Was die Wahl der ETFs angeht: Über justetf kannst Du das schnell erkennen, ob der ETF steuertransparent ist oder nicht. Das steht bei jedem ETF dort. Der von Dir gewählte ist steuertransparent: https://www.justetf.com/de/etf-profile.html?query=IE00B0M62Q58&groupField=index&from=search&isin=IE00B0M62Q58

Bei der Comdirect musst Du die Dividenden/Ausschüttungen immer selbst wieder anlegen und kannst den iShares auch nicht kostenlos besparen. Das kann sich aber ändern, wenn die Onvista-Übernahme durch ist. Die bieten zur Zeit iShares kostenlos an. Bei maxblue werden über das Sparplankonto alle Erträge automatisch wieder angelegt. Über Rebalancing geht das aber natürlich auch.

Bei comdirect kannst Du momentan nur Comstage und Lyxor kostenlos besparen. Comstage und Lyxor sind beide synthetisch, wobei der Lyxor ausschüttet und steuertransparent ist: https://www.justetf.com/de/etf-profile.html?query=FR0010372201&groupField=index&from=search&isin=FR0010372201

Ich hoffe, ich konnte Dir etwas helfen.

Viele Grüße

Daniel

Hallo Daniel, servus Community,

ich beschäftige mich seit kurzem intensiver mit meinen Finanzen und bin daher auf deinen Podcast gestoßen. Meine freie Zeit nutze ich um deine bisherigen Episoden zu hören und bin schon bei 30. Klasse Arbeit!!!

Nun zum Thema. Kann ich generell pro Sparlan nur einen ETF besparen oder ist das von Bank zu Bank unterschiedlich?

Viele Grüße

Stefan

Moin Stefan,

freut mich, dass Dir der Podcast gefällt. Hast Du auch mal bei „Der Finanzwesir rockt“ reingehört? Das dürfte auch etwas für Dich sein.

Zu Deiner Frage: Das ist von Bank zu Bank unterschiedlich. Bei Maxblue sind beispielsweise 3 das Maximum, bei comdirect noch einige mehr.

Ich würde aber auch nicht zu viele ETFs besparen. Gerade bei kleineren Sparraten wird es sonst zu kleinteilig.

Viele Grüße

Daniel

Danke dir, ich wollte auch auf max. 2 am Anfang verteilen. Bis jetzt habe ich nur das Geführte Interview am Anfang mit ihm gehört. Aber euer gemeinsamer Podcast ist schon abonniert und wird bei Zeiten gehört!

Hallo Daniel.

Danke für die Superinfos und deine Podcasts.

Mir ist etwas noch nicht klar:

Zu welchem Preis kaufe ich denn in einem ETF Sparplan die ETF’s und wann wird die Order ausgeführt wenn ich den Ersten eines Monats eingebe?

Bzw. wie verhindere ich dass ich die zu teuer kaufe.

Bei den Einzelaktien kann ich ein Limit setzen.

Danke Dir.

Hallo MoneyEarl,

das ist eine sehr gute Frage, denn das Ausführungsdatum ist immer unterschiedlich von Bank zu Bank. Da gab es erst vor kurzem eine Diskussion bei der Consorsbank, weil die immer frühmorgens am Stichtag kaufen und der Spread dadurch sehr hoch ist. Die hatte mir netterweise ein Leser geschickt. Weiteres findest Du hier: https://wissen.consorsbank.de/t5/Sparen-Anlegen/Sparplan-Lyxor-ETF-das-grenzt-an-Abzocke/td-p/42913

Das ist aber nur kritisch, wenn Du in Nischen-ETFs investiert wie hier bspw. der EMU Small Cap. Der wird nicht so häufig gehandelt und da macht das viel aus. Bei einem World oder EM ist das Volumen höher. Ich kann das bei mir aus dem Sparplan-Kontoauszug bei Maxblue gar nicht rauslesen, zu welcher Uhrzeit gekauft wird. Frag doch sonst mal bei Deiner Bank nach.

Zu den Limits kann ich Dir da gar nichts sagen, weil ich mich bei meinen Sparplänen noch gar nicht drum gekümmert habe.

Viele Grüße

Daniel

Hallo Daniel, super Artikel, der schon viele Newbie-Fragen beantwortet. Nur eine brennt mir schon seit Wochen unter den Nägeln: Was hat es mit dem Fondsdomizil auf sich? Hat es für mich (in der BRD) nachteilige Folgen (zB. Steuer), wenn der Fonds im Ausland ist? Würde mich über kurze Antwort/weiterführenden Link sehr freuen. Herzlichen Dank & VG, Newbie

Hallo,

Irgendwo habe ich dich mal sagen hören, dass sich ein 5 ETF Portfolio erst ab 100k aufwärts lohnt. Hier steht, dass ab 25k mehr als zwei ETFs Sinn machen. Ich habe zur Zeit etwa 20k in 5 ETFs und möchte 5k nachschießen. Allerdings ist das Portfolio kompliziert gebaut (Welt Multifaktor, Europa Multifaktor, Schwellenländer Aktien, Schwellenländer Anleihen plus Immobilien weltweit).

Ich würde es einerseits gern vereinfachen, dh nur zwei ETFs besparen, andererseits frag ich mich nun aber auch, ob die 5 ETFs doch auch schon bei meinen 25k sinnvoll sein können.

Und wie wird die Behauptung, dass sich 5 ETFs und mehr erst bei 100k lohnen eigentlich gerechtfertigt?

Danke,

Philipp

Hallo Philipp,

die Aussage ist ja nicht in Stein gemeißelt. Jede/r muss selber wissen, was er oder sie macht.

Was die Anzahl der ETFs angeht: Grundsätzlich kannst Du natürlich auch mehr haben. Aber wenn Du Rebalancen willst, kostet das mehr und ist mehr Aufwand als bei nur einem oder zwei ETFs. Alles wird kleinteiliger. Am Ende liegt die Entscheidung bei Dir, ob Du den Aufwand haben willst. Was die Rendite betrifft, wird die mit der Anzahl der ETFs in der Regel nicht besser.

Von Multifaktor-ETFs halte ich nicht so viel. Mehr darüber kannst Du hier nachhören.

Viele Grüße

Daniel