Du möchtest dein eigenes Geld vermehren, hast aber keine Ahnung wie es geht? Dann soll dir dieser Artikel dabei helfen, Möglichkeiten zu finden und keine Anfängerfehler zu begehen.

Inhalt

Geld vermehren – ohne Risiko?

Es ist erstaunlich wie viele Menschen bei Google eine Antwort darauf suchen, wie sie ihr Geld schnell vermehren können. Oder ganz einfach vermehren können. Da kann ich gleich schreiben, dass das nahezu unmöglich ist. Systematischer und langfristiger Vermögensaufbau dauert Jahre und funktioniert mit der Zeit sogar automatisiert. Du kannst das angelegte Geld aber für dich langfristig arbeiten lassen – ohne ein größeres Risiko eingehen zu müssen.

Wenn du wissen willst, warum der Vermögensaufbau auch Spaß machen kann, habe ich dir hier 29 Gründe aufgeführt. Schau doch dort mal vorbei.

Sichere Geldanlage wie Tagesgeld wird hier in Teilen mit risikoreichen Anlageformen verknüpft. Das funktioniert auch für Privatpersonen mit geringem Startkapital und ohne Vorwissen. Nach einigen Jahren macht dann der Zinseszinseffekt das größte Wachstum des Vermögens aus.

Natürlich sind Anlageklassen an der Börse wie beispielsweise Wertpapiere wie Aktien, ETFs und auch Anleihen mit einem Risiko verbunden. Zwei Dinge sind hier wichtig: Zum einen sollte das magische Dreieck der Geldanlage beachtet werden. Und zum anderen ist es wichtig gut schlafen zu können. Das ist das wichtigste Geheimnis, wenn du Geld investieren und vermehren willst. Wenn du Geld gewinnbringend anlegen möchtest, solltest du immer langfristig denken.

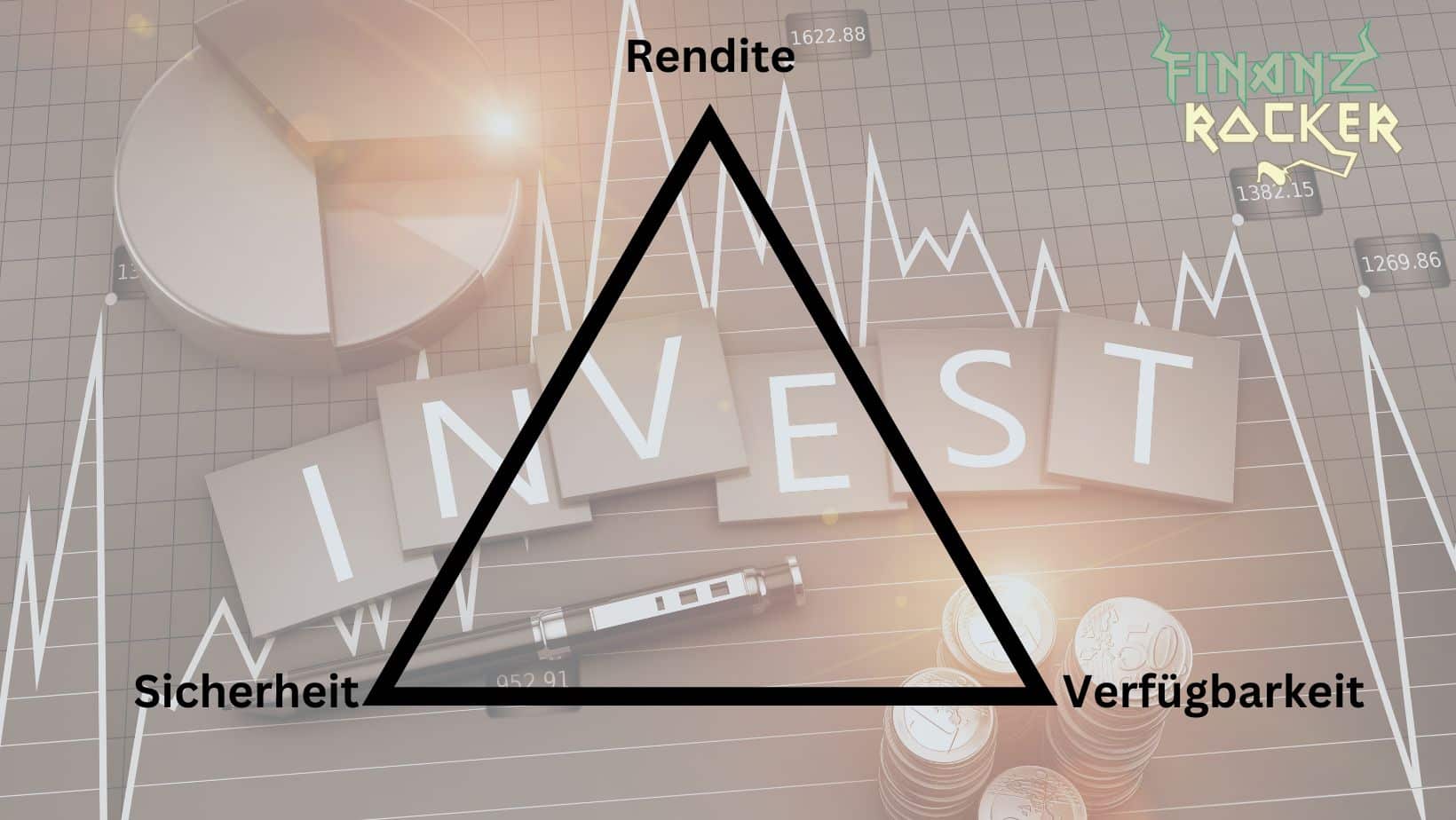

Das magische Dreieck der Geldanlage

Das Dreieck besteht aus dem persönlich passenden Mix aus Verfügbarkeit, Sicherheit und Rendite. Hier solltest du darauf achten, dass die Schwankungen bei deiner Geldanlage so hoch ist, dass du nicht mehr schlafen kannst. Außerdem musst du festlegen wie schnell du an dein Geld kommen möchtest.

Sicherheit steht für geringe Renditechancen, aber dafür ein leichter Zugriff auf das Kapital. Das Geld liegt dann entweder auf einem normalen Konto oder ist in Tagesgeld investiert.

Hinter Verfügbarkeit stehen Anlageformen wie beispielsweise Aktien, Fonds oder ETFs, die gute Renditechancen bei geringerer Sicherheit bieten. Diese Vehikel schwanken deutlich mehr. Kleine Faustformel: Je höher die Rendite, desto höher auch das Risiko.

Gute Renditechancen und eine hohe Sicherheit gibt es bei der Rendite. Häufig sind diese aber mit einer langfristigen Kapitalbindung versehen. Bestes Beispiel hierfür sind offene Immobilienfonds mit einer langen Kündigungsfrist.

Startkapital: Welche Anlagestrategien gibt es?

1. Wertstabile Geldanlage mit Zinsen

Die Anlage von Geld auf einem Konto für Tages- oder Festgeld mit hoher Sicherheit kann eine hervorragende Möglichkeit sein, dein Finanzportfolio zu erweitern. Diese Konten bieten die Sicherheit von versicherten Einlagen und bieten wettbewerbsfähige Zinssätze auf deine Euro. Es ist oft keine Mindesteinlage erforderlich, und du kannst jederzeit ohne Vertragsstrafe auf dein Geld zugreifen, was diese Konten zu einer der bequemsten Möglichkeiten zum Sparen und Investieren macht.

Mit einem Tagesgeldkonto kannst du höhere Zinsen auf die Sparanlagen erhalten, die du für die kurzfristige Verwendung zurückgelegt hast. Machen wir uns aber nichts vor: Die Inflation schlägst du damit nicht. Es ist eine reine Rücklage, die schnell verfügbar ist.

Festgeld eignet sich hervorragend für langfristige Sparziele und bieten höhere Zinssätze als normale Sparkonten. Beide Kontenarten bieten einen sicheren Aufbewahrungsort für Ihr Geld mit geringem Risiko, so dass Sie sich darauf verlassen können, dass Ihr Geld sicher ist.

Die Einlagensicherung beträgt in Europa 100.000 Euro. Dennoch solltest du bei der Anlage in europäische Tages- und Festgelder darauf achten, dass die Länder nicht hoch verschuldet sind. Hier bietet sich eher ein Investment in Nordeuropa (Norwegen, Schweden) an.

Gute Zinsen auf das Tages- und Festgeld bekommst du bei Weltsparen. Dort habe ich in Schweden in Tages- und Festgeld investiert.

- Vorteile

- ein deutsches IBAN-Konto für viele Tages- und Festgeld-Angebote

- einige gute Angebote mit haltbarer Einlagensicherung (Schweden, Deutschland, Niederlande)

- lässt sich mit ETF-Angeboten sowie ETF-Riester und ETF-Rürüp verknüpfen

- gute übersichtliche App

- toller Kundenservice (habe ich mehrfach getestet)

- Nachteile

- viele südeuropäische Angebote mit wackeliger Einlagensicherung

- Angebot wird spürbar dünner

Ein Konto für alle Anlagen – auch als App

2. Geld vermehren mit Rohstoffen wie Gold oder Silber

Investitionen in Gold und Silber sind eine beliebte Wahl für Anleger, die nach langfristigen Renditen suchen. Beim Kauf von Gold oder Silber ist es wichtig, den aktuellen Marktkurs und die damit verbundenen Steuern zu berücksichtigen. Die Steuern auf Gold und Silber liegen in Deutschland nach der Haltefrist von einem Jahr bei 0%.

Beim Verkauf müssen Anleger auch die Gebühren berücksichtigen, die für den Verkauf ihrer Edelmetalle anfallen. Eine Investition in Gold und Silber kann eine kluge Möglichkeit sein, dein Portfolio zu diversifizieren und gleichzeitig dein Vermögen vor Inflation zu schützen.

Bei sorgfältiger Abwägung des aktuellen Marktkurses, der Steuern, Gebühren und anderer Faktoren können Anleger fundierte Entscheidungen treffen, die im Laufe der Zeit positive Renditen bringen werden.

3. Anlage in Anleihen

Anleihen sind eine hervorragende, risikoarme Anlagemöglichkeit für diejenigen, die ihr Portfolio diversifizieren, einen stetigen Einkommensstrom generieren und ihr Kapital erhalten wollen. Anleihen bieten Anlegern die Möglichkeit, eine feste Rendite zu erzielen und haben ein geringeres Risikoprofil als Aktien oder Investmentfonds.

Anleihen haben eine geringere Volatilität als Aktien, was sie für Anleger, die eine sicherere Anlage suchen, attraktiv macht. Anleihen können auch als Teil eines größeren Finanzplans verwendet werden, z. B. für die Altersvorsorge oder die Nachlassplanung. Sie können auch in Zeiten der Marktvolatilität für Stabilität sorgen.

Die Investition in Anleihen ist eine Möglichkeit, um sicherzustellen, dass deine Finanzen sicher sind und du dich über Jahre hinweg auf dein investiertes Geld verlassen kannst. Du kannst in Anleihen von Unternehmen oder von Staaten investieren.

Investitionen in einzelne Anleihen sind aber nicht so einfach verständlich. Hier bietet sich eher ein Investment in kurzlaufende Anleihen in ETFs oder Fonds an, um sich breiter aufzustellen.

4. Geldanlage an der Börse mit Aktien, Fonds und ETFs

Investitionen in den Aktienmarkt können eine gute Möglichkeit sein, Ihr Vermögen im Laufe der Zeit zu vermehren. Es gibt verschiedene Möglichkeiten zu investieren, z. B. den Kauf einzelner Aktien, Investitionen in Investmentfonds oder börsengehandelte Fonds (ETFs).

Investment- und Aktienfonds

Wenn du in einzelne Aktien investieren, kaufst du Aktien eines Unternehmens und beobachtest dann, wie der Wert dieser Aktien in Abhängigkeit von der Leistung des Unternehmens steigt oder fällt. Gerade am Anfang bei weniger Vermögen ist das Investieren in Einzelaktien keine gute Idee, da du nicht breit streuen kannst.

Investmentfonds sind eine Sammlung von Dutzenden verschiedener Aktien und Anleihen, die von Fachleuten verwaltet werden. Leider sind hier die Gebühren sehr hoch, weshalb du dir darüber vor dem Kauf im Klaren sein solltest.

ETFs

ETFs bilden passiv einen Index wie den S&P 500 ab, werden aber wie Aktien an der Börse gehandelt. Klarer Vorteil: die geringen Kosten gegenüber Fonds und die breite Diversifikation mit Hunderten Unternehmen

Unabhängig davon, für welche Art von Anlage du dich entscheidest, ist es wichtig, sich zu informieren und zu verstehen, wie jede Option funktioniert, bevor du Geld riskierst. Sonst klappt es am Ende nicht mit dem Geld vermehren. Hin und her wegen Unwissenheit macht Taschen leer.

Auf dem Finanzrocker-Blog findest du ganz viele Erklärungen, Podcast-Folgen, Videos und Buchempfehlungen zum Investieren an der Börse.

Wenn du einen guten und günstigen Broker suchst, empfehle ich dir Scalable Capital mit günstigen Sparplänen und auch noch 2,3 % Zinsen auf dem Verrechnungskonto.

- Vorteile

- Kostenlose Depotführung

- ab 1 Euro handeln

- Flatrate-Modelle verfügbar

- auf allen Geräten verfügbar

- modernes, aufgeräumtes Design

- 2,3 % Zinsen auf dem Verrechnungskonto

- Handeln von Aktien, ETFs, Fonds und Kryptos

- Free Broker, Prime Broker und Prime+Broker

- kostenlose Sparpläne

- Nachteile

- Handeln nur über Gettex oder Xetra

Scalable mausert sich langsam aber sicher zum besten Neobroker in Deutschland.

5. Geld vermehren mit Immobilien

Die eigenen vier Wände sind der Traum, den du schon lange hegst und der in Zukunft vielleicht wahr wird. Wenn die Laufzeit deines Kredits abgelaufen ist und du alle Schulden abbezahlt hast. Bis dahin trägt das Dokument zwar Ihren Namen, gehört aber in Wirklichkeit einem Finanzinstitut, das damit große Gewinne erzielt.

Daher bist du oft gezwungen, ausschließlich in Immobilien wie ein Haus oder eine Wohnung zu investieren, da kein weiteres Geld für den Kauf von Aktien, Investmentfonds oder Anleihen vorhanden ist. Dies führt zu einem riskanten Klumpenrisiko.

Aber du kannst dir auch auf andere Art und Weise Immobilien zu deiner Vermögensaufteilung hinzufügen, ohne selbst drin wohnen zu müssen.

Du kannst auch mit dem Vermieten von Immobilien Einkommen erzielen. Selbst in der derzeitigen Marktsituation, in der die Immobilienpreise hoch sind. Vieles hängt von der Entwicklung der Bauzinsen Prognose 2025 ab. Allerdings gibt es bei der Vermietung einer Wohnung zahlreiche Überlegungen anzustellen.

Abgesehen davon, dass man eine erschwingliche Wohnung in einer aufstrebenden Stadt findet, müssen verschiedene andere Bedingungen berücksichtigt werden. So gilt es, einen geeigneten Mieter zu finden und die maximal zulässige Miete zu ermitteln sowie eine Schufa-Auskunft einzuholen. Außerdem sind die örtlichen Mietpreise in der Regel etwas höher.

Es ist auch möglich, in Immobilien zu investieren, wenn du nur über wenig Eigenkapital oder Geld verfügst. Allerdings musst du dir eine Strategie für dein eigenes Immobilienportfolio an der Börse zurechtlegen. Anstatt Wohnungen und Häuser zu kaufen und zu vermieten, solltest du dich auf Immobilienaktien, REITs, Fonds oder ETFs konzentrieren. So kann man ohne teure Nebenkosten und geeignete Objekte ein zusätzliches Einkommen erzielen.

Ein anschauliches Beispiel hat meine ehemalige Kollegin Linda im Podcast vorgestellt. Sie vermietet Ferienimmobilien an der Ostsee und verdient gutes Geld damit.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

6. Mehr Rendite mit Kryptowährungen

Die Investition in Kryptowährungen kann ein risikoreiches Unterfangen sein, da der Markt volatil und unberechenbar ist. Kryptowährungen werden von keiner Regierung oder Zentralbank gestützt, was sie zu hochspekulativen Anlagen macht. Da sie nicht reguliert sind, gibt es außerdem keine Garantie, dass ihr Wert stabil bleibt.

Kryptowährungsbörsen sind auch anfällig für Hackerangriffe und Diebstahl, was zu erheblichen Verlusten für Anleger führen kann. Darüber hinaus haben viele Anleger in Kryptowährungen wenig Verständnis für die Technologie, die hinter diesen digitalen Währungen steht, und sind sich der Risiken, die mit einer Investition in diese Währungen verbunden sind, möglicherweise nicht bewusst.

Trotz des hohen Risikos, das mit Investitionen in Kryptowährungen verbunden ist, sind viele Menschen der Meinung, dass diese Anlageklasse ein großes Wachstumspotenzial hat und bei richtigem Einsatz lukrative Renditen bieten kann.

Hier verweise ich aber auf meinen Spruch vom Anfang: Je höher die Rendite, desto höher das Risiko. Das solltest du nicht vergessen – gerade bei den Kryptobörsen und den zahlreichen Betrügereien. Es spricht aber nichts gegen eine kleine Beimischung von Bitcoin oder Ethereum über einen vertrauenswürdigen Broker wie beispielsweise Bison von der Börse Stuttgart.

Ein sehr interessantes Interview zum Thema Kryptowährungen, wo viele Einsteigerfragen beantwortet werden, findest du hier.

Ich persönlich nutze für meine Kryptowährungen die App Bison von der Börse Stuttgart*. 10 Euro bekommst du über die Eröffnung geschenkt.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Tagesgeld und Festgeld: Wie sollte ich mein Vermögen verteilen?

Bei der Entscheidung über die Verteilung deines Vermögens solltest du unbedingt deine langfristigen finanziellen Ziele berücksichtigen. Je nach deinen Zielen und deiner Risikotoleranz solltest du dein Vermögen auf verschiedene Anlageklassen wie Aktien, Anleihen, Investmentfonds und Immobilien aufteilen.

Wenn du langfristig stabile Erträge anstrebst, kann eine Mischung aus Aktien und Anleihen eine gute Strategie sein. Wenn du außerdem Geld in die eiserne Rücklage einzahlst, kannst du beruhigt sein, denn dann hast du Geld beiseite gelegt, falls unerwartete Ausgaben anfallen.

Wenn du zusätzliche Mittel für Investitionen zur Verfügung hast, kann es auch von Vorteil sein, einen Teil in Immobilien oder andere alternative Anlagen zu investieren. Wenn du dir die Zeit nimmst, genau zu planen, wie du dein Vermögen am besten verteilst, kannst du nachts auch ruhig schlafen, weil du weißt, dass es nicht übermäßig stark schwankt.

Wann kurzfristiger oder langfristiger Vermögensaufbau?

Kurzfristiger Vermögensaufbau ist immer unter zehn Jahren. Dann solltest du nicht in Aktien investieren, weil die Gefahr dann größer ist, dass du vielleicht kurz nach einem Börsencrash an dein Geld musst. Wenn du dann nur weniger entnehmen kannst, ist es ärgerlich.

Das heißt auch, dass du dein Geld nicht an der Börse anlegen solltest, wenn du für eine Immobilie, ein Auto oder eine Weltreise sparst. Eine Rücklage von 3-6 Monatsgehältern solltest du sowieso auf deinem Tagesgeldkonto zurückhalten, falls das Auto, die Waschmaschine oder bei einer eigenen Immobilie die Heizung kaputt gehen sollte.

Benötigst du das Geld für die nächsten 10 bis 20 Jahre nicht, kannst du langfristig an der Börse investieren. Dann ist es wirklich langfristiger Vermögensaufbau.

Geld anlegen und vermehren: 4 Tipps

Die erste Lektion: Lass´ Dich nicht von Deinen Verlustängsten treiben. Wenn Du Dein Geld langfristig an der Börse anlegst, kannst Du im Durchschnitt 5-6 % pro Jahr erwarten. Davon musst Du zwar noch Steuern und die Inflation abziehen, aber das ist dann trotzdem viel mehr als Du über Zinsen verdienst. Und alle Crashs sind da schon eingerechnet! Wichtig ist nur: Du solltest langfristig denken und das Geld nicht mit Verlusten in einer Krise aus den Märkten nehmen.

Die zweite Lektion: Höre nicht auf die Medien und lasse Dich davon nicht verunsichern. Wenn es danach geht, haben wir jeden zweiten Tag Anflüge eines Börsencrashs. Schwarzmalerei ist ein Teil deren Geschäfts. Der andere Teil ist verkaufen. Unabhängig ist da nichts.

Abonniere bitte auch nicht die täglichen Newsletter von Banken oder Investmentfirmen. Die machen einen wahnsinnig, weil sie Dich zum kurzfristigen Handeln verführen.

Diesen schweineteuren Börsenbrief-Schwachsinn kann ich Dir sowieso nicht empfehlen. Hier werden arglose Neubörsianer nach allen Regeln der Kunst abgezockt. In einem Artikel über die sogenannte „Investmentpornographie“ werde ich darauf auch nochmal explizit eingehen.

Die dritte Lektion: Schon mit 50 € im Monat kannst Du anfangen, ein Vermögen aufzubauen. Du musst nur regelmäßig in einen Sparplan investieren. Ein Börsencrash spielt Dir dabei sogar in die Karten, weil Du mehr Anteile eines ETFs für weniger Geld bekommst. Und wenn du mehr Geld zur Verfügung haben solltest, kannst du die Höhe der Sparpläne jedes Jahr erhöhen.

Die vierte Lektion: Hin und her macht trotz Neobroker die Taschen leer. Denn häufig verkaufst du Investments relativ schnell wieder mit Verlust, wenn du dich nicht ausführlich damit beschäftigt hast und sie im Kurs rapide fallen. Das ließ sich 2020 und 2022 sehr anschaulich bei vielen Neuanlegern beobachten.

Mehr Rendite, mehr Risiko

Geld vermehren geht immer einher mit einem höheren Risiko. Als Sparer wirst du in den nächsten Jahrzehnten nicht vom Zinseszins profitieren. Das bedeutet, dass du dir zumindest etwas Expertise im Bereich des Vermögensaufbaus aneignen solltest.

Dabei ist es aber sehr wichtig, dass du die Geldanlage immer deinen persönlichen Lebensumständen anpasst. Du musst auch nicht bei jedem attraktiven Angebot von hohen Zinsen beim Tagesgeld hier schreien.

Und wenn du mal kurz ins Minus rutschen solltest, ist es bei der langfristigen Geldanlage kein Problem. Nur wenn du zu kurzsichtig anlegst und eine zu enge Auswahl deiner Assets auswählst, hast du ein Problem.

Fazit: Geld sinnvoll investieren

Wenn du dein Geld vermehren möchtest, gibt es unterschiedliche Mittel und Wege. Das habe ich versucht, in diesem Artikel aufzuzeigen. Nicht alles ist auch für dich und deine Lebensumstände passend. Ich persönlich halte Sparpläne auf ETFs gerade bei Anfängern für die beste Wahl

Ein besseres Werkzeug, um langsam an die passive Geldanlage herangeführt zu werden, gibt es nicht. Und eine entspanntere Möglichkeit, dein Geld zu vermehren, ebenfalls nicht. Entweder per Sparplan monatlich einen festen Betrag investieren oder per Einmalanlage verteilen und bei Bedarf ausgleichen.

Danach ein- oder zweimal im Jahr wieder dafür sorgen, dass das einmal festgelegte Verhältnis der unterschiedlichen Anteile wieder passt. Fertig.

Das ist die Kurzform. Eine lange Erklärung findest Du erstmal in Gerd Kommers „Passiv-Anlage-Bibel“. Die ausführliche Buchbesprechung findest du hier. Außerdem habe ich eine ausführliche Artikelserie zur persönlichen Finanzplanung geschrieben. Dort gehe ich auch ausführlich auf Aktien und ETFs ein.

Wenn du dich etwas in die Themen eingearbeitet hast, brauchst du kein Sparbuch als Anlageform für deine hart erarbeiteten Euro mehr. Statt einem Zinssatz von wenigen Prozent bei deiner Bank hast du eine deutlich höhere Durchschnittsrendite und profitierst langfristig vom Zinseszinseffekt. Dann schlägst du mit deinen Geldanlagen auch wieder die Inflationsrate.

Anmerkung: Dieser Artikel stammt ursprünglich aus dem Mai 2015 und wurde im November 2022 komplett überarbeitet.

Weitere spannende Artikel

Budgetplan: Mit diesen Finanz-Apps behältst Du Deine Budgets im Griff

Reich werden wie Norwegen? So geht das!

Diversifikation Definition im Portfolio – Der Finanzwesir rockt 51

Bondora Go & Grow im Überblick

Kryptowährungen, P2P-Kredite und Co.: Was bleibt vom Hype?

Richtige Altersvorsorge: Wie viel Geld für die Rente sparen?

21 Antworten

Toller Artikel! Die Beispiele zeigen wirklich gut, dass man sich auch an der Börse langsam rantasten und einen Schritt nach dem anderen tun sollte. Wichtiger Hinweis: Langfristig denken. Da kann ich dir nur zustimmen. Vor allem Kleinanleger lassen sich häufig verrückt machen, wenn es an der Börse auf und ab geht. Wer seine Ziele jedoch langfristig verfolgt, kann auch ruhig schlafen wenn die Aktienkurse kurzfristig mal Richtung Süden wandern.

Viele Grüße, Manuel

Hallo Manuel,

herzlichen Dank! Es freut mich sehr, dass Dir der Artikel gefällt. Schließlich hat Dein Blog Finanzello mich u.a. dazu inspiriert, meinen Blog ins Leben zu rufen.

Mir war es in dem Artikel wirklich ein Anliegen, plastisch aufzuzeigen, dass das Schreckgespenst „Börse“ eigentlich keins ist. Zumindest wenn man sich an ein paar Regeln hält und langfristig anlegt.

Bei mir hat es geholfen und es wäre klasse, wenn der Artikel weitere Leute dazu animiert, sich mit Geldanlage abseits von Tages- und Festgeld zu beschäftigen.

Viele Grüße

Daniel

Wow – danke für dein nettes Feedback. Es freut mich, wenn ich andere dazu animieren kann sich selbst mit dem Thema Finanzen zu beschäftigen. Dadurch erhalten Leser auch interessante Anregungen aus unterschiedlichen Blickrichtungen. Für deinen Blog und deinen Vermögensaufbau wünsche ich dir alles Gute. Rock on! Gruß, Manuel

Hallo Daniel,

erst mal Glückwunsch zu der coolen Seite die du hier aufgebaut hast und Respekt wie schnell du das geschafft hast. Ich bin ja selber noch ziemlich am Anfang, vielleicht können wir uns ja ein bisschen Austauschen um gemeinsam schneller Erfahrungen zu sammeln und zu wachsen.

Dein Artikel ist sehr interessant und ich teile deine Meinung vollkommen, leider haben in Deutschland sehr viel Leute Angst vor dem Risiko an der Börse, dabei sollten Sie eher Angst vor den niedrigen Sparzinsen auf ihrem Tagesgeldkonto haben, denn dieses frisst die Inflation einfach auf.

Wer langfristig investiert und gut diversifiziert braucht sich keine Sorgen zu machen und wird mit etwas Geduld ein Vermögen aufbauen.

Bleib dran und Gruß

Salva

Hi Salva,

herzlichen Dank für Dein Lob und den Kommentar. Du bringst die Kernaussage des Artikels auf den Punkt.

Und für einen Erfahrungsaustausch oder eine Zusammenarbeit, bin ich immer gern zu haben. Deine Seite gefällt mir ebenfalls echt gut.

Viele Grüße

Daniel

Leider kommt man mit den Empfehlungen aus diesem Artikel dann auch nicht über das Seepferdchen hinaus. Um das Bronze-Abzeichen zu machen, braucht man sehr viel Zeit und wenige, gute Informationsquellen. Dazu gehört nur sehr eingeschränkt das Buch zu den ETFs von Gerd Kommer. Die Abzeichen Silber und Gold wird man als Laie auch mit viel Zeitaufwand in der Regel nie erreichen.

Zuviele Vermögensanlagen müssen nach Ihrer Qualität und Ihrem Zusammenspiel zu anderen Vermögensanlagen (ständig) analysiert und ausgewertet werden. Insbesondere der zeitliche Aufwand für Vermögensanlagen im außerbörslichen Bereich, also außerhalb der Welt von Aktien, Anleihen und dem Wetten auf die Veränderung von Rohstoffpreisen, ist für einen Laien mit anderem Berufsbild in aller Regel nicht zu bewältigen.

Gerade im für die Profis und somit auch für Privatanleger so wichtigen außerbörslichen Bereich gibt es aber die Anlageformen mit der in den letzten 30 Jahren mit Abstand höchsten jährlichen Rendite (= im Schnitt ca. 4 bis 5% höher als bei Aktien) und das bei gleichzeitig höherer Sicherheit (= wesentlich geringere Verluste in wirtschaftlichen Abschwung- oder Crashphasen). Die Abzeichen Silber und Gold wird man nur dann erreichen können, wenn man einen entsprechend qualifizierten Berater gefunden hat und ihm in einem ersten Schritt einfach mal zuhört und darauf aufbauend in einem zweiten Schritt seine eigenen Entscheidungen trifft.

Am besten sind dabei Berater, die durch ihr Geschäftsmodell einen Interessensgleichklang mit dem Anleger hinbekommen. Entsprechend sollte man sich in erster Linie nicht an die an jeder Ecke auffindbaren Provisionsberater wenden. Dies schreibt einer, der seit seinem 16. Lebensjahr mit Kapitalanlagen zu tun hat, zuerst sein Seepferdchen gemacht hat (= große Kapitalverluste) und es dann mit großem zeitlichen Einsatz in seinem Studium zum Diplom-Kaufmann zu Bronze geschafft hat. Nach einem rund zweijährigen Kurzausflug als Berater in einer Bank (Igitt, Finger weg!) gelang dann nach ca. 15 Jahren der Weg zu Silber und Gold (= kaum Verluste im börslichen Bereich während der Finanzkrise zwischen Mitte 2007 bis März 2009; stetige Gewinne im außerbörslichen Bereich).

P.S. Generell möchte ich dem Verfasser des Artikels aber auch Mut zusprechen. Anleger, die die dortigen Ratschläge befolgen, dürften in Zukunft wohl besser fahren als wenn das Geld auf dem Tagesgeld- oder Sparkonto verschimmelt oder man sich einem Bankberater zuwendet ;o) Herzlichst, Ortwin Zettler

Hallo Herr Zettler,

vielen Dank für Ihren Kommentar. Es freut mich sehr, dass Sie sich so ausgiebig mit dem Artikel auseinander gesetzt haben und einen schön langen Kommentar geschrieben haben. Da steckt so viel interessanter Inhalt drin und eine solche Diskussion ist auch das Ziel meiner Artikel.

Ich kann Ihre Sichtweise absolut nachvollziehen. Es gibt so dermaßen viele Anlagemöglichkeiten (von Ackerland über landwirtschaftliche Geräte und Fahrzeuge, Flugzeuge bis hin zu Containern) abseits der Börse mit denen man eine ordentliche Rendite einfahren kann. Aber ohne Hilfe ist man in diesem Dickicht völlig aufgeschmissen. Sie schreiben ja selbst, dass ein guter Berater nicht so einfach zu finden ist. Provisions- und Bankberater sollte der Anleger ja meiden.

Nur richtet sich mein Artikel ja in erster Linie an Leute, die Angst vor der Börse haben und den ersten Schritt nicht wagen. Stattdessen lassen sie ihr sauer erspartes Geld von der Inflation auffressen. Und genau diese Leute müssen ja mit nachvollziehbaren Beispielen überzeugt werden, sich mit dem eigenen Vermögensaufbau zu beschäftigen und zu handeln.

Denen geht es im ersten Schritt gar nicht um eine sehr hohe Rendite, sondern darum keine Fehler bei der Anlage zu machen. Und genau hierfür eignet sich die passive Geldanlage – für die eben Gerd Kommer steht – sehr gut: geringe Kosten, hohe Diversifikation und sie ist überschaubar. Dass die Rendite dann eben eher durchschnittlich bei 5-6 Prozent liegt, wird keinen stören, der gerade 0,05 % Zinsen bekommt.

Ich persönlich würde mich nicht so weit von der Börse wegbewegen und kann es auch in meinen Artikeln nicht empfehlen. Dann hätte ich ja eine ganz andere Zielgruppe in meinem Blog.

Und mit den Bankberater haben Sie (auch aus eigener Erfahrung) wirklich Recht! Aber auch da gibt gute, die nicht nur auf Provision aus sind.

Viele Grüße & herzlichen Dank für die Denkanregung

Daniel Korth

Herr Zettler,

Da Sie selbst Vermögensberatung anbieten, haben Ihre Aussagen ein kleines Geschmäckle;)

LG

David

Ich hab mir vor 5 Minuten eine neue Anleihe ins Depot geholt, deswegen bin ich da direkt hängengeblieben:

„So viel hast Du NICHT verdient […] Mit Anleihen wären es nur 208 €.“

Woher hast du diesen Wert? Deine anderen Aussagen sind völlig nachvollziehbar, man greife sich nur den Dax, den S&P, den Nikkei und den Goldindex. Aber wie kommst du auf 0,2% Rendite für Anleihen?

Schöner Artikel!

Grüßele

Hallo Pfennigfüchsin,

vielen Dank für Deinen Kommentar und Deine Frage. Die Rendite und auch die Zahl stammen aus der aktuellen €uro. Die 0,2 % Rendite für Anleihen basieren dabei auf dem Deutschen Rentenindex (Rex-P) vom 05.03 (und aus dem Gesamtzeitraum 01.01-05.03). Meine Anleihen-ETFs und Fonds bewegen sich auch in diesem Bereich und liegen fast auf dem Rex-P-Niveau. Kann ich wunderbar tracken mit meiner Software.

Viele Grüße

Daniel

Hallo Daniel,

vielen Dank für Deine Artikel. Mit welcher Software arbeitest Du?

Vielen Dank und Gruß

Matthi

Hallo Matthi,

vielen Dank für Deinen Kommentar! 🙂 Meinst Du das Blogsystem? Das ist WordPress. Oder meinst Du Finanzsoftware? Die stelle ich noch vor. Mir ist es nur wichtig, dass ich Schritt für Schritt den Weg an die Börse erläutere. Die Tools kommen daher erst später.

Viele Grüße

Daniel

Hallo Daniel,

Bitte gerne!

Ich meine die von Dir zitierte Software, mit der Du die Kursbewegungen tracken kannst, danach suche ich nämlich. Den Einstieg an die Börse habe ich schon länger hinter mir …

Viele Grüße

Matthi

Sorry, da hätte ich mir mal anschauen sollen, wo Du den Kommentar gepostet hast. So praktisch das Antworten aus WordPress ist, so unübersichtlich ist es. Ich sehe dort nämlich nicht, ob es eine Antwort auf einen Kommentar ist oder ein eigener.

Wie dem auch sei: Einen ausführlichen Artikel über das Thema Tools wird es noch im April geben.

Viele Grüße

Daniel

Hey, hab grad deine Seite entdeckt, und finde sie schon vielversprechend – ich werde dich mal in meine Blogroll übernehmen und bin gespannt wie es sich hier entwickelt (kannst auch gerne bei mir mal vorbeischauen 😉 http://www.preis-und-wert.com ). Zur besseren finanziellen Bildung in unserer Kultur können wir noch viele Seiten gebrauchen – Viel Erfolg!

Hallo Daniel,

danke für den tollen Artikel! Dein Schreibstil gefällt mir sehr gut 🙂

Ich persönlich habe das „langfristige Denken“ über die Jahre ebenfalls verinnerlicht und besonders an der Börse spielt es meiner Meinung nach eine große Rolle das man langfristig denken sollte. Das Thema ETF hat mir hier eine völlig neue Welt eröffnet und mit meinem ETF-Depot (70% MSCI World, 20% EM, 10% STOXX600) fahre ich sehr gut und das möchte ich auch noch die nächsten 20-30 Jahre so beibehalten 🙂

LG, Tobias

Vielen Dank, Tobias. Das freut mich zu hören.

Dann wird Dir der Podcast morgen wohl auch gefallen 🙂

Viele Grüße

Daniel

Das Erschrenkende ist, am Ende ist Vermögensaufbau wirklich einfach. Man muss es aber trotzdem erst mal verstanden (verinnerlicht) haben… und es dann natürlich auch umsetzen!

Super Beitrag! Vielen Dank! Ich persönlich würde mich freuen mehr über Hebelprodukte zu erfahren und was sich wann am besten eignet

„Anleihen bieten Anlegern die Möglichkeit, eine feste Rendite zu erzielen und haben ein geringeres Risikoprofil als Aktien oder Investmentfonds.“ – zwar direkt aus dem Text herausgenommen, aber mein Hauptgrund, warum Anleihen ein fester Bestandteil meines Portfolios sind. Super Beitrag!