Seit der Veröffentlichung meines Artikels über Werkzeuge für die Geldanlage ist dieser zum Duracell-Hasen meines Blogs geworden – obwohl der Artikel nicht mal suchmaschinenoptimiert ist. Schon vor langer Zeit wollte ich einen Nachfolger schreiben, der einige interessante Tools und hilfreiche Finanzsoftware für die Geldanlage vorstellt. Hier ist er nun endlich, der zweite Teil.

Ich bin immer auf der Suche nach Werkzeugen, die meine Geldanlage erleichtern und einen Mehrwert bieten. Die müssen jetzt auch nicht zwangsläufig kostenpflichtig sein, wobei ich für solche Software auch bereit wäre, Geld zu zahlen. Portfolio Performance ist hier das beste Beispiel. Es gibt meines Wissens kein Programm, was so viel bringt wie PP und zudem kein Geld kostet. So ein Programm ist dieses Mal nicht dabei, aber es gibt einige spannende Tools, die den Investor nachhaltig unterstützen können.

Hier geht es zu den besten 8 Finanztools für deine Finanzen

Inhalt

1. Deine Rentenlücke berechnen

Wenn Du das erste Mal in Deiner Bankfiliale sitzt und der nette Bankverkäufer seine Produkte verkaufen möchte, fängt er mit der ominösen Versorgungslücke an. Konkret: Wie hoch ist die Diskrepanz zwischen Deiner Rente und Deinen Vorstellungen? Und wie viel musst Du ansparen, um diese Lücke zu schließen? Häufig werden dann Riester, private Rentenversicherungen oder andere teure Produkte empfohlen, die ordentlich Provision bringen. So war es auf jeden Fall bei mir.

Heutzutage musst Du Dir keinen mehr vom Pferd erzählen lassen, sondern kannst sowohl Deine Rentenlücke berechnen als auch Deine nötigen Sparquoten. Wie Du Deine nötigen monatlichen Rücklagen errechnest, habe ich im ersten Teil der Werkzeuge erläutert. In diesem Artikel widme ich mich der Berechnung der Rentenlücke.

Das Deutsche Institut für Altersvorsorge (DIA) hat eine Reihe hilfreicher Tools entwickelt, mit denen Du Deine Altersvorsorge bewerten kannst – und auch bei Bedarf gegensteuern kannst. Ich habe die Rentenlücken-App aber mal hervorgehoben. Die anderen Tools findest Du aber am Ende ebenfalls verlinkt.

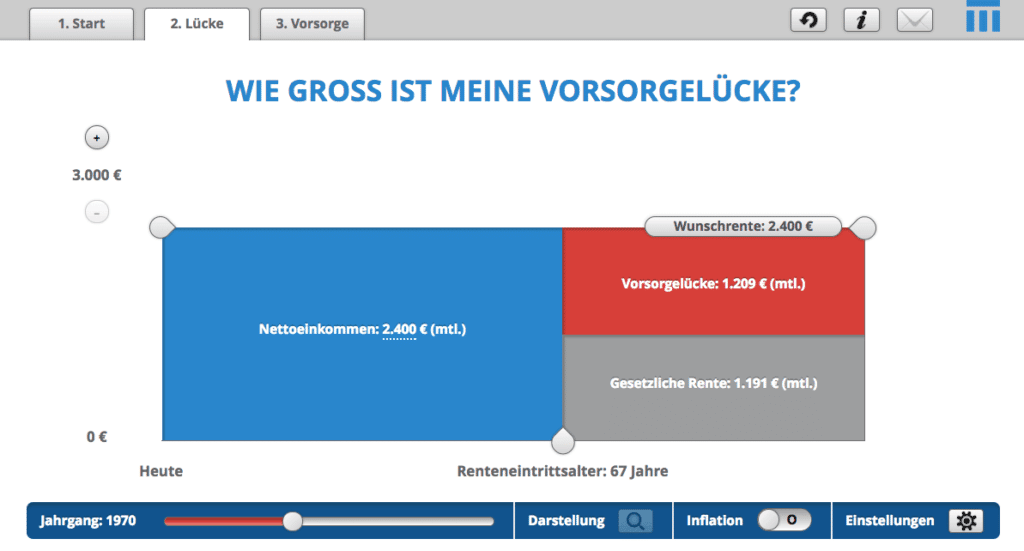

Mit der App kannst Du Deinen Jahrgang, Dein Einkommen und Dein Renteneintrittsalter eingeben. Das Nettoeinkommen wird dann als Wunschrente genommen, die voraussichtliche gesetzliche Rente gegenübergestellt und so die Vorsorgelücke errechnet. Auf Wunsch kannst Du auch noch die Inflation unten einstellen. So hast Du einen guten Überblick, wofür Du Geld ansparst und wie viel Du ansparen musst.

Hohe Rücklagen

Je 100 Euro lebenslanger Rente benötigst Du aktuell 22.000 Euro. Diese Zahl stammt aus dem Terrassomat des DIA und ist eine gute Daumenregel. Für die oben stehende Vorsorgelücke in Höhe von 1.209 Euro benötigst Du demnach eine angesparte Summe in Höhe von 264.000 Euro. Dann hättest Du beim Jahrgang 1970 die Lücke geschlossen. Das mag auf den ersten Blick sehr hoch erscheinen, aber mit Hilfe des Zinseszins und über einen längeren Zeitraum ist das auch zu erreichen.

Mach‘ Dich doch etwas vertraut mit der Rentenlücken-App und schau‘ Dir Deine Vorsorge-Lücke mal an. Warte aber nicht zu lange mit einer konkreten Handlung, denn Zeit ist bekanntlich Geld. Und je länger Du die Vermögensbildung rausschiebst, um so weniger profitierst Du vom Zinseszins-Hebel.

Hier geht es zur Rentenlücken-App.

Hier geht es zu allen anderen Tools des DIA.

2. FairValue Calculator

Den Anfang bei den aktiven Tools macht eine Software, mit der Du den inneren Wert von Aktien bestimmen kannst. Der kostenlose Fair Value Calculator von Dr. Peter Klein ermöglicht Dir zu schauen, ob eine Aktie noch Potenzial hat oder womöglich überbewertet ist.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Hier geht es zum Fair Value Calculator

3. Aktienfinder

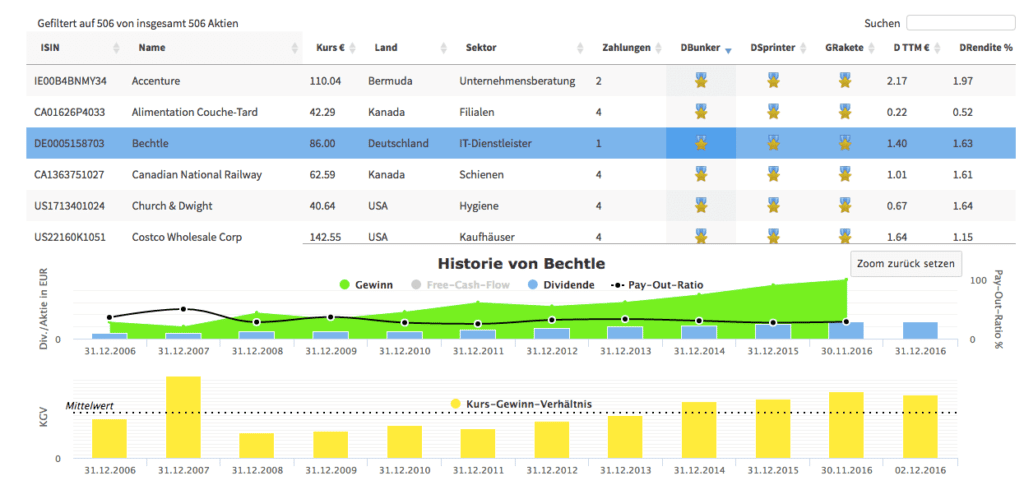

Ermöglicht wird die Wachstumsstrategie durch Unternehmen, die in der Lage sind, über einen Zeitraum von Jahren, sogar Jahrzehnten, Gewinn und Dividende kontinuierlich zu steigern. Oft sind diese Unternehmen Marktführer, verfügen – inbesondere im Konsumbereich, wie z.B. Coca-Cola oder Procter & Gamble – über bekannte Marken und sind dank ihrer erfolgreichen Vergangenheit Giganten mit Milliardenumsätzen.

Aktuelle News prüfen

Wachstumswerte kann aber dabei helfen, einen ersten guten Überblick über dividendenstarke und wachstumsträchtige Werte zu geben ohne sich stundenlang durch Bücher oder Webseiten zu quälen. Deshalb empfehle ich aktiven Investoren und Dividendensammlern dort mal reinzuschauen.

Übrigens: Auch das Depot von meinem Podcast-Gast Alexander von Rente mit Dividende wird dort abgebildet. Schau doch dort mal rein.

Zum ausführlichen Interview mit Torsten Tiedt über den Aktienfinder geht es hier.

4. Mieten oder kaufen?

5. Die Levermann-Excel

Die Levermann-Strategie habe ich ja in Podcast und Blog schon sehr ausführlich behandelt. Seit längerem berichtet auch meine Blogger-Kollegin Petra Wolff über ihre Erfahrungen mit der Strategie. Um sich die Arbeit zu erleichtern, hat sie eine Excel-Tabelle gebaut, die sie ihren Lesern kostenlos zur Verfügung stellt. Leider läuft das Tool nur über Windows – und nicht einwandfrei auf Mac, Unix oder Open Office.

In der Excel werden ganz viele Unternehmen geführt, alle zentralen Kennzahlen aufgeführt und auch aktualisiert. So lässt sich schnell erkennen, welcher Wert nach den Levermann-Vorgaben kaufenswert wäre. Das erspart einem eine ganze Menge Arbeit, wenn man neu mit der Strategie anfängt. Außerdem sind Petras Erfahrungen mit der Strategie ebenfalls sehr interessant.

Wer also die Levermann-Strategie mal testen möchte, kann die Excel-Vorlage von Petra gut für einen Überblick nutzen.

Hier geht es zur Excel-Tabelle und der Erklärung.

Finanzsoftware und Tools

Ich hoffe, dass für Dich das eine oder andere Tool dabei war. Sobald ich weitere interessante Finanzsoftware finde, werde ich sie wieder vorstellen. Und falls Du noch ein paar Vorschläge hast, schreib Sie doch in die Kommentare.

Weitere interessante Artikel

Review: Gerd Kommer: Kaufen oder Mieten?

Mieten besser als kaufen? – 8 persönliche Gründe dafür

Immobilien Investor Podcast: Interview mit Alex Düsseldorf Fischer

Immobilienportfolio: 6 Möglichkeiten, wie du dein Vermögen diversifizieren kannst

13 Antworten

Danke für den interessanten Artikel, besonders die Website zur Rentenlücke ist interessant.

Ich finde die Grundlage aller privaten Finanzen wie Wertpapiere, Sparquote, (netto) Vermögen, Rentenplanung, etc. ist eine Buchhaltung. Mach doch mal einen Artikel zu Buchhaltungstools, vielleicht eingeteilt in doppelte und einfache Buchhaltung (und bitte vergiss Excel/Google Spreadsheets nicht).

Noch ein Themenvorschlag für den Podcast: Wie sollte Humankapital in der Asset Allocation berücksichtigt werden (100-Alter=Aktienquote, Target-Date Fonds)?

Immer weiter so!

Hallo Ia47,

vielen Dank für den Kommentar. Buchhaltung ist immer ein spannendes Thema, aber ich nutze Portfolio Performance und ein Excel-Sheet zur Rentenplanung dafür. Wenn ich noch diverse andere Excel-Sheets verwende, wird mir das zu aufwändig. Aber ich schaue mal, ob ich noch spannende Tools finde.

Zu den Themen Humankapital und Entsparen haben wir zwei Podcast-Folgen bei „Der Finanzwesir rockt“ gemacht. Da ist schon so einiges enthalten.

Viele Grüße

Daniel

Hey Daniel,

wie immer ein gelungener Artikel! Gerade die Tools vom Deutsche Institut für Altersvorsorge sollte sich jeder mal anschauen. Bei vielen ist der Gedanke vorhanden etwas gegen ihre Rentenlücke tun zu wollen, allerdings warten einige viel zu lange oder wenden sich an die falschen Leute.

Benutzt du denn Software die du bezahlt hast ?

Ich selbst bin mit PP so zufrieden das ich bis auf die ein oder andere Excel-Tabelle nichts weiter benutze.

Beste Grüße

Danny

Hi Danny,

ja, bin mit der bezahlten Software sehr zufrieden. So habe ich den besten Überblick über meine ganzen Konten.

Viele Grüße

Daniel

Hallo!

Würde mich auch sehr interessieren welche bezahlte Software du da genau benutzt?! -> Einnahmen/Ausgaben und Vermögensaufstellung sprich um alles auf einen Blick zu sehen! Mir fehlt so ein Tool, Excel- sheet der einfach alle Daten/Konten (Tagesgeld, Festgeld, Depots, Kredite, Budget, E&A) der verschiedenen Programme (PP, Haushaltsbuch, etc.) zusammenfässt!

Hi Lukas,

grundsätzlich nutze ich für fast alles Portfolio Performance. Nur für aktuelle Einnahmen/Ausgaben und Vermögensaufstellung aller Konten nutze ich MoneyMoney für den Mac. Das hatte ich auch bei der Finanzwesir rockt schon erwähnt. Das nutze ich seit einem Jahr und bin sehr zufrieden.

Als Windows-Nutzer kann ich Dir Starmoney empfehlen (gibt es aber auch für den Mac). Da habe ich auch schon einen Artikel drüber geschrieben. Hier hast Du auch noch eine App, die Du ergänzend nutzen kannst. Und das Thema Sicherheit beim Online-Banking wird hier zusätzlich groß geschrieben. Kostenlos testen kannst Du es ebenfalls.

Viele Grüße

Daniel

Danke Daniel für deine rasche Antwort. Werde mir die zwei Programme mal näher anschauen!

Hallo Daniel,

danke für den Link zu Wachstumswerte. Die Seite kannte ich noch nicht. Den Fair-Value-Calculator finde ich nicht wirklich hilfreich, da er unbedarften Nutzern suggeriert, dass man mit 2 Werten den inneren Wert eines Unternehmens bestimmen kann. Dem ist aber meiner Meinung nach nicht so. Auf der Wachstumswerte-Seite hat Thorsten im Artikel ‚Von goldenen Zahlen und Bauernfängern‘ was sehr lesenswertes dazu geschrieben…

Das Rententool hat meine eigene Berechnung in etwa bestätigt. Dein Artikel kommt gerade zur rechten Zeit, da ich aktuell meinen Plan überarbeite.

Was Torsten gebastelt hat, ist schon beachtlich, ich schau da gerne rein.

Ich halte die Rentenlücke bzw. Versorgungslücke für eine Quatschlücke. Das erste Bild macht wieder den Fehler und definiert die Differenz aus Nettogehalt und Nettorente als „Versorgungslücke“.

Ich habe schon vor über einem Jahr drüber geschrieben: http://couponschneider.blogspot.de/2015/04/versorgungslucke-rentenlucke-ein.html

Hallo Couponschneider,

Manchmal reicht es nicht aus, einfach nur auf ein Bild zu schauen und mit der virtuellen Keule zuzuschlagen.

Die Rentenlücke wird beim DIA-Tool aus der Differenz von Wunschrente (Schieber rechts oben) und gesetzlicher Rente bestimmt. Die Wunschrente wird zwar initial wie vom Finanzrocker erwähnt auf das Nettoeinkommen gelegt, kann aber beliebig verändert werden. Also vermutlich genau so, wie du dir das wünschst. Schließlich fallen ja einige Ausgaben weg, dafür können andere Kosten in der Rentenbezugsphase hinzukommen.

Gruß

Dummerchen

hi daniel,

der „mieten oder kaufen“ funktioniert nicht mehr? oder mache ich was falsch?

eröffnet sich aber man kann keine kopie erstellen bzw bearbeiten.

danke!

Also zum Arbeiten funktioniert das Spreadsheet. Den Download-Button habe ich aber auch nicht gefunden. Ist mittlerweile auch schon ein paar Jährchen her.