Mit Sicherheit kennst du das auch: Wenn ich darüber nachdenke, was für fragwürdige Finanzentscheidungen ich in der Vergangenheit getroffen habe, überlege ich immer, was ich besser machen kann. In diesem aktualisierten Artikel findest du sechs nicht so glorreiche Entscheidungen, die dir vielleicht dabei helfen, die gleichen Fehler nicht auch zu machen.

Inhalt

Überblick Finanzentscheidungen

Einiges in diesem Artikel kennst du wahrscheinlich auch aus dem Podcast oder verschiedenen Blogartikeln. Anderes ist neu. Komischerweise kommen auch genau zu diesen Punkten immer Rückfragen. Aus diesem Grund bündele ich meine sechs größten finanziellen Fehlentscheidungen in einem Artikel, damit Du diese Fehler nicht mehr begehst.

1. Zu spät Geld angelegt zu haben

Ok, hinterher sagen die meisten Leute immer, dass sie zu spät Geld angelegt haben. Es geht jetzt hier auch nicht darum, darauf zu wettern die mittlerweile zehn Jahre andauernde Hausse, also den nachhaltigen Anstieg der Börsenkurse, verpasst zu haben. Es geht um den Sparzeitraum und den Zinseszins. Denn jedes Jahr in dem Du nicht sparst, kostet Dich richtig viel Geld.

Der Zinseszins ist der beste Freund des Anlegers, also von dir. Und ist auch der eigentliche Grund, warum du mit dem Anlegen lieber heute als morgen beginnen solltest. Je älter du wirst ohne anzulegen, um so weniger profitierst du auf lange Sicht davon.

Zinseszins bei der Einmalanlage

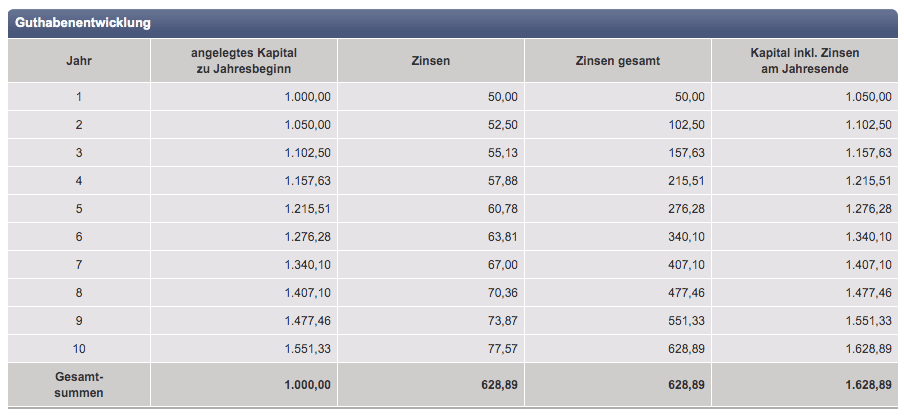

Angenommen du legst heute 1.000 € an und hast in den kommenden zwölf Monaten eine Rendite von 5 %. Im Juli 2016 hast Du dann 1.050 € im Depot. Du entscheidest dich, die Anlage weiterhin zu behalten. Schließlich bist Du ein langfristiger Anleger.

1.102,50 € besitzt du dann bei 5 % p.a. im Juli 2017. Nach zehn Jahren kannst du stolz auf eine Summe von 1.628,89 € blicken. Die Zinsen des Vorjahres werden jedes Jahr aufs Neue mitverzinst – ohne etwas machen zu müssen. Irgendwann vermehrt sich dein Vermögen dann immer schneller. Gerade nach zehn oder mehr Jahren entwickelt sich der Zinseszins immer schneller. Das war ein Beispiel für die einfache Variante des Zinseszins.

Zinseszins beim Sparplan

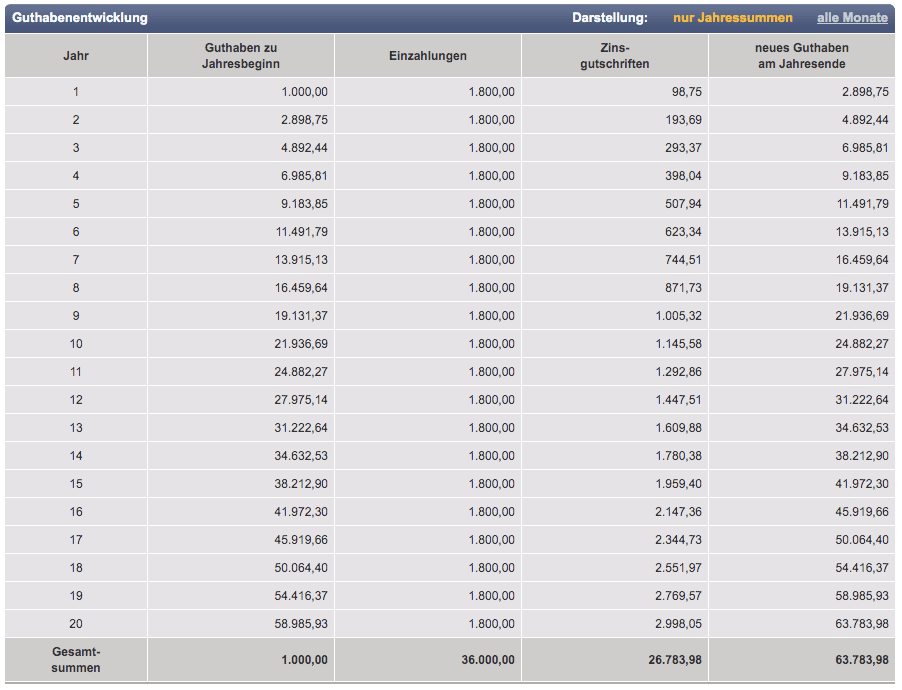

Spannend wird es, wenn du einen Sparplan anlegst. Du zahlst wieder 1.000 € als Startsumme in deinen Sparplan ein und überweist jeden Monat 150 €. Davon werden dann jeden Monat automatisch deine gewählten Fonds oder ETFs gekauft.

Nach einem Jahr hast du bei 5 % Rendite stolze 2.898,75 €. Du springst herum, freust Dich wie wahnsinnig, aber das ist ja ein Witz gegen das was kommt. Zehn Jahre später bist Du bei 24.882,27 €. Und nach zwanzig Jahren hast Du ein Vermögen in Höhe von 63.783,98 € aufgebaut. Geile Sache, oder?

Die 5 % sind übrigens konservativ gerechnet. Die Rendite vom MSCI World lag über die vergangenen 45 Jahre sogar bei 8,7 % pro Jahr. Hiervon musst Du nun aber noch 2 % Inflation und die Steuern abziehen. Trotzdem bist Du dann noch stolzer Besitzer von 59.697,10 €. Du siehst aber, wie wichtig es ist, auf den Zinseszins zu setzen.

Zu meiner Verteidigung muss ich aber sagen, dass ich erst seit 2013 die Möglichkeit habe, regelmäßig in einen Sparplan einzuzahlen. Vorher ist mein ganzes Geld für das Pendeln über 650 Kilometer draufgegangen.

Mittlerweile macht sich der Zinseszins in meinem Vermögen immer mehr bemerkbar und ich bin froh, dass ich meine Fehlentscheidung mit meinem allerersten Sparplan 2014 berichtigen konnte.

2. Auf einen Bankberater gehört zu haben

Das ist jetzt ein absoluter No-Brainer. Ich habe es in meinem Gitarrensolo und auch in meinem Podcast schon ausführlich erläutert. Deshalb gehe ich an dieser Stelle nur kurz auf dieses Thema ein. Das Problem zu diesem Punkt nennt sich „Faulheit“. Jeder sucht eine völlig platte Ausrede, um sich nicht in das Thema Geldanlage und Vermögensaufbau einzudenken. Das war bei mir so – und es ist bei Millionen anderen genauso.

Nicht vergessen: 85,3 Prozent aller Deutschen haben kein Interesse daran, ihr Geld aktiv oder passiv anzulegen – geschweige denn darüber zu sprechen. Die freuen sich lieber über ihre 0,5 Prozent Zinsen auf dem Tagesgeldkonto. Und wenn sie doch mal über ihre Hausbank den ersten Schritt wagen, müssen sie das teuer in Form von Gebühren bezahlen.

Dabei kostet dich das Grundwissen in Buchform maximal 30 Euro und eine Woche Zeit. Mit den diversen tollen Finanzblogs, YouTube-Channels oder Finanz-Podcasts kannst du das dann noch kostenlos vertiefen. Und danach legst Du völlig selbstständig an der Börse an. Ob nun aktiv mit Aktien oder passiv mit ETFs musst du selber entscheiden. Die Lernkurve wird über die Monate enorm sein.

Falls du doch mal auf das falsche Pferd gesetzt hast, kostet Dich das ein wenig Lehrgeld. Aber selbst das ist immer noch viel billiger, als jedes Jahr horrende Gebühren zahlen zu müssen. Mich hat der ganze Mist über 6.000 € in drei Jahren gekostet. Klar, es war mein eigener Fehler, weil ich mir eine private Rentenversicherung und einen schlechten Dachfonds habe andrehen lassen. Mittlerweile habe ich das Geld wieder drin, aber auch hier hätte der Zinseszins noch viel mehr Rendite bringen können.

Deshalb mein Ratschlag: Plane Dir eine Weiterbildungs-Woche ein, lies mehrere Bücher über Geldanlage und konsultiere Deinen Bankberater nur noch bei essenziell wichtigen Fragen wie beispielsweise einem Immobilienkredit.

3. Das Vermögen zu wenig streuen

Diversifikation heißt das Zauberwort. Ich habe es schon häufig verwendet und vorgestellt, aber am Anfang überhaupt nicht darauf geachtet. Hätte ich es anfangs umgesetzt, hätte ich den einen oder anderen Tausender noch auf dem Depotkonto.

Ich habe mein gesamtes Vermögen in einen Dachfonds gepackt, weil ich überhaupt keine Ahnung von dem Thema hatte und auch viel zu faul war, mich groß darum zu kümmern. Wenn der eine Fonds dann schlecht läuft, kannst du deinem Geld beim Luft auflösen zuschauen. Und genau das sollst du verhindern.

Wie du das handhaben möchtest, bleibt Dir überlassen. Schließlich geht es beim Finanzrocker-Blog ja darum, individuell dein Vermögen aufzubauen. Die Diversifikation ist ein entscheidender Teil dafür.

Aus Prinzip streue ich persönlich mittlerweile viel weiter als ich sollte. Das will ich aber auch nicht weiterempfehlen, weil es mit mehr Arbeit verbunden ist. Die einfachste Variante ist wirklich in zwei ETFs mit über 2.500 Einzelwerten regelmäßig zu investieren und parallel über Tagesgeld und Anleihen-ETFs einen sicheren Teil im Depot aufzubauen. Wie das mit Anleihe-ETFs geht, zeigt Finanztest wirklich gut. Ich habe mir die Artikel in der Vergangenheit immer mal wieder im Internet gekauft. Das lohnt sich wirklich. Hier findest Du einige Infos und Links. Oder du setzt auf ein Gesamtpaket wie den ARERO, der in Aktien, Renten/Anleihen und Rohstoffe anlegt.

Alternativ kannst Du auch mit einem kleinen Anteil Rohstoffe wie beispielsweise Gold nicht viel verkehrt machen. Auch das ist ein Sicherheitsanker für fallende Märkte. Oder Immobilien-ETFs oder -Fonds, die nicht direkt mit den Märkten korrelieren. Ein weiteres Steckenpferd von mir sind P2P-Kredite, die aber nur einen kleinen Teil meines Depots ausmachen. Hier ist das Risiko eines Komplettausfalls auch höher als bei Aktien.

Mein Rat: Mach‘ Dir einfach ein paar Gedanken, wo die Reise hingehen soll und wie schwankungstolerant Du bist. Wenn du bereit bist, ein wenig Zeit zu investieren, stehen dir alle Anlageformen offen. Wenn nicht, dann halte dein Portfolio so einfach wie möglich und lege passiv an. Es liegt an Dir!

4. Angst vor der Börse haben

Kaufe nie eine Aktie, wenn du nicht damit leben kannst, dass sich der Kurs halbiert.

Warren Buffett, Börsenlegende

Vielleicht der wichtigste Punkt, denn wenn du Angst hast, kaufst und verkaufst du bei jedem Auf und Ab – nur um bloß kein Geld zu verlieren. So kannst du auch keine vernünftigen Finanzentscheidungen treffen. Mir ist das ebenfalls widerfahren und dadurch habe ich einiges an Geld verloren. Das ist ein Lernprozess, den du durchlaufen musst, der manchmal weh tut, aber irgendwann umschlägt.

In jedem Fall solltest du vor der Börse Respekt haben und dir deine eigene Meinung aneignen. Das passiert mit der Zeit ganz automatisch. Die Angst vergeht und du wirst immer lockerer. Ängste lassen sich besiegen, aber Du musst auch bereit dafür sein.

Tipp: Halte Dir immer wieder die Kernaussagen meines Artikels „So entspannt vermehrst Du Dein Geld“ vor Augen.

Mittlerweile setze ich bei Auswahl meiner Einzelaktien ausschließlich auf fundamentale Daten und suche nur noch in wenigen Fällen, die Möglichkeit zu zocken. Das hat sich über die Jahre bewährt. Wenn ich weiß, dass die Kennzahlen der Unternehmen in meinem Portfolio in Ordnung sind, verkaufe ich bei Kursverlusten nicht mehr panisch. Gleiches gilt übrigens auch für Verliereraktien, die ich jetzt auch mit Verlusten verkaufe. Leider teilweise viel zu spät, nachdem sie über Jahre eine Minderperformance abgeliefert haben. Aber besser spät als nie.

5. Nur auf die Meinung anderer hören

„Hör zu, ich habe da einen ganz heißen Tipp für dich! Damit wirst du ganz schnell reich.“ Wenn dir das jemand erzählt, musst du ganz schnell die Fliege machen. Das ist entweder Ferrari Friedrich mit seiner Drückerkolonne, YouTube-Werbung für Abzockerprodukte oder schlichtweg Investmentpornographie, wo du sofort das Heft kaufen sollst.

Die Begriffe „reich“ und „schnell“ schließen sich von vornherein aus – es sei denn du bist Lotto- bzw. Glücksspieler oder kriminell. An der Börse baust du langfristig ein Vermögen auf. Natürlich gibt es immer wieder interessante Investments für Anleger im Netz oder in Finanzmagazinen, aber du solltest immer alles auf Herz und Nieren prüfen.

Ich suche Unternehmen, die ich verstehe und von deren Zukunftsaussichten überzeugt bin.

Warren Buffett, Börsenlegende

Das ist der Knackpunkt. Du musst das Unternehmensmodell verstehen, die Branche etwas kennen und in die Zukunft blicken. Nur auf einen reinen Tipp von irgendjemanden zu hören und gleich zu kaufen, ist ehrlich gesagt schön blöd. Ich habe weiß Gott nicht die Weisheit mit Löffeln gefressen und bin garantiert kein Mega-Guru, aber ich habe diverse Erfahrungen gesammelt. Damit bin ich auf die Schnauze gefallen, wieder aufgestanden und habe erfolgreich ein Vermögen aufgebaut.

Das versuche ich dir in meinen Artikeln zu schildern, aber ich werde niemals sagen „Kaufe dies oder das und Du wirst reich“. Das kann ich gar nicht. Und wer es behauptet, will in erster Linie abzocken. Aber ich kann dir mit Hilfe meiner persönlichen Erfahrungen oder Interviews mit anderen Anlegern dabei helfen, einen Weg durch das Börsendickicht zu finden. Prüfen musst du es aber trotzdem und für Dich selbst individualisieren – egal ob nun aktiv oder passiv.

6. Zu viel kaufen

Konzentrieren Sie Ihre Investments. Wenn Sie über einen Harem mit vierzig Frauen verfügen, lernen Sie keine richtig kennen.

Warren Buffett, Börsenlegende

Als ich vom Feuer der Börse entflammt war, wollte ich immer mehr kaufen. Und mehr. Und noch mehr. Irgendwann hatte ich einen furchtbaren Wildwuchs in meinem Depot, so dass ich keinen Durchblick mehr hatte. Viel Schrott war ebenfalls dabei. Teilweise eben auch durch irgendwelche obskuren Empfehlungen von Magazinen, die ich nicht geprüft habe.

Aber auch das gehört dazu. Prüfe die Werte, die du dir ins Depot holst, denn du willst sie doch für den langfristigen Vermögensaufbau nutzen. Kaufe nicht auf Teufel komm‘ raus. Wenn du dir mit deinem Investment sicher bist, ziehst du es durch und versuchst den Wert möglichst lange zu halten.

Ich habe mittlerweile 50 Aktien in meinem Depot und schmeiße sukzessive die Verliereraktien raus. Natürlich sind das viele Aktien, aber für eine gute Branchenstreuung benötigt man auch mehr als zehn Aktien.

Bei der Auswahl achte ich auf die Branchendiversifikation und Unternehmen mit einer hohen Gewinn- und Cashflow-Stabilität sowie einer stetig wachsenden Dividende. Für die Kennzahlen nutze ich den Aktienfinder von Torsten Tiedt, der mir enorm dabei hilft, Aktien, die meine Prioritäten nicht erfüllen von vornherein auszuschließen.

Fazit Finanzentscheidungen

Mit diesen sechs Fehlentscheidungen hast du einen ganz guten Überblick. Mir fallen mit Sicherheit noch eine ganze Reihe weiterer Fehlentscheidungen ein, aber das würde zu weit führen. Wichtig ist einfach, dass du die Fehler mit der Zeit erkennst und aus ihnen lernst. Genau dann war der Fehler nämlich wertvoll und nicht von vornherein schlecht.

Wenn Du jetzt Lust darauf hast, ein Vermögen aufzubauen, dann geh‘ ein wenig tiefer in die Materie und leg‘ los. Wer hat noch Fehlentscheidungen getroffen? Kommentiere doch einfach unter diesem Artikel.

Hier geht es zu 6 Finanzentscheidungen, die mir Erfolg gebracht haben.

Anmerkung: Dieser Artikel stammt ursprünglich aus dem Juni 2015 und wurde im Januar 2020 komplett überarbeitet.

Weitere interessante Artikel

Richtige Altersvorsorge: Wie viel Geld für die Rente sparen?

Budgetplan: Mit diesen 5 Finanz-Apps behältst Du Deine Ausgaben im Griff

Steuertipps, Immobilien, ETFs im Crash – Jahresausblick mit Saidi von Finanztip

7 Antworten

Schöner und sehr lesenswerter Bericht. Allerdings sollte man sich bei Fehlern aus der Vergangenheit nicht allzu sehr den Kopf zerbrechen. Die Vergangenheit lässt sich nicht mehr ändern. Aber man kann in der Zukunft daraus lernen.

Der größte Fehler den ich bei vielen Leuten beobachte: Gar nichts zu tun und alles in fremde Hände geben. Also Fehler Nummer 2. Aber es ist halt bequem. Bequemlichkeit, die viele Leute mit hohen Provisionen bezahlen und das nicht mal merken (von wegen eine „Bankberatung“ ist kostenlos). Ich möchte nicht alle Provisionsberater pauschal verurteilen. Es gibt auch tatsächlich welche, die einen richtig guten Job machen. Aber auch hier gilt es zu vergleichen, sich Wissen anzueignen und nicht blind zu vertrauen.

Eine Beratung kann und darf nicht kostenlos sein. Wer das verlangt, lebt in einer Traumwelt. Ob man die Vergütung nun Honorar oder Provision nennt, spielt eigentlich keine Rolle. Das charmante am Honorar ist seine Transparenz. Hier merkt man sofort: Aha dafür habe ich jetzt bezahlt.

Dafür zahlt der Geringverdiener das gleiche wie der Topmanager … (Da fällt mir spontan ein Artikel ein: „Ist Provision die einzig soziale Vergütungsform“ so oder so ähnlich)

Wenn ich mir Expertise einkaufen will, kostet das. Wenn ich die in einer Bank suche, ist das natürlich meist absoluter Blödsinn. Der BMW-Händler verkauft mir einen BMW und genauso verkauft mir der Verkäufer der deutschen Bank ein Produkt der deutschen Bank.

Es ist also jeder gefragt einen kompetenten und unabhängigen Berater (schwer zu finden, aber es gibt sie) zu suchen ODER seine Finanzen selbst in die Hand zu nehmen. Das kostet natürlich Zeit und Hingabe. Es ist auch beides denkbar … sich selbst schlau machen und noch externe Expertise einkaufen … vermutlich oft eine charmante Lösung.

Egal welcher Weg gewählt wird, am Ende muss ich verstehen, was ich mache. Wenn ich einen Vertrag für etwas unterschreibe, was ich nicht verstehe, ist etwas schief gelaufen …

Der größte Fehler ist es meiner Meinung nach, die Verantwortung für das eigene Handeln abzugeben.

Herzliche Grüße

Christoph

Ich mag solche Rückblicke. Und leider finde ich mich in einigen Punkten wieder. Gerade Punkt 2 („der teure Berater“) erwischt so ziemlich jeden, seien es nun Versicherungen oder Geldanlagen… Paradoxerweise googelt man monatelang nach dem besten Handyvertrag, aber die Rentenversicherung, die einen 5- bis 6-stellige Beträge kostet, wird mal eben beim Bekannten aus dem Sportverein abgeschlossen: „Wird schon irgendwie passen, und irgendwas muss man ja machen“.

Punkt 3 und Punkt 6 scheinen sich ja erst mal zu widersprechen, aber da kommt es wohl auf das richtige Verhältnis an.

Bei den Beispielrechnungen zum Sparplan komme ich auf andere Zahlen: Nach 10 Jahren habe ich 24882,27 EUR, nach 20 Jahren 63783,98 EUR, jeweils vor der Inflation und Steuern (und Ausgabeaufschlag und Verwaltungsgebühr zehren auch noch mal am Gewinn). Aber es geht ja hier auch mehr ums Prinzip…

Generell zu Punkt 1 ist zu sagen, dass man wohl erst das Bewusstsein zum Vermögensaufbau braucht. Anfangs sind dann doch die eigene Wohnung, Möbel, Auto usw. wichtiger.

Hallo Martin,

schön, dass Du wieder da bist. Vielen Dank für den Hinweis. Ich habe es geändert. Da waren noch andere Zahlen in dem Rechner.

Mit Punkt 3 und 6 stimmt es schon. Gerade bei Punkt 6 geht es ja um den Kauf unterschiedlicher Aktien bzw. Fonds. Da entsteht dann der Wildwuchs. Bei der Diversifikation bei Punkt 3 geht es darum, dass die unterschiedlichen Assets nicht miteinander korrelieren.

Und mit Deinem letzten Satz hast Du absolut den Nagel auf den Kopf getroffen.

Viele Grüße

Daniel

Hallo,

toller Artikel. Besonders schade und bedenklich finde ich die Aussage das ca. 85 % der Deutschen keine Lust haben sich um die eigene Geldanlage zu kümmern. Wenn man bedenkt, dass fast jeder sich bemüht im Job erfolgreich zu sein und das Einkommen hart verdient ist, um dann mit diesem Geld viele Zinsen incl. Zinseszinsen zu verschenken ist besonders tragisch. Ich hoffe das immer mehr Leute den hintern hoch bekommen und sich mehr um die eigene Geldanlage kümmern.

Gruß

Klaus-Dieter

Servus,

Gott, bin ich froh, bereits mit meinen 20 Jahren Anleger zu sein und später vom Zinseszins zu profitieren! Interessanter Artikel, den ich mir in meinem Leben zu Herzen nehmen werde!

Ich habe mich für einen Robo-Advisor meines Vertrauens entschieden, weil ich einfach mehr Zeit für den richtigen Beruf haben möchte und obwohl ich mich gut in das Thema eingelesen habe, habe ich doch noch zu viel Unsicherheit um selbst mein Portfolio zu gestalten. Bis jetzt läuft es aber echt prima! Ich bin sehr zufrieden, mit dem was ich bis jetzt sehe!

Ich werde weiter deine Podcasts verfolgen, die höre ich mir gerne auf meinem Weg in die Arbeit beim Radeln an!

Grüße und weiter so!

Jonah

Hallo Daniel,

ich meine in einer Podcastfolge gehört zu haben, dass du eine private Rentenversicherung abgeschlossen hast. Magst du etwas dazu sagen, was dich dazu bewegt hat und was du für ein Produkt gewählt hast?

Danke und Gruß

Anna