Das Thema „Nachhaltigkeit“ ist in den letzten Jahren zu einem der bestimmenden Zukunftsthemen geworden. In dem Zusammenhang hat das Thema „grüne Geldanlage“ vor allem bei ETFs ebenfalls einen ordentlichen Aufschwung erhalten. Ist das alles nur „Greenwashing“ oder steckt da wirklich Nachhaltigkeit dahinter? Darüber spreche ich mit Prof. Dr. Hartmut Walz in diesem Video-Interview.

Überblick Nachhaltige Geldanlage

Nachhaltigkeit ist eines der bestimmenden Themen unserer Zeit geworden – diese Entwicklung macht auch vor dem Bereich Geldanlage keinen Halt. Aber handelt es sich bei solchen Anlageformen wirklich um sinnvolle und nachhaltige Investmentmöglichkeiten oder wird hier nur “Greenwashing” betrieben, also versucht, mit einem grünen Anstrich Profit zu erzeugen?

Dieser Frage wollen wir heute im Interview mit Prof. Dr. Hartmut Walz nachgehen. Er ist Verhaltensökonom und Professor für Betriebswirtschaftslehre. Durch Vorträge, Bücher und seinem bekannten Finanzblog hilft er Privatanlegern, die eigene Finanzkompetenz zu stärken und bessere Entscheidungen zu treffen.

Zum Blog von Professor Dr. Hartmut Walz geht es hier.

Zum kompletten Video-Interview bei YouTube geht es hier

Zusammenfassung des Interviews

Herr Walz, wir wollen heute über das Thema Nachhaltigkeit sprechen, das sich immer mehr zu einem Zukunftsthema entwickelt hat. In diesem Zusammenhang hat sich auch die “grüne Geldanlage” neu ausgerichtet. Gerade bei ETFs gibt es mittlerweile viele nachhaltige Angebote. Wie bewerten Sie diesen Trend allgemein?

Ich bin ein wenig kritisch und sehe vor allem Greenwashing wohin man auch schaut. Die Auswirkungen bei den ETFs sind hier vielleicht noch am geringsten. Wenn ein Anleger ein treuer ETF-Investor ist und sich dafür entscheidet, innerhalb der ETF-Welt auf nachhaltige Angebote zu setzen, gibt es zwar enorme Unterschiede (auch bei den Kosten), aber das Problem ist hier noch am geringsten.

Richtig schlimm wird das Greenwashing allerdings, wenn teure, aktive Produkte angeboten werden. Auch jenseits der organisierten Kapitalmärkte, wo Produkte des “grauen Kapitalmarktes” (geschlossene Fonds u. Ä.) mit sehr hohen Risiken verkauften werden, hat man eine neue Zielgruppe entdeckt, die man mit Greenwashing abzocken kann.

Hier stellt sich die Frage: Funktioniert dieses nachhaltige Investieren überhaupt auf den globalen Märkten oder ist es eher ein “in die Tasche lügen”?

Ehrlich gesagt habe ich die ganz große Sorge, dass es letzteres ist. Denn wir würden alle gerne nachhaltig sein – ich möchte das auch, ich habe ein völlig grünes Herz. Gleichwohl ist die Frage, ob es etwas bringt, wenn ich auf den globalen Finanzmärkten nachhaltig investiere.

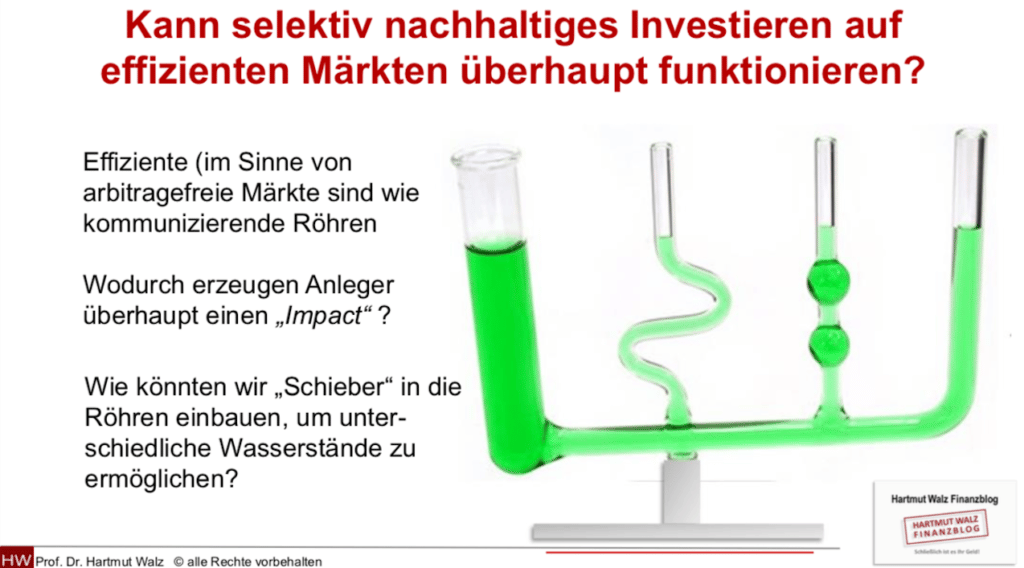

Denn wir haben Ausgleichsmechanismen, die dazu führen, dass ein nachhaltiges Investieren ein bisschen wie das Bild der kommunizierenden Röhren abläuft.

Wenn ich als nachhaltiger Investor auf der einen Seite Flüssigkeit eingieße und eben nachhaltige Unternehmen mit Finanzierungsmitteln versorgen will, gleicht sich dies durch die Verbindung der Röhren aus.

Oder in anderen Worten: Sie und ich investieren vielleicht nachhaltig; dadurch sinken die Finanzierungskosten und die Rendite nachhaltiger Unternehmen. Sofort steigt das renditesuchende Kapital auf die nicht-nachhaltigen Firmen um. Die Manager von “Sündenfonds” und anderen Vehikeln versuchen, ihre Leistung durch eine Überrendite nachzuweisen – diese greifen dann gerade bei den nicht-nachhaltigen Unternehmen zu.

Dadurch wird der ganze Effekt wieder zerstört. Ich habe große Sorgen, ob in diesem Fall “gut gemeint” auch wirklich “gut gemacht” ist.

Lassen Sie uns hier noch einmal in die Tiefe gehen: was steckt eigentlich hinter den Begriffen ESG und SRI, die gerade im Zusammenhang mit ETFs immer wieder genannt werden.

ESG steht für Environmental, Social und Governance. Ich übersetze es mal mit “Umweltorientierung”, “Soziale Orientierung” – also hier geht es um Kinderarbeit und Gendergerechtigkeit etc. – und Governance, also die Prinzipien einer korrekten und transparenten Unternehmensführung.

Dass solche Dinge wie bei Wirecard nicht passieren, also dass sich Vorstände nicht wie im wilden Westen verhalten können, sondern sich an Spielregeln halten und transparent berichten müssen.

Dies ist der schwächere Standard: Die ESG-Richtlinien einzuhalten ist nicht allzu schwierig. Anspruchsvoller ist hingegen das SRI, das “Socially Responsible Investment”, also das sozial verantwortungsvolle Investieren. Diese Kriterien sind härter definiert, aber auch hier gibt es viele Möglichkeiten auszuweichen. Das alles ist noch nicht wirklich standardisiert und überhaupt nicht wasserdicht!

Ich habe es nachgeschlagen: Allein in 2020 kamen 84 neue ESG-ETFs auf den Markt. Das sind bereits doppelt so viele wie im Vorjahr. Hier sieht man auch den Bedarf bzw. die Nachfrage. Ist das jetzt schon das von Ihnen angesprochene Greenwashing, also dass bestehenden Produkten einfach ein grünes Label aufgeklebt wurde, oder steckt da mehr dahinter?

Es ist unterschiedlich; leider muss ich aber sagen, dass ich glaube, der größte Teil davon ist Greenwashing. Auch ich habe jetzt auch einige ETFs im Portfolio, die seit neuestem “Grün” sind – ich habe jedoch selbst gar nichts verändert! Der Anbieter, im konkreten Fall iShares, hat einfach von einem traditionellen Index auf einen Nachbarindex gewechselt, der minimale Änderungen enthält. Hier wurden vielleicht ein paar “Schmutzfinken” aussortiert, aber ganz genau kann ich es selbst gar nicht nachvollziehen.

Plötzlich hat dieses Produkt, dass ich schon seit vielen Jahren hatte, den Zusatz ESG. Sie sehen, auf einmal ist alles grün und die Welt wird besser… das ist das billige und kritikwürdige Vorgehen.

Es besteht allerdings auch ein großer Nachfrage-Druck, denn die Menschen wollen gern nachhaltig investieren. Die Frage ist jedoch, ob immer die passenden Instrumente zur Verfügung stehen. Auch seriöse Anbieter kommen dieser Nachfrage jedoch nach, und zwar ohne übermäßige Aufschläge zu verlangen.

Ob damit allerdings das Problem der kommunizierenden Röhren, dass ich vorhin bereits angesprochen habe, behoben werden kann, halte ich dennoch für sehr fraglich!

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Es gab in der Vergangenheit ja Tests dieser grünen ETFs, bei denen herauskam, dass darin Firmen aus Bereichen wie Kohle, Atom, Rüstung usw. enthalten sind. Wie gehe ich denn nun damit um, wenn ich mir so einen ETF kaufe und dann gar nicht davon ausgehen kann, dass alles darin wirklich grün ist?

Es gibt grundsätzlich zwei Möglichkeiten, wie sie damit umgehen können: Die eine ist, dass sie verärgert sind und sagen: “Solange diese Produkte nicht wirklich transparent und sauber sind, gebe ich keinen Cent mehr an Gebühren aus und lasse generell die Finger davon.”

Sie ändern an Ihrer Investmentstrategie gar nichts, sondern spenden vielleicht etwas an eine Organisation, die im Bereich Nachhaltigkeit tätig ist, oder investieren in eine eigene Fotovoltaik-Anlage oder Ähnliches. Das heißt sie tun etwas, das wirklich der Umwelt dient und ändern Ihr Verhalten – nicht aber ihr Investment.

Die andere Möglichkeit ist zu sagen, dass ein solches Investment doch ein bisschen wirken könnte. Vielleicht stimmt das Modell der kommunizierenden Röhren ja nicht, und wenn wir ganz viel in eine der Röhren hineinkippen, bewirkt es am Ende doch etwas Positives.

In diesem Fall empfehle ich allerdings darauf zu achten, dass es nicht zu viel kostet: zahlen Sie nicht drei- oder vierfach höhere Gebühren!

Außerdem sollten Sie sichergehen, dass es nicht zu einer unkontrollierbaren Risikoerhöhung kommt. Eine solche haben Sie bei den ganzen grauen Kapitalmarktprodukten, denn dies sind völlig neue Vehikel mit unberechenbaren Risiken – daher: Finger weg!

Sie haben diese Risikoerhöhung allerdings auch bei speziellen Themen-ETFs. Denn hier gehen Sie eine Faktor- bzw. Branchenwette ein. Investieren Sie zum Beispiel in einen Clean-Energie-ETF, setzen Sie auf eine Branche, die zuletzt durch die Decke gegangen ist und diesen gewaltigen Zufluss an Kapital überhaupt nicht verkraften kann.

Dies führt zu einer Art Inflation in dieser Branche, die zwar mehr Geld bindet, aber sonst keine Veränderungen herbeiführt.

Gerade der Global Clean Energy von iShares hat im letzten Jahr 120 % Rendite erzielt. Da sieht man, was solche Auswüchse bewirken können…

Ja, aber hier sehen sie, dass so ein Erfolg rein Liquiditätsgetrieben ist. Das hat mit einem soliden Investment überhaupt nichts zu tun und kann genauso gut auch wieder rückwärts gehen.

- Walz, Hartmut (Autor)

Ich nehme im Zusammenhang mit Nachhaltigkeit immer gerne das Beispiel Blackrock zur Hand: Blackrock ist in allerlei Firmen investiert, teilweise sogar größter Teilhaber. Dazu gehören Ölfirmen, Waffenfirmen usw. Das bedeutet, dass ich mit meinem grünen Gewissen nicht in iShares ETFs investieren kann, da ich sonst – über Umwege – Blackrock unterstütze.

Ich sehe iShares bzw. Blackrock auch kritisch und bin selbst Fellow der “Finanzwende”, die ein von mir mitunterzeichnetes Papier zu dieser Problematik veröffentlicht hat. Wir müssen ein wachsames Auge auf diese Angelegenheit halten.

Allerdings ist iShares im Bereich ETF ein reiner Vermögensverwalter. Meine Kritik bezieht sich vor allem darauf, dass viele dieser Vermögensverwalter parallel auch noch aktiv gemanagte Produkte anbieten und das erworbene Wissen austauschen.

Wenn mir allerdings ein Vermögensverwalter verspricht, dass er einen gewissen Index für mich abbildet und ich entscheide mich bewusst für diesen Index, dann darf ich es dem Vermögensverwalter nicht zum Vorwurf machen, wenn hier unerwünschte Firmen enthalten sind: Das hätten Sie vorher wissen können.

Sollten Sie nun also in einen MSCI World ETF auswählen, spielt es eine Rolle, ob Sie bei iShares oder einem anderen Anbieter investieren. Das ändert an der Welt nichts und wir sollten daher nicht automatisch iShares zum Buhmann machen. Daher plädiere ich für Fairness – auch wenn Blackrock nicht mein größter Freund ist.

Es gibt ja auch nachhaltige, aktive Fonds von Anbietern, die nicht in Öl, Waffen und Co. investiert sind. Diese sind allerdings überdurchschnittlich teuer. Nehmen wir zum Beispiel “ÖKOWORLD ROCK `N ROLL” mit Kosten von 2,38 Prozent plus Ausgabeaufschlag. Sollte man für das gute Gewissen, dass ich dann habe, wirklich höhere Gebühren zahlen?

Nein, auf gar keinen Fall. Der Grund sind die kommunizierenden Röhren, die ich bereits erwähnt habe: die Gefahr, dass das Geld von den gut-wollenden Anbietern dann zu den “bösen” wandert.

Irgendein Anbieter eröffnet dann einen “Sündenfonds” und kauft genau die Werte, die aus den (nun) grünen Fonds herausgeworfen wurden und macht damit mehr Rendite.

Dass Sie bereit sind, für Ihr grünes Gewissen auf Rendite zu verzichten, finde ich ehrenwert. Das “die Bösen” dann allerdings die Mehrrendite erhalten von den Investments, auf die Sie verzichtet haben, empört mich. Deshalb würde ich in Produkte, wie das von Ihnen genannte, keinen Cent investieren.

MSCI hat im vergangenen Jahr verkündet, dass die nachhaltigen ETFs sogar eine bessere Rendite liefern als die herkömmlichen, marktbreiten Indices. Auch Vanguard kommt zu einem ähnlichen Ergebnis. Ist das jetzt Zufall oder was sind hier die Gründe?

Es ist Zufall, bzw. die sogenannte “Green Lumber” Problematik. Denn diese Untersuchung bezieht sich auf einen kurzfristigen Zeitraum und zeigt eine Korrelation mit Werten, die durch Corona gewonnen haben – bei beiden Stichproben finden Sie eine hohe Überschneidung. In 2021, also der allerjüngsten Vergangenheit, haben sich diese Zahlen schon wieder umgekehrt.

Zum Beispiel gilt Tesla als ein solcher Wert und ist in allen Nachhaltigkeitsindizes zu finden. Elon Musk hat nun für 1,7 Milliarden Dollar Bitcoin gekauft – die wahrscheinlich unsauberste Währung der Welt, deren gewaltiger Energiebedarf oft noch mit Kohlestrom erzeugt wird. Hier wird eine gute Idee pervertiert.

Solche Entwicklungen haben kurzfristig zu einem Hype geführt. Ich würde dies jedoch keineswegs als langfristige Prognose á la “Investiere in Nachhaltigkeitsindices und du erzielst eine Überrendite” gelten lassen.

Wenn man die Vanguard-Studie bis zu Ende liest, findet man dort das gleiche Ergebnis. Die Presse stellte dies jedoch nur sehr verkürzt dar.

Elon Musk hat ja die Bitcoins anschließend wieder aus genau diesem Grund, weil sie eben sehr viel Strom fressen, größtenteils wieder verkauft. Das hatte eklatante Auswirkungen auf den Bitcoin-Kurs. Die ganze Angelegenheit scheint etwas merkwürdig…

Ja, das ist eine ganz massive Marktbeeinflussung. Er hatte ja auch schon wegen anderen Aussagen Probleme mit der amerikanischen Security Exchange Commission und ich beobachte es generell mit großem Misstrauen, was dort abläuft. Wir können allerdings unseren Teil beitragen: wenn wir solche Nachrichten ignorieren und uns nicht anstecken lassen, tun wir schon etwas Gutes.

Das Thema Klimawandel und grüne Energie ist natürlich extrem wichtig und wird, mit fortschreitender Umweltverschmutzung, immer wichtiger. Wenn ich ein wirklich grünes Gewissen habe und nachhaltig anlegen möchte, wie kann ich erkennen, was Marketing ist und wo wirklich Nachhaltigkeit drinsteckt?

Ich möchte hier einen Schritt zurück machen und Ihre ganze Absicht infrage stellen: wenn Sie ein “grünes Herz” haben, sollten Sie doch grün handeln und nicht unbedingt grün anlegen.

Man sagt, jeder Euroschein, jede Dollarnote sei ein Stimmzettel für den Kapitalismus. Wenn Sie diesen Stimmzettel nutzen um grün zu konsumieren, Bio-Produkte kaufen, Kurzstreckenflüge vermeiden… dann haben Sie ganz sicher einen Nachhaltigkeits-Impact.

Dahingegen habe ich die Sorge, dass wir mit der nachhaltigen Investition aufgrund von Gegenbewegungen und Sündenfonds kaum einen Impact erreichen.

Und die noch schlimmere Sorge: Viele Menschen gehen dann eventuell den bequemsten Weg und sagen “Ok, dann kann ich mir ja meine 3 Autos mit vielen PS und schlechten Umweltwerten genauso wie den extra Flug in den Urlaub erlauben, denn ich investiere ja grün!”

Dieses Ausgleichsverhalten sehe ich als große Gefahr. Es ist zum Beispiel erwiesen, dass Raucher glauben, sie könnten sich erlauben, mehr zu rauchen, wenn sie täglich Vitamin-Tabletten nehmen. Das liegt in der Natur des Menschen! Ich sage daher: verkürzen Sie die Frage nicht nur auf das richtige Investieren – das könnte zu kurz gefasst sein.

Hier geht es um Ersatzhandlungen, Blindleistungen und den Unterschied zwischen “Wollen” und “Können”. Wenn ich etwas gar nicht will und keinen Schmerz verspüre, also keine Notwendigkeit sehe, haben wir kein Problem. Wenn wir diese Schmerzen allerdings haben und somit “wollen”, kommt es darauf an, ob wir auch “können”!

Gibt es Instrumente, die das bewirken können? Stehen uns zum Beispiel wirklich nachhaltige Energieträger zur Verfügung? Solange dieser Weg schwierig ist, kann es dazu kommen, dass ich Übersprungshandlungen vornehme, da ich ja unbedingt will – allerdings nicht “kann”. Diese Gefahr sehe ich sehr stark und ich möchte unsere Mitbürger genau davor schützen, sodass sie kein Geld verbrennen.

- Walz, Hartmut (Autor)

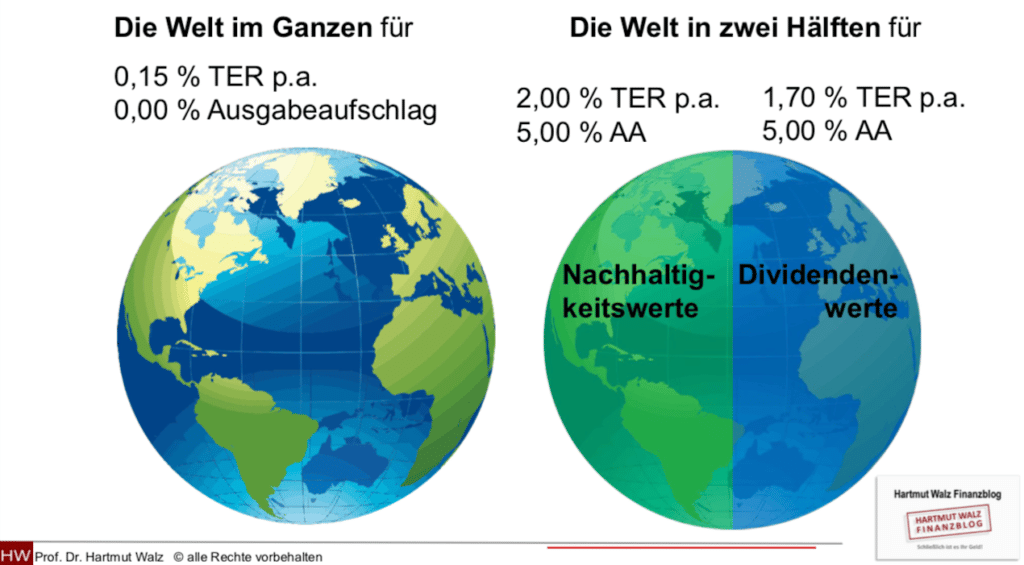

Das heißt – vereinfacht gesagt: Ich investiere in einen marktbreiten Index, habe weniger Kosten und keinen Ausgabeaufschlag, profitiere von der Rendite und habe dann bereits genügend grüne Unternehmen mit dabei. Oder wie sehen Sie das?

Da sind ohnehin schon genügend grüne Unternehmen dabei, ja. Andererseits gefällt mir auch die Idee, dass ich mich bei einem seriösen ETF-Anbieter, der wenig Gebühren verlangt, auf die Suche nach einem Produkt mache, bei dem eine leichte grüne Auswahl vorliegt.

Hier sollten die schlimmsten Schmutzfinken aussortiert und gleichzeitig die Risikostreuung gewährleistet werden. Produkte, die zum Beispiel noch unter 0,3 % laufende Kosten aufweisen, sehr marktbreit anlegen (auch Midcaps und Smallcaps) und aus einem wirklich breiten, globalen Index ca. ein Siebtel oder ein Achtel der Werte aussortieren, kommen hier infrage.

Dann habe ich einen höheren Anteil an nachhaltigen Unternehmen und bin gleichzeitig auf der sicheren Seite. Wenn die Prognose mit den kommunizierenden Röhren nicht eintritt, die Sündenfonds-Manager also nicht wieder alles Bemühungen zunichtemachen, habe ich sogar eine positive Wirkung erzielt. Falls nicht, hatte ich zumindest eine preiswerte Anlage, die transparent ist und die Risikostreuung nicht vernachlässigt.

Sie haben im Vorfeld auch ein Beispiel angesprochen, bei dem die Anleger von nachhaltigen Angeboten zu horrenden Preisen gelockt werden, während gleichzeitig auch in Dividendenwerte investiert wird, um Ausschüttungen zu generieren. Und dort stecken dann die Schmutzfinken drin.

Ja, das ist richtig. Durch meinen Beruf komme ich mit sehr vielen Menschen ins Gespräch; ich treffe viele junge Rentner, die ein laufendes Zusatzeinkommen haben und damit Dividendenprodukte kaufen. Gleichzeitig legen sie einen Teil ihres Geldes nachhaltig an. Die Leute merken gar nicht, dass sie auf einer Wippe stehen – und zwar auf beiden Seiten gleichzeitig!

Diese Anleger machen ihre Wirkung selbst kaputt, da sie durch den Dividendenfonds gerade die nicht-nachhaltigen Werte in ihr Portfolio holen. Dort finden sie dann die Firmen mit hohen CO2-Werten, fossile Brennstoffe, Erdölproduzenten, aber auch die Hersteller von Alkohol, Waffen etc. Auf der “grünen Seite” haben sie genau diese aber vorher aussortiert. Diese Anleger gewinnen dadurch nichts; sie haben nur auf beiden Seiten ein höheres Kostenniveau.

Das muss man den Leuten liebevoll nahebringen – ich habe hier schon viele Illusionen zerstört.

Was meinen Sie, wird das Thema Nachhaltigkeit im Anlagebereich wieder abebben oder noch mehr an Bedeutung gewinnen?

Meine persönliche Meinung ist, dass der Hype noch größer werden wird. Gleichzeitig glaube ich aber auch, dass es mehr seriöse Untersuchungen und Publikationen geben wird, die uns zeigen, dass es sich eben um einen Hype handelt und sehr viel Greenwashing betrieben wird.

Davor würde ich gerne auch Ihre Leser schützen; nicht den Weg in die falsche Richtung zu laufen, sondern die Füße stillhalten und das grüne Gewissen lieber durch grüne Taten beruhigen – oder eben auf günstige und marktbreite Fonds und ETFs setzen, die die schlimmsten Schmutzfinken aussortieren. Das halte ich für einen guten Kompromiss.

Weitere interessante Interviews mit Prof. Walz

Zum neuesten Interview mit Prof. Dr. Hartmut Walz

Zum ausführlichen Podcastinterview mit Prof. Dr. Hartmut Walz

Brauchen wir noch Bargeld? – Der Finanzwesir rockt 100

Zum Video-Interview über Inflation

Zum Video-Interview über die Aktienrente

Was ich von meinem USA-Roadtrip über meine Aktien und Finanzen gelernt habe (Special-Folge)

“Wir optimieren unser Portfolio mit künstlicher Intelligenz” – Interview mit Dr. Jennifer Rasch