Nach knapp einem Jahr schaffe ich es nun endlich meine Serie zur individuellen Finanzplanung abzuschließen. Der letzte der acht Schritte ist das Rebalancing. Was das ist und worauf Du dabei achten musst, erfährst Du in diesem Artikel.

Überblick Rebalancing ETF

Wenn Du bis hierher alle Schritte befolgt hast, müsste Dein Sparplan bzw. Dein Depot schon einige Zeit wachsen und gedeihen. Wahrscheinlich hast Du auch das Auf und Ab an den Börsen im September 2015 und im Januar 2016 mitgemacht. Der Jahresanfang war in der Geschichte des DAX sogar der schlechteste Auftakt aller Zeiten. Aber das ist ja nichts Neues: Höchststände wechseln sich in steter Regelmäßigkeit mit Sturzflügen ab.

In diesem Artikel findest Du nochmal alle Schritte im Überblick:

Schritt 1: Plane Dein Budget

Schritt 2: Schaffe Dir eine passende Tagesgeldreserve

Schritt 3: Plane Deine finanziellen Bedürfnisse – und lebe Dein Leben!

Schritt 4: Eröffne ein Depot bei einer Direktbank

Schritt 5: Wie möchtest Du anlegen?

Schritt 6: Worauf muss ich beim ETF-Kauf achten?

Schritt 7: Wie lege ich einen Sparplan an

Die Kunst besteht darin, sich bei der Vermögensbildung nicht verunsichern zu lassen oder gierig zu werden. Auch nicht von einem Brexit oder Unternehmensskandalen wie bei VW. Die eigene Psyche ist sowieso der größte Feind des Anlegers. Selbst wenn Du schon einige Erfahrungen sammeln konntest, spielt sie Dir des öfteren einen Streich. Um so wichtiger ist es daher, eine Anlagestrategie zu entwickeln, der Du stets treu bist. Das ist die größte Herausforderung überhaupt – gerade wenn die ganzen Marktschreier von tollen neuen Aktien, ETFs oder Fonds schreien.

An dieser Stelle kommt dann der achte Schritt, das Rebalancing ETF, zum tragen. Dieses diszipliniert Dich als passiven Anleger dazu, Deinen vorher festgelegten Risikograd nicht zu überschreiten. Sprich: Sorgen Börsenturbulenzen für ein verdrehtes Risikoverhältnis in Deinem Portfolio, musst Du das ursprünglich festgelegte Verhältnis Deiner Anlageklassen mindestens einmal im Jahr wiederherstellen.

Das trifft beim Sparplan nur bedingt zu, weil es aufgrund der festgelegten Sparrate automatisch zum Kauf von mehr bzw. weniger Anteilen kommt. Trotzdem musst Du schauen, dass ein Asset nicht für eine Verschiebung des Risikoverhältnisses sorgt.

Ein Beispiel mit 4 ETFs

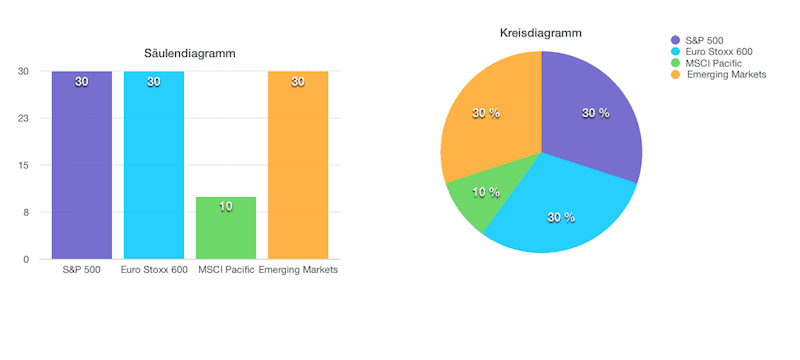

Nehmen wir mal an, du setzt auf die 4-ETF-Komponente bestehend aus einem amerikanischen S&P 500-ETF (30 %), einem europäischen Stoxx 600 (30 %), einem MSCI Pacific inkl. Japan (10 %) und den Emerging Markets (30 %). Das ist eine Möglichkeit, wie Du mit vier ETFs über die größten Indizes streuen kannst.

Nehmen wir nun – ganz hypothetisch – an, dass sich Schwellenländer super entwickeln und Europa und Asien überhaupt nicht. Dann hat sich das Risiko in meinem Depot automatisch erhöht, weil die Emerging Markets wesentlich schwankungsintensiver sind als die Industriestaaten. Nach einem Jahr hat sich daher das Verhältnis folgendermaßen geändert: S&P 500 35 %, Stoxx 600 20 %, MSCI Pacific 5 % und Emerging Markets 40 %.

Von den Emerging Markets habe ich jetzt zu viele Anteile im Depot, während der europäische Anteil und die asiatischen Länder nur noch einen kleinen Teil in meinem Depot ausmachen. Jetzt muss ich dieses aus dem Ruder gelaufene Verhältnis wiederherstellen. Oder genauer: Ich muss es wieder ausbalancieren.

Das bedeutet, dass ich Geld in die Hand nehmen und ETF-Anteile nachkaufen muss. Habe ich Geld auf dem Depotkonto angespart, nutze ich dieses um Anteile nachzukaufen. Wenn ich kein frisches Geld habe, muss ich Anteile der Emerging Markets und des S&P 500 verkaufen und kann mir davon entsprechend MSCI Pacific und Stoxx 600-Anteile nachkaufen. Dann habe ich mein vorher festgelegtes Risikoverhältnis wieder hergestellt.

Besonders wichtig ist auch das Verhältnis vom risikobehafteten Anteil des Vermögens (Aktien, ETFs, Fonds) und des risikominimierten (Tagesgeld, Anleihen, Gold). Auch dieses Verhältnis kann sich über das Jahr gesehen ordentlich ändern. Wenn beispielsweise die Aktienkurse stark steigen, verändert sich auch das Risiko in meinem Depot – oder umgekehrt schrumpft dann die Rendite.

Wenn ich das Risiko in meinem Portfolio nicht erhöhen möchte, muss ich dann entweder Aktien bzw. ETFs verkaufen oder wieder eine größere Summe frisches Geld in den risikominimierten Teil stecken. Es sei denn Du möchtest mehr Risiko eingehen. In diesem Beispiel muss der risikobehaftete Teil wieder auf 30 Prozent heruntergeschraubt werden und die überschüssigen 15 Prozent in den risikominimierten Teil gesteckt werden.

Fazit Rebalancing

Rebalancing ist wichtig, damit sich das Risiko in Deinem Depot nicht erhöht und ein Wildwuchs entsteht. Du kannst Dir auch verschiedene Hilfsmittel holen, die Dir dabei helfen, genau zu erkennen, wo sich etwas geändert hat. Portfolio Performance eignet sich beispielsweise perfekt. Excel beispielsweise auch.

Von meinem Leser Andreas Fritz habe ich Ende letzten Jahres eine Vorlage erhalten, mit der Du ganz einfach Rebalancing machen kannst. Hier kannst Du sie Dir herunterladen. Die Handhabung ist selbst erklärend. Vielen Dank nochmal, Andreas! Auch Dummerchen hat in seiner tollen Excel-Serie das Thema Rebalancing aufgegriffen.

Ansonsten hat der Finanzwesir noch einen tollen Rebalancing-Artikel geschrieben, der Dir auch dabei hilft, das Rebalancing besser zu verstehen. Jetzt bist Du für Deine individuelle Finanzplanung in 8 Schritten bestens vorbereitet und kannst loslegen. Ich wünsche Dir viel Erfolg dabei.

Zurück zu Teil 1 private Finanzplanung erstellen

Zurück zu Teil 2 – Direktbank und Depot

Zurück zu Teil 4 – Wie kaufe ich Aktien an der Börse und lege einen Sparplan an

Bild: Victor Erixon, CC0-Lizenz

Durch Reisen, Offenheit und Netzwerke lernen – VLOG aus Riga

4 Antworten

Schöner Beitrag, vielen Dank! Ich habe mir neben meiner aktiven Anlage in Einzelaktien einen Sparplan mit mehreren ETFs angelegt, den ich für meine Altersvorsorge haben möchte. So will ich bis dahin möglichst nichts davon verkaufen. Also werde ich versuchen, das Rebalancing immer nur durch Zukäufe durchzuführen, und nur dann, wenn die Abweichungen signifikant genug sind.

Ich denke, dass hier ein größeres Risiko darin liegt, wenn das Depot nicht rebalanced wird, wenn es gerade besonders gut läuft.

So kann es zum Beispiel sein, dass der Emerging Markets-Anteil extrem zulegt in kürzester Zeit und so das gesamte Portfolio durcheinander bringt. Es gehört hier viel Diszplin dazu jetzt einen Teil davon zu verkaufen oder den aktuell schlechter laufenden Teil aufzustocken.

Wer sich einfach nur denkt, dass es doch schön ist, wenn ein Teil besser läuft und diesen dann nicht ausgleicht, darf sich dann über eine höhere Schwankungsbreite auch nicht beschweren.

Ich denke hier ist es einfach wichtig, dass beim Rebalancing (wie immer an der Börse), die Emotionen entkräftigt werden und das Rebalancen an feste Kriterien gebunden ist.

So könnte zum Beispiel 1 Mal im Jahr oder bei einer bestimmten Abweichung von zum Beispiel 10% könnte das normale Verhältnis wiederhergestellt werden.

Schöne Grüße

Dominik

Lieber Finanzrocker,

danke für den leicht verständlichen Artikel.

Noch eine kleine Ergänzung: Neben der notwendigen Wiederherstellung der ursprünglichen Asset Allocation, lohnt sich Rebalancing auch aufgrund des sogenannten Rebalancing-Bonus‘. Laut Kommer (in „Souverän Investieren“) und Bernstein (http://www.efficientfrontier.com/ef/996/rebal.htm) erhöht Rebalancing langfristig die jährliche Rendite um bis zu einen halben Prozentpunkt.

Rebalancing zu betreiben, lohnt sich also im Idealfall doppelt 😉

Viele Grüße aus Berlin!

Natascha

Vielen Dank für die tolle Serie! Ich bin totaler Neuling und habe nun einige Zusammenhängen durchblickt.

Lieben Gruss,

Heidi