Das Coronavirus bestimmt seit Wochen alle Nachrichten weltweit. Sehr viele Menschen arbeiten von zuhause aus und sind den Nachrichten ausgeliefert. Veranstaltungen, Sportereignisse, Toilettenpapier oder mal ein geselliger Abend mit Freunden gibt es gerade nicht. Auch für Anleger waren die vergangenen Wochen ein heftiges Wechselbad der Gefühle. Zeit für eine Momentaufnahme.

Inhalt

Überblick Wirtschaftskrise Geldanlage

Coronavirus-Schlagzeilen wohin man blickt. Verständlicherweise, denn das Virus hat auf uns alle in irgendeiner Weise einen mehr oder weniger starken Einfluss. Keiner kann sich heute – Stand Ende März – ausmalen, wie die Auswirkungen auf einen persönlich, den Job, die Familie, die eigenen Finanzen, die Wirtschaft, die Reisen oder auch auf die Freizeit auswirken. Es wird auch in den nächsten Wochen weiterhin zu massiven Einschränkungen kommen, die wir jetzt noch gar nicht alle auf dem Schirm haben. Zu diesem Zeitpunkt macht es auch noch keinen Sinn darüber zu spekulieren. Momentan steht eher der „Hausarrest“ ganz oben auf der Agenda. Und da kann man sich auch mal wieder mit den eigenen Finanzen beschäftigen, die in den vergangenen Wochen ordentlich in Mitleidenschaft gezogen wurden.

Mittlerweile gibt es keinen mehr, dem man vorwerfen kann, er hätte noch nie einen Crash oder eine Krise erlebt. Die letzten Wochen waren an der Börse ein formvollendeter Schlag in die Fresse! Ohne Vorwarnung mitten ins Gesicht. Aus meiner Sicht ist das völlig verständlich, dass da Hysterie, Unsicherheit und Angst vorherrschen. Dabei ist es vermutlich für einen langfristigen Buy-und-Hold-Investor nur eine Delle im Vermögenswachstum. Vermutlich! Denn so etwas wie die weltweite Corona-Pandemie gab es noch nie. Da fällt es auch für einen Langfristinvestor verdammt schwer, irgendwelche Prognosen anzustellen.

Reaktionen eines Langfristinvestors

Trotzdem: Wenn wir uns mal hinsetzen und alles in Ruhe betrachten, werden wir zum Schluss kommen, dass nicht alle Unternehmen im Depot, in den Fonds oder ETFs auf einmal nicht mehr da sind. Einige wie TUI, Lufthansa, Sixt oder zahlreiche Automobilzulieferer wird es stark treffen oder sie werden die Krise nicht überleben – wie beispielsweise die schon vorher kurz vor der Pleite stehende Restaurantkette Vapiano. Die meisten werden aber nur ein schlechtes Jahr haben und ab 2021 wird es wieder aufwärts gehen.

Als passiver Investor mit laufenden Sparplänen braucht man da eigentlich gar nichts ändern – außer die Sparraten momentan etwas hochzufahren. Als aktiver, womöglich noch cashfloworientierter Investor ist das ganze doch etwas anders. Viele deutschen Hauptversammlungen wurden oder werden verschoben. Das bringt verzögerte Dividendenzahlungen mit sich, wenn die Dividende nicht komplett gestrichen wurde wie bei MTU Aero Engines, Sixt oder auch der Deutschen EuroShop. Glücklicherweise sollen künftig virtuelle Hauptversammlungen angedacht werden und das deutsche Aktiengesetz entsprechend angepasst werden soll. Vorher sah das Gesetz nur Präsenzveranstaltungen vor. Die Schweizer haben das ja schon vorgemacht, dass es funktionieren kann.

Wenn man kein breit diversifiziertes Portfolio mit starker Branchenaufteilung hat, hat sich der Kurssturz auch deutlicher bemerkbar gemacht als bei einem spekulativen Depot. Von meinen über 50 Einzelaktien haben die spekulativen Werte den mit Abstand größten Rutsch nach unten gemacht. Egal, ob der Wettanbieter Bet-at-Home, der Shopping-Center-REIT Simon Property oder das Cloud-Unternehmen Nutanix. die Wetten in meinem Depot waren alle ein Satz mit X.

Dafür liefen aber alle etablierten Unternehmen mit guten Kennzahlen deutlich besser. Defensive Titel wie Hormel Foods, General Mills, Fastenal oder auch CVS Health haben nur ein kleines Minus und stabilisierten mein Depot. Auch der Funkmast-REIT American Tower hat sich vergleichsweise gut gehalten. Bei den deutschen Werten gab es in meinem Depot ausschließlich Verlierer. Selbst die eigentlich gut laufenden Unternehmen wie SIXT und SAP kamen unter die Räder.

Death Metal im Depot

Groß abgegeben haben neben den Wetten aber auch zyklische Werte wie Parker-Hannifin, John Deere, Union Pacific, Thor Industries oder Genuine Parts. Bei denen mache ich mir persönlich aber keine großen Sorgen, dass es da nach der Krise nicht wieder nach oben geht.

Verkauft habe ich tatsächlich nur einen Wert und das war LEG Immobilien, von denen ich mich mit einem moderaten Plus trennte. Das war nur eine kleine Position, die sich nicht groß entwickelt hatte. Dafür habe ich einen amerikanischen Wert nachgekauft. So sieht meine Depot-Performance am 26.3.2020 aus.

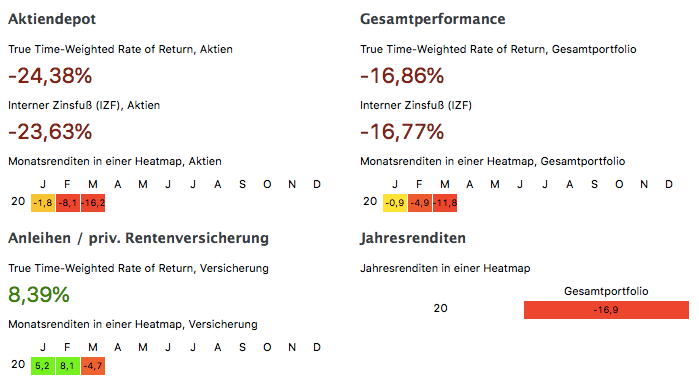

Mein Aktiendepot lag vergangene Woche schon bei -30 % und hat sich in den letzten Tagen wieder auf -24,38 % berappelt. Der extrem positive Dienstag mit einem zweistelligen Plus an den Märkten hat da enorm geholfen.

Auffällig ist die schlechte Performance der Anleihen im März. Die hatten sich die Monate davor noch sehr gut geschlagen und sind nun auch runtergegangen. Trotzdem ist die Performance 2020 mit +8,39 % noch sehr positiv. Die Gesamtperformance liegt demnach bei -16,86 %. Ich erwarte aber in den kommenden Monaten noch weiter fallende Kurse.

Nachkaufen oder nicht?

Da stellt sich jetzt natürlich die Frage: Solltest du nachkaufen oder nicht? Viele Blogger- oder YouTube-Kollegen kaufen momentan ja nach als gäbe es kein morgen. Das sehe ich persönlich kritisch – auch wenn viele stark gefallene Kurse zum Nachkauf einladen. Ich habe zwar auch einige Aktien nachgekauft, aber danach sind die noch extremer gefallen. Beispiele waren unter anderem Shell, BASF, 3M oder Fresenius. Ich finde es nicht schlimm, dass sie danach noch weiter gefallen sind, denn ich will diese Werte die kommenden Jahre auch behalten. Diese Aktien werden irgendwann auch wieder höhere Kurse haben.

Problematisch sind aber die vermeintlichen Schnäppchen, wo keiner weiß, ob die in ein paar Jahren überhaupt noch existieren. Jetzt kommen hier nämlich ein sehr niedriges KGV und eine sehr hohe Dividendenrendite ins Spiel. Das sagt dann wie bei einer TUI, Daimler oder Lufthansa gar nichts aus. Mal davon abgesehen, dass viele Unternehmen ihre Dividenden komplett streichen oder aussetzen werden. Und wenn der Staat diese Unternehmen fördert, weil sie es allein gar nicht mehr schaffen, ist es kein Wert den ich mir ins Depot holen würde.

Ich werde ab und an mal einen Wert nachkaufen und habe meine Sparpläne erhöht. Ansonsten baue ich eine größere Liquidität auf, um die schlechten Zeiten, die auch bei mir spätestens im Sommer kommen werden, zu überstehen. Das ist in meinen Augen viel wichtiger als irgendwelche vermeintlichen Schnäppchen an der Börse zu kaufen. Dann brauche ich auch später keine Kurzschluss-Handlungen wie verlustreiche Panik-Verkäufe vorzunehmen.

Was passiert gerade mit den P2P-Plattformen?

Es ist keine große Überraschung, dass auch die P2P-Plattformen von der Corona-Krise erfasst werden. Gerade für die kleineren Plattformen geht es in erster Linie ums nackte Überleben. Aber auch die großen Plattformen wie Mintos oder Bondora haben mit massiven Geldabzügen der Anleger zu kämpfen, die sie in der Form gar nicht leisten können.

Aus meiner Sicht rächt sich jetzt das Verhalten ganz vieler P2P-Anleger, die gedacht haben, P2P-Kredite sind keine Hochrisikoanlage und Bondora Go & Grow ist ein lukrativer Tagesgeldersatz. Völlig panisch haben Tausende fast zeitgleich versucht, ihr Geld von Bondora Go & Grow oder Mintos Invest & Access abzuziehen. Da stoßen die Plattformen natürlich an ihre Grenzen, weil das meiste Geld in Krediten steckt und nicht auf den Bankkonten von Bondora oder Mintos liegt. So warten einige Anleger länger auf die Auszahlung als gedacht oder bekommen nur einen Teil davon ausgezahlt. Das steht auch so in den Bedingungen, die vermutlich keiner gelesen hat.

Andere wiederum verkaufen ihre laufenden Kredite bei den großen Plattformen mit einem großen Abschlag auf dem Sekundärmarkt. Die Anzahl der Kredite auf dem Zweitmarkt ging in den letzten Wochen steil nach oben. Aber auch die Anzahl der Kredite auf dem Primärmarkt und die Rendite gingen nach oben. Künftig werden wieder viele Menschen Kredite brauchen.Die Frage ist aber, ob sie diese dann auch in einer Wirtschaftskrise bedienen können.

Darüber hinaus hat vor allem Mintos mit dem Verlust diverser Darlehensanbahner zu kämpfen, die sich zurückziehen. Generell wurden bei der lettischen Plattform schon die ersten Maßnahmen umgesetzt, um dringend benötigtes Geld in der Firma zu behalten. So wurde am 24.03. die 0,5 %-Cashback-Aktion in den ersten drei Monaten für Neuanleger komplett gestrichen. Weitere Einschränkungen werden die Folge sein. Auch hier haben wir noch nicht das Ende der Fahnenstange gesehen.

Ich persönlich habe noch kein Geld abgezogen, weil P2P-Kredite eine nicht mit dem Aktienmarkt korrelierende Assetklasse sind. Bewusst habe ich meinen Anteil immer nur bei 5-10% meines Gesamtvermögens belassen und das auch immer wieder betont. Wenn ich jetzt völlig kopflos mein Geld abziehen würde, wäre ja nahezu alles für die Katz gewesen. Auch das Abziehen aus P2P-Krediten und das Reinpumpen in die Aktien wäre aus Diversifikationsgründen völliger Quatsch – vor allem wenn die Märkte noch weiter fallen. Nur den Auto Invest bei Mintos habe ich vorübergehend ausgesetzt, weil ich da abwarte wie sich das mit den Darlehensanbahnern entwickelt.

Wenn ich einen Teil meiner Geldanlage aus der Hochrisikoklasse nicht wiedersehe, gehört das auch zu dem hohen Risiko, das ich hier eingegangen bin. Da wird es aber auch eher kleine Plattformen, Darlehensanbahner bei Mintos oder Einzelkredite bei Bondora oder Mintos erwischen. Die große Frage ist ja, wie lange die Rückkaufgarantie bei Mintos oder Viainvest aufrecht gehalten werden kann. Ich persönlich denke aber nicht, dass da die ganz große Pleitewelle anrollt. Momentan ist die Illiquidität bei den Plattformen ein großes Problem und da sollte man als Anleger einfach mal die Füße still halten, wenn es in der Assetklasse mal knirscht und die glorreichen, problemfreien Jahre für das erste vorbei sein sollten.

Fazit

Ich persönlich bin der festen Überzeugung, dass es an den weltweiten Aktienmärkten noch einmal ordentlich nach unten gehen kann, weil gerade die extremen Auswirkungen des Virus in den USA noch nicht eingepreist sind. Die fehlende Krankenversicherung und das generell schlechte Gesundheitssystem werden dort noch massive Auswirkungen haben. Die Zustände in New York sind erst der Anfang.

Donald Trump ist es viel wichtiger die Wirtschaft am Laufen zu halten und wiedergewählt zu werden als sich um die Gesundheit seiner Landsleute zu kümmern. Deswegen redet er die Gefahr des Virus nach wie vor klein. Aber auch das wird sich (hoffentlich) bald ändern.

Generell gilt: Am Ende bleibt mir zu sagen, dass du in den kommenden Tagen und Wochen locker bleiben solltest – so schwer es auch fallen mag. Bei mir macht sich immer mehr der Lagerkoller breit. Von den ganzen Einschränkungen sind wir alle betroffen. So eine weltweit außergewöhnliche Situation gab es noch nie. Diese gewaltige Verunsicherung führt auch zu den extremen Kursverlusten an den Börsen.

Es macht keinen Sinn, deine Aktien, ETFs oder Fonds panisch auf den Markt zu schmeißen – selbst wenn es jetzt nochmal ordentlich runter geht. In China können die Menschen schon wieder arbeiten gehen und viele Restriktionen wurden aufgehoben. Das wird auch hierzulande vermutlich Ende April der Fall sein.

Langsam, aber sicher wird dann auch das normale Leben wieder in den Alltag kommen. Und die Börsen werden langfristig wieder steigen. In den nächsten Monaten werden sie jedoch weiterhin gewaltig schwanken, bis klar ist welche wirtschaftlichen Folgen das Corona-Virus hinterlässt. Ich sitze das jetzt aus, halte einen kleinen Puffer für Nachkäufe und habe meine Sparpläne erhöht. Darüber hinaus mache ich mir auch Gedanken, wie es nach dem „Hausarrest“ weitergeht und wie mein Alltag davon betroffen sein wird.

Jeder kann helfen!

Denn am schlimmsten wird diese Krise die kleinen und mittleren Unternehmen (KMU) treffen, die nicht so auf dem Radar der Allgemeinheit stehen und kaum Rücklagen haben – vom griechischen Restaurant über das heimische Kino bis hin zur Thai-Massage oder den Live-Club. Hier gibt es aber mittlerweile zahlreiche Möglichkeiten zu unterstützen. Vielleicht solltest du überlegen, dass du das Geld, das du jetzt sparst, weil alles geschlossen ist, zu einem Teil auch hier einzusetzen.

In Lübeck haben wir eine Gutscheinseite, wo wir Lübecker Unternehmen unterstützen können. Oder du bestellst das Essen zum Mitnehmen bei deinem Lieblingsrestaurant. Mittlerweile gibt es auch eine Webseite, wo du dir Kinowerbung anschauen kannst, um dein Kino um die Ecke zu unterstützen. Oder du kaufst das Merchandise von deinen Lieblingsbands oder Musikern, um sie zu unterstützen. Ich habe beispielsweise auch für die Hamburger Clubszene gespendet, weil viele Clubs in der Hansestadt ohne Spende nicht überleben werden. Schau einfach mal, welche Möglichkeiten bei dir in der Gegend bestehen. Sonst stirbt die tolle regionale Vielfalt in vielen Städten und das wäre eine Katastrophe. Da verzichte ich lieber auf einen Aktienkauf und unterstütze KMUs in Norddeutschland.

An dieser Stelle auch nochmal ein ganz herzliches Dankeschön an alle Menschen, die trotz der Umstände alles am Laufen halten und sich für andere aufopfern! Egal, ob Krankenhausangestellte, Supermarkt-MitarbeiterInnen, Bus- oder Zugfahrer, MitarbeiterInnen in Apotheken oder auch die Politiker, die weitreichende Entscheidungen treffen müssen und endlich mal schnell reagieren. Ohne diese Menschen würde das alles viel schlimmer aussehen.

Vielleicht hilft diese absolute Ausnahmesituation auch dabei, etwas näher zusammen zu rücken und etwas weniger egomanisches „Ich“ und mehr solidarisches „Wir“ zu erreichen. Nicht beim Toilettenpapier, aber allgemein. Das wäre tatsächlich mal eine tolle Sache.

Zukunftsmusik

Im April wird es zwei spezielle Podcast-Folgen im Finanzrocker-Podcast und eine bei „Der Finanzwesir rockt“ geben, wo einige offene Fragen beantwortet werden. Das soll es aber dann auch erstmal mit dem Corona-Thema auf meinen Kanälen gewesen sein, weil es aus meiner Sicht sehr anstrengend ist, wenn es immer nur um Corona und mögliche Horroszenarien für Gesellschaft, Wirtschaft und die eigene Geldanlage geht.

Die derzeitige Situation ist für alle schwer genug. Da muss man nicht rund um die Uhr von den neuesten, angstmachenden Nachrichten beschallt werden. Irgendwann drehen wir sonst alle durch. Letztendlich kann jeder dabei helfen, doch etwas Positives aus der Pandemie zu ziehen – auch wenn es schwer fällt. Aber die Flasche ist immer noch halb voll!

Wie siehst du die Situation? Wie hast du bisher agiert? Wie hast du unterstützt? Schreib das doch einfach mal in die Kommentare.

Weitere Artikel über die Corona-Krise

“Die Corona-Krise bietet auch Chancen!” – Interview mit Psychologe Dr. Stefan Junker

Das Corona-Crash-Tagebuch – Der Finanzwesir rockt 89

Aktien, ETFs, Fonds, P2P, REITs und Gold im Corona-Crash – 6 Gäste erzählen, wie sie damit umgehen

20 Antworten

Der Beitrag gefällt mir. Recht unaufgeregt und trotzdem sehr ernst.

Mich beschäftigt auch der von dir angesprochene „Lagerkoller“ am meisten. Und das schon nach einer Woche. Ich mache das beste daraus. Lese viel, guck mich um und entspanne mich.

Finanziell fühle ich mich sicher und meine Arbeit ist save. Die Investitionen an der Börse laufen auch noch alle nach Plan. Ich hatte mir vorher Gedanken gemacht, was ich tue, wenn der Markt 20, 30, 40, 50% nach unten geht und bislang halte ich mich daran.

Es tut mir Leid für die Mitmenschen, denen es hier nicht so gut geht.

Ja, die Situation ist in erster Linie für Menschen extrem hart, denen es nicht so gut geht. Und es werden auch noch Leute dazukommen, denen es vor der Pandemie gut ging und deren Job jetzt am seidenen Faden hängt.

Jeder sollte da versuchen, in seinem Rahmen zu unterstützen. Und wenn er/sie erstmal damit anfängt beim Italiener um die Ecke das Essen zum Abholen zu bestellen, Gutscheine für das Lieblings-Café in der Innenstadt zu bestellen oder seine Lieblingsband zu unterstützen, deren Tour mitten in der Krise abgebrochen werden musste und die extreme Geldverluste dadurch hatten.

Es sind so viele Branchen betroffen und das beste, was man machen kann, ist gleich mit der Unterstützung anzufangen. Gleich handeln statt nur erzählen!

Hey, konkret nach Gutscheinen zu fragen. Das ist eine gute Idee, daran dachte ich bislang garnicht. Danke!

Danke Daniel fuer den Artikel. Hier ein paar kritische Anmerkungen:

„Es ist keine große Überraschung, dass auch die P2P-Plattformen nicht von der Corona-Krise erfasst werden.“

Freud‘scher Versprecher ? Muesste es nicht heissen …, dass auch die P2P-Plattformen von der Corona-Krise erfasst werden?

„Ich persönlich habe noch kein Geld abgezogen, weil P2P-Kredite eine nicht mit dem Aktienmarkt korrelierende Assetklasse sind.“

Wie definierst du hier nicht-korrelierend? Wenn’s hoch geht geht’s hoch, wenn’s runter geht, wird’s illiquide (Ausfaelle)? Ist das nicht eine perfekte Korrelation? Wann sollte P2P nuetzen?

„Auch das Abziehen aus P2P-Krediten und das Reinpumpen in die Aktien wäre aus Diversifikationsgründen völliger Quatsch – vor allem wenn die Märkte noch weiter fallen.“

Wieso nicht? Weltportfolios (Index-ETF) haben eine Zukunft. Ob das fuer bestehende P2P-Klitschen auch gilt?

Sagen wir mal so: welche Bsp von P2P-Systemen gibt’s, die Krisen ueberlebt haben (ohne drastische Blessuren)? Meines Wissens keine? If panic, panic first …

LG Joerg

Hi Jörg,

vielen Dank für den Hinweis. Das „nicht“ war tatsächlich zu viel und ich habe es rausgenommen.

P2P korreliert insofern nicht mit dem Aktienmarkt, dass die Kredite „normalerweise“ unabhängig vom Börsengeschehen sind. Die Corona-Pandemie ist aber nicht normal und der Worst-Case. Es gibt ja kein Asset, was nicht runtergeht. Selbst Gold ging zeitweise auf Tauchstation – auch Bitcoin.

Der P2P-Markt hat jetzt leider das Problem, dass die Wirtschaft extrem in Mitleidenschaft gezogen wird, so dass es deutlich mehr säumige Zahler geben wird als normalerweise.

Von den „P2P-Klitschen“, wie Du sie nennst, werden mit Sicherheit welche pleite gehen. Das habe ich schon im ersten P2P-Podcast von „Der Finanzwesir rockt“ gesagt. Hat aber lange gedauert bis es soweit war.

Und Bondora wurde 2009 in der Finanzkrise gegründet und hat einen Teil des Crashs damals schon mitgemacht. Ich bin da zuversichtlich, dass die da durchkommen. Schließlich haben sie noch massig Potenzial, um ihre Kosten zu kürzen. Das sollten sie nutzen – auch wenn es alle Blogger betreffen wird. Aber es ist einfach notwendig.

Viele Grüße

Daniel

Danke Daniel!

Alles Gute fuer deine P2P-Beteiligungen!

Korrelation womit? und Diversifikation wofuer? 😉

Bondorra war 2009 ein regionaler, kleiner Luftballon. Jetzt: ein aufgeblasener, riesiger Heissluftballon … und wer Ballon-Fahrer ist: bei Sturm daheim bleiben?

Hoffentlich geht’s irgendwie gut.

LG Joerg

„Wie definierst du hier nicht-korrelierend“

naja, Aktien -30%, P2P Kredite liefern ungeschmälert (noch) ihre 11-17% Rendite. Das nenne ich gute Korrelation (bzw. eben nicht-korrelierend).

Das es zu Liquiditätsengpässen kommt wenn viele Leute aus langfristigen Anlagen raus wollen ist normal, da können die Plattformen nichts für. Wenn die Leute so einen Ansturm auf ihre Bankkonten gemacht hätten, wie auf die P2P Plattformen, dann hätten wir heute eine Bankenkrise…

Sicherlich wird es vermehrt zu Ausfällen von Krediten kommen. Das wird sogar bereits antizipiert (bei Mintos sind die Zinsen für neue Kredite um ca. 4% hochgegangen). Aber sieh es mal so, Am Aktienmarkt brechen gerade die Gewinne der letzten – was 4? – Jahre weg. Wenn am P2P Markt also jetzt die Ausfälle um Faktor 2-5 hochgehen ist das vermutlich immernoch ein verhältnismäßig geringer Einbruch.

Und was ich über Lars mitbekommen habe, sind es hauptsächlich die Kleinanleger die gerade Panik bekommen, nicht die Leute mit ordentlich Kohle..

Wobei, alle reden von Panik, können die Leute nicht auch einfach rationales Rebalancing machen? Wenn ich 10% meines Investmentkapitals in P2P haben möchte und mein Aktienanteil um 30-50% nachgibt, dann muss ich auch pi mal Daumen 20-40% meines Geldes aus P2P abziehen und in Aktien schaufeln um die gewünschte Gewichtung beizubehalten.

In letzter Zeit gab es viel wirbel, auch bei Mintos mit den Anbahnern. Da haben viele Panik geschoben. Die E-Mails die ich von Mintos zu dem Thema bekommen habe sagen hingegen: „Wir sind die ersten die Geld bekommen“. Anbahner mit Buyback verschieben halt das Risiko von der Kreditebene auf die Anbahnerebene. Ich mache Dienstag Quartalsabschluss und gucke mir die Kreditsituation genauer an, aber ganz ehrlich, ich sehe keinen Grund jetzt irgendwie zu reagieren.

„If panic, panic first …“

Warum nicht „don’t panic“? Ich bin bei Bondora, Mintos, Peerberry und Grupeer investiert. Estateguru soll noch dazukommen wenn mein P2P Anteil groß genug ist um die 50€ pro Kredit zu rechtfertigen. Ob Grupeer und Peerberry die kommende P2P Krise (die es _vielleicht_ geben wird, wenn die Arbeitslosenzahlen in Europa drastisch zunehmen) überstehen werden muss man abwarten. Bei Mintos und Bondora bin ich mir da recht sicher. Das heißt nicht, dass es dabei nicht zu massiven Ausfällen und Renditeeinbußen/Verlusten für mich kommt, aber wenn sich der Staub gelegt hat stehen die beiden Plattformen weiterhin für Investitionen bereit und können sich aufgrund der Erfahrung noch besser für die Zukunft aufstellen. Ich denke mal, ich werde meine Autoinvests aussetzen, wenn es turbulent auf dem P2P Markt wird, aber das entscheide ich auch erst, wenn es soweit ist.

Bei Aktien weiß man, dass es „richtig“ ist durchgehend seine Sparpläne durchzuhalten. Was das richtige Verhalten bei P2P in Zeiten drohender oder bestehender Rezession ist, das wird man in zwei Jahren bis ins letzte durchgerechnet haben 🙂

Die Zukunft wird zeigen, ob meine Einstellung naiv oder rational war.

tja..so schnell kanns gehen. Grupeer hat es erwischt. Und es bleibt da immernoch ein blöder SCAM Nachgeschmack..mal sehen, ob da noch Geld zurückkommt. Ich habe das zumindest abgeschrieben. Damit sieht mein P2P plötzlich nicht mehr so schön grün aus..

That’s Risiko.

Hallo Daniel,

danke für Deinen Artikel.

Die Krise wird immer die Ärmsten der Welt am meisten treffen. Noch geht es uns in Deutschland besser, als vielen anderen und ich habe den Eindruck, dass die Politik nicht abwartet, sondern handelt. Unser Gesundheitssystem ist im Vergleich zu anderen

Ländern gut. Bei einigen Dingen wird man nach der Krise umdenken müssen. Produktion oder Lagerung von wichtigen Medikamenten oder Ausrüstung muss in Deutschland gegeben sein.

Durch die Pandemie sind die Auswirkungen der Globalisierung deutlich zu spüren. Was hilft es wenn in Deutschland eine Fabrik wieder starten möchte und wichtige Teile aus China fehlen. Indien untersagt den Export einiger wichtiger Medikamente, die Rohstoffe für die Produktion kommen auch meist aus China. Das kann zu Engpässen in anderen Ländern führen, usw.

Momentan geht es für viele längst nicht mehr um sinkende Börsenkurse, sondern um die Auswirkungen im Privatleben. Vielen droht Kurzarbeit, oder es geht um die Existenz der Firma.

Einige werden den Notgroschen überdenken. Er ist einfach jetzt besonders wichtig. Dafür habe ich jahrelang auf Rendite verzichtet. Es ist ein Sicherheitspuffer, der eher Geld kostet (Inflation) und an den ich keine Renditeerwartung pflege. Er muss nur sofort verfügbar sein. Vor einigen Wochen habe ich überlegt einen Teil des Notgroschens zu investieren. Jetzt bin ich froh, dass ich es nicht getan habe. Die Krise kam aus heiterem Himmel und so heftig wie es lange nicht war.

Wer zur Zeit im Home Office arbeiten kann ist besser dran, also medizinische Angestellte, Zug- Busfahrer, Polizisten, Apotheker, … oder Kassierer in Supermärkten. In diesen Zeiten schätzen die Leute diese Berufe hoffentlich mehr.

Wie ich damit umgehe? Ich unterstütze meinen Bäcker weiterhin, am Kiosk verzichte ich auf das Rückgeld, ich frage ältere Nachbarn, ob ichfür sie einkaufen soll. Kaufe für Schwiegereltern ein. Bei Penny sage ich an der Kasse „Stimmt so“. Es sind eher die Kleinigkeiten. Etwas größere Beträge spende ich jährlich im letzten Quartal. Wahrscheinlich ziehe ich es dieses Jahr vor. In den eigenen vier Wändenfühle ich mich sicher. Ich darf von zu Hause arbeiten. Soviel Zeit verbringe ich mit meinem Kind sonst nicht. Es ist unerhört ruhig in der Stadt. Kaum Autos, kaum Flugzeige, wenig Menschen auf den Gehwegen.

Ich bin froh, dass die Familie gesund ist. Ich lebe wieder bewusster. Ein Kinderlächeln tut jetzt noch besser. Halte mich mit Gymondo zu Hause fit.

An der Börse habe ich Anfang März bei -10 % meinen NASDAQ ETF nachgekauft. Wie sich jetzt herausstellt zu früh. Den richtigen Zeitpunkt erwischt man nur mit Glück. Meine ETF Sparpläne laufen weiter und sollte Geld überbleiben, wird es investiert. P2P und Crowdinvesting fand ich zu risikoreich, daher bin ich nicht investiert, danke für Deinen ehrlichen Bericht.

Das Gesamtdepot liegt bei minus 20 Prozent. Nur rote Werte. Am härtesten hat es bei mir Daimler erwischt. Der Wert war schon bei minus 50% seit Kauf 2018. Verkauft wird nichts. Im Sommer erwarte ich eine Zahlung aus einem aufgelösten Bausparvertrag, der noch drei Prozent Zinsen abgeworfen hat. Je nach aktueller Lage wird es investiert oder als Notgroschen zurückgehalten. Bei uns droht auch Kurzarbeit. Irgendwie ist Börse momentan eher Nebensache, zur Zeit geht es um die Gesundheit. Dieses Zitat finde ich gerade passend:

Der Gesunde hat viele Wünsche, der Kranke nur einen.

Viele Grüße aus Hamburg,

Matthias

Hallo Matthias,

ich kann Deine Aussagen absolut unterstreichen! Der Notgroschen ist unabdingbar, weil er eben dafür sorgt, dass es in einer solchen Ausnahmesituation nicht eng wird.

Und Deine Maßnahmen finde ich super. Genau darauf kommt es gerade an.

Viele Grüße

Daniel

Hallo Daniel

und danke für den tollen Beitrag, ich finde deine offene und ehrliche Meinung wirklich super. Es motiviert und wir hoffen wirklich mal, das wir ende April wieder alles so langsam ein normales Leben mit unseren Familien bestreiten können.

Gruß Stefan von

Familien Finanzen im Griff

Hallo Daniel,

mal sehen, ob es nur eine Delle wird…

Ich finde den Artikel schön ausgewogen und bin gespannt, was die Nachkäufer sagen werden und wie viel Geld sie haben!

Ich weiß nur eines, den Chinesen glaube ich nichts! Und in einem Land, in dem das Menschenleben nichts zählt, opfert man die auch leicht.

Warum soll es bei uns dann Ende April vorbei sein? Herdenimmunität hat man bei 60-70% der Bevölkerung, mit ~5.000 Neuinfizierten am Tag dauert länger als April… Also Pause bis zur Impfung?

Ich bin froh nicht investiert zu sein. Tut weh an Tagen wie Dienstag, davon war es nicht so schlimm. Mal sehen, was der Immobilienmarkt macht, wenn sich der Nebel verzieht…

Grüße, Alex

Auch wenn mein Aktien bzw. ETF Portfolio stark Federn lassen musste:

In der jetzigen Situation fühle ich mich sehr wohl damit, da sich mein persönlicher prozentualer Anteil am Produktivvermögen der Welt nicht geändert hat.

Ich mache mir viel mehr Sorgen um unsere Währung. Die Länder, vor deren Staatspleite man immer Angst hatte (Italien, Frankreich), sind die Länder mit aktuell größeren Corona Problemen. Nach der Lösung der medizinischen Probleme werden wir gemeinsam mit unseren Partnerländern die wirtschaftlichen Probleme lösen müssen. Mir fällt da nichts anderes ein, als gemeinsam Euros zu drucken (Inflation).

Von daher ist es für mich nicht wichtig ob ich mit irgendeiner P2P Anlage einige Euros mehr verdienen kann.

Ich investiere noch konsequenter weltweit gestreut in ETFs bzw. Einzelwerte.

Das erscheint mir mittelfristig sicherer zu sein.

Gruß Gordon

Hallo Daniel,

guter Artikel zur Lage und zur Strategie. – Die Corona Krise ist beispiellos und aktuell mit noch so vielen Unsicherheiten versehen, dass eine Einschätzung wie tief die Einschnitte und Auswirkungen sein werden, nur sehr schwer möglich ist. Ob es Ende April bei uns wieder aufwärts geht – wäre mehr als schön. Hoffe, du hast Recht.

Was das Investieren angeht, finde ich dass solche Krisen auch echte Chancen bieten und man sich nicht vom Markt zurückziehen sollte und verkaufen schon gar nicht. Augen offen halten und Qualitätswerte zu günstigen Preisen einsammeln. Es wird natürlich auch Dividendenkürzungen oder Streichungen geben, damit rechne ich auch in meinem International Income Portfolio, alles andere wäre naiv. Aber grundsolide Firmen werden diese Krise überstehen und dann ihre Ausschüttungen wieder stark anheben, wenn es aufwärts geht.

Meine Favoriten derzeit sind u.a. Werte wie Munich Re, AbbVie, IBM, AT&T, Digital Realty Trust, Johnson&Johnson, Microsoft, Allianz etc.

Viele Grüße und bleib gesund!!

Susanne

Hallo Daniel,

ich teile Deine Meinung das es noch ordentlich krachen kann. Ich bin ebenfalls der Ansicht, dass die USA das Pulverfass sind und das Ausmaß kann derzeit keiner beziffern. Auch wenn es mit 39% im DOW schon im Verhältnis zu den historischen Crashs sehr tief ging, vor allem in rekordverdächtiger Zeit – die Gründe der vergangenen Crashs waren einfach andere. Es ist nicht zu vergleichen und keiner weiss wie schwer es die Firmen wirklich treffen wird. 2020 wird das Jahr der Gewinn, Umsatz- und Dividendenanpassungen.

Ich kaufe trotzdem schon langsam nach, denn timen kann man es eh nicht.

Dass mit großen Abschlägen auf dem Sekundärmarkt verkauft wird, lässt sich in Krisenzeiten auch bei geschlossenen Fonds beobachten.

Hallo Daniel,

vielen Dank für diesen aufgeräumten Artikel, du bringst die Dinge in unaufgeregter Weise auf den Punkt.

Ich habe auch mal selbstkritisch in mein Depot gucken müssen und mal wieder bemerkt, dass die Werte, die ich teils auch aus Gier gekauft habe, mit denen ich mich aber eigentlich nicht gut gefühlt habe, mal wieder am stärksten gefallen sind….Also Hotels, US-Retail und Krankenhäuser. Als Konsequenz habe ich jetzt auch meine ETF Sparpläne deutlich erhöht und mein Cash noch weiter in Unternehmen mit geringer Verschuldung aus anderen Bereichen diversifiziert.

Den Punkt P2P sehe ich ein wenig kritischer, würde jetzt aber wohl auch nicht anders handeln als du. Kann das mit der fehlenden Korrelation auch nicht ganz nachvollziehen. M.E. rollt da eine Welle an Privatinsolvenzen auch gerade in Osteuropa & Schwellenländern heran, die Aktienkurse nehmen es schon vorweg und die P2P-Kredite sollten m.E. etwas zeitverzögert aber dafür umso stärker folgen. Ich persönlich habe letztendlich nie hier investiert, fand es aber immer gut, wie du das Thema in deinem Blog behandelt hast…nämlich allenfalls als Diversifizierung für 5%-10% des Vermögens und eben nicht als Tagesgeldersatz! Nach der Krise schaue ich mir das Thema nochmal genau an.

Und noch ein grosses Kompliment für deine Seite, ich habe mich mal im Zuge dieser Krise durch ein paar Bloggerseiten gequält und nun einen guten Vergleich. Deine Seite ist eine einzige Wohltat, inhaltlich ausgewogen, übersichtlich und verführt auch keine Anfänger zum Kauf doppelt gehebelter ETNs auf US-Hypotheken oder sonstigem Schweinkram, der dann 2 Wochen später liquidiert werden muss,

Weiter so, alles Gute und bleibe gesund!

Christoph

Hallo Daniel,

ich höre Deinen Podcast schon eine ganze Weile und möchte Dir anhand dieses Artikels mal ein Lob aussprechen: Unaufgeregt, sehr ehrlich (siehe Screenshot) und immer down to earth. Auch Deinen Aufruf am Ende finde ich wichtig, denn Du hast schon einige Reichweite.

Mach bitte weiter so und bleib gesund!

VG

Hallo Daniel,

sehr guter Artikel …. habe deinen Blog meiner Bloglist hinzugefügt …

…schreibe über Aktien … da kenne ich mich aus … wer als langfristiger Anleger überhaupt darüber nachdenkt, eine seiner Aktien zu verkaufen, hat vorher seine Hausaufgaben nicht gemacht … und bekommt dfür jetzt seine Quittung … Börsencrashs gehören dazu … schon immer …