Mittlerweile investiere ich seit dreieinhalb Jahren in P2P-Kredite. In der Zeit habe ich viele Erfahrungen auf insgesamt sechs P2P-Plattformen im Vergleich sammeln können. Einen Überblick, wie sich die unterschiedlichen P2P-Kreditanbieter sich entwickeln, und wie ich damit meinen monatlichen Cashflow steigern konnte, gebe ich dir in diesem Artikel.

Inhalt

P2P-Plattformen Übersicht

Seit einigen Jahren sind PtP-Kredite ein fester Bestandteil meines Portfolios. Der Anteil der riskanten Anlageklasse liegt bei mir bei knapp 6 % auf unterschiedlichen P2P-Plattformen. Ich musste feststellen, dass es eine beste P2P-Plattform nicht gibt, sondern dass alle ihre Vor- und Nachteile haben.

Langfristig soll er noch etwas ansteigen, wobei ich am ehesten den Anteil Bondora Go & Grow noch etwas vergrößern möchte. Die Frage nach Bondora vs. Mintos ist bei mir zugunsten von Bondora ausgefallen.

Zwei P2P-Anbieter sind nun nahezu komplett entspart, zwei laufen ohne weiteren Kapitaleinsatz und zwei werden noch bespart. Deutsche Plattformen wie Auxmoney oder Lendico haben sich bei mir nicht gelohnt.

Für die nahe Zukunft plane ich nicht mit einer Hinzunahme einer weiteren P2P-Plattform. Hier bin ich gut aufgestellt und irgendwann wird mir das einfach zu unübersichtlich. Bisher habe ich keine Twino-Erfahrungen oder Monestro-Erfahrungen sammeln können.

Meine Bondora-Erfahrungen nach wenigen Monaten

Nun ist es doch passiert: Nachdem ich Bondora jahrelang links liegen gelassen hatte, investierte ich jetzt doch über den Portfolio-Manager. Warum? Im Rahmen meiner Geldanlage bei Bondora Go & Grow lernte ich die Plattform aus Estland deutlich besser kennen.

Einige Vorurteile entpuppten sich als haltlos. Andere bestätigten sich. Und da Bondora Go & Grow ja ähnlich langweilig ist wie ein ETF-Sparplan, wollte ich die anderen Funktionen auch noch kennenlernen, um mir ein Gesamtbild machen zu können.

Ich investierte automatisiert über den Portfoliomanager im August und September knapp 1.700 Euro in 869 Kredite. Meine durchschnittliche Darlehenssumme liegt bei 2 Euro und die durchschnittliche Laufzeit bei 46 Monaten.

Der durchschnittliche Zinssatz der investierten Kredite liegt bei 32 %, wobei die tatsächliche Rendite schon nach wenigen Monaten durch die Zahlungsverzögerungen um einige Prozent gesunken ist.

Schon nach kurzer Zeit spielte die Plattform ihre Vorteile aus: die Statistiken. Ich kann mir alle Details zu den Krediten anschauen, auswerten und herunterladen.

Cashflow, Zinsen, Verzögerungen, Aufteilung des Portfolios und so weiter. Auch bei den einzelnen Krediten kann ich mir diverse Details anschauen. Ist bei fast 870 Einzelkrediten in meinem Portfolio aber etwas vermessen. In meinen Augen ist das eine tolle und transparente Sache.

Ehrlich gesagt kenne ich keine andere Plattform, die dermaßen viele Daten und Statistiken auswertet und die ich mir als Anleger anzeigen lassen kann. Auf den ersten Blick hat mich das ganze Dashboard erschlagen – vor allem weil anfangs noch keine Daten verfügbar waren. Erst nach einigen Monaten sind (fast) alle Statistiken verfügbar.

Was bei Bondora sofort auffällt: Das passive Einkommen ist extrem hoch. Nach 3 Monaten verdiente ich schon über 80 Euro Zinsen pro Monat mit einem Investment von 1.685 Euro.

Im Vergleich zu anderen Plattformen hat Bondora die höchsten Kreditzinsen für Investoren – darunter auch wirklich kritische Zinssätze von jenseits der 50 Prozent. Dabei darf man aber nicht vergessen, dass gerade in Osteuropa ein ganz anderer Bezug zu Krediten herrscht als hierzulande.

Trotzdem sind hohen Zinssätze alles andere als ethisch. Hier muss jeder für sich selbst entscheiden, ob er in solche Kredite investieren möchte.

Der Zweitmarkt

Einiges ist mir aber auch negativ aufgefallen. Es gibt keine Buyback-Garantie und dementsprechend hoch sind dann auch die Ausfallraten.

Bisher sind es bei mir nur Verzögerungen, aber ein vergleichsweise hoher Teil der Kreditnehmer zahlt schon die erste Rate des Kredits nicht. Klarer Vorteil bei Bondora: Auf Knopfdruck kann ich die stark verzögerten Kredite auf dem Zweitmarkt verkaufen. Habe ich bei mehreren Krediten ausprobiert und funktioniert einwandfrei.

Über den Sekundärmarkt kannst du dir aber auch Kredite kaufen. Viele von denen haben einen Abschlag auf den Anfangspreis und eine entsprechend hohe Rendite.

Wenn du darauf setzen möchtest, dass der Kredit trotzdem zurückgezahlt wird, kannst du diesen kaufen. Das hat für mich aber Glücksspielcharakter, weshalb ich darauf verzichte.

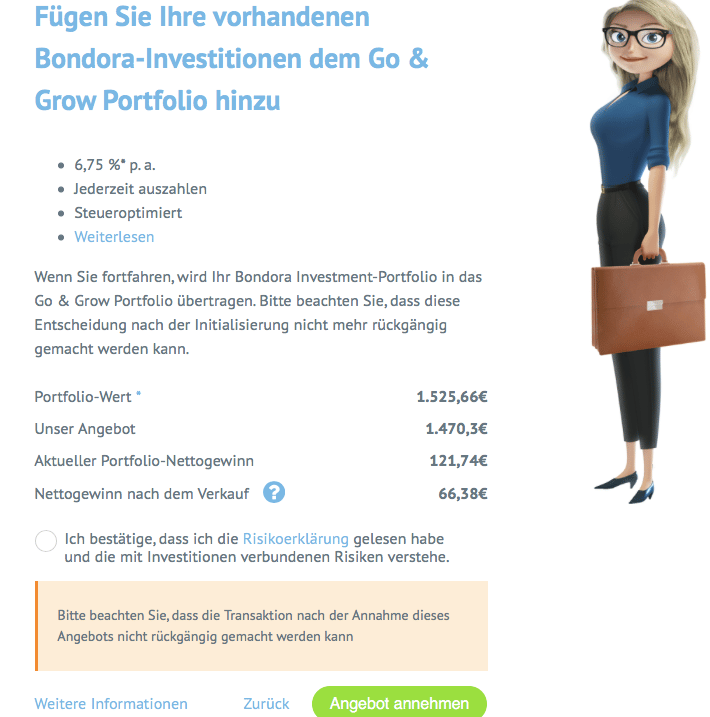

Und wenn du keine Lust mehr auf die Einzelkredite hast, kannst du diese auch auf Knopfdruck in Bondora Go & Grow überführen. Hierfür erhältst du von Bondora ein Angebot, das immer schlechter wird, je mehr verzögerte Kredite du hast.

Über die Monate habe ich die Angebote verfolgt. Während ich kurz nach dem Start nur einen Abschlag von 3 Euro hatte, beträgt er jetzt schon deutlich mehr. Der Nettogewinn wird dadurch ordentlich geschmälert. Dieses Angebot setzt sich zusammen aus Aktueller Nettogewinn + Unser Angebot – Aktueller Portfoliowert.

Jetzt kann man drüber streiten, ob das Angebot fair ist oder nicht. Alternativ kann ich auch versuchen, die verzögerten Kredite über den Zweitmarkt zu verkaufen und das erhaltene Geld dann in Go & Grow zu überführen.

Bei einigen Krediten habe ich das schon durchgeführt, weshalb der aktuelle Portfoliowert deutlich niedriger ist als die ursprüngliche Investitionssumme.

Ich finde es gut, dass es dieses Angebot gibt, werde es aber erstmal nicht annehmen. Denn Bondora verdient durch diesen Schritt natürlich ordentlich Geld bei der Diskrepanz der Zinssätze (32 % zu 6,75 %). Ich erhalte im Gegenzug dafür ständige Verfügbarkeit über mein Geld mit Go & Grow bei immer noch ordentlichen Zinsen.

Mir ist natürlich klar, dass die Rendite über die Monate ordentlich nach unten gehen wird. Auch das wird schnell ersichtlich. Ich habe mindestens zwei Dutzend Kredite, die vom ersten Tag an überfällig waren.

Da es keine Buyback-Garantie wie bei Mintos oder Viainvest gibt und der Inkasso-Prozess auch etwas länger dauert, gehen die roten Zahlen nach einiger Zeit immer weiter nach oben und der Zinssatz nach unten.

Aber selbst wenn am Ende eine Rendite von 15 % herauskommen sollte, schlägt sie alle meinen anderen Plattformen. Wenn nicht, habe ich trotzdem eine Menge Erfahrungen sammeln können.

Die Notbremse kann ich immer noch ziehen, wenn es sich deutlich negativer entwickelt. Und diese Möglichkeit gibt es ausschließlich bei Bondora.

Über diesen Link bekommst du 5 Euro Startguthaben für Bondora*

Meine Erfahrungen nach vier Jahren im ausführlichen Video

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Wie laufen die anderen Plattformen?

Neben Bondora und Bondora Go and Grow bin ich noch bei Mintos, Viainvest, Auxmoney, Lendico und Estateguru investiert. Während ich bei Auxmoney und Lendico fast gar kein Geld mehr investiert habe, sondern nahezu komplett entspart habe, laufen Mintos und Viainvest von allein. Dort stecke ich momentan kein neues Geld mehr rein. Einzig bei Estateguru überweise ich hin und wieder noch 50 Euro. Aber genau die Plattform schwächelt momentan. Aber der Reihe nach.

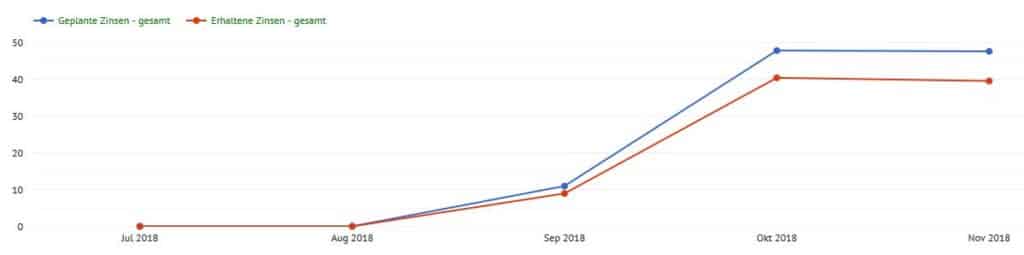

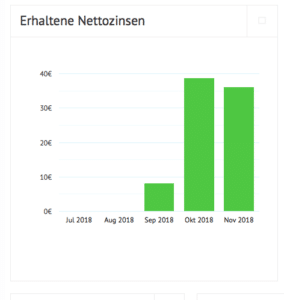

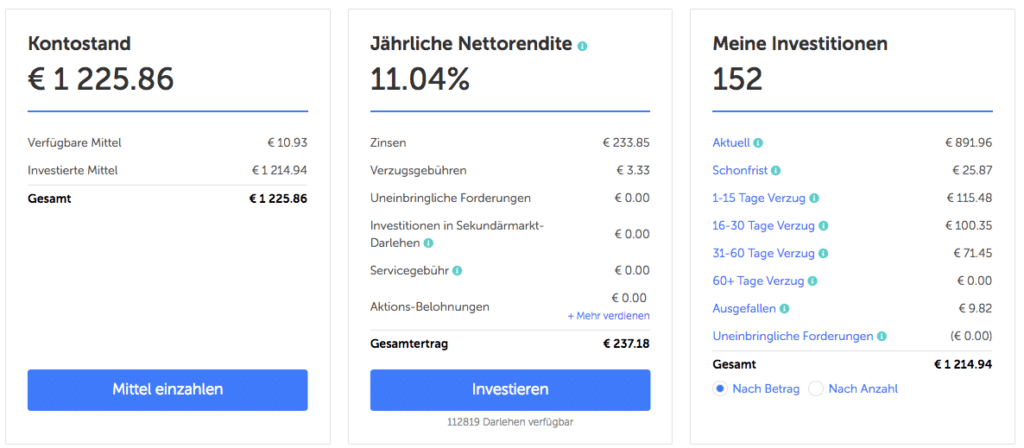

Mintos-Erfahrungen nach 2,5 Jahren

Mintos ist der direkte Konkurrent von Bondora, stammt aber aus Riga in Lettland. Und es ist die Plattform, die mit Abstand am schnellsten expandiert. Das neueste Ziel ist es, ein eigenes Mintos-IBAN-Konto plus Debit-Kreditkarte für die Anleger zu erstellen. Bei mir läuft die Plattform mit knapp 11 % nach wie vor gut, aber die Höhe der Zinsen geht immer weiter zurück.

Im Schnitt liegt die Rendite der ganzen neuen Kredite in meinem Portfolio nur noch bei 8 bis 12 % und nicht mehr bei 12 bis 15 % wie bei meinem Start vor zwei Jahren. Abzüglich der Steuern lande ich am Ende bei 8 %.

Aber machen wir uns nichts vor: Die Rendite ist trotzdem noch verdammt gut.

Das Wachstum von Mintos ist mir persönlich einfach zu schnell und so langsam machen sich zahlreiche Kinderkrankheiten bemerkbar. Vielleicht sind das auch normale Wachstumsschmerzen. Ich weiß schon gar nicht mehr aus dem Kopf, in wie viele Länder und Währungen ich bei Mintos mittlerweile investieren kann.

Als einziger Anbieter kannst du hier auch in afrikanische oder chinesische Kredite investieren. Darlehensanbahner wie Mogo kaufen Kredite in Massen zurück. Ende November haben mit Dindin und BIG sogar zwei Darlehensanbahner Mintos verlassen und die vermittelten Kredite inklusive aufgelaufener Zinsen zurückgekauft. In den Fällen finde ich die Transparenz sehr gut. Und die Zinsen bei Mintos sinken so langsam.

Schon vor einiger Zeit habe ich bei Mintos keine Neuinvestments mehr getätigt und investiere nur noch die Zinsen wieder in neue Kredite. Mein Ziel waren ursprünglich 1.000 Euro pro Plattform und die hatte ich relativ schnell erreicht. Bei über 152 investierten Krediten habe ich in zweieinhalb Jahren zehn Ausfälle.

Das ist eine akzeptable Quote, wobei ich skeptisch bin, ob die Buyback-Garantie im Krisenfall hält. Deswegen sollte man in P2P-Kredite auch nur einen überschaubaren Teil seines Depots stecken.

Auxmoney- und Lendico-Erfahrungen nach 3,5 Jahren

Auch wenn Lendico vor einiger Zeit von der ING-Diba übernommen wurde, ist die Plattform absolut tot und wird nur noch für die bestehenden Kredite leidlich abgewickelt. Ein Lendico Review erübrigt sich also.

Jeden Monat tröpfeln noch ein paar Euro auf mein Konto – ohne dass ich weiß, wie viel da noch kommt. Das Dashboard ist schon lange nicht mehr aktuell. Aus keiner Plattform habe ich so viele Learnings gezogen wie aus Lendico. Immerhin etwas!

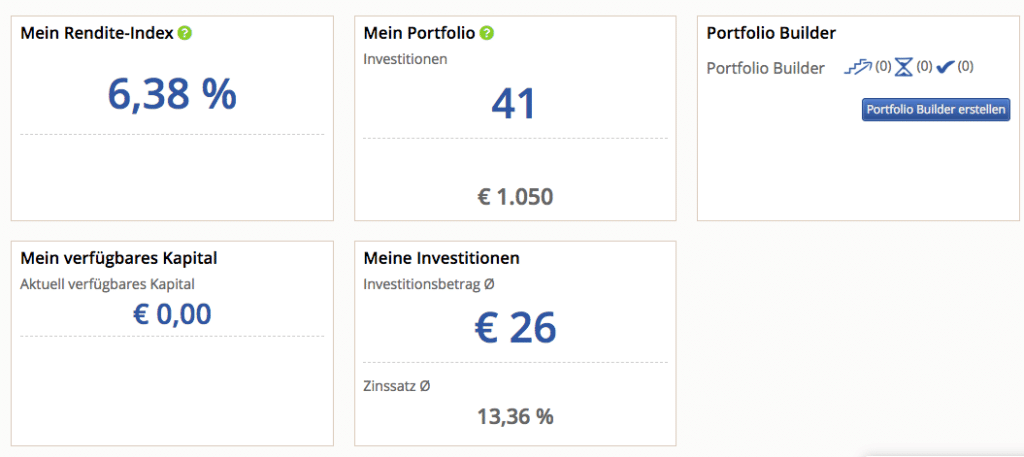

Der Fall Auxmoney ist ähnlich, aber hier liegt die Rendite immerhin noch bei über 6 %. Mit den Ausfällen ist die Rendite von 13,36 % auf 6,38 % runter gegangen.

Auxmoney ist eine typisch deutsche Plattform: Technisch meilenweit hinter den baltischen Plattformen, unübersichtlich, kompliziert und von den Prozessen extrem langsam. Wie du siehst kann ich meine Ausfälle auf dem Dashboard nicht erkennen.

Ursprünglich habe ich mir die Kredite alle manuell ausgesucht, aber das ist seit zwei Jahren leider nicht mehr möglich. Der Inkasso-Prozess ist dermaßen langsam und die Informationen über den aktuellen Stand der Dinge sind mitunter ein bis zwei Jahre alt! So wird es schwer für Investoren ein Vertrauen in die Plattform aufzubauen.

Ende 2018 habe ich nur noch wenige laufende Kredite bei Auxmoney und ich bin froh, wenn ich mein Konto dort nächstes Jahr dicht machen kann. Die Plattform kann ich nicht empfehlen. Ich hoffe auch nicht, dass die Auxmoney Kredit-Erfahrungsberichte ähnlich sind.

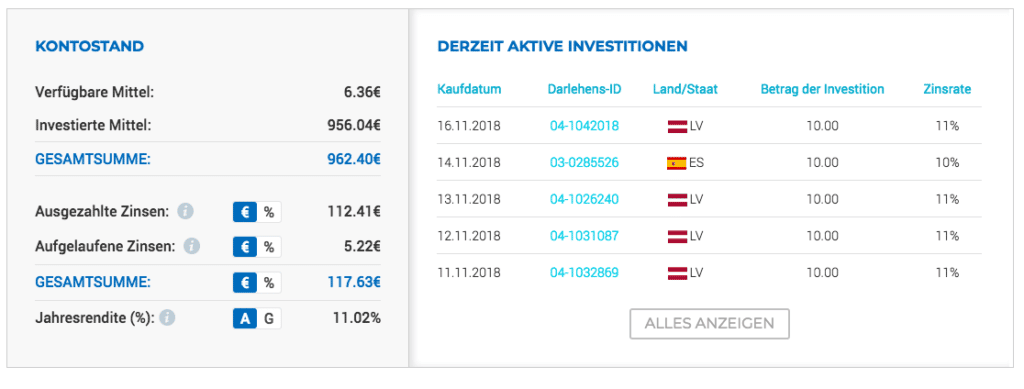

Viainvest-Erfahrungen nach knapp 2 Jahren

Viainvest ist meine Plattform für kurzlaufende Kredite. Innerhalb eines Monats kann ich wieder über das Geld verfügen und zur Not auch von der Plattform abziehen.

Bisher habe ich dazu aber noch keine Veranlassung gesehen, denn die Zinsen sind mit 11 % im Schnitt gut und das Geld ist ständig investiert. Ausfälle gab es wegen der Buyback-Garantie bisher keinen. Außerdem ist die Plattform sehr einfach zu händeln und nicht unnötig kompliziert.

Das Einzige, was wirklich nervt, ist die jährliche Bescheinigung vom Finanzamt. Zum dritten Mal muss ich jetzt einen Brief für meine Ansässigkeitsbescheinigung an mein Finanzamt schreiben, damit mir die Steuern nicht abgezogen werden.

Bisher hat es einwandfrei funktioniert, aber nervig ist es trotzdem, zumal Viainvest der einzige Anbieter ist, bei dem ich das machen muss.

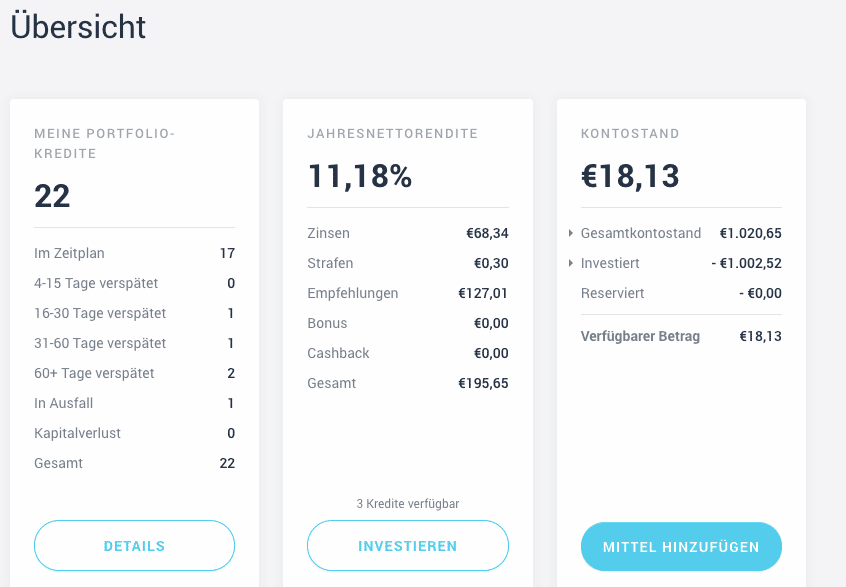

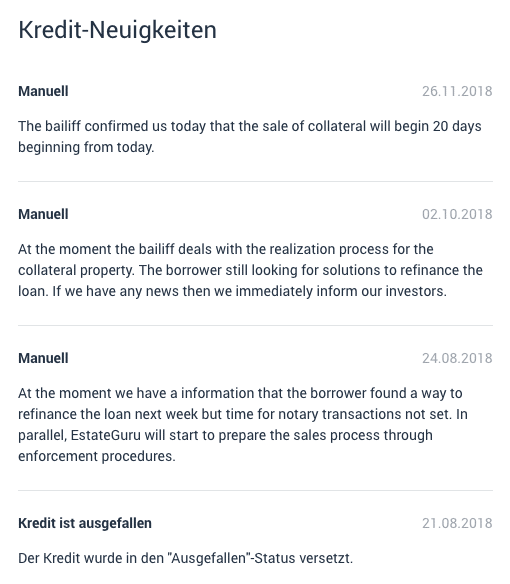

Estateguru-Erfahrungen nach einem Jahr

Estateguru ist mein Sorgenkind nach über einem Jahr Investment. So sicher das Investment in Immobilien-P2P-Kredite auf dem Papier scheint, so wankelmütig ist es tatsächlich.

Ich habe mittlerweile jeweils 50 Euro in 22 unterschiedliche Immobilien im Baltikum investiert. Für eine vernünftige Diversifikation ist das aber noch zu wenig – gerade wenn Kredite im Verzug sind oder ausfallen.

Die Rendite sieht mit 11,18 % auf den ersten Blick toll aus, wird aber durch mehrere Details verwässert. Zum einen sind es endfällige Kredite, so dass meine tatsächliche Rendite bei ungefähr der Hälfte liegt. Und da kommt ein wirkliches Problem zum Tragen: Wenn mehrere Kredite ausfallen sollten, komme ich am Ende nie und nimmer auf 11 %.

Leider ist in meinem Portfolio schon ein Immobilienkredit im Ausfallverfahren, zwei sind über 60 Tage verzögert und einer auch schon über 30 Tage. Eine Buyback-Garantie wie bei Mintos oder Viainvest gibt es hier nicht.

Aber es gibt hinterlegte Sicherheiten wie das Grundstück, die zum Tragen kommen sollen, wenn ein Projekt ausfällt. Inwiefern das funktioniert, bleibt abzuwarten. Es handelt sich hier glücklicherweise nicht um Nachrangdarlehen wie bei deutschen Immobilien-Crowdinvesting-Plattformen. Dann wäre das Geld bei ausgefallenen Projekten schnell weg gewesen.

Ich fühle mich etwas an meine Anfangszeiten bei Lendico erinnert als sich dort reihenweise die Kredite verzögerten. Dort hatte ich auch fast die gleiche Anzahl an investierten Krediten. Am Ende fielen davon 7 aus und das Investment war ein Reinfall. Aber ich bin mir ziemlich sicher, dass das bei Estateguru nicht passieren wird.

Bei den verzögerten und ausgefallenen Projekten wird der Anleger immer wieder auf dem Laufenden gehalten, weshalb ich noch zuversichtlich bin, mein investiertes Geld auch wieder zu erhalten.

Und das ist auch der große Unterschied zu Auxmoney und Lendico: Hier kommen immer aktuelle News zu den Projekten. Sowohl bei Verspätungen als auch bei Ausfällen. So sehen die Nachrichten bei dem Ausfall-Projekt aus.

Und genau deswegen weiß ich, dass Estateguru gute Arbeit leistet. Trotzdem gibt es in diesem Jahr erstaunlich viele Verzögerungen von den Immobilienprojekten. Mittlerweile gibt es auch einen Estateguru Zweitmarkt, über den man bestehende und verzögerte Kredite verkaufen kann.

Ansonsten hat sich Estateguru einen frischen Anstrich gegeben und das Corporate Design sowie die Webseite komplett geändert.

Meiner Meinung nach steht das der Plattform sehr gut zu Gesicht – zumal das Dashboard wesentlich aufgeräumter wirkt. Jetzt finde ich auch immer die Punkte im Menü, wo ich vorher jedes Mal suchen musste.

Ich schaue mir im Detail jetzt den Inkasso-Prozess an und werde dann darüber berichten. Denn eigentlich gehört Estateguru zu meinen persönlichen Favoriten bei den P2P-Krediten. Das Unternehmen existiert auch seit über fünf Jahren und ist etabliert.

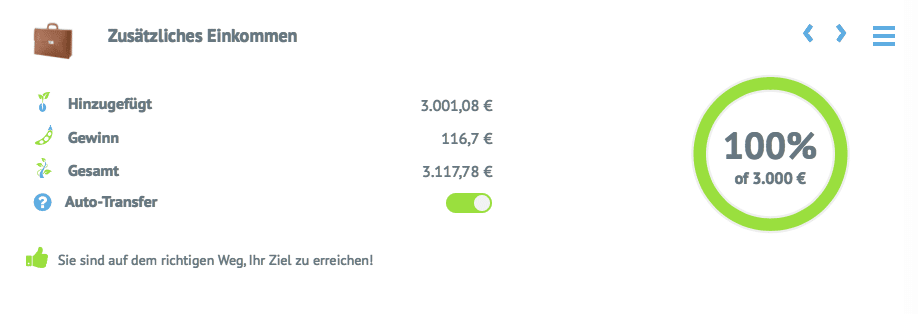

Bondora Go & Grow-Erfahrungen nach 9 Monaten

Bondora Go & Grow läuft wie es soll, total unspektakulär. Jeden Tag wird mir Geld hinzugefügt und so wächst mein Guthaben stetig an. Der Zinssatz beträgt tatsächlich 6,75 Prozent.

Die guten Erfahrungen haben dazu geführt, dass ich mein Goldsparkonto bei der Postbank aufgelöst habe, das ich seit Jahren als Sparkonto für Urlaubsreisen monatlich gefüllt habe.

Bei den Mickerzinsen von 0,05 Prozent lohnte sich das einfach nicht mehr. Stattdessen habe ich ein separates Reisesparkonto bei Bondora Go & Grow angelegt, das stattdessen bespart wird. Mein normales Tagesgeldkonto lasse ich hingegen bei moneyou und mache da keine Experimente. Folgendermaßen sieht meine Rendite nach neun Monaten aus.

Auch mehrere Rücküberweisungen auf das Konto haben einwandfrei funktioniert, wobei pro Überweisung auf das hinterlegte Girokonto immer ein Euro Transaktionsgebühren anfallen. Der wirkliche Vorteil ist aber die tägliche Verfügbarkeit des Geldes. Wenn ich es benötige oder keine Lust mehr auf das Investment habe, kann ich es sofort abziehen.

Für Einsteiger ist Bondora Go & Grow daher die ideale Startplattform in die Welt der P2P-Kredite.

Über diesen Link bekommst du 5 Euro Startguthaben für Bondora Go & Grow*

P2P-Kredite investieren: Erfahrungen zur Rendite

Der Cashflow aus meinen P2P-Krediten liegt Ende 2018 bei rund 80 Euro im Monat. Diese investiere ich wieder komplett in neue Kredite und setze so auf den Zinseszins-Effekt. Mein Ziel für 2019 lautet: Steigerung der monatlichen Einnahmen auf 100 Euro. Ich bin davon überzeugt, dass es mir gelingen wird.

Und es wird spannend sein, wie sich die Plattformen weiterentwickeln und abseits der P2P-Kredite neue Geschäftsfelder eröffnen. Mintos dürfte mit dem eigenen IBAN-Konto den ersten Schritt machen, aber vor allem Bondora wird da über kurz oder lang auch neue Produkte anbieten.

Meine Rendite und mein Cashflow sehen folgendermaßen aus:

Bondora: Die Netto-Rendite liegt bei 24,44 % bei einem Investment von 1.600 Euro. Cashflow pro Monat: knapp 40 Euro

Mintos: Die Rendite liegt bei 11,04 % bei einem Investment von 1.210 Euro. Cashflow pro Monat: 10 Euro

Viainvest: Die Rendite liegt bei 11,02 % bei einem Investment von 962 Euro. Cashflow pro Monat: ca. 9,50 Euro

Bondora Go & Grow: Die Rendite liegt bei 6,75 % bei einem Investment von 2.600 Euro. Cashflow pro Monat: 10 Euro

Auxmoney: Die Rendite liegt bei 6,38 % bei einem Investment von 1.050 Euro. Cashflow pro Monat: 3 Euro

Estateguru: Die Rendite liegt bei 5,7 % bei einem Investment von 1.020 Euro. Cashflow pro Monat: 7 Euro

Lendico schenke ich mir an dieser Stelle, weil ich hier einen knapp dreistelligen Verlust eingefahren habe. Das Beispiel zeigt aber nochmal ganz deutlich, dass P2P-Kredite kein Selbstläufer sind und den riskanten Teil meines Portfolios abbilden. Mehr als 5-10 % des Gesamtportfolios sollen P2P-Kredite in meinem Depot nicht ausmachen.

Ich warte immer noch darauf, dass der Hype bei den P2P-Krediten abflacht, aber das ist bisher noch nicht der Fall. Eine größere Plattform ist auch noch nicht pleite gegangen und abwegig ist das Szenario nicht. Das ist auch mit ein Grund, warum ich in keine von den neuen Plattformen investieren möchte.

Mittlerweile gibt es jeden Monat gefühlt zwei neue Plattformen – gerade im Bereich der Immobilien-P2P-Kredite wächst der Markt enorm. Fast hat man das Gefühl, dass die Kredite an den Bäumen hängen. Deswegen halte ich mich an schon über einige Jahre etablierte Plattformen. Ich habe dabei einfach ein besseres Gefühl.

Einen guten Überblick liefert an der Stelle das Buch von Lars Wrobbel und Kolja Barghoorn.

Weitere Artikel über P2P-Kredite

Bondora Go and Grow: Meine Erfahrungen mit der P2P-Plattform

Mintos-Erfahrungen: In P2P-Kredite im Ausland investieren (11/2018)

Estateguru: Meine Erfahrungen beim Investieren in Immobilien-P2P-Kredite

Viainvest: Meine Erfahrungen beim Investieren in kurzlaufende P2P-Kredite

Auxmoney: Meine Erfahrungen mit deutschen P2P-Krediten

Über 1.000 Euro Zinsen mit P2P-Krediten in 4 Jahren

P2P-Kredite in der Krise? So ändert sich jetzt mein P2P-Portfolio!

26 Antworten

Schöner Einblick in dein P2P Portfolio – ich würde dir gerne eine Wette anbieten 😉

Ich wette dagegen das du mit deiner Bondora Strategie unterm Strich langfristig auf >15% kommst. Interessant wird es erst dann wenn du nicht weiter investierst und das Portfolio quasi auslaufen lässt.

Mir ist das vor 6 Monaten mit meinem einjährigen Depot passiert (versehentlich) und ich kann nun genau sagen wie sich meine Rendite entwickelt hat – Monat um Monat geht es „bergab“…

Erst heute morgen habe ich mein Jahresfazit um die aktuellen Zahlen ergänzt kannst ja mal reinschauen (aber erst nachdem du die Wette angenommen hast 😉 ) http://p2p-game.com/bondora-jahresrueck-ein-kritischer-blick-wie-nun-weiter

Als Alternative zu deinem Portfolio könnte ich mir bei dir gut Linked Finance vorstellen irische KMU Kredite sehr professionell (im Vergleich zu Estateguru &Co) allerdings unterm Strich wohl 7-8% – dafür gibt es kein Affiliate Programm – also ein Tipp ohne Hintergedanken (auf meiner Seite findet sich auch eine Vorstellung dazu=…

viele Grüße

Tbee

Ich glaube Dir aufs Wort, dass es ohne weiteres deutlich unter 15 % bei Bondora gehen kann. Ich habe in den letzten Jahren so viel über Bondora gehört und wie gut oder schlecht die Rendite ist, dass ich es selbst ausprobieren wollte. Ich kenne Leute, die haben ein Minus nach mehreren Jahren gemacht, aber auch einige die durchgehend deutlich über 10 % Rendite haben. Wie so oft liegt die Wahrheit irgendwo in der Mitte. Zur Not verkaufe ich die aktiven Kredite an Bondora und packe sie in Go & Grow.

Anderes Beispiel: Der gute Lars Wrobbel hat beispielsweise bei Auxmoney auch eine deutlich schlechtere Rendite gemacht als ich. Manchmal läuft es komplett anders.

Was die irischen Kredite angeht: Die reizen mich so überhaupt nicht – egal ob mit oder ohne Affiliate-Links. Darum geht es auch nicht, denn mit manch anderen Plattformen könnte ich gutes Geld verdienen, aber mir reicht es jetzt mit meinen vorhandenen Plattformen. Die Anzahl meiner P2P-Artikel im Blog soll auch nicht mehr werden. 3 in 2018 sind für mich jetzt die Grenze.

Viele Grüße

Daniel

Hallo Danel

schade wie gerne hätte ich da mal gewettet – G&G kommt für mich (bis auf das Auffangbecken) nicht in Frage – gleiches Risiko (im Vergleich zur eigenverantwortlichen Anlage) bei deutlich geringerer Rendite.

Verstehe auch nicht das jemand der über ein klassichen Aktienfond mit 2% Kostenmantel im Vergleich zu einem ETF meckert, dass dann auf der P2P Seite gerne in Anspruch nimmt 😉

Ja ich weiss – Liquidität (so lange es Bondora gut geht) und das angeblich geprüfte Steuerthema sind der offt genannte Mehrwert – ersteres bekämst du aber z.B. auf Mintos über Kurzläufer und Verkauf mit leichtem Abschlag auf dem Zweitmarkt (wenn es wirklich mal sehr schnell gehen muss) mit 10-12% Rendite halt auch selbsgemanaged hin und zweiteres steht im Werbeprospekt…

Ist ja völlig okay wenn du mit drei Plattformen zufrieden bist- dachte mir nur neben Immos und klassichen Konsumentenkrediten ( ja Mintos bietet auch ein paar Unternehmenskredite aber halt überwiegend, wie Bondora ausschließlich Konsumentenkredite an) würden einem ausgewogenen P2P Portfolio auch ein paar Unternehmenskredite gut zu pass kommen und dann auch noch ausserhalb des Baltikums…

.

grüße

tbee

Es sind mit Bondora, Mintos, Viainvest und Estateguru noch vier Plattformen, in die ich noch investiert bin. 😉 Sind tatsächlich alle im Baltikum, aber für mich reicht das erstmal aus. In einige Unternehmenskredite bin ich übrigens über Lendico noch investiert.

Hallo Daniel!

Schöner Überblick deiner P2P Tätigkeiten.

Da ich jetzt ebenfalls knapp 2 Jahre P2P Anlagen betreibe (hatte in der Höchstphase 10 Plattformen laufen) kann ich den Kommentar von Tbee zu Bondora nur bestätigen.

Meine Investments begannen bei Mintos und Bondora nahezu zeitgleich mit dem gleichen Betrag. Bondora ging etwa 6 Monate ab wie eine Rakete,

Danach stiegen die Ausfälle stark an und der effektive Zinsertrag hielt sich mit Mintos Erträgen mit nur 1 Ausfall etwa die Waage.

Deutlich schlechter wurde es, nachdem ich sowohl bei Mintos als auch Bondora das Reinvestment nach über 1 Jahr gestoppt hatte.

Entsparen bei Mintos lief zügig (eingestellte Laufzeit meiner Kredite war großteils 1 Jahr), bei Bondora aber mehr als schleppend.

Da ich dadurch bei Bondora mit einem jahrelangen Entspar Ausstieg rechnen musste zog ich den Wechsel auf G&G mit starken Abschlägen vor.

Da das Mintos Vergleichskonto jetzt bald entspart sein wird, kann ich als Fazit Mintos/Bondora Vergleich nur sagen: 30% weniger Bondora Zinsertrag gegenüber Mintos!

Persönlich war mir trotz der vielen Bondora Auswertungsmöglichkeiten das Mintos Konto aufgrund wesentlich mehr gefühlter Offenheit und Einfachheit deutlich sympathischer und mit besserem Bauchgefühl verbunden

Bondora war immer eine Box mit dem gewissen Unbekannten darin.

Estateguru schwächelt tatsächlich etwas da der 1 Ausfall bei mir nur sehr träge mit dem Sicherheitsobjekt abgewickelt wird.

Weiters finde ich die derzeitigen Angebote deutlich schlechter als noch vor einigen Wochen.

Liebe Grüße

Andreas

Vielen Dank für Deinen Überblick, Andreas. Jetzt würde mich mal interessieren, warum Du bei Mintos entspart hast, wenn Dir die Plattform so gefallen hat? Was Du über das normale Portfolio bei Bondora schreibst, habe ich von mehreren (tbee ist ein weiterer) gehört, aber eben auch das genaue Gegenteil mit einer guten Rendite über 10 % über mehrere Jahre. Deswegen habe ich jetzt auch so spät mit dem Investment ins normale Portfolio begonnen.

Viele Grüße

Daniel

Vor kurzem habe ich ca. 500€ + monatlichen Betrag in Bondora Go & Grow investiert. Ich habe erst extra dafür noch deinen Link rausgekramt, denn du warst der Erste, der mich darauf aufmerksam gemacht hat und das wollte ich belohnen 🙂

Bisher läuft es super.

Nun bin ich am überlegen ob ich jetzt mit Mintos oder dem Portfolio Manager weiter mache.

1000€ in den Portfolio Manager oder splitten und jeweils 500€ in Mintos und den Bondora Portfolio Manager? Was wäre dein Tipp?

Ich tendiere zur Diversifikation.

Vielen Dank für die Unterstützung, Ralf. 🙂 Aus Diversifikationsgründen würde ich mich persönlich für Mintos entscheiden. Sonst liegt das komplette Geld bei Bondora und Du hast einen P2P-Klumpen. Bei Mintos kannst Du dann noch breit über viele Darlehensanbahner , Länder und Kreditarten diversifizieren.

Wenn man sich bei Viainvest auf Lettland und wohl auch Poland beschränkt braucht es keine Bescheinigung mehr. Bei diesen Ländern wird jetzt keine Steuer mehr einbehalten.

Wo hast Du denn die Info her? Das ist mir nicht bekannt und ich werde von Viainvest gerade darauf hingewiesen bis Ende März meine neue Ansässigkeitsbescheinigung abzugeben. Auch mit dem Wegfall der polnischen Quellensteuer ist mir das neu. Hauptland in meinem Portfolio ist übrigens Spanien. Polnische Kredite habe ich gar nicht drin wegen der Quellensteuer.

Hallo Daniel,

zu deiner Frage warum ich Mintos entspart habe – aus steuerlichen Gründen.

Habe in der Familie auf 2 Mintos Konten gesplittet um Freibeträge zu nutzen.

Ich muss auch sagen, ich habe meine ganzen P2P Investments um 50% reduziert und lege mehr in Hochdividendenwerte an – erscheint mir sicherer und ist für mich steuerlich günstiger.

Derzeit noch 2x Mintos, Twino, Swaper, Estateguru und peerberry aktiv.

DoFinance, robocash, Bondora und Bulkestate wurden beendet bzw. sind im Auslaufen

Der ganze P2P Hype löst schon etwas Unbehagen aus. Viele glauben da echt, es ist eine Einbahnstrasse zum Reich werden 😉

LG

Andreas

Ich bin gespannt wie sich dein Bondora Investment entwickelt. Ich bin da nur mit kleinem Betrag vor 1,5 Jahren eingestiegen:

2017: 19,2% Rendite p.a. (hochgerechnet von 4,5 Monate)

2018: 4,6% Rendite p.a. (hochgerechnet von 11 Monaten)

Mintos sieht da wesentlich stabiler aus:

2017: 10,9% Rendite p.a. (hochgerechnet von 5,5 Monate)

2018: 11,4% Rendite p.a. (hochgerechnet von 11 Monaten)

Und wo ich gerade dabei bin noch Twino:

2017: 9,2% Rendite p.a. (hochgerechnet von 5,5 Monate)

2018: 10,1% Rendite p.a. (hochgerechnet von 11 Monaten)

Danke für diesen interessanten Artikel.

Eine Frage hätte ich noch. Hast du eine Obergrenze bei den Plattform, ab der du den Betrag nicht mehr weiter anwachsen lässt? Also alles was darüber hinaus geht, monatlich auf dein Konto wandert?

Oder lässt du es einfach immer weiter wachsen?

Meine Obergrenze für Überweisungen liegt bei 1.000 Euro pro Plattform. Das habe ich bei allen Plattformen eingehalten – außer bei Bondora. Da bin ich bin ich mit knapp 1.700 Euro ein ganzes Stück über dem Zielkorridor.

Eine Obergrenze für das Anwachsen selbst habe ich nicht. Das ist auch immer abhängig, wie sich Zinssatz und Plattform entwickeln. Sollte sich eine Plattform sehr negativ entwickeln (wie Auxmoney oder Bondora), entspare ich das Geld. Ansonsten möchte ich vom Zinseszins profitieren.

Auf der anderen Seite wächst auch das Vermögen an und wenn ich vom P2P-Anteil immer wieder etwas entnehme, wird der Teil vom Portfolio immer kleiner. Den will ich aber künftig im Bereich 5-10 % des Portfolios behalten.

Hey Daniel,

Mich würde mal interessieren wie du bei bondora auf über 30% kommst.

Ich habe mal 50 € überwiesen und testweise im Portfolio pro eingestellt.

Auch wenn ich die höchste Risikostufe auswähle werden mir die möglichen Zinsen mit maximal 19% angezeigt?

VG

Hi Nico,

der durchschnittliche Zinssatz der Kredite in meinem Portfolio beträgt 31,79 %. Durch die ganzen verzögerten Zahlungen geht aber die tatsächliche Rendite immer weiter herunter, so dass die tatsächliche Netto-Rendite bei mir zur Zeit bei 24,44 % liegt – Tendenz weiter sinkend. Beim Portfolio Manager rechnet Bondora auf Basis der Statistiken die Ausfälle schon mit rein. Die maximal erwartete Ausschüttung liegt beispielsweise bei C-Krediten bei 16,98 %. Erwartbare Ausfälle sind hier schon einkalkuliert.

VG Daniel

Aaah das erklärt einiges 🙂

Ich bin bei Auxmoney und bei Mintos investiert. Was ich nicht nachvollziehen kann sind die fast durchweg negativen Aussagen über Auxmoney, die ich beim besten willen nicht nachvollziehen kann.

Ich bin jetzt etwas länger als ein Jahr bei Auxmoney investiert (von etwa 1000 Euro auf jetzt etwa 4000 Euro). Es sind insgesamt 6 Kredite ausgefallen, von denen ich, bei einer Investition von 25 Euro, durchscnittlich 14,67 Euro durch Verkauf zurückbekommen habe. Im gegensatz dazu sind 28 Kredite vorzeitig abgelöst worden. Offiziell habe ich einen Rendite-Index von 11,89% bei einem Durchschnittlichen Zinssatz von 12,99%. Meine Berechnungen ergeben, momentan einen niedrigeren Wert.

Bei allen „Zipperlein“ die Auxmoney so hat, ich investiere übrigens manuell, kann ich wunderbar mit Auxmoney leben.

Ein Problem beim Investieren in P2P-Kredite liegt wohl darin, das man einen langen Atem benötigt. Man muß geduldig sein können, sollte aber auch eine gewisse Affinität zum Spielen haben, wobei ich nicht Glückspiele meine, sondern Finanzsimulationen.

Hallo Karsten,

Du gibst Dir die Antwort selbst: Du bist erst seit einem Jahr bei Auxmoney unterwegs. Ich bin mittlerweile seit vier Jahren bei Auxmoney investiert. Nach dem ersten Jahr sah das bei mir auch noch alles sehr gut aus. Danach häuften sich die Ausfälle. Stand heute bin ich noch mit 6 Euro im Minus. 179 Euro von 1.050 Euro sind noch gebunden. Wenn das alles zurückgezahlt wird, bin ich am Ende etwas im Plus. Es ist aber kein Vergleich zu den anderen Plattformen. Alles ist bei Auxmoney deutlich schlechter als bei den baltischen Plattformen. Auch das Inkasso-Verfahren läuft sehr schlecht.

Allein wegen der hohen Einstiegssumme von 25 Euro pro Kredit wäre ich bei Auxmoney nicht auf die Idee gekommen mehr als 1.000 Euro zu investieren. Aber ich bin gespannt, wie es bei Dir die nächsten Jahre läuft.

Viele Grüße

Daniel

Auxmoney weist im Moment bei mir 5475 Euro mit 218 Krediten aus. Das mag, so wie es Auxmoney sehen will oder muß, richtig sein. Es entspricht nicht meiner Realität, weil in den 218 Krediten die 6 ausgefallenen Kredite sowie die 28 vorzeitig abbezahlten Kredite enthalten sind. Auch die 5475 Euro stimmen so nicht, weil ich das Geld wieder bei Auxmoney investiert worden ist. Damit sind die 4273 Euro, die von Auxmoney als gebundenes Kapital ausgewiesen werden, dem tatsächlich bei Auxmoney investierten Geld. Momentan habe ich mir vorgenommen, bis 5000 Euro mein Geld aufzustocken und ab dann alleine die Tilgungen und Zinsen wieder zurückzuinvestieren.

Da Auxmoney die anfallenden Tilgungen und Zinsen als ausgezahlt deklariert und andererseits Kredite, die abgezahlt worden sind nicht aus dem aktiven System herausnimmt, wird die Position „erhaltene Tilgung“ der Tortengrafik zu „Verteilung meines Kapitals“ immer weiter anwachsen,

Ob „die böse Überraschung“ in der Form, das massenweise Ausfälle kommen, wirklich eintrifft, wird die Zeit zeigen. Ich kann mir aiierdings vorstellen, das die faulen Äpfel eher bei den kürzerfristigen Krediten liegt. Mir selbst sind langfristige Kredite lieber als kurzfristige,

Nachtrag: Die 25 Euro pro Kredit erscheinen dir hoch. Ich habe, nachdem ich monatelang bei Mintos sklavisch meine Beteiligung von 10 Euro pro Kredit ausgeführt habe, auch mein Verhalten bei Mintos so verändert, das ich jetzt 25 Euro pro Kredit investiere. Ich kann sicher niemanden überzeugen, aber noch meiner Ansicht sind 25 Euro pro Kredit angemessener als 10 Euro pro Kredit.

Einerseit hat man bei 10 Euro und weniger viel Kleckerkram und andererseits bilden sich durch die notwendigen Rundungen, oder gint es 10tel und 100stel Cents?, ungenauigkeiten.

Hallo Daniel,

erstmal ich höre echt gerne deinen Podcast „Der Finazwesir rockt“ und lese auch gerne deine Artikel und natürlich die vom Fianzwesir 🙂

Bisher hab ich 3 Jahre Erfahrung, am Finanzmarkt (Fonds und ETFs). Ich selbst bin 24 Jahre jung.

Angefangen habe ich vor 3 Jahren komplett ohne Erfahrung und bin zu einer Filialbank gegangen. Die haben mich natürlich kommen sehen und haben mir einen richtig teuren Dachfonds als sehr attraktiv angedreht, war natürlich nichts, das weiß jetzt selbst 😀

Im letzten Jahr hab ich die Misserie beendet und bin zu einem Onlinebroker gegangen und hab dort meine „ein ETF-Strategie“ umgesetzt – also schön passiv Rendite einfahren für die Altersvorsorge. 🙂

Den ersten starken einbruch des ETFs hab ich dann im Dezember auch schon mitmachen dürfen und bin erstmal sensibilisert, was das Thema dicke Minusbeträge im Depot angeht.

Jetzt wollte ich mich aber nebenbei darum kümmern, dass meine monatlichen Erträge erhöht werden. Bisher erhalte ich ja nur Quartalsweise Dividende, was ich allerdings „OK“ finde.

Dazu wollte ich mir mal das P2P-Thema ansehen, allerdings nur mit „Spielgeld“ zum Testen der Gegebenheit.

Da du da mitlerweile jede Menge Berichte drüber geschrieben habe, habe ich allerdings absolut den Überblick verloren, welche P2P-Plattform die sinnvollste ist.

Ich schwanke hier zwischen Mintos und Bondora.

Mintos soll laut dir ja sehr Übersichtlich sein, muss aber pro Kredit 10€ sein.

Bondora kann ab 2€ investiert werden, wird von dir aber als zu intransparent beschrieben.

Hast du da eine Meinung, die meine Entscheidung vereinfacht?

Ich wollte es mal mit 50€ testen, also wirklich nur testen, ob ich der Typ für P2P bin und da kommt mir dann Mintos als die falsche Plattform vor :/

Wäre echt nett, wenn du mir hierauf antworten würdest 🙂

Hallo Michael,

klasse, dass Du Deine Finanzen in die eigenen Hände genommen hast. Was P2P-Kredite angeht, kannst Du mit dem Testen von Mintos oder Bondora nicht viel falsch machen. In Bondora-Kredite kannst Du ab 1 Euro investieren, aber da werden einige ausfallen. Bei Mintos hast Du zumindest auf dem Papier die Buyback-Garantie. Dafür kannst Du bei 50 Euro deutlich weniger streuen. Auf dieser Basis kannst Du dann eine Entscheidung treffen.

Viele Grüße

Daniel

Hallo Daniel,

dass nenne ich mal Reaktionszeit und Pflege der Community 🙂

Vielen Dank, damit kann ich arbeiten 🙂

Viele Grüße

Michael

Hi Daniel,

Bin erst jetzt auf diesen tollen Vergleich gestolpert, besten Dank! Gibts vielleicht ein aktualisierte Version?

Viele Grüße

Marek

Hallo Marek,

freut mich, dass Dir der Vergleich gefallen hat. Ich habe kein Update mehr gemacht, weil ich meine Investments in P2P sukzessive runtergefahren habe.

Aber in meinem Depotrückblick spreche ich darüber und ich habe auch noch einen Artikel über ReInvest24 in diesem Jahr erstellt.

Viele Grüße

Daniel