Die betriebliche Altersversorgung gehört zum sogenannten 3-Säulen-System der Altersabsicherung. Vor einiger Zeit habe ich über das Thema schon mit Markus Jordan vom Extra-Magazin gesprochen. Im Rahmen meiner Rentenserie möchte ich auf das Thema noch einmal genauer eingehen – und aufzeigen für wen es sich lohnt.

Inhalt

Überblick betriebliche Altersversorgung

Die Gesellschaft ist im Wandel. Auf das Arbeitsleben hat das natürlich einen immensen Einfluss. Gerade die Digitalisierung sorgt für schnellere Prozesse und macht einige Jobs sogar obsolet. Wo früher der Fließbandarbeiter 40 Jahre lang geschuftet wird, erledigen heute Roboter viele Abläufe. Das führt dazu, dass die klassische Laufbahn in einem Unternehmen immer mehr zurückgeht. Stattdessen sind häufigere Jobwechsel die Folge.

Das hat natürlich auch einen Einfluss auf die betriebliche Altersversorgung. Gab es früher auf das Berufsleben angepasste Modelle der betrieblichen Altersversorgung, die nicht wirklich flexibel zum neuen Arbeitgeber mitgenommen werden konnten, ändert sich heutzutage vieles. Ähnlich wie beim Bankwechsel, der 2018 überwiegend problemlos läuft, entwickeln sich langsam flexiblere Modelle für zwei der drei Säulen.

Ob nun die Einführung vom Robo-Advisor Scalable als optionaler Altersvorsorge-Baustein bei Siemens oder auch Finvesto als Anbieter von vermögenswirksamen Leistungen mit ETFs, die Palette an Möglichkeiten wird für Arbeitnehmer stetig größer. Aber was steckt denn eigentlich hinter dem 3-Säulen-System und welche Möglichkeiten habe ich als Arbeitnehmer bei der betrieblichen Altersversorgung?

Welche drei Säulen gibt es bei der betrieblichen Altersvorsorge?

Grundlage für die deutsche Alterssicherung ist das sogenannte Drei-Säulen-System. Dieses besteht aus der gesetzlichen Rentenversicherung als erster Säule, der betrieblichen Altersversorgung als zweiter Säule und der privaten Eigenvorsorge als dritter Säule.

Zur ersten Säule gehört neben der gesetzlichen Rente auch die Alterssicherung der Landwirte, die Beamtenversorgung und die berufsständische Versorgung. Ein Teil davon sind beispielsweise die Sondersysteme für Ärzte, Apotheker, Notare oder Rechtsanwälte. Die dritte Säule steht für die private Altersversorgung. Hier zählen alle Maßnahmen dazu, die du neben den ersten beiden Säulen abschließt oder eigenständig umsetzt. Bei dieser Säule solltest Du aber besonders auf die niedrigen Kosten achten.

Welche Rolle spielt die zweite Säule dabei?

Die Verbreitung der betrieblichen Altersversorgung entwickelte sich in den letzten zwei Jahrzehnten stark rückläufig. Lediglich etwa fünf Prozent aller Alterseinkommen in Zwei-Personen-Rentnerhaushalten basieren in Deutschland auf der betrieblichen Altersversorgung. In Großbritannien dagegen entfallen bereits heute etwa 40 Prozent der Alterseinkünfte auf Betriebsrenten. Das ist ein gewaltiger Unterschied. Gerade im Hinblick auf die stetig steigende Rentenlücke künftiger Pensionäre wird der betrieblichen Altersvorsorge zwangsläufig auch in Deutschland eine wichtigere Rolle zugewiesen werden.

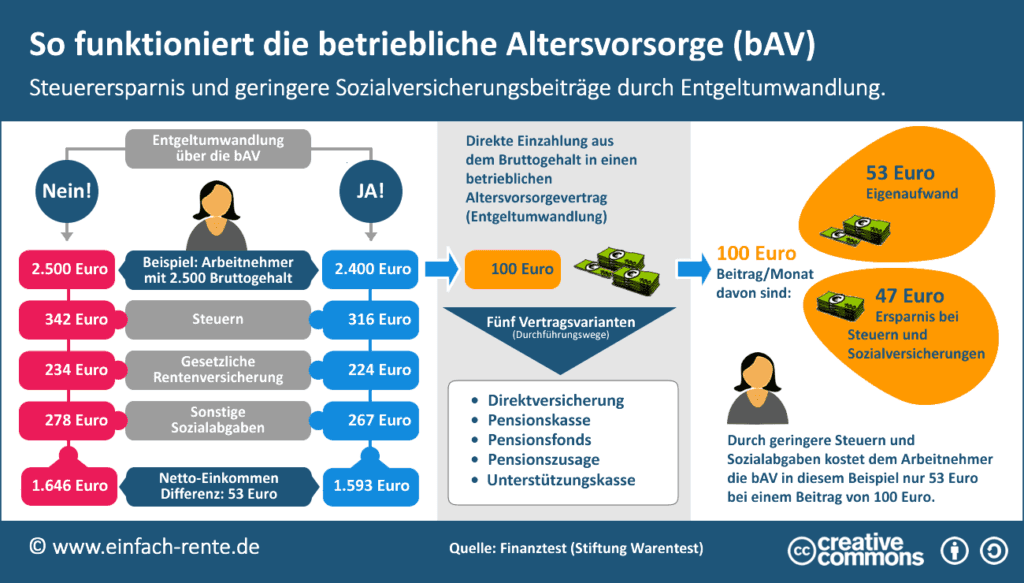

Seitens der Arbeitgeber besteht allerdings eine hohe Bereitschaft, eine durch die sogenannte Entgeltumwandlung finanzierte betriebliche Altersversorgung anzubieten. Zugunsten des Aufbaus betrieblicher Versorgungsanwartschaften verzichtet der Arbeitnehmer dabei auf einen Teil des ihm zustehenden Gehalts. So trägt der Arbeitnehmer einerseits selbst die Kosten für seine Altersvorsorge, andererseits wird diese als betriebliche Altersversorgung in Bezug auf das Steuerrecht und den gesetzlichen Insolvenzschutz anerkannt.

Was ist betriebliche Altersvorsorge?

Die betriebliche Altersvorsorge wurde als eine freiwillige Leistung des Arbeitgebers geschaffen, um die Arbeitnehmer an den Betrieb zu binden. Im Rahmen der sogenannten Entgeltumwandlung werden heute Betriebsrenten vielfach nur vom Arbeitnehmer finanziert. Du baust damit eine zusätzliche Rente bei Deinem Arbeitgeber auf, die unabhängig von der ersten Säule ist.

Vorteile der betrieblichen Altersvorsorge

Im Hinblick auf die Entgeltumwandlung ist im Rahmen der jüngsten Diskussion gefordert worden, neben der privaten Eigenvorsorge auch die betriebliche Altersversorgung zu stärken und durch steuerliche Anreize zu fördern. Dabei wurden die zahlreichen Vorteile der betrieblichen gegenüber der privaten Alterssicherung herausgestellt:

- Die betriebliche Altersversicherung entspricht am ehesten der gesetzlichen Rentenversicherung.

- Die Betriebliche Altersversicherung ist kostengünstiger als vergleichbare individuelle Lösungen von Banken und Versicherungen.

- Die betriebliche Altersversorgung knüpft an das Arbeitsverhältnis an und untersteht daher den Regelungen des Arbeitsrechts.

- Das über 45 Jahre alte Betriebsrentengesetz trägt zu einer soliden Vermögenssicherung im Rahmen der betrieblichen Altersversorgung bei.

- Die Arbeitgeber stocken Entgeltumwandlungen gegebenenfalls durch eigene Beiträge auf.

- Der zu erwartende Mittelzufluss verteilt sich bei der betrieblichen Altersversorgung auf ein breites Spektrum von Anlageformen. Deshalb sind kaum Ungleichgewichte auf den Kapitalmärkten zu befürchten.

Welche Möglichkeiten habe ich?

Die Betriebsgröße, die Branchenzugehörigkeit sowie der Tarifvertrag sind für die Umsetzung entscheidend. Gerade größere Unternehmen und Konzerne bieten häufig mehr Möglichkeiten als kleine und mittlere Unternehmen. Oft haben die Konzerne sogar eine eigene Abteilung nur für die Themen Altersversorgung und Rente.

Es besteht Anspruch auf eine Betriebsrente in Form einer Direktversicherung, sofern es im Unternehmen bisher weder Pensionskasse noch Pensionsfonds gibt. Aber welche Möglichkeiten hast Du denn generell für den Abschluss der betrieblichen Altersvorsorge. Hier ein Überblick:

Direktversicherung

Die Direktversicherung, die den strengen Regeln der Finanzaufsicht unterliegt, schließt der Arbeitgeber zugunsten seiner Arbeitnehmer als besondere Form der Lebensversicherung ab. Die Leistungen der Direktversicherung bestehen aus einem garantierten Teil und der so genannten Überschussbeteiligung.

Pensionskassen

Pensionskassen unterliegen als rechtlich selbstständige Einrichtungen wie Versicherungen der staatlichen Finanzaufsicht. Offene Pensionskassen sind bundesweit vertreten. Sie werden aber auch lediglich von einem oder mehreren Unternehmen getragen. Das Vermögen der Pensionskassen wird deshalb risikoarm angelegt. Arbeitnehmer haben einen rechtlichen Anspruch auf zugesagten Leistungen.

Pensionsfonds

Pensionsfonds, die der Finanzaufsicht unterliegen, sind vom Betrieb unabhängige, rechtlich selbstständige Einrichtungen, die ihr Vermögen bei besseren Renditeerwartungen am Kapitalmarkt frei anlegen können. Arbeitnehmer haben ein Rechtsanspruch auf die zugesagten Leistungen.

Unterstützungskasse

Unterstützungskassen sind als rechtlich selbständige Einrichtungen von Unternehmen frei in der Vermögensanlage und unterliegen keiner Finanzaufsicht des Staates. Die zugesagten Leistungen werden vom Arbeitgeber garantiert. Im Insolvenzfall übernimmt der Pensionssicherungsverein die Leistungen.

Direktzusage

Bei der Direktzusage, die keiner staatlichen Aufsicht unterliegt, bildet der Arbeitgeber bilanzielle Rückstellungen, um seinen Beschäftigten bestimmte Versorgungsleistungen zu gewähren. Diese Form der Altersvorsorge wird meistens allein vom Arbeitgeber finanziert. Im Insolvenzfall des Arbeitgebers zahlt der Pensionssicherungsverein die zugesagten Leistungen.

Was lohnt sich besonders?

Viele Unternehmen bieten ihren Mitarbeitern die Möglichkeit der Umwandlung von Barvergütung in Leistungen der betrieblichen Altersversorgung. Diese Umwandlung ist attraktiv, weil sie eine Altersvorsorge aus dem Bruttogehalt ermöglicht sowie einen steuerfreien Aufbau der Versorgung, Erst die spätere Versorgungsleistung muss versteuert werden. Das ist durchaus ein attraktiver Vorteil der bAV.

In der Vergangenheit bestand teilweise das Problem, die bestehenden Verträge zu einem neuen Arbeitgeber mitzunehmen. Wenn Du es Dir nach einem Wechsel auszahlen wolltest, musstest Du doch wieder Steuern darauf bezahlen und hast die Begünstigungen verloren. Diese Probleme bestehen nach wie vor – wie beispielsweise bei einem Wechsel in den öffentlichen Dienst. Als Mitarbeiter einer Fachhochschule bin ich davon unmittelbar betroffen. Dort erhalte ich nur einen 6- Euro-Zuschuss vom Arbeitgeber, während es vorher in der freien Wirtschaft deutlich mehr war.

Seit 2002 hat die Verbreitung von Entgeltumwandlung deutlich zugenommen, da Arbeitnehmer seither einen individuellen Rechtsanspruch auf Umwandlung von bis zu vier Prozent der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung von Barvergütung in Leistungen der betrieblichen Altersversorgung haben.

Dieser individuelle Anspruch auf Entgeltumwandlung ist nur dann außer Kraft gesetzt, wenn das Entgelt auf Grundlage eines Tarifvertrags gezahlt wird, welcher eine Entgeltumwandlung nicht ausdrücklich zulässt. Ausgenommen sind außerdem Beschäftigte, die nicht in der gesetzlichen Rentenversicherung pflichtversichert sind. Das klingt jetzt stark nach Behördendeutsch, weshalb das Interesse an diesem Thema bisher eher mäßig war.

Was ist die Entgeltumwandlung?

Viele Arbeitgeber integrieren Eigenbeiträge aus Entgeltumwandlung in die Firmenversorgung. Das ist insbesondere dann einfach erreichbar, wenn diese beitragsorientiert ausgestaltet ist. Manche Unternehmen haben jedoch auch eigenständige Versorgungsregelungen zur Entgeltumwandlung. Die Entgeltumwandlung ist attraktiv für Arbeitnehmer und Arbeitgeber.

Die Arbeitnehmer können im Rahmen der Entgeltumwandlung Teile ihres künftigen Gehalts für die betriebliche Altersvorsorge aufwenden. Dabei wandelt der Arbeitgeber dieses Geld über einen der Durchführungswege für den Mitarbeiter in eine wertgleiche Anwartschaft auf Betriebsrente um. Im Prinzip handelt es sich also um eine aufgeschobene Vergütung. Da die Aufwendungen zur Entgeltumwandlung direkt vom Bruttogehalt abgezogen werden, kommt es zu einer Herabsetzung des Arbeitslohns, wodurch weniger Lohnsteuern und Sozialabgaben anfallen.

Für den Arbeitgeber ergeben sich so auch Vorteile: Er selbst spart bei Mitarbeitern mit Bezügen unterhalb der Beitragsbemessungsgrenze in der gesetzlichen Rentenversicherung gegebenenfalls ebenfalls Sozialabgaben ein. Zum Teil geben Arbeitgeber diesen Vorteil ganz oder teilweise an die Mitarbeiter weiter.

Worin bestehen die Vorteile der Entgeltumwandlung?

Sowohl für den Arbeitgeber als auch für den Arbeitnehmer gibt es eine ganze Reihe von Vorteilen, die bei der betrieblichen Altersvorsorge genutzt werden können. Schauen wir uns diese mal im Detail an.

Vorteile für den Arbeitgeber

– Senkung der Lohnnebenkosten durch intelligente Versorgungsmodelle mit Einsparung von Sozialversicherungsbeiträgen

– Minimierung des Verwaltungsaufwandes durch die Auslagerung an einen externen Dienstleister

– Steigerung des Humankapitals durch Motivation, Bindung und Gewinnung qualifizierter Fach- und Führungskräfte

– Reduzierung der Risiken durch beitragsorientierte Versorgungszusagen und professionelle Auswahl eines leistungsstarken Anbieters

– Erfüllung des Rechtsanspruchs mit dem Angebot einer attraktiven Lösung für die Entgeltumwandlung

– Gestaltung der Bilanz durch bedarfsorientierte Wahl zwischen bilanzneutraler und bilanzwirksamer Lösung

Vorteile für den Arbeitnehmer

– Steuerfreiheit der Beiträge und Verlagerung der Steuerlast in die Zukunft mit in der Regel geringerer Steuerbelastung als Rentner

– Sozialversicherungsfreiheit der Beiträge bis zu vier Prozent der Beitragsbemessungsgrenze der gesetzliche Rentenversicherung (West)

– Günstige Versorgungskonditionen durch Gruppenverträge

– Besondere Lösungen bei überdurchschnittlich hohen Einkommen

– Betriebliche Altersversorgung statt Gehaltserhöhung kann gegebenenfalls zusätzliche Vorteile erbringen

– Erhöhung der gesetzlichen Altersrente um die betriebliche Vorsorge

– Sofortige Unverfallbarkeit der Leistungen

– Leistungsgarantie durch versicherungsorientierte Zusagen

– Anspruch auf Mitnahme bei Arbeitgeberwechsel oder private Fortführung bei versicherungsförmigen Zusagen

– Keine Anrechnung auf das Arbeitslosengeld II (Hartz IV) bei Jobverlust

– Möglichkeit der Absicherung von Berufsunfähigkeit und Hinterbliebenen

– Entlastung bei Auswahl und Durchführung der Vorsorge durch den Arbeitgeber

– Wahl zwischen lebenslanger Rente und Kapitalauszahlung oft möglich

Du siehst: Die betriebliche Altersversorgung hat eine ganze Reihe an Vorteilen, die Du oder Dein Arbeitgeber nutzen können.

Worin bestehen die Nachteile der Entgeltumwandlung?

Da die Arbeitnehmer durch das niedrige Bruttogehalt weniger Steuern und Sozialabgaben zahlen, sinken auch die Ansprüche an die gesetzliche Rentenversicherung. Eine Betriebsrente lohnt sich nur, wenn die Einbußen durch die betriebliche Rente später wieder ausgeglichen werden können. Die Einzahlungen für die betriebliche Rente müssen im Erwerbsleben nicht versteuert werden, im Rentenalter aber schon. Später muss auf die Betriebsrente zudem der volle Beitrag an Kranken- und Pflegeversicherung bezahlt werden.

Was sind vermögenswirksame Leistungen?

Vermögenswirksame Leistungen (VL oder VML) sind Geldzahlungen, die der Arbeitgeber für seine Arbeiter, Angestellten oder Auszubildenden leistet bzw. überweist (VermBG). Vermögenswirksame Leistungen können zusätzliche Leistungen des Arbeitgebers zum Arbeitslohn sein, weil ein Tarifvertrag das so vorsieht oder aber eine freiwillige Zahlung. Man kann aber auch einen Teil seines Lohnes vom Arbeitgeber vermögenswirksam überweisen lassen.

Einen wirklich sehr ausführlichen Artikel zu diesem Thema hat vor kurzem Vincent von Freaky Finance geschrieben, den ich an dieser Stelle zur Weiterführung empfehlen kann.

Vermögenswirksame Leistungen mit ETFs

Vermögenswirksame Leistungen mit ETFs zu besparen wird langsam auch zu einem Thema bei der Geldanlage. Bisher bietet nur Finvesto das VL-Sparen an, wobei mittlerweile auch iShares als ETF-Anbieter mit im Boot ist und dafür ebenfalls wirbt. Es gibt es sogar eine eigene Landingpage „Deutschland spart VL“ zu diesem Thema, wo alle Vorteile und Möglichkeiten noch einmal genau aufgeführt werden.

Und sind wir mal ehrlich: Gerade wenn Du die vermögenswirksamen Leistungen über mindestens zehn Jahre nutzen möchtest, gibt es kein besseres Vehikel als ETF-Sparpläne, in die der Arbeitgeber seinen Teil einzahlt.

Fazit

Besonders in kleinen Unternehmen und bei Beschäftigten mit niedrigem Einkommen besteht noch erhebliches Potenzial bei der Aufklärung zur betrieblichen Altersvorsorge und den vermögenswirksamen Leistungen. So verfügen in Betrieben mit weniger als zehn Beschäftigten lediglich 28 Prozent der Mitarbeiterinnen und Mitarbeiter über eine Betriebsrentenanwartschaft. Etwa die Hälfte der Beschäftigten mit weniger als 1.500 Euro im Monat haben weder eine Betriebs- noch eine Riesterrente.

Generell ist bei dem Thema noch gewaltig Luft nach oben und es sollte viel häufiger in den Fokus der Öffentlichkeit gestellt werden. In vielen Unternehmen wird überhaupt nicht auf die zahlreichen Möglichkeiten aufmerksam gemacht. Es fehlt einfach an geschultem Personal, das dem Arbeitnehmer seine Vor- und Nachteile aufzeigt. Und zwar unabhängig von irgendwelchen Bankprodukten mit hohen Kosten oder Provisionen.

Mir liegt viel daran, dieses Thema gerade bei jungen Leuten auf die Agenda zu bringen. Erkundige Dich doch mal, welche Möglichkeiten Du bei Deinem Arbeitgeber hast und setze es um. Eine Möglichkeit wäre das VL-Sparen. Durch die Steuerstundung profitierst Du enorm vom Zinseszins-Effekt.

Einen wirklich sehr umfassenden Artikel hat Finanztip zu diesem Thema erstellt. Lies ihn Dir doch zur Weiterführung auch noch durch.

Ob eine betriebliche Altersversorgung für den Einzelnen sinnvoll ist, muss jeder für sich selbst entscheiden. Ich bin der Meinung, dass die mit Abstand wichtigste Säule die private Altersversorgung ist. Daher investiere ich dort auch am meisten. Meine betriebliche Altersversorgung läuft nebenbei und wird eventuell irgendwann eine sinnvolle Ergänzung zur gesetzlichen Rente, aber persönlich setze ich auf das eigenständige Sparen für die Altersvorsorge – ohne irgendwelche Steuerersparnisse. Häufig ist das am lukrativsten.

Wie sind Deine Erfahrungen mit der betrieblichen Altersversorgung?

Hier geht es zu Teil 1 der Renten-Serie: Damit die Rente morgen reicht

Hier geht es zu Teil 2 der Renten-Serie: Was ist die Rentenversicherung?

Hier geht es zu Teil 3 der Renten-Serie: Private Vorsorge und Rente in den USA

Weiterführende Artikel:

Gesetzliche Rente, Betriebsrente, Riester und Rürüp mit Dr. Rolf Schulte – Der Finanzwesir rockt 84

Aktienrente: Investieren wie die Schweden? – El Dinero Folge 9

14 Antworten

Hallo Daniel,

zugegebenermaßen bin ich etwas überrascht, dass die Betriebliche Altersvorsorge in diesem Artikel so positiv wegkommt, zumindest empfinde ich den Artikel nach der Lektüre so.

Ich habe folgende Erfahrungen mit der Betrieblichen Altersvorsorge:

1. Arbeitsverhältnis:

Hier habe ich die Entgeldumwandlung in Anspruch genommen und einen Vertrag zur Betrieblichen Altersvorsorge abgeschlossen.

Positiver Punkt:

Mein erster Arbeitgeber hat monatlich einen Fixbetrag von 70€ oben drauf gelegt, den man nur auf diese Weise bekommen hat.

Allerdings habe ich mir damals noch keine Gedanken gemacht, was geschieht, wenn ich den Arbeitsplatz wechseln sollte.

Nach 3 Jahren habe ich dann den Arbeitgeber gewechselt und bin jetzt in einem großen, bekannten Konzern in Deutschland angestellt. Hier werden „nur“ 100€ jährlich bis zu einer Einkommensgrenze durch den Arbeitgeber zugezahlt.

Ich könnte jetzt meinen Vertrag vom 1. Arbeitgeber mitnehmen, bzw. die Beiträge übertragen, allerdings zu den Konditionen, die bei meinem neuen Arbeitgeber gelten.

Zusätzlich fallen erneut Abschlusskosten an, allerdings reduziert, da es ein Gruppenvertrag wäre.

Was habe ich nun getan?

Ich habe den Vertrag von meinem 1. Arbeitgeber stillgelegt und lasse den jetzt bis zur Rente vor sich hin dümpeln.

Einen neuen Vertrag habe ich nicht abgeschlossen, da ich mich nicht wieder binden möchte.

Daher sehe ich, neben definitiv vorhandenen positiven Punkten, folgende Probleme bei der Betrieblichen Altersvorsorge:

– Die theoretische Übertragbarkeit der Verträge bei Arbeitgeberwechsel wird aufgrund der erneuten Abschlusskosten / Konditionsübernahme beim neuen Arbeitgeber eingetrübt

– Ich komme an mein Geld bis zur Rente nicht ran.

– Woher weiß ich, wie zur Rentenzeit mein Geld versteuert wird?

– Ggf. müssen Krankenkassenbeiträge gezahlt werden, wenn die Rente zu hoch ausfällt

Ich habe mich für den Finanzwesir Weg entschieden und spare fleißig in mein ETF Weltportfolio.

Grüße und Danke für die interessante Artikelreihe.

Andi

Hi Andi,

wie bei meinem Artikel über die Rentenversicherung habe ich da nur nüchtern die Fakten aufgegriffen. Da ich die einzelnen Angebote der Anbieter nicht kenne, kann ich sie weder kritisieren noch loben. Auch stehen den positiven Angeboten mit Sicherheit viele teure Produkte gegenüber.

Bei meiner betrieblichen Altersversorgung beim öffentlichen Dienst ist das Prinzip durchaus sinnvoll – auch wenn die Rendite sehr mager ist. Aber sie unterstützt durch die Sammlung der Punkte am Ende meine Rente. Das ich 60 % meiner künftigen Rente aus eigenen Ersparnissen bestreiten möchte, dürfte klar sein. Sonst bräuchte ich ja keinen Finanzblog. Aber pauschal zu sagen alles ist schlecht, finde ich ebenfalls verkehrt. Und betriebliche Altersversorgung und vermögenswirksame Leistungen sind nun mal ergänzende Bausteine, die ich an dieser Stelle vorstellen wollte.

Viele Grüße

Daniel

Moin Daniel,

Ich vermisse deinen kritischen Blick hinter die Kulissen!!

Ich arbeite seit einem Jahr das 1.Mal in einer Firma, die eine bAV anbieten. Es ist sogar ein sehr großzügiges Angebot, bei dem der AG mehr dazuzahlt als ich selbst. Trotzdem habe ich mich dagegen entschieden.

Aus heutiger gesetzlicher Sicht wiegen die Nachteile so schwer, das absolut keine Rendite zu erwarten ist, wenn man nicht mit Nachnamen Heesters heißt.

-hohe Abschluß – und laufende Kosten

-schlechte bis gar keine Verzinsung wegen garantierten Kapitalerhalt

-und zu guter Letzt macht der volle Krankenkassenbeitrag für gesetzlich Versicherte (heute 15,6%, das ist in 20 Jahren bestimmt nicht weniger!!) das letzte bisschen Hoffnung auf Rendite endgültig kaputt.

Alle schimpfen auf die bürokratische und unflexible Riester-Rente, bAV ist schlimmer – meine Meinung

Daher mein Motto : Ein Hoch auf die Altersvorsorge in Eigenregie!

Gruß Stefan

Hi Stefan,

vielen Dank für Deine Erfahrungen.

Wie bei meinem Artikel über die Rentenversicherung habe ich da nur nüchtern die Fakten aufgegriffen. Da ich die einzelnen Angebote der Anbieter nicht kenne, kann ich sie weder kritisieren noch loben. Da helfen Kommentare wie Deiner eher.

Bei meiner betrieblichen Altersversorgung beim öffentlichen Dienst ist das Prinzip durchaus sinnvoll – auch wenn die Rendite sehr mager ist. Aber sie unterstützt am Ende meine Rente. Das ich 60 % meiner künftigen Rente aus eigenen Ersparnissen bestreiten möchte, dürfte klar sein. Sonst bräuchte ich ja keinen Finanzblog. Aber pauschal zu sagen alles ist schlecht, halte ich ebenfalls für verkehrt. Und betriebliche Altersversorgung und vermögenswirksame Leistungen sind nun mal ergänzende Bausteine, die ich vorstellen wollte.

Aber wie beim vorherigen Kommentar schon geschrieben, freue ich mich über weitere Erfahrungen anderer Leserinnen und Leser.

Viele Grüße

Daniel

Ich habe mit der bav in der freien Wirtschaft nur Geld verbrannt. Mit Arbeitgeberwechsel kann der Direktvertrag fortgeführt werden,- aber zu Bedingungen des neuen AG (bzgl. anteilige Einzahlungen des AG -> großes Risiko, wenn man nicht unbefristet bei den ganz Großen wie Daimler arbeitet). Darüberhinaus fallen später die vollen Beiträge der Kranken- und Pflegeversicherung an, wie du richtig schreibst, also auch der eigentliche AG-Anteil! Wenn man also nicht privat versichert ist, ganz ganz schlecht für die Rendite. Konsequenterweise musste ich meine bav irgendwann beitragsfrei stellen. Schade um das bisher Einbezahlte.

Im ÖD gibt es eine Zusatzversicherung über die VBL. Die gehe ich mit dir mit, die sehe ich auch positiv.

Die Graphik zur bAV ist irreführend weil die Auszahlungsphase nicht gezeigt wird. Ein Blog mit Mehrwert sollte so eine Werbegraphik weiter entwicklen. Von 100€ Anlage muss ich also nur 53€ einbringen und nur 47€ zahle ich selber ein. Das weiter unten im Text genannte sollte hier eingearbeitet werden.

1. Meine Rentenanwartschaft reduziert sich

Wenn ein 45 jähriger (west, arbeitet bis 67Jahre) anstatt 2500€ dann 2400€ pro Monat berechnet bekommt für die verbleibenden 22 Arbeitsjahre, dann fällt nach aktuellem Internetrechner die Rente ab 67 Jahre um 44€ (!) geringer pro Monat aus.

2. Der volle Beitrag an Kranken- und Pflegeversicherung auf die Rente wird bezahlt.

Das Resultat:

Die bAV ist nur vorteilhaft zum Zwangssparen, d.h. wenn der Arbeitnehmer ansonsten das Geld verkonsumieren und nicht sparen würde.

Für alle die eigenverantworlich zB 100€ pro Monat diszipliniert sparen können, ist die private Geldanlage des versteuerten Nettogehalts deutlich von Vorteil sowohl von der Flexibilität als auch von der Rendite her. Für diese Menschen gilt Finger weg von der bAV.

Die bAv ist grundsätzlich keine schlechte Sache. Sie dient zur Ergänzung der beiden anderen Säulen und zahlt evtl. ein Leben lang (Einmalzahlung sind auch möglich). Zusätzlich kann sie als Hinterbliebenenschutz (in den Bedingungen nachlesen) dienen.

Bei meinem alten Arbeitgeber konnte ich die Zusatzversicherung der VBL nutzen. Nach 5 Jahren habe ich meinen Arbeitgeber gewechselt und spare nun via Direktzusage + Direktversicherung (VL) bezahlt vom AG. Zusätzlich könnte ich weitere Beträge selbst einzahlen und würde vom AG weiter bezuschusst.

Nachteilig empfinde ich die Mindestlaufzeiten von 5 Jahren. Die Direktversicherung würde ich selbst nicht wählen, da zu wenig Vorteile und höhere Kosten. Desweiteren wird bei der Direktzusage eine Rentensteigerung von 1% festgelegt. In der Ansparphase ein Garantiezins von 2,75%.

Solange der AG hohe Geldbeträge zuschiesst, sehe ich die bAv sehr positiv. Man sollte die initiale Rendite durch den Zuschuss bedenken.

Ich diversifiziere gerne über gesetzliche, betriebliche und privater Vorsorge.

@Daniel: Danke für diese sachliche Artikelserie. Weiter so.

Muss mich leider den Vorredner anschließen – die BAV kommt in diesem Artikel definitiv zu gut weg. Solange der AG nicht selbst noch erhebliche Beiträge in Form eines Bonus/ Incentive usw. beisteuert, lohnt sich dieses produkt für den Arbeitnehmer kaum. Insbesondere die volle Versteuerung + Versicherungsbeiträge in der Rentenphase sind in meinen Augen ein absolutes Negativmerkmal und sollten dringend berücksichtigt werden.

ETF-VL-Sparen funktioniert auch bei der Comdirect in Kooperation mit Ebase. Bespare ich seit 2 Jahren…

Gruß

Susi

Hellau,

nur eine kleine Randbemerkung:

Den Artikel bei Finanztip fand ich inhaltich etwas gehaltvoller:

https://www.finanztip.de/betriebliche-altersvorsorge/

Wenngleich, meiner Meinung nach, die Kommentare hier auch etwas mehr Praxis in das Dunkel brachten.

VL-Sparen und bAV hat meiner Meinung nach nicht viel miteinander zu tun.

Eventuell wenn die Überschrift in die Richtung ginge wie: „Was der AG für dich tun kann!“

Glück Auf!

SuperKnuffel

Den Finanztip-Artikel habe ich doch weiterführend empfohlen. Der ist auch um einiges umfangreicher. Gleiches gilt für VL-Sparen. Ich wollte bewusst beides in diesem Artikel haben und keinen gesonderten Artikel für das VL-Sparen bringen.

Hallo Daniel,

„Ob nun die Einführung vom Robo-Advisor Scalable als optionaler Altersvorsorge-Baustein bei Siemens…“

Das erweckt den Eindruck, als ob Siemens dies als Teil seiner betrieblichen Altersversorgung etabliert hat. Fakt ist, dass man als Siemensianer lediglich ein halbes Jahr lang ´keine Gebühren bezahlt, das war’s aber auch schón. Zahlungen erfolgen rein privat, kein AG-Zushuss oder steuerliche Vorteile (Direktabzug vom Brutto)

Gruss

Peter

Hi Peter,

gute Anmerkung. Das Thema werde ich auch nochmal genauer beleuchten. Wie jetzt die genauen Vereinbarungen bei Siemens sind, weiß ich natürlich nicht. Aber das Angebot an sich, dass ein Unternehmen solche Möglichkeiten bietet, ist aus meiner Sicht schon ein guter erster Schritt.

Viele Grüße

Daniel

Hallo zusammen,

bin treuer Hörer und habe durch den Podcast vor einigen Jahren auch angefangen, meine Finanzen zu ordnen (investiere in ETFs, Einzelaktien und P2P; risikofreier Teil als Tagesgeld). Nur mit Versicherungen tue ich mich noch schwer. Vielleicht kann mir jemand einen Tipp oder seine/ihre Einschätzung geben:

Ich bin Mitte 30 und bespare seit 2011 eine Allianz Direktversicherung Klassik – allerdings nur minimal durch Vermögenswirksame Leistungen. Mein Arbeitgeber zahlt die vollen EUR 40,-/Monat. Zusätzlich zahle ich monatlich noch einen jährlich steigenden eigenen Beitrag von aktuell ~EUR 10,-. Die Rentenzahlungen sollen im Herbst 2047 beginnen, also in 37 Jahren. Die garantierte Rente beträgt dann aktuell EUR 90,-/Monat + Überschussbeteiligung.

Generell bin ich eigentlich kein Freund von langlaufenden Lebensversicherungen, habe die Direktversicherung damals aber dennoch abgeschlossen. Obwohl ich mich als halbwegs intelligent ansehe :-), habe ich momentan keine Ahnung, ob ich die Versicherung weiter besparen, kündigen (ich weiß, das geht nicht ohne weiteres) oder evtl. ruhen lassen soll und meine VL stattdessen in einen ETF investiere, auf den ich dann nach den jeweils sieben Jahren zugreifen kann. Stelle ich sie beitragsfrei, erhalte ich ab 2047 EUR 26,-/Monat. Mir ist einfach nicht klar, ob die Versicherung ein Plus- oder Minusgeschäft ist bzw. wie ich das am besten errechne und was die sinnvollste Lösung ist, weil ich gerne alles nach „keep it simple“ halte.

Danke und Grüße, Kristian