Ein Jahr nach der neuen Auflage von „Kaufen oder Mieten“ kommt ein neues Buch von Gerd Kommer auf den Markt. In „Immobilienfinanzierung für Selbstnutzer“ beschäftigt er sich mit Themen wie den Bausteinen zur Eigenheimfinanzierung, der konkreten Umsetzung, Steuern und welche Fehler der Käufer auf jeden Fall vermeiden sollte.

Inhalt

Immobilienkauf- und Finanzierung für Selbstnutzer

Das Thema Immobilien ist immer noch das Boom-Thema in Deutschland schlechthin. Wohin ich auch schaue, geht nirgendwo etwas über die eigenen vier Wände. In den Schaufenstern der Banken gibt es überall neue Angebote zu sehen. Wobei es absolut keine günstigen Angebote mehr gibt. Zumindest nicht hier im Norden. In den letzten Jahren haben sich die Preise teilweise sechsstellig erhöht. Das sehe ich zumindest immer an meiner Stamm-Bushaltestelle. Dort gibt es eine Spardabank mit exklusiven Immobilien in Lübeck und Umgebung. Selbst alte Gammelhäuser kosten noch richtig Schotter.

Auch in meinem Bekanntenkreis herrscht das gleiche Bild. Es wird gebaut und gekauft als gäbe es kein Morgen. Mein Schwager hat im letzten Jahr eine Wohnung in Köln für einen mittleren sechsstelligen Betrag gekauft. Frisch gebaut, toll gelegen und auch wahnsinnig teuer. Vor einem Monat wurde im Neubau nebenan eine Wohnung schon wieder verkauft. Für unfassbare 120.000 Euro oder umgerechnet 30 % mehr. Da musst du an der Börse mit Deinem Geld schon ein bisschen spekulativer zu Werke gehen, um so etwas zu erreichen.

Überhitzer Immobilienmarkt in Deutschland?

Fakt ist: Der Immobilienmarkt ist von der Elbe bis zur Donau echt erhitzt. Selbst kleine Studentenwohnungen können sich die Studenten in Unistädten nicht mehr leisten – selbst in Kiel fällt es schwer. Trotzdem scheint der Boom zum Immobilienkauf noch steiler weiterzugehen als bisher. Die Gründe liegen auf der Hand: niedrige Zinsen, Eigenheimbeschallung allerorten und der stetige Traum der Selbstverwirklichung.

Wohl dem, der weiß, wie er die Immobilie richtig finanziert. Denn eine Eigenheimfinanzierung wird zu einer echten Lebensaufgabe, die sich quasi durch das ganze Leben ziehen kann.

Und jetzt kommt der gute Gerd Kommer ins Spiel. Mit „Mieten oder Kaufen“ hat er den Bestseller zu Immobilien schlechthin geschrieben. In dem Buch hat er sehr klar die Vor- und Nachteile aufgeführt. Mit seinem neuesten Buch „Immobilienkauf und -finanzierung für Selbstnutzer: Geld sparen und Fehler vermeiden beim Kauf der eigenen vier Wände“* geht er noch einen Schritt weiter. Das Buch kam in einer neuen Variante Anfang März 2022 auf den Markt.

Worauf muss ein Immobilienkäufer denn konkret achten, wenn er finanzieren möchte? Wo liegen die Fallstricke bei der Finanzierung? Und welche Summe sollte ich schon angespart haben, wenn ich kaufen möchte.

Gerd Kommer: Kaufen oder Mieten?

Jetzt wird der eine oder andere Leser sagen: „Hmm, hat Gerd Kommer nicht eigentlich gesagt, dass man aus Renditegründen eigentlich nicht für den Selbstnutz kaufen sollte.“ Ja, so ist es mir auch in Erinnerung geblieben. Und genau da setzt er in seinem neuesten Werk auch wieder an, damit zumindest die teuren Fehler nicht gemacht werden.

Gegliedert ist „Immobilienfinanzierung für Selbstnutzer“ in sechs Teile plus Fazit und Anhang. Die ersten 70 Seiten mit „Grundsätzlichen Überlegungen sind eigentlich eine Kurzzusammenfassung von „Kaufen oder Mieten“ mit kleinen Versatzstücken aus „Souverän Investieren in Indexfonds“. Danach geht Gerd Kommer aber im Detail auf das Kernthema Eigenheimfinanzierung ein.

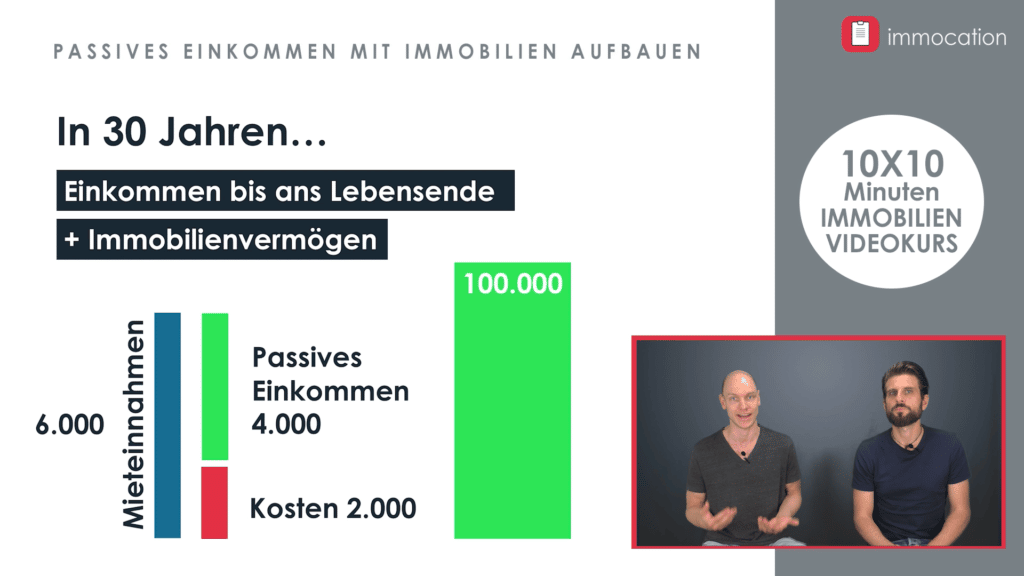

Anzeige: Kostenloser Immobilien-Videokurs über passives Einkommen mit Immobilien aufbauen

Bausteine und Nebenkosten

Der zweite Teil des Buches beschäftigt sich mit den wesentlichen Bausteinen und Konzepten der persönlichen Eigenheimfinanzierung. In kurz gehaltenen Unterkapiteln schreibt Kommer über die Eigenkapitalquote, die eingebracht werden sollte, die Nebenkosten bei Kauf und Verkauf sowie zentrale Punkte wie Tilgungs- und Zinsbindungsdauer oder Sondertilgungen. Aber auch Eckpunkte wie Zwischenfinanzierungszinsen, Bereitstellungsprovisionen und die monatliche Belastung werden erläutert.

Für mich persönlich war der Teil mit den wichtigsten Kreditformen und Kreditaspekten am interessantesten. Hier geht Kommer im Detail auf die wesentlichen Aspekte der Finanzierung ein. Das Annuitätendarlehen und der Bausparvertrag gehören noch zu den bekanntesten. Wenn es aber um Kombinationsfinanzierungen beispielsweise mit der Kapitallebensversicherung oder Fremdwährungskrediten wird es schwerer. Auch die Risiken, die mit dem Erwerb vom Eigenheim und dem Besitz einhergehen, stellt Kommer abschließend vor.

In den kommenden Kapiteln geht es dann um die konkrete Umsetzung des Finanzierungsvorhabens, Spezialfälle wie Denkmalschutz oder Erbbaurecht sowie das Thema Eigenheim und Steuern. Abschließend geht Gerd Kommer dann noch auf die 20 teuersten Fehler beim Eigenheimkauf und der -finanzierung ein – ähnlich wie er es bei „Souverän Investieren“ mit der Geldanlage in Indexfonds gemacht hat.

Fazit zu Gerd Kommers Buch

Besonders hilfreich: Die kurzen Merkboxen am Ende jedes Kapitels, die in wenigen Sätzen die Kernaussagen zusammenfassen. Auch die Infoboxen in den Kapiteln sind überaus hilfreich. Hier erklärt Kommer Begriffe wie Zinsstrukturkurve, Zinskappendarlehen oder auch Hypothek, die nicht so geläufig sind oder falsch verstanden werden.

Um ehrlich zu sein: Das Buch ist wieder einmal sehr gut und wissenschaftlich fundiert geschrieben worden. Aber außer Immobilienkäufern wird es keinen wirklich ansprechen. Nun habe ich ja eingangs gesagt, dass es nach wie vor DAS Boom-Thema ist, so dass die Zielgruppe durchaus sehr groß ist. Und wesentlich größer als die Gruppe der Anleger.

Am Ende hat das dann dazu geführt, dass ich sehr lange für das Buch gebraucht habe. Denn ich will keine Immobilie als Selbstnutzer finanzieren. Natürlich ist es ganz interessant zu wissen, worauf ich als Selbstnutzer bei der Finanzierung achten möchte, aber auf Dauer fand ich es sehr ermüdend, weil das Thema schon sehr in die Tiefe geht und vieles ausführlich erläutert wird.

Hier siehst Du auch, dass „Kaufen oder Mieten“ eine andere Zielgruppe angesprochen hat und diese mit der Eigenheimfinanzierung noch eine Stufe tiefer geht.

Aber alle, die nicht unbedarft in die ganzen teuren Fettnäpfen treten wollen bei der Eigenheimfinanzierung, sollten diese 20 Euro investieren. Der Leser nimmt viele nützliche Details mit. Bei den meisten Sachen wäre ich von allein nicht darauf gekommen, aber bei der Geldanlage mit Aktien und ETFs ist es ähnlich. Indem der Leser dann Tausende Euro durch nicht gemachte Fehler spart, rentiert sich die Investition in „Immobilienfinanzierung für Selbstnutzer“ sehr schnell.

Mein Interview mit Gerd Kommer findest Du hier

“Sind Sachwerte im Crash wirklich besser?” – Interview mit Dr. Gerd Kommer

Weitere Immobilienartikel findest Du hier.

„Beimischungen unter 5 % machen im Depot keinen großen Sinn“ – Interview mit Dr. Gerd Kommer

Mehr über die besten Finanzbücher findest Du hier

Zur Buchrezension der 5. Auflage von „Souverän investieren mit Indexfonds und ETFs“

Review: Gerd Kommer: Kaufen oder Mieten?

Mieten besser als kaufen? – 8 persönliche Gründe dafür

Immobilien Investor Podcast: Interview mit Alex Düsseldorf Fischer

Immobilienportfolio: 6 Möglichkeiten, wie du dein Vermögen diversifizieren kannst

„Vermögensaufbau mit Immobilien“ – Interview mit Marco und Stefan von Immocation

Rezension: Warren Buffett – Der Jahrhundertkapitalist

“Portfolio mit Ferienimmobilien an der Ostsee aufgebaut” – Hörerinterview mit Linda

17 Antworten

Ich beschäftige mich regelmäßig mit dem Thema Immobilien/Finanzierung und bin vor allem erschrocken, dass Leute sich finanziell übernehmen. Der Klassiker: Hohes 4k-Netto-Einkommen als DINKs, nichts gespart, sondern noch Schulden für die Autos. Kinder geplant (Frau geht nach Plan sofort wieder arbeiten) und dann ein Haus für 350k inkl. Grundstück bauen wollen. Liest man gerne mal im Hausbau-Forum. „Haben die letzten Jahre gut gelebt, aber Sparpotential vorhanden“ ist die Standardaussage. Dazu eine falsche Vorstellung, was ein Neubau kostet und die naive Denkweise, dass man mit Kindern sofort wieder arbeitet. Kommen da mehrere Kinder hintereinander, gibt es kaum Elterngeld und Frau muss wegen mangelnder KITA-Plätze doch zuhause bleiben.

Ich bin, zugegeben, überkritisch, aber man bekommt heutzutage immer noch zu leicht eine Finanzierung.

Wahre Worte! Das Ziel des Buches ist ja, gerade auf die häufig gemachten Fehler einzugehen und aufzuklären. Und das hat Gerd Kommer wieder sehr gut hinbekommen.

Leider ändert es nichts an der fehlerhaften Einstellung von Leuten, die sich finanziell übernehmen und noch überhaupt keine Grundrechnung gemacht haben. Deine Beispiele kenne ich auch. Das habe ich auch im Bekanntenkreis häufiger festgestellt – gerade im Hinblick auf Erbpacht-Grundstücke. Und da die Preise immer weiter nach oben gehen, wird die Selbstüberschätzung weiter gehen.

Aber vielleicht bringt ja dieses Buch etwas Licht ins Dunkel.

Hallo Jenny, wir haben es so gemacht 1/3 Finanzierung auf 10 Jahre mit Sondertilgungen 2/3 auf 5 Jahre in 5 Jahren getilgt mit mehr als einem Technikergehalt, den 10 jährigen innerhalb der 10 Jahre getilgt. Wir hatten auch noch 3 oder 4 Bausparverträge die wir nutzten. Seit der 5 jährige Kredit getilgt ist sind Altersvorsorge und Kinder vorherrschende Themen. Das Haus ist Teil unserer Altersvorsorge ebenso wie das etf depot. Ich arbeite Teilzeit.

Das Buch ist bestimmt lesenswert da man ja bei Bamken keine Beratung erhält sondern nur Verkaufsgespräche.

Als Eigenheimbesitzer gebe ich der Ex-Studentin vollkommen recht. Auch bei mir war es so: Überdurchschnittlich hohes vierstelliges Einkommen, Auto auf Kredit, Sparpotenziel locker vorhanden, nix gespart, Hausbau vom betreuenden Ingenieur schönrechnen lassen (für die Bank. Das war die Ausgangslage. Wie sich später rausstellen sollte, alles Fehlentscheidungen bzw. -handlungen.

Aktuell: Kind da, Hausbau viel teurer (die billigen Fliesen sind doch nicht so schön, die Dachziegel sind aber besser, begehbare Glasduschen sehen toll aus, Hausautomation ist cool usw.). Man fängt schnell an mit vier- bis fünfstelligen Beträgen um sich zu schmeißen, es ist ja ’ne Investition, es soll ja auch gut Aussehen, die Nachbarn haben das ja auch…

Nun bin ich schlauer. Ich bereue den Hausbau nicht, jedoch wäre ich finanziell anders und sparsamer vorgegangen, wenn ich das Wissen hätte. Ich weiß aber mittlerweile, dass mein Haus keine Investition ist, dass der Klotz mich nicht unbedingt glücklicher macht und vor allem, dass damit ’ne Menge Arbeit und Ärger (auch nach Bauende) verbunden sind. Im Großen und Ganzen werde ich alles gut überleben, denn das hohe Einkommen ist weiterhin da. Das einzige, was ich mir vorwerfe ist, sich mit dem Thema nicht näher beschäftigt zu haben; aus finanzieller Sicht war ich zu unsparsam. Und wenn ich sehe, was ein einfacher MSCI-World-ETF in den letzten Jahren mit meinem Geld gemacht hätte, dann werde ich fast ohnmächtig, ich wäre heute annähernd finanziell frei. Zum Glück habe ich aber nun die Zeichen erkannt und gehe nun trotz Haus und Familie intelligent mit meinem Geld um. Finanzielle Bildung ist der Schlüssel zum Erfolg – ob mit oder ohne Haus.

Danke für die ausführliche Rezension des Buches. Ich bin selbst zwar auch kein Teil der Zielgruppe, aber rein zur Information werde ich es mir wohl auch mal zulegen.

Ich finde insbesondere den Teil mit den Erbpachtgrundstücken sehr interessant. Ich denke, dass dieses Thema häufig viel zu unbekannt ist, als dass die Käufer wirklich informierte Entscheidungen treffen würden.

BG

Yanneck

Hallo Finanzrocker,

in alten „Gitarrensolo“ (https://finanzrocker.net/8-gruende-warum-mieten-besser-ist-als-kaufen/) hast Du die Abhängigkeit von Banken als Knechtschaft beschrieben, anderswo auch davon gesprochen, man sei eine „Marionette der Bank“ (meine ich zu erinnern).

Ich hatte diesen Punkt damals nicht ganz nachvollziehen können (mal zahlt halt monatlich Geld an die Bank, so wie andere Leute an ihren Vermieter), hat dieses Buch denn auch etwas zu diesem Thema beisteuern können?

Also konkret, was macht die Schulden bei der Bank schlimmer als herkömmliche Zahlungsverpflichtungen?

Schöne Grüße,

Martin

Hallo Martin,

ich bin nach wie vor der gleichen Meinung.Da hilft auch die Erklärung der unterschiedlichen Finanzierungsarten nicht. 😉

Ich stehe darauf flexibel zu sein und mit einem großen Kredit bist Du eben nicht flexibel. Und trotz momentan günstiger Zinsen kann sich der Zinssatz bei einer Anschlussfinanzierung ordentlich ändern. Das verführt viele Leute dazu, eine riesige Kreditsumme aufzunehmen, die sie sich gar nicht leisten können bzw. es kommen ganz neue Kosten hinzu (siehe Kommentare von Ex-Studentin und Theodor).

Und Kredittilgung und Miete zahlen sind zwei komplett unterschiedliche paar Schuhe. Warum jemand, der zur Miete wohnt und Geld anlegt, besser fährt, hat Gerd Kommer schon in „Kaufen oder Mieten“ erläutert. Es bleibt ja auch nicht bei der Zahlung des Kredits. Du musst ja als Immobilienbesitzer noch Müllabfuhr, Wasser, evtl. Hausmeister, Reparaturen etc. mit einberechnen. Ich habe Wohnungen mit einem Haushaltsgeld von 600 Euro gesehen. Als Mieter ist es in der Miete enthalten. Ist mir das zu hoch, kann ich umziehen. Als Besitzer geht das nicht.

Viele Grüße

Daniel

OK, es ist offensichtlich also eine Gefühlssache. Ich hatte halt angenommen, dass da noch irgendwelche anderen Dinge einen knechten, von denen ich nichts weiß.

Deine gewünschte Flexibilität sei dir gegönnt, das hattest Du in den von mir zitierten Artikel ja auch hinreichend erläutert. Ich versuche, mich gegen alle möglichen Fallen zu wappnen, deshalb habe ich nachgefragt.

Nur der Vollständigkeit halber möchte ich erwähnen, dass „Müllabfuhr, Wasser, evtl. Hausmeister“ in der Regel vom Mieter über die Nebenkosten auch bezahlt wird (nicht über die Miete), das ändert sich also nicht.

Keep on rockin!

Martin

Gestern zufällig im WDR: Bericht über Anwohner aus Schmallenberg, die Jahre nach dem Kauf des Eigenheimes jetzt pro Haus knapp 30-40 000 Euro zahlen müssen. Wofür? Ersterschließung der Straße…das war vorher wohl Schotter und wurde jetzt neu gemacht…

Als Mieter ist mir das egal. Und wenn die Miete steigt, gehe ich halt.

Außerdem finde ich, dass die Nebenkosten als Beispiel nicht richtig passen. Besser ist hier in Fall aus unserem Mehrfamilienhaus. Die Heizung ist kaputt…neue Heizung kostet mindestens 20 000, für ein Eigenheim weniger aber 10 ist man trotzdem los.

Dazu kommt die Illusion, im Alter könne man das Haus ja verkaufen und hätte dann Gewinn gemacht oder mindestens das Geld wieder raus. Das gilt nur für Ballungsräume. Der gesamte Freundeskreis meiner Eltern (Niederrhein) hat nicht das gekriegt, was derjenige Investiert hat…

Das alles sollte man bei der Finanzierung überdenken. Und die Bank hat dich 20 Jahre an den Hammelbeinen, da kann sich viel ändern…wenn du dann die oben genannten Kosten ebenfalls finanzieren musst, bist du der Bank komplett ausgeliefert.

Hallo Hans,

ich warte immer noch auf eine konkrete Aussage, was „die Bank hat dich 20 Jahre an den Hammelbeinen“ bedeuten soll 🙂

Für den Fall der kaputten Heizung (oder andere Reparaturen) sollte man natürlich beizeiten eine Rücklage bilden. Jährlich 1 bis 2 Prozent des Kaufpreises werden da gerne empfohlen.

Zum Thema Ausziehen bei steigender Miete: Hier in der Stadt steigen die Mieten kontinuierlich, in den letzten 7 Jahren ca. 50%. Wenn du da durch Umziehen günstiger bei weg kommst, bist du der gleiche statistische Sonderfall wie bei Kommer der Immobilienbesitzer, der Gewinn macht 🙂

Mir geht es nicht um eine Diskussion Kaufen kontra Mieten, ich möchte alle möglichen Fallstricke kennen. Es gibt z.B. auch die Situation, dass man ein Haus kaufen muss, weil es in der Gegend keine Mietobjekte gibt. Oder man lebt seit Langem gerne in seiner Wohnung und möchte sich gegen Mietpreisspekulation schützen. Aber auch dann kann man sich ja möglichst rational verhalten.

PS: Wenn man google glauben kann, haben sich die Kosten für die Schmallenberger um einiges reduziert, für manche waren da auch nur ca. 1200EUR und nicht 40000 EUR fällig. Ärgerlich ist so etwas trotzdem, da stimme ich dir zu.

@Theodor

>Aktuell: Kind da, Hausbau viel teurer (die billigen Fliesen sind doch nicht so

>schön, die Dachziegel sind aber besser, begehbare Glasduschen sehen

>toll aus, Hausautomation ist cool usw.). Man fängt schnell an mit vier- bis

>fünfstelligen Beträgen um sich zu schmeißen, es ist ja ’ne Investition, es

> soll ja auch gut Aussehen, die Nachbarn haben das ja auch…

Das höre ich auch immer wieder: Hausbau ist viel teurer geworden, als gedacht. Das ist sicher oft so, aber dieses Problem würde ich nicht der Asset-Klasse Immobilie anlasten.

Es gibt zwei Gründe, warum Bauvorhaben zu teuer werden: Dinge nicht bedacht / ordentlich kalkuliert und Wünsche ausgeweitet. Für letzteres kann sowieso nur der Bauherr was. Und ersteres lässt sich sehr gut beherrschen. Wir haben mit einem Bauträger zu Festpreis gebaut, da gab es einen Vertrag mit Preis, eine Bau-/Leistungsbeschreibung, eine (gute) Budgetschätzung für die sonstigen Kosten (hat +-5% getroffen) und das Grundstück hatte eh einen Festpreis. Null Überraschungen.

Ich kenne viele Leute, die mit Architekten und dann im Bauverlauf beauftragten Handwerkern ein Haus gebaut haben. War dann schnell mal >10% teurer als gedacht. Das habe ich bis heute nicht nachvollziehen können, warum normale Leute (mit normalen Einkommen und Eigenkapital) sowas machen, aber gut, das steht jedem frei, sollte aber wirklich nicht der Asset-Klasse angelastet werden.

Natürlich gibt es andere, gute Gründe gegen das Eigenheim, aber das Verhalten einzelner Bauherrn gehört meiner Ansicht nach nicht dazu.

@Hans

>Außerdem finde ich, dass die Nebenkosten als Beispiel nicht richtig >passen. Besser ist hier in Fall aus unserem Mehrfamilienhaus. Die Heizung >ist kaputt…neue Heizung kostet mindestens 20 000, für ein Eigenheim >weniger aber 10 ist man trotzdem los.

Egal ob 10k€ oder 20k€. Glaubt irgendwer wirklich, der Vermieter bezahlt das? Der Vermieter hat das entweder die Jahre vorher schon eingecasht und in die Rücklage gestellt, aus der er es dann bezahlt, oder er legt es aus und holt es sich langsam wieder. Vermieter sind doch nicht die Wohlfahrt. Die können oft sehr gut rechnen und natürlich zahlt der Mieter das, ist doch logisch.

Oft klingen die Darstellungen so, als ob anonyme Vermieter mit mehr Geld als Verstand aus reiner Menschenliebe Wohnraum zur Verfügung stellen und unter Einstandskosten gegen Mini-Mieten bereitstellen. Das ist mehrheitlich nicht der Fall.

Andere Argumente von Herrn Kommer, dass z.B. ein kleiner Privatvermieter mit 1-3 Wohneinheiten, wirtschaftlich keine Chance gegen Immobilienfirmen mit tausend WE hat, da die ganz andere Einkaufskonditionen und sonstige Skaleneffekte haben sind absolut richtig, aber das Konzept, dass man in einer Wohnung leben kann und „irgendwer“ anderes signifikant die Kosten dafür trägt, kann ja nur eine Milchmädchenrechnung sein.

Die Nebenkosten sind in der Warmmiete enthalten, während sich die Kaltmiete tatsächlich nur auf die Nutzung der Grundfläche bezieht. Hätte ich vielleicht genauer spezifizieren sollen.

Hallo Finanzrocker,

habe das Buch schon bestellt und werde es auch meinen Freunden mal mitgeben. Bekomme immer im Bekanntenkreis mit, wie Leute sich erst Gedanken um das Haus selber machen und sich dann erst um um das finanzielle kümmern. Später passt dann alles hinten und vorne nicht und sie sind enttäuscht.

Liebe Grüße

Klaas

Ich will niemandem zu nahe treten, aber auch die Mieten-ist-ja-so-viel-besser-Fraktion unterschlägt gerne den Großteil der Komplexität des Themas.

Aussagen wie das man als Mieter nicht die Müllabfuhr zu bezahlen hätte dienen zumindest nicht der Erhöhung der finaziellen Bildung…

Und auch bei der Grundfrage, ob der Immobilenmarkt überhitzt, erhitzt oder einfach nur aus dem Dornröschenschlaf erwacht ist herrscht weitgehend Uneinigkeit in Deutschland.

Dabei kann man mit einem Blick über den deutschen Tellerrand hinaus durchaus beobachten, wohin die Reise gehen könnte und welche Vor- und Nachteile das mit sich bringt.

Wo habe ich denn geschrieben, dass der Mieter die Müllabfuhr nicht bezahlt? Das wird natürlich über die Nebenkosten abgerechnet.

Mit dem dritten Absatz hast Du hingegen Recht. Andere Länder sind noch wesentlich teurer. Schreibt Kommer ja auch in seinen Büchern.

Die Diskussion ist ja herrlich und war eigentlich zu erwarten. Ob Mieter oder Eigentümer: Kopf einschalten und finanziell (über)lebenswichtige Aufgaben selbst in die Hand nehmen, verstehen und erst dann handeln.

Vor 3 Jahren haben wir unsere 100 qm Eigentumswohnung nach 8 Jahren und 495,-€ mtl. Belastung abbezahlt. Inzwischen vermiete ich selbst Wohnungen und investiere (u.a. Dank Finanzrocker ) in ETFs.

Es geht einiges, wenn man nicht gierig und überheblich ist.

Understatement ist der Trumpf !

Hallo zusammen,

meiner Meinung nach sollte schon klar unterschieden werden, ob man eine Immobilie zur Eigennutzung oder als Kapitalanlage (Vermietung) kauft.

Bei der Eigennutzung spielen noch weitere Faktoren (Emotionalität, Zwangssparen etc.) mit, wenn man das „Investment“ beurteilt.

LG