Schlechtester Börsenstart aller Zeit, der Brexit und noch so einiges mehr sorgten bei der Geldanlage 2016 für verunsicherte Anleger. Der Jahresauftakt war eine ziemliche trübe Veranstaltung, die sich aber hervorragend für einen Einstieg in einige Aktien eignete. Die Auswirkungen des Brexits hielten sich doch arg in Grenzen. So kann die Zwischenbilanz doch nur lauten: Alles wie immer, oder? Und was hat das Wacken Open Air denn mit meiner Halbjahresbilanz zu tun?

Ich bin wahrlich kein Börsenguru. Ehrlich gesagt will ich auch keiner werden. Denn nicht umsonst haben die Aussagen der Analysten und Gurus eine Halbwertszeit von 5 Minuten – und unterscheiden sich damit nicht groß von den Vermutungen der Meteorologen. Auch die Crashpropheten beschreien oft den Untergang der Welt, aber auch nach Jahren ist nicht viel passiert. Bei der Geldanlage 2016 ist es genauso. Und am Ende des Tages geht es ja eh darum, das eigene Depot wetterfest zu machen, um von Krisen oder Crashs nicht komplett betroffen zu sein.

Ich stelle sogar die leicht provokante These auf: Geldanlage an der Börse ist nichts anderes wie zu einem Festival zu fahren. 18 Jahre ist jetzt her, dass ich – gerade volljährig – das erste Mal ins Kuhdorf Wacken gefahren bin. Damals war die Veranstaltung noch nicht so eine Kommerzveranstaltung wie heute.

Meine Oma machte sich im Vorfeld schon eine Menge Gedanken, dass der arme Junge nicht verhungert. So bekam ich dann auch eine Menge an Nahrungsmitteln mit, die für eine Woche gereicht hätten. Am letzten Festivaltag hatten die ehemals leckeren Bulletten einen flauschigen Teppich drum herum. Zu der Zeit gab es auch noch keinen Kühlschrank im Zelt, wie es heute in den VIP-Zelten der Veranstaltung gang und gebe ist. Jedenfalls war das Wetter schön und warm.

Inhalt

Nicht ausgerüstet

Ein Jahr später war es anfangs genauso. Doch am zweiten Tag schüttete es wie aus Eimern. Unerfahren wie ich war, hatte ich keine Regensachen dabei. Auf dem 30-minütigen Weg vom Zelt zum Festivalgelände konnte das natürlich nicht gut gehen. Schon nach zwei Minuten drehte ich mich um und legte mich mit den nassen Klamotten ins Zelt. Du ahnst, was passierte? Ich holte mir eine richtig fette Erkältung.

Für das nächste Jahr hatte ich dann Regenjacke und Regenhose mit dabei. Ist zwar nicht Metal, aber das war mir angesichts der drohenden Krankheiten (ja, ein Männerschnupfen ist nicht ohne!) scheißegal. Überraschenderweise war das Wetter überragend. Drei Tage Hitze, Sonne und staubige Luft. So ein Mist, denn ich reiste extra schwerbepackt mit dem Reisebus, Bimmelbahn und Shuttlebus aus Berlin an und benötigte die Hälfte der Ausrüstung nicht mal.

Irgendwann hatte ich dann meine komplette Lederausrüstung parat, die die gleichen Funktionen erfüllte wie das „Anti-Regen-Set“. Leder ist zwar nicht luftdurchlässig und riechfest, dafür aber wasserdicht. Und wenn es nachts mal kälter wurde, hielt es schön warm.

Schlamm und Kälte

Jahrelang ging es so weiter. In einem Jahr vergass ich die Zeltstangen in der Garage. Ein Kumpel half mir mit seinem Zelt aus und zog zum anderen Kumpel ins Zelt. Leider war sein Billig-Zelt nicht wasserdicht, so dass wir nach einem knackigen Gewitter im Zelt schwimmen konnten. Hier behalfen wir uns mit wasserfester Folie, die wir über das Zelt legten, damit wir nicht wieder einen Swimming Pool im „Zimmer“ hatten. Du siehst: Es kommt gar nicht darauf an, wie viel Kram Du mitschleppst, sondern welche Lösungsvorschläge Du aus den vorhandenen Utensilien rausziehst.

Seitdem habe ich wirklich alles mal erlebt: Mit dem Auto im Schlamm stecken bleiben, Nachtfrost, 3 Tage Regen, Stürme, die das Festival durcheinander wirbelten oder gnadenlose Hitzeschlachten mit Sonnenstich und -brand. Ich versuche immer das Beste daraus zu machen und an einem bestimmten Punkt hast Du auch so viel Erfahrung, dass Du mit den Wetterkapriolen umgehen kannst. Die Regenklamotten hatte ich zwar diverse Male im Kofferraum, habe sie aber nie benutzen müssen.

Geldanlage 2016 an der Börse

Irgendwann kommst Du dann von selbst auf den Trichter, dass der Kram nicht nötig ist. Gleiches gilt übrigens für die Börse auch. Das Depot wetterfest zu machen, zählt eben wie beim Festival auch dazu. Genauso wenig wie auf die Meinung von Analysten, kannst Du auf die Vorraussagen vom Wetterfrosch hören.

Setzt Du nur auf ETFs musst Du eigentlich gar nichts machen – außer einem regelmäßigen Rebalancing. Es heißt schließlich passives Investieren. Bei der langfristigen Geldanlage erkennst du die starken Schwankungen immer nur an den Dellen im Verlauf. Die gehören aber zur Börse genauso dazu wie Gitarren zu einem Rockfestival. Und natürlich liegt es an der Natur der Sache, dass die breitgestreuten ETFs auch entsprechend stärker schwanken. Je breiter der Index, um so ausgewogener das Auf und Ab. Je schmaler der Index, um so problematischer – beispielsweise bei Branchen- oder Länder-ETFs. Hättest Du beispielsweise auf ein Banken-/Finanzsektor-ETF vor dem Brexit gesetzt, wäre der Verlust sehr ausgeprägt gewesen.

Bei Einzelwerten im Depot ist es anders. Da ist es wichtig auf unterschiedliche Branchen, auf zyklische und antizyklische Unternehmen zu setzen und – ganz wichtig – unterschiedliche Länder. Setzt Du beispielsweise nur auf Autohersteller in Deutschland, hast Du gleich ein doppeltes Problem. Denn: Geht ein Wert wie VW in die Knie, gehen BMW und Mercedes ebenfalls nach unten. Dieses Phänomen konnte jeder die letzten Monate sehr gut verfolgen.

Butter bei die Fische

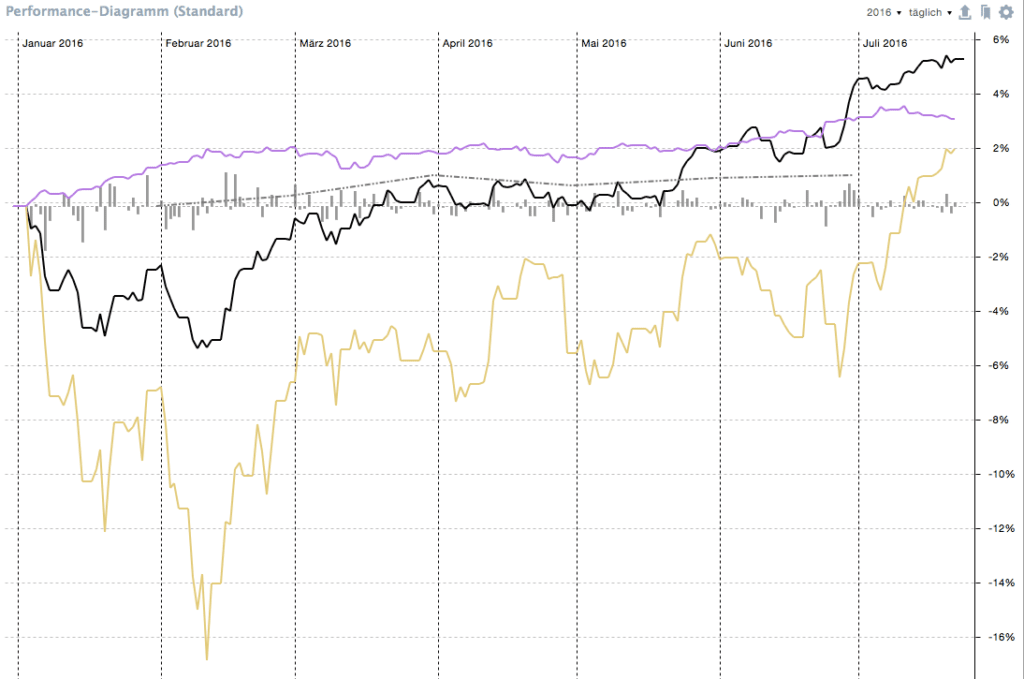

Aber genug gelabert. Ich denke, es ist klar geworden, was ich mit wetterfest meine. Packen wir mal Butter bei die Fische und schauen uns den konkreten Verlauf an. Mein Depot ist die schwarze Linie, der Vergleichsindex in gelb ist der MSCI World-ETF von db x-Trackers, in lila siehst Du den Rentenindex REXP und die gestrichelte Linie steht für die Inflationsrate. Wie gehabt stammt dieses Diagramm aus dem Programm Portfolio Performance.

Auf den ersten Blick sollte Dir auffallen, dass die gelbe Linie sehr starke Ausschläge nach unten und nach oben hat. Das haben die sehr breit gestreuten Indizes wie oben erklärt an sich. Der schlechte Start ins Börsenjahr hat sich ohne Filter komplett auf den MSCI World ausgewirkt. Ein Minus von über 16 Prozent innerhalb von zwei Monaten war die Folge. Auch der Brexit hat sich mit fast 4 Prozent weniger ausgewirkt.

Die schwarze Linie hat natürlich auch ein Auf und Ab zu verzeichnen – aber nicht so ausgeprägt wie beim MSCI World. Ich habe auch keine „Downer“ wie Auto- oder Bankwerte im Portfolio, was sich immer stark auswirkt. Meine VW-Aktien habe ich dieses Jahr mit ordentlich Gewinn verkauft. Dafür sind aber auch die Einnahmen durch Peer2Peer-Kredite (knapp 10 Prozent über3 Plattformen) sowie Zinsen durch das Tagesgeld in den Gewinnen enthalten.

Zeitgewichtete Rendite

Meine zeitgewichtete Rendite (True-Time-Weighted Rate of Return) liegt 2016 bei 5,45 Prozent. Eine echt tolle Erklärung zu dieser Kennzahl findest Du bei justETF. Dort wird sehr anschaulich erklärt, warum nur die zeitgewichtete Rendite Vergleichbarkeit gewährleistet. Mein interner Zinsfuß liegt bei 5,64 Prozent.

Damit lässt sich sagen, dass mein Depot 2016 ca. 3,5 Prozent mehr Gewinn eingefahren hat als der MSCI World. Aber darauf kommt es gar nicht an! Die Unterschiede sind ja auch nicht eklatant. Nein, es geht darum, dass die Ausschläge nach unten mein Depot nicht so sehr treffen wie den MSCI World. Und genau das ist die propagierte Wetterfestigkeit. Für mich ist das viel mehr wert als mehr Gewinn, denn es lässt mich besser schlafen.

Nicht, dass wir uns mißverstehen: Von Natur aus schwankt ein passives ETF-Depot natürlich mehr. So schnell wie es nach unten geht, geht es aber auch wieder nach oben. Passiert mir das aber mit einem aktiven Depot, habe ich ein Problem. Deswegen sollte man die aktive/passive Grundausrichtung nicht vermischen.

Drei-Streifen-Rocker

Was die Einzelaktien angeht, hat sich gegenüber meines Jahresrückblicks 2015 nichts geändert. Auch 2016 ist die Adidas-Aktie vorneweg marschiert und hat mein Depot gerockt. Und ich glaube, dass der Weg hier noch nicht zu Ende ist. Ich setze auf einen weiteren Aufschwung durch den CEO-Wechsel nach Olympia und bleibe investiert. Mittlerweile hat sich mein Einsatz mehr als verdoppelt.

Auch der Verliererwert ist mit der Sto AG gleich geblieben. Zwar war die Dividende mit über 4 Euro pro Aktie auch dieses Jahr ziemlich hoch, aber die Verluste sind immer noch ordentlich. Wärmedämmung ist gerade nicht so angesagt.

Aus der zweiten Reihe hat sich vor allem der Dividendenwert General Mills nach vorne geschoben. Über 20 Dollar Gewinn pro Einzelaktie kamen dabei heraus. Zu dem Konzern, der mittlerweile der sechstgrößte Lebensmittelhersteller weltweit ist, gehören bekannte Marken wie Häagen Dazs, Knack & Back oder Old El Paso. Leider bin ich da noch nicht so stark investiert, so dass sich die Auswirkungen auf das Gesamtportfolio in Grenzen halten.

Fazit

Viel wurde darüber gejammert, dass 2016 bisher ein schlechtes Börsenjahr war. Dabei hat gerade der amerikanische Markt neue Rekorde erreicht. Die Medien machen oft vieles schlechter als es ist und übertreiben mitunter maßlos. Gleiches gilt natürlich auch für die Crashpropheten – wenngleich jeder durchaus nicht unbedacht investieren sollte.

Wen Marc Friedrich nachhaltig beim Geld anlegen verunsichert hat, ist nicht bereit dafür, sein Geld auch in schlechten Zeiten an der Börse zu lassen. Das wäre fatal bei einer langfristigen Ausrichtung. Meiner Meinung nach liegt die Wahrheit in der Mitte und ich gehe davon aus, dass es in diesem Jahr so wackelig weitergeht wie bisher. Und das ist auch nicht das Schlechteste, wenn ich mir meine Erträge anschaue, oder?

Ich packe übrigens gerade meine Sachen für ein Festival am Wochenende. Zum Glück brauche ich nicht mehr allzu viel mitnehmen. Kutte, Ohrstöpsel, Lederjacke und wasserdichte Schuhe reichen. Dann bin ich wetterfest – und kann entspannt losfahren.

Bild: Nainoa Shizuru,CC0

15 Antworten

Du schreibst, dass du keine „„Downer“ wie Auto- oder Bankwerte im Portfolio“ im Portfolio hast. Aber hast du die durch ETF nicht sowieso recht stark?

Also wenn ich mir meine 4 ETF fürs Weltportfolio anschaue, dann dominieren Organisationen aus der Finanzbranche mit großem Abstand.

Irgendwie habe ich dabei auch ein ungutes Gefühl gerade auf die Unternehmen zu setzen, die für die Krise 2008 verantwortlich waren und möglicherweise auch in Zukunft für Probleme sorgen werden.

Das kommt immer auf das ETF drauf an. Bei einem World ETF ist die Streuung per se schon sehr groß, so dass sich die Dellen da gar nicht so bemerkbar machen – nur im Falle eines Crash hat es Einfluss. Breit streuen ist daher immer das beste Mittel gegen diese Angst.

Viele Grüße

Daniel

Viele Grüße

Daniel

Moin,

hast Du auch eine Auflistung deiner ganzen Aktien, die in deinem Besitz sind? Ich frage einfach Interessehalber.

Viele Grüße!

Das fragen so einige, aber bisher habe ich darauf bewusst verzichtet.

Viele Grüße

Daniel

Hallo Finanzrocker,

sorry, ich kapier es leider irgendwie nicht:

„Von Natur aus schwankt ein passives ETF-Depot natürlich mehr. So schnell wie es nach unten geht, geht es aber auch wieder nach oben. Passiert mir das aber mit einem aktiven Depot, habe ich ein Problem.“

Was genau hat das Thema „aktiv oder passiv“ mit dem Vergleich/der Darstellung Deines Depots zu tun? Du vergleichst dort einen MSCI World mit Deinem Depot und somit Äpfel (einen reinen Aktienindex) mit Birnen (einem Depot aus mehreren Assetklassen: P2P-Kredite, Tagesgeld, Aktien usw.usf.).

Da wir aber hier alle völlig im Unklaren darüber sind, wie Deine konkrete Asset-Allokation ist, ist die Darstellung (entschuldige bitte die harten Worte) wertlos. Gerade die Asset-Allokation ist vermutlich stark für die unterschiedlichen Verläufe verantwortlich.

Daraus dann auch noch allgemeine Schlüsse auf „passive ETF Depots“ zu ziehen, halte ich für gewagt. Zumal Du vermutlich diesen Begriff mit „Aktien-ETFs“ gleichsetzt. Ein „passives ETF Depot“ mit 50% Aktien-ETFs und 50% Staatsanleihen-ETFs(Festgeld/Tagesgeld) wird ebenfalls weniger schwanken als ein reiner MSCI World.

Ein wenig liest sich Dein Artikel so, als könne man durch die Wahl von wenigen Einzelaktien für mehr Stabilität im Depot sorgen als durch eine breite Streuung. Für mich klingt das nach einer sehr mutigen These: Ein MSCI World ist natürlich immer davon betroffen, wenn es in irgendeiner Branche in irgendeinem (enthaltenen) Land Probleme gibt. Diese Auswirkungen sind aber auf den betroffenen Prozentsatz beschränkt. Geht Netflix/VW/etc vor die Hunde ist dies eine Minidelle im MSCI World. Wer jedoch nur wenige Einzelaktien hält und das Pech hat, eben genau diesen Kandidaten an Bord zu haben, wird hier deutlich stärker getroffen werden.

Der Kernaussage, sein Depot „wetterfest“ machen zu müssen, stimme ich demnach auch voll und ganz zu.

„Da ist es wichtig auf unterschiedliche Branchen, auf zyklische und antizyklische Unternehmen zu setzen und – ganz wichtig – unterschiedliche Länder.“

Wir leiten zwar unterschiedliche Schlüsse daraus ab, die Kernthese ist aber dieselbe: Streue breit, lege nicht alle Eier in einen Korb, diversifiziere.

Liebe Grüße

Dummerchen

Hi Dummerchen,

Du hast mit Deinen Aussagen Recht. Ich muss das noch stärker rausstellen, dass die Asset Allokation das Nonplusultra ist. Denn das soll die Kernaussage sein.

Viele Grüße

Daniel

Eine schöne Übersicht. Sind da auch Einzahlungen drin. Die dürften dir besonders in der anfänglichen Durstrecke einen zusätzlichen Schub in der anschließenden Erholung gegeben haben.

Ansonsten sehe ich hier, wie sich die Menschen unterscheiden. Ich würde nie im Leben auf Rendite verzichten wollen, nur damit das Depot weniger schwankt. Von einem schwankungsarmen Depot kann ich mir später auch keine schöne Rente leisten, wenn die Rendite hinten raus einfach nicht passt 🙂

Viele Grüße

Rico

Hi Rico,

dank Dir! Die Ein- oder Auszahlungen zählen natürlich nicht zur Rendite. Mein Depot ist schon offensiv ausgerichtet, aber ich habe nur wenige Werte, die in volatilen Zeiten extrem schwanken (beispielsweise Biotech-Aktien, Tesla oder andere). Trotzdem bin ich mit meiner Rendite in diesem Jahr zufrieden – trotz schwankungsarmen Depot. Und ich kann gut schlafen, wenn die Märkte tanzen, was noch viel wichtiger ist. 😉

Viele Grüße

Daniel

Hi Finanzrocker,

ich bin über einen Podcast von dir mit Kolja Barghoorn auf deinen Blog aufmerksam geworden. Zunächst mal finde ich die Idee Finanzthemen mit Musik zu verbinden klasse. Als alter Festivalveteran kann ich mich damit sehr gut identifizieren. Außerdem dürfte das ein echtes Alleinstellungsmerkmal sein.

Zu deinem Bericht hier:

Deine Performance für dieses erste halbe Jahr lässt sich doch richtig gut sehen. Ich gebe dir auch recht, dass die geringe Volatilität eine sehr wichtige und beruhigende Eigenschaft eines Depots ist. Die „Wetterfestigkeit“ ist ja daher vorhanden.

Was mich als neugieriger Mensch interessieren würde ist die Gewichtung deiner Investments. Soll heißen, wie hoch ist zum Beispiel dein Anteil deiner Investmentsumme an P2P-Krediten? Welchen Anteil steckst du in Einzelaktien? Auch so kann man sich ja durch Diversifikation „Wetterfestigkeit“ leisten. General Mills habe ich übrigens auch im Depot. Aber das nur nebenbei.

Mir würden noch ergänzend zwei gute Möglichkeiten einfallen das eigenen Depot auf schwierige Börsenzeiten vorzubereiten.

1) Eine höhere Cashquote. Das ist eigentlich recht simpel. Man sollte nicht seine gesamten Mittel investieren. So hat man die Möglichkeit bei fallenden Kursen quasi zu Sonderangeboten einzukaufen. Ganz nach dem Motto: Kaufe den maximalen Pessimismus. Eine nicht zu unterschätzende Strategie gerade in Zeiten hoher Kursschwankungen.

2) Wikifolio-Zertifikate

Falls jemand nicht genauweiß was das ist, dann gerne mal hier vorbeischauen:

http://www.investieren-mit-kopf.de/category/wikifolio/

Es kann tatsächlich eine sehr sinnvolle Ergänzung für das eigene Depot sein. Ich habe durch das Erwerben von zwei Wikifolio-Zertifikaten eine zweistellige Performance im Jahr 2016 erreichen können (Nein, es sind nicht meine eigenen!). Daher würde ich gerne darauf aufmerksam machen. Man muss sich ein bisschen Mühe machen einen gewissenhaften und vertrauenswürdigen User zu finden, dessen Wikifolio man kaufen kann. Durch die Transparenz ist das jedoch absolut machbar. Der Lohn sind mehr Stabilität und Performance im Depot. Im Hinterkopf behalten sollte man das Emittentenrisiko. Aus diesem Grund würde ich nicht das gesamte zur Verfügung stehende Geld verwenden, aber das ist ja sowieso nie eine gute Idee. Daher interessiert mich auch die Gewichtung 🙂

Ich freue mich auf weitere gute Artikel!

Grüße

Hey Bowlgod,

freut mich, dass Dir mein Konzept gefällt. Das Thema Asset Allocation sollte ich mal in einem kommenden Artikel ausführlicher behandeln.

Kurz zu meiner Aufteilung: P2P-Kredite machen nur einen sehr geringen Teil bisher aus (siehe hier). Meine Tagesgeldrücklage beträgt wie von mir immer angepriesen 3 Netto-Monatsgehälter. Der Anteil der Einzelaktien liegt bei ca. der Hälfte des Portfolios. Es ist also ziemlich offensiv aufgestellt.

Kommen wir nun mal zu Deinem Wikifolio-Hinweis: In meinen Augen ist es das Schlimmste, was man machen kann. Wikifolios sind teurer und heikler als jede andere Investitionsform. Und Du hast keinen Einfluss darauf, was der Typ mit Deinem Geld macht. Bei Gewinnprovisionen zwischen 5 und 20 Prozent lacht am Ende nur der Wikifolio-Ersteller. Ich bekomme ehrlich gesagt das Kotzen wenn ich sehe, dass beispielsweise die Sparkasse oder die comdirect mittlerweile Wikifolios als Sparplan anbieten. Jeder, der keine Ahnung von Börse hat, lässt sich leicht von den Versprechungen locken. Dabei ist es kein Hexenwerk, eigenständig Vermögen aufzubauen. Das ist meine Meinung, aber da ich auch Wikifolios testweise erstellt und auch vor 2 Jahren in Wikifolio-Zertifikate investiert habe, kenne ich auch die Hintergründe.

Viele Grüße

Daniel

Hi Finanzrocker,

Dein Performance-Diagramm sieht ja tatsächlich sehr gut aus, wobei ich jetzt mal zeitgewichtete Rendite und internen Zinsfuss aussen vor lassen möchte, *lach*, da müsst ich ja arg rechnen. Die Hauptsache das Vermögen wächst.

Das Thema Asset-Allocation würde mich brennend interessieren, also weniger Aktien und peer to peer, sondern der eher sichere Teil wie Renten, wie geht das oder hast Du sowas gar nicht im Portfolio? Welche Währung, EM Bonds, wie siehst Du das?

Werde wieder reinschauen, super blog!

Hi Finanzrocker,

erst mal danke für deine Antwort bezüglich der Gewichtung. Die Aufteilung klingt klassisch und sinnvoll. Letztendlich ist meine Streuung gar nicht so unähnlich. Jedoch habe ich anstatt in P2P-Kredite in ETF-Sparpläne investiert. Ein Beitrag zum Thema Asset-Allocation wäre tatsächlich sehr interessant.

Ich bin überrascht über deine klare Antwort zum Thema wikifolio. Finde es aber sehr wichtig auch sehr kritische Stimmen zu hören. Ich sehe für mich das Thema wikifolio als Ergänzung zum Depot und als Übungsplattform. Es gibt offensichtlich einiges zu beachten insbesondere sollten zu hohe Performancegebühren vermieden werden. Falls du noch weitere Argumente gegen das wikifolio hast, bin ich ganz Ohr. Man lernt schließlich nie aus!

Hallo Finanzrocker,

Super Beitrag, danke!

Hätte noch eine Frage zu deiner AssetAllocation:

Du sagst dass du 50% deines Depot’s in Einzelaktien packst, ist finde ich eine grosse Menge 😉

Wie verhält es sich mit der Doppelspurigkeit mit ETF’s.

Z.B S&P 500 ETF und zusätzlich eine Apple Aktie als Einzeltitel.

Was sind deine Gedanken dazu? Siehst du das als Risiko oder hast du damit keine Probleme?

Ich möchte für mich eine ähnliche Strategie fahren (Mischform Einzelaktien + ETF’s) für den Risikoreichen Anteil.

LG

mad_con

Hallo Mad Con,

das ist eine sehr gute Frage. Vermeiden lässt sich die Doppelung bei den größeren Unternehmen aus Industriestaaten selten. Es ist aber völlig sinnlos, mehrere Dax-Werte ins Depot zu packen und dann auf einen Dax-ETF oder einen Stoxx 600 zu setzen. Gilt auch für Dein Beispiel S&P 500 und Apple. Der Anteil in einem MSCI World ist dagegen geringer. Bei den Emerging Markets habe ich aber beispielsweise keine Überschneidung. Ich würde es einfach etwas abwägen.

Viele Grüße

Daniel