Jedes Jahr gibt es Ende Oktober den Weltspartag. Ursprünglich wurde er 1924 auf dem 1. internationalen Sparkassenkongress ins Leben gerufen. 2016 ist daraus genau so ein Ereignis wie der „Pommes-rot-weiss-Tag“ oder „Kuschel-Dich-warm-Tag“ geworden. Trotzdem greifen viele Zeitungen den Weltspartag auf, um zu zeigen, wie Deutsche sparen. Die Ergebnisse passen perfekt zu meinem Artikel „Sind die Deutschen zu dumm zum schlauen Sparen?“, weil sie eine konkrete Antwort auf die Frage geben.

„Großartige Geschenke und tolle Überraschungen warten auf Dich!“ Was waren das noch für Zeiten, als ich als kleiner Steppke am Weltspartag in die Berliner Sparkasse marschierte, um mir fordernd im Knax-Klub das neue Comic-Heft, Sparbuchprämien und Bonbons abzuholen. Didi und Dodo waren damals den Weg in das Land der weißen Schlange noch wert.

Heutzutage ist der Klub nur noch eine sinnlose Hülle, um Kinder für blöd zu verkaufen. Erstens gibt es für das Taschengeld auf dem Sparbuch keine Zinsen mehr und zweitens wissen weder die Eltern noch die netten Onkel und Tanten in den Sparkassen in 90 Prozent der Fälle nicht, wie sie richtig sparen sollen. Trotzdem sind die gleichen Phrasen auch heutzutage noch angesagt wie die Sparkasse Gütersloh beweist. Ganz schön beknaxt, oder?

Inhalt

Deutsche sparen so!

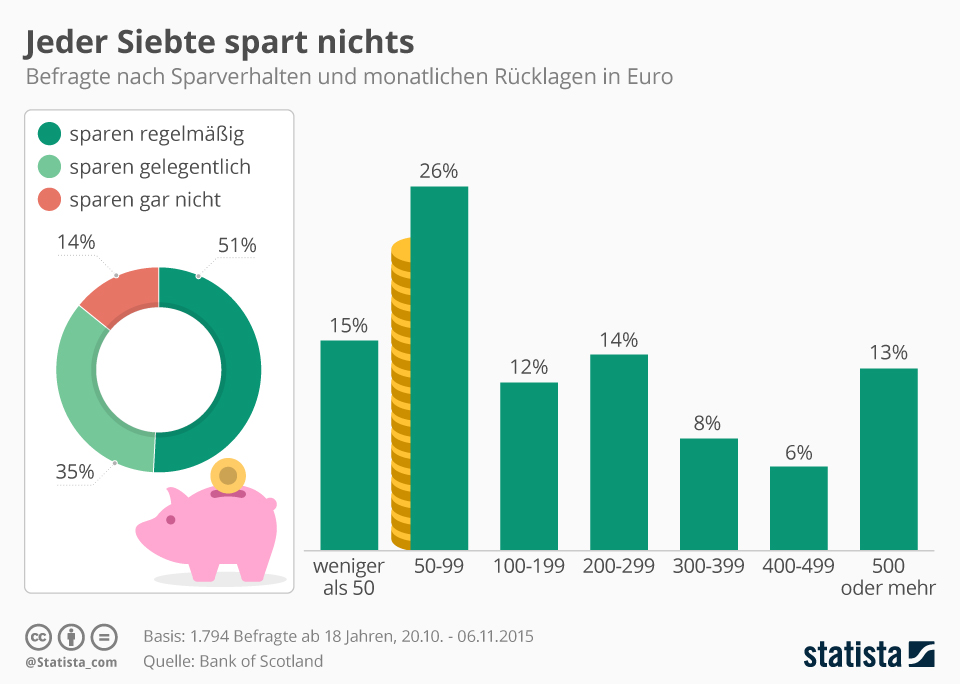

Fein ist es aber, dass die Sparkassen pünktlich zum diesjährigen Weltspartag ihr Vermögensbarometer wieder veröffentlicht haben. Dafür wurden 1.810 Menschen zu ihrem Sparverhalten befragt. In Verbindung zu den Zahlen von 2010 und 2007 lässt sich die Entwicklung sehr gut nachvollziehen. Auch die Royal Bank of Scotland hat vor einigen Monaten Zahlen vorgestellt: Wie hoch sind die Rücklagen in Euro der deutschen Sparer jeden Monat? So sparen die Deutschen ihr Geld im Jahr.

Mehr als 40 Prozent sparen weniger als 100 Euro im Monat. Und jeder Siebte spart überhaupt nichts. Mal davon abgesehen, ob man sich das Sparen überhaupt leisten kann, ist das viel zu wenig. Fakt ist: Keiner sollte nur für die Rente sparen. Für Urlaub, Auto, Fernseher oder Smartphone müsste jeder/jede noch einmal extra sparen, wenn er/sie nicht in der Kreditfalle landen möchte. Die ist am Ende nämlich wesentlich teurer als sinnvolles Sparen von Geld. Selbst bei der 0-Prozent-Finanzierung lauern Fallen, die kaum einer kennt.

Dabei ist das Sparen gar nicht so schwer. Langsam anfangen und schauen, wie man persönlich damit klar kommt. Anschließend kann man die Sparraten dann erhöhen. Das 2- oder 3-Konten-Modell ist dafür eine gute Lösung für den Anfang. Wie ich das mit den Konten handhabe, schreibe ich an dieser Stelle und hier mit dem Tagesgeld. Auf dieser Basis kann jeder dann mit dem Vermögensaufbau starten. Und wie das dann funktioniert, kannst Du hier lesen. Die Videos von Finanzfluss zeigen das „richtige“ Sparen sehr anschaulich. Hier mal beispielhaft das Video zum 2-Konten-Modell.

Sie sehen gerade einen Platzhalterinhalt von YouTube. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Prämien für die Mausefalle

Abgesehen davon ist das sinnvolle Sparen bei den Deutschen auf dem Stand von 1988 als ich freudestrahlend als Dreikäsehoch in den Knax-Klub gerannt bin. Ich wusste damals rein gar nix von Sparen. Ich wollte nur kostenlos das Comic und die Bonbons abgreifen. Heutzutage gibt es dann schonmal einen Amazon-Gutschein, eine Geld-Prämie oder auch Keks und Kaffee als vermeintliches Geschenk, die genug sind, um die Leute etwas abschließen zu lassen.

Die wichtigsten Faktoren sind nach dem Vermögensbarometer Sicherheit mit 57 Prozent, Flexibilität mit 40 Prozent und schnelle Verfügbarkeit mit 36 Prozent. Für nur 9 Prozent ist die Vertrautheit bzw. Erfahrung mit dem Produkt wichtig. Da widersprechen sich die Herrschaften gleich mal. An dieser Stelle kommt dann wieder der nette Herr Bankberater ins Spiel, der einem sagt, was perfekt dafür geeignet ist, die drohende Versorgungslücke zu schließen. Das hat aber weder etwas mit Sicherheit, Flexibilität oder Verfügbarkeit zu tun. Häufig werden nach wie vor schweineteure private Rentenversicherungen, Riester-Renten oder hochpreisige Fonds verkauft, die an hohe Provisionen gekoppelt sind. Die Politik sollte sich mal was sinnvolles überlegen.

In den vergangenen sechs Jahren hat sich aber im Denken der Deutschen einiges geändert. Die Riester-Rente und Tagesgeld sind out, Edelmetalle wahnsinnig in und Immobilien gehen immer – trotz der hohen Preise.

| Produkt | 2007 | 2010 | 2016 |

| Sparbuch | 30 % | 25 % | 18 % |

| Tagesgeld | 0 % | 5 % | 8 % |

| Rentenversicherung | 47 % | 38 % | 16 % |

| Lebensversicherung | 53 % | 46 % | 21 % |

| Riester-Rente | 10 % | 19 % | 14 % |

| Betriebliche Altersvorsorge | 9 % | 15 % | 22 % |

| Edelmetalle | 0 % | 0 % | 14 % |

| Eigenimmobilien | 27 % | 43 % | 59 % |

| Vermietete Immobilien | 7 % | 17 % | 29 % |

| Bausparvertrag | 29 % | 28 % | 27 % |

Quelle: Bild.de / icon Wirtschafts- und Finanzmarktforschung im Auftrag des Deutschen Sparkassen- und Giroverbandes 2016, 1.810 Befragte bundesweit

Absolute Nummer 1 in Deutschland: Immobilien. Kein Wunder, denn es gibt günstige Kredite zu holen. Davon bin ich kein Fan, wie Du in meinem Immobilien-Special lesen kannst. Die eigengenutzte Immobilie ist und bleibt eine Lifestyle-Entscheidung. Angesichts der enormen Preissteigerungen in Ballungszentren und Speckgürteln, bezweifele ich, dass da eine vernünftige Rendite am Ende bei rauskommt. Bei der vermieteten Immobilie gibt es genügend positive Beispiele, die eine gute Rendite aufzeigen.

Volk der Bausparer

Interessant finde ich, dass sich gerade der Bausparvertrag so gut hält. Hier fallen auf einen Schlag horrende Gebühren an. Bei 1 Prozent Zinsen für das Geld für den Vertrag dauert es Jahre bis die Gebührenkohle wieder drin ist. Wie ich es selbst erlebt habe, wird dann aber die Kreditkeule geschwungen: „Sie erhalten von uns nur einen Immobilienkredit mit einem Bausparvertrag. Sonst kann ich da leider nichts machen.“ Nach wie vor fallen viele Menschen auf so etwas rein.

Gleiches gilt für die betriebliche Altersvorsorge, deren Beliebtheit seit 2007 enorm angestiegen ist. Möchte man diese kündigen/auflösen – etwa weil man für den Arbeitgeber nicht mehr arbeitet – fallen natürlich auch bei der BA Steuern an und oft die Zulagen weg. Ein weiteres Problem: Häufig lassen sich hier die Investments auch nicht auswählen, so dass diese Form der Altersvorsorge in der Nullzinsphase kaum Rendite erwirtschaftet.

Glücklicherweise ist die überflüssige Lebensversicherung in der Beliebtheit enorm gefallen. Trotzdem sind 21 Prozent noch eine hohe Zahl. Mit der Rentenversicherung ist vermutlich die private Rentenversicherung gemeint, die ebenfalls enorm eingebüßt hat.

Und was ist jetzt mit Aktien, Fonds und ETFs? Welches Investment tätigen die Deutschen im Jahr?

| Produkt | 2007 | 2010 | 2016 |

| Aktien | 11 % | 9 % | 12 % |

| Investmentfonds | 12 % | 11 % | 10 % |

| Festverzinsliche Wertpapiere | 0 % | 9 % | 6 % |

| Immobilienfonds | 5 % | 3 % | 6 % |

Quelle: Bild.de / icon Wirtschafts- und Finanzmarktforschung im Auftrag des Deutschen Sparkassen- und Giroverbandes 2016, 1.810 Befragte bundesweit

Es tut sich … nix bei den deutschen Sparern. Warum die unflexiblen Immobilienfonds nach wie vor so ein Renner sind, verstehe ich nicht. Wahrscheinlich, weil Immobilien im Wort stecken. Auch wenn sich immer mehr Leute mit passiver Geldanlage beschäftigen, ist noch ein langer Weg zu gehen, bis die breite Masse anfängt zu investieren. Trotzdem jammern sie alle rum, dass man kein Vermögen aufbauen kann, das Risiko zu hoch und das Wetter für Investments zu schlecht. Aber hierfür hat des Volkes Stimme, die Bild, die Leute dann nochmal befragt.

Wofür spart Ihr denn nun?

Am eigentlichen Weltspartag hat die Bild eine große Umfrage veröffentlicht, wofür die Deutschen denn nun eigentlich sparen. Das Ergebnis: Je älter derjenige ist, um so höher wird der Notgroschen und um so geringer wird für Anschaffungen gespart. Und die meisten fangen erst mit 45 Jahren an für die Rente anzulegen. So kann der Zinseszins natürlich nur begrenzt wirken. Und Frauen sparen besser als Männer.

Ganz schlimm: 71,8 % haben nicht vor in Aktien oder Fonds zu investieren und 65 % halten Immobilien für eine gute Geldanlage. 55 % der Befragten ist das Risiko an der Börse viel zu hoch. Und 8,1 % der Befragten haben mehr als 15.000 Euro Schulden. Der deutsche Circle Pit ist perfekt: Einfach im Kreis drehen bis man umfällt. Bloß nicht nach links oder rechts schauen.

Fazit

Du siehst, dass die Ergebnisse für sich sprechen und noch einmal schwarz auf weiß zeigen, wie in Deutschland gespart wird. Und das ist nicht schlau, sondern nur sehr kurzfristig gedacht. Wenn ich mit Kollegen, Freunden oder mit der Familie diskutiere, kommen genau die gleichen Ergebnisse bei raus. Deswegen ist es auch so wichtig, dass Finanzblogs und -podcasts eine Plattform bieten, um sich mit Gleichgesinnten auszutauschen oder um zu sehen, wie andere die Themen Geld und Geldanlage handhaben.

Ich selbst war ja lange Jahre auch nicht die Spar-Leuchte und viel zu faul, um mir darüber Gedanken zu machen. Deshalb soll mein Buch „Jetzt rocke ich meine Finanzen selbst“ auch den Weg zeigen, den ich mühsam gegangen bin, um aus diesen typisch deutschen Denkmustern herauszukommen. Und ich mittlerweile muss mich weder einschränken noch irgendwelche Sparquoten einhalten, um langsam ein Vermögen aufzubauen. Ich musste es nur automatisieren und am Ball bleiben. Spätestens wenn man einige Tausend Euros durch die Faulheit verbrannt hat, sollte aber ein Umdenken stattfinden.

Wie war das Umdenken bei Dir? Oder hat das Sparen von vornherein geklappt? Kommentier doch einfach unter dem Artikel.

Richtig verhandeln und mehr Geld sparen

Florian Wagner – Rente mit 40: Die Geschichte von Ranga

22 Antworten

Moin,

ich war bisher auch mit Sparbriefen, Tagesgeldhopping und niedriger Verzinsung unterwegs. Während des Studiums lohnt sich das aber noch, da mein Einkommen = 0 war. Alberts Opportunitätskosten greifen hier also nicht 😉

Wofür ich spare?

Ehrlich: weiß ich nicht, „damit ich es später mal besser habe“ + „haben beruhigt“(!?)

Was ich weiß: Geld öffnet Möglichkeiten.

Wieviel ich spare?

Momentan: gar nicht, weil Praktikumsvergütung i.H.v. 500€, die neben dem Kinderkind gerade noch die Fixkosten pro Monat deckt, also +-0 pro Monat.

Demnächst: Ab Dezember gehts in den Job, wo netto um die 2000€ bei herum kommen werden, Ich setze mir als Ziel, pro Monat die Hälfte davon zurück zu legen. Sei es dann für ETF-Sparplan oder etwas anderes.

Das ist jetzt keine neue Erkenntnis aber: wenn das Gehalt nicht passt, kann man auch nichts zurücklegen.

Vor Beginn des Studiums war meine Motivation eher so: Ich möchte mit dem Studium einen Job bekommen, mit dem ich so viel verdienen kann um mir ein Motorrad zu holen (und zu unterhalten) ohne mich in meinen derzeitigen Lebensstandard einschränken zu müssen. Das wird demnächst klappen, aber wie du siehst hat sich der Fokus verschoben. Motorrad fahre ich dann, wenn ich keine Lust mehr habe, mich mit dem Rennrad zu bewegen 🙂

In diesem Sinne, weitermachen – bis zum nächsten Blogeintrag 😉

Viele Grüße,

Schaaf

Du bist nicht der Schaaf, vom YouTube Kanal „Schaaf“ oder? 🙂

Moin,

nein – ist mir nichtmal bekannt. Schaaf ist ein alter Nickname seit ~2006 den ich benutze 🙂

Hallo Daniel,

danke für den aufschlussreichen Artikel und das zusammenführen der verschiedenen Daten. Was mich jedoch stuzig macht ist die hohe Zahl der vermieteten Immobilien. Wenn die Zahlen hier den Durchschnittsdeutschen repräsentieren heißt das, über ein Viertel ist nun im Jahr 2016 Vermieter. Dabei bin ich mir nicht sicher, ob ich all denen zum passiven Einkommen gratulieren soll oder mir Sorgen machen sollte, ob all diese neuen Vermieter solide finanziert haben.

Aber nun zu deiner Frage:

Sparen war mir eigentlich schon immer recht wichtig, aber wie bei den meisten hatte sich das alles auf das Tagesgeld beschränkt. Ich weiß nicht mehr genau wie ich auf das Thema gekommen bin, aber vor einigen Jahren wollte ich etwas Erspartes in einen ökologischen Fonds investieren und hatte mich dann auf den Weg zum Bankberater meiner Sparkasse gemacht. Dort wollte man mir das Thema mit Negativbeispielen von Solarworld ausreden und mir lieber den hauseigenen Fond der DEKA ans Herz legen.

Letztlich hatte ich mich dagegen entschieden, da ich eben einen Ökofonds wollte und nicht irgendwas und hatte dann auf eigene Faust einen Fonds rausgesucht und über eine Online-Bank gekauft. Rückblickend gut, da ich mir den Ausgabeaufschlag der Sparkasse sparen konnte und schlecht, da der ausgesuchte Fonds trotz gutlaufender Börse nur seitwärts performte. Bei deinem Podcast mit dem Finanzwesir zu den nachhaltigen Investments musste ich schmulzen, weil es leider echt so ist, dass man Rendite gegen das (leider nur oberflächlich) gute Gewissen tauscht.

Tagesgeld und der Ökofonds liefen dann ein paar Jahre, bis ich vor zwei Jahren mich mal intensiv mit der Altersvorsorge beschäftigen wollte und das schlaue Internet danach fragte, was es denn von Riester und Co. hält. Über Umwege bin ich dann auf einen Artikel des Finanzwesir gestoßen – letztlich meine Erleuchtung 🙂 Und seither großer Fan der Finanz-Blog-Szene.

Nach anfänglicher Überforderung mit Swappern, Replizieren, Ausschüttern und Therausierern hab ich nun mein passives Weltportfolio, das automatisiert monatlich bespart wird. Das ist die Grundlage. Denn das Thema hat mich angefixt und seither sauge ich einen Artikel nach dem anderen auf und habe mir die ersten Fachbücher besorgt.

Daher einen Dank an dich und alle anderen Finanzblogger, die Licht ins dunkle Bewusstsein der Durchschnittssparer bringen. Ich kann es auch voll und ganz nachvollziehen, wenn ein Großteil weiterhin das Tagesgeld oder irgendwelche Garantieprodukte bespart, schließlich bin ich auch nur über Umwege und Eigenrecherche auf das Thema ETFs gekommen.

Daher sollte es wichtiger sein, sich auch im privaten Kreis über diese Themen auszutauschen. Denn der Finanz-„Berater“ wird einen eher nicht auf kostengünstige Indexfonds aufmerksam machen.

Die Statistik mit den Immobilien ist schon abenteuerlich, aber leider nicht so abwegig. Deinen Weg finde ich übrigens auch spannend, denn die Ökofonds sind auch sehr gefragt. Genau aus den Gründen, wie Du sie schilderst. In der Podcast-Folge haben wir das dann aufgegriffen.

Viele Grüße

Daniel

Bei mir war die Sache ganz klar: bis vor nem Jahr gab es nix groß zum Sparen, da ich noch Student war. Seit April habe ich jetzt meine erste Festanstellung und dann war mir klar, dass ich mich mit dem Thema Finanzen beschäftigen muss. Denn ich gebe nicht allzu viel aus und deshalb bleibt immer etwas Geld übrig. Dieses dann möglicherweise nicht clever anzulegen und sich dadurch einiges an Geld durch die Lappen gegen zu lassen, hat mich innerlich gefuchst. Also: einige wochenlang recherchiert und dann auch auf deinen und Finanzwesirs blog gestoßen und alsbald war mir klar, wie der Hase grundsätzlich läuft. 🙂

Dein Artikel gibt wirklich eine gute Übersicht.

Ich finde es wirklich erschreckend, wie wenig die allermeisten Menschen zurücklegen.

Ich verdiene während meines dualen Studiums relativ viel (ca. 1100€) und spare jeden Monat einen großen Betrag davon. Bei meinen Mitstudierenden sieht es mit dem Sparen wirklich katastrophal aus. Manche haben eine ähnliche Kostensituation (wohnen teilweise zuhause) und kommen trotzdem mit ihrem Geld nicht aus.

Vor zwei Wochen war Shopping-Week bei einigen großen Versandhändlern und eine meiner Mitstudierenden hat relativ locker davon erzählt, dass sie für 1400€ Klamotten und Schuhe gekauft hat und dabei ihr Konto leider überzogen hat.

Der Monat war noch nichtmal zur Hälfte rum und schon war deutlich mehr Geld ausgegeben als verdient worden.

Gleichzeitig jammern sie dann immer rum, dass sie ja kein Geld hätten und dass wir viel zu wenig verdienen würden.

Ich halte mich lieber zurück, denn ich könnte bei sowas an die Decke gehen.

Selbst nicht mit Geld umgehen können und dann andauernd anderen Menschen die Schuld für die selbstverantwortete Misere geben. Unglaublich.

Es wird dann so getan, als würden sie gezwungen werden ihr Geld auszugeben und keine andere Wahl hätten.

Ich habe über meine eigene Entwicklung auf dem Weg zur Finanziellen Freiheit auch einen etwas längeren Artikel geschrieben. Da geht es dann noch etwas ausführlicher um mein Sparverhalten. (http://finanziell-frei-mit-30.de/mein-weg-zur-finanziellen-freiheit/)

Schöne Grüße

Dominik

Hi,

das Sparen hat bei mir von Anfang an geklappt und ich habe mich schon immer für Aktien interessiert.

Allerdings frage ich mich warum Ihr Finanzblogger Euch so über andere (nicht sparende bzw. „falsch sparende“) Menschen echauffiert. Lasst doch die anderen Menschen machen was und wie sie es wollen.

Ehrlich gesagt: Was interessieren mich die anderen Konsummenschen und Nichtsparer?

Derjenige der sich mehr für Finanzen, Altersvorsorge und Sparen interessiert, der wird sich schon seine Gedanken machen und wohl früher oder später zu den Aktien kommen und dann auch Finanzblogs lesen.

Aber ohne die Konsummenschen würden Eure Aktien auch nicht weiter steigen. 😉

Im Übrigen mache ich es übrigens so, dass ich etwas extra Geld monatlich zur Seite lege um es bewusst für (elektronischen) Spielkrams (iPhone, teure Heimkinoanlage etc.) zu verkonsumieren. Bisschen Spaß muss man nämlich neben dem ganzen gespare auch haben…

Viele Grüße!

Spannende Frage, warum wir Finanzblogger uns so darüber ärgern. Bei mir ist es in der Tat so, dass ich in meinem Umfeld immer wieder merke, dass es bei 90 % der Menschen um Leute handelt, die sich über die Mickerzinsen aufregen und erzählen dass man kein Geld mehr anlegen kann. Wenn ich denen etwas entgegne, reagieren sie gar nicht drauf – und kaufen sich lieber einen neuen Fernseher als „Geldanlage“.

Und die Kernaussage der Bild- bzw. Sparkassenumfrage trifft diese Handlungen im Kern. Deshalb wollte ich unbedingt einen Artikel dazu schreiben.

Viele Grüße

Daniel

Hi Daniel,

das mit dem Umfeld ist ein guter Punkt: Ich habe in meinem Umfeld ab und zu mal XLS Tabellen geteilt, die ich zu Kauf vs Miete, wieviel Kapital braucht man für vorzeitigen „Ruhestand“, etc gebaut habe. Reaktionen darauf waren bestenfalls verhalten…

Da finde ich einen Blog / Foren wirklich ne tolle Sache um mal Meinungen mit Leute auszutauschen, die ähnliche Interessen haben!

Und für zwischendurch werde ich mir den Satz von Gurki immer wieder vor Augen führen: „Aber ohne die Konsummenschen würden Eure Aktien auch nicht weiter steigen.“

Da ist was Wahres dran – die Strategie „weniger konsumieren und passiv investieren“ funtkioniert nur gut, wenn es noch genug Konsumenten gibt die den Unternehmen Gewinne bescheren 🙂

Viele Grüße

Thorsten

„Ehrlich gesagt: Was interessieren mich die anderen Konsummenschen und Nichtsparer?“

Ganz einfach: je mehr Menschen letztlich nur für den Augenblick leben, ohne Vorsorge fürs Alter, etc. zu betreiben, desto lautstärker sind genau die Menschen, die dann, wenn es erst zu spät ist, nach einem starken Staat rufen. Also ein Staat, der höhere Steuern auf jegliche Art von Börsenaktivität (Casino-Kapitalisten!), hohe Einkommen (Ausbeuter!) oder Immobilienbesitz (Junkerland in Bauernhand!) erheben wird. Und das interessiert mich dann doch mehr als nur ein wenig.

Ich interessiere mich nun auch seit meinem Berufseinstieg für das Thema Aktien.

Anfangs hatte ich auch die üblichen Produkte wie den Bausparer, jedoch hab ich den nach ein paar Monaten gleich wieder gekündigt, als ich nachgerechnet habe, was da wirklich für mich am Ende raus kommt.

Habe dann alles Geld genommen und mein eigenes Aktiendepot mit Einzelwerten aufgemacht.

Bis jetzt läuft es weit mehr als gut, und ich denke, das wird auch so bleiben, langfristig gesehen natürlich.

Das was ich immer wieder sagen kann: Für mich ist es viel riskanter NICHT in Aktien zu investieren als hin und wieder ein paar kleine Kurseinbrüche mit zu machen.

mfG Chri

Tja, die Meisten sind nun mal „beratungsresistent“ und mir sind die ehrlich gesagt auch egal. Sollen die nur jammern. Inzwischen hat jeder die Möglichkeit sich mit seiner Situation auseinander zu setzen sich weiter zu bilden. Dem Internet sei Dank. Mein Lieblingssprichwort ist und bleibt:

Jeder ist seines Glückes Schmied.

In der Statistik wird meine (berufliche) Erfahrung wieder bestätigt. Immobilien hui, Aktien pfui. Ahnung haben die meisten aber weder vom einen noch vom anderen.

Und ich echauffiere mich garantiert nicht über das Sparverhalten anderer, jeder muss selber wissen, was er macht. Mich regt nur das ständige Gejammere auf.

Du verengst deinen Blick doch etwas sehr stark auf die Aktienquote der Deutschen. Klar sind Aktien eine der besten Anlageformen, aber nicht zwingend für jeden die Passende. Die Deutschen werden halt so schnell keine Aktenliebhaber.

Ich werte die Statistiken in der Summe auch sehr viel positiver als du. Die wirklilch schlechten Anlagen verlieren doch als beliebte Produkte dramatisch an Zuspruch. Sparbuch seit 2001 halbiert, Lebens- und Rentenversicherungen auf 1/3 des Wertes von 2007 zurückgegangen. Das ist ein erdrutschartiger Rückgang unrentabler Altersvorsorgeformen.

Das noch so viele diese Produkte als aktuelle Altersvorsorge angeben liegt wohl auch an vorhandenen Altlasten. Wenn mich jemand fragen würde, dann würde bei mir auch ein Kreuz bei Lebensversicherung stehen, einfach weil ich noch einen uralten Vertrag laufen habe, welchen ich nicht kündigen will. Der läßst sich auch super als Eigenkapital bei Immobilienkrediten hinterlegen.

Wenn ich dein Fazit lese, dann habe ich wohl bisher alles falsch gemacht.

Ich bin der festen Überzeugung, dass Immobilien bei richtiger Auswahl die mit Abstand rentabelste Anlage für Menschen wie mich mit „normalem“ Kontostand ist. Ich habe bei weitem mehr als 15.000€ Schulden und bin ein bekennender Fan von Bausparverträgen. Meine Sparquote vom Arbeitseinkommen liegt seit langem bei 0%. Ich habe in den nächsten Jahren nicht vor in Aktien zu investieren, nicht weil ich das Risiko als zu hoch empfinde, sondern weil ich mir von Immobilien eine viel höhere Rendite verspreche.

Nicht alles an der Spar- und Akteinquote festmachen, es gibt auch andere Wege, die zum Ziel führen.

Hey Stefan,

vielen Dank für Deinen Kommentar. Du hast natürlich völlig recht: es gibt auch andere Wege, die zum Ziel führen. Unter anderem auch Immobilien. Du investierst aber komplett anders in Immobilien als 90 % der Leute in der Umfrage, die hauptsächlich darin wohnen und denken, dass es zur Altersvorsorge reicht.

Ich erinnere mich noch sehr gut an Deinen tollen Artikel beim Finanzwesir: http://www.finanzwesir.com/blog/immobilie-sanieren. Aber welcher Otto-Normal-Immobilienbesitzer agiert so wie Du? Kaum einer! Mir fallen auf Anhieb auch noch Monika Reich, Finanzglück-Nico, Alex Fischer, Gerald Hörhan und diverse andere an, die auch gut von ihren Immobilien leben können. Immobilien können eine sehr sinnvolle Investmentmöglichkeit sein. Aber das ist nicht der Barometer-Deutsche aus der Umfrage! Die Meisten schließen ein Bausparvertrag ab, weil der Bankverkäufer darauf gedrängt hat. Und ein eigenes Haus oder eine eigene Wohnung geht ja immer. Und wenn ich so einen Kredit bekomme, schließe ich den Bausparvertrag eben ab.

Für die Meisten sind Aktien- und Sparquote der einfachste Weg ein Vermögen zu machen. Nicht Immobilien, weil die meisten davon einfach keine Ahnung haben. Was meinst Du denn, warum so viele Menschen auf einmal den Alex-Fischer-Podcast hören? Warum so viele sein Buch kaufen? Hier ist ein enormer Bedarf an Immobilien-Wissen und das ist einfach viel angesagter als Bücher über Aktien.

Deswegen lautet mein Fazit: Immobilien können eine tolle Anlagemöglichkeit sein – auch auf Kredit und mit Bausparer oder Depot! Da die meisten damit aber nicht umgehen können, sind Aktien/ETFs/Fonds der bessere Weg zum Vermögensaufbau. Deswegen komme ich auch zu dem Fazit im Artikel.

Aber grundsätzlich stimme ich mit Dir überein!

Viele Grüße

Daniel

Du hast Deine wahrscheinlich zu einer Zeit abgeschlossen, wo es noch Zinsen auf die BS-Verträge gab. Heutzutage ist es reine Geldverschwendung auf solche Produkte zu setzen.

Hallo Daniel,

was die Immobilien“investitionen“ der großen Mehrheit der Bevölkerung betriffst hast du natürlich vollkommen Recht mit allen deinen Aussagen, ich glaube jedoch, dass diese Menschen hier auf deinem Blog nicht mitlesen, obwohl es ihnen natürlich gut täte.

Diese große Masse der Immobilienkäufer läßt jedoch die Renditen und Risiken, die mit Immobilien zu erzielen sind subjektiv viel schlechter aussehen als sie in Wirklichkeit sind. Immobilien werden im Gegensatz zu Aktien meiste blauäugig gekauft, was dann leicht in eine Katastrophe führen kann. Dies kann man den Immobilien als Anlageform aber nicht anlasten. Was passiert, wenn Aktien genauso blauäugig gekauft werden, konnte man gut am Telekombörsengang sehen, deshalb sind Telekomaktien aber doch auch nicht per se eine schlechte Anlage.

Bausparverträge halte ich auch in heutigen Zeiten für sehr gut, nur nicht zum Sparen sondern zur Finanzierungsgestaltung. Zum Einbringen von Eigenkapital sind sie schon recht nützlich, weil die Bank den gesamten Bausparbetrag als Eigenkapital akzeptiert, inklusive des Kreditanteils. Auf diese Weise läßt sich der Eigenkapitalanteil senken ohne Zinsaufschläge beim Bankdarlehen hinnehmen zu müssen.

Mein großer Favorit ist der Bausparer zur Sanierung.

Hierzu ein Beispiel:

Ich habe vor drei Jahren ein MFH gekauft, das einen hohen Sanierungsstau hatte. Den gesamten Betrag von der Bank zu bekommen wäre ohne zusätzliche Sicherheiten jedoch schwer und sehr teuer gewesen. Nur den Kaufpreis incl. Kaufnebenkosten war aufgrund des sehr guten Kaufpreisfaktors (schlechter Objektzustand) jedoch kein Problem. Für die Sanierungen habe ich einen hohen Bausparer abgeschlossen, von dem immer dann ein Teilkredit abgezwackt (geteilt) wird, wenn wieder größere Maßnahmen nötig sind. Da ich erst nach drei Jahren richtig zu sanieren anfangen darf, ist auch meist schon genug Geld drinn. Die Frist bis zur Zuteilung wird über einen Bankkredit überbrückt. Diesen bekomme ich immer günstig, da ja ein Bausparen im Rücken wartet. Auf diese Weise zahle ich keine hohen Kreditzinsen für die ersten drei Jahre bis ich entlich mit sanieren loslegen kann und bekomme immer Kredite zu kalkulierbaren Zinsen, wenn ich sie brauche. Im Moment sind die Bankdarlehen jedoch so günstig, dass ich den Bausparkredit dann gar benutze, als Faustpfand ist dieser aber unersetzlich.

Mit Immobilien kann man durchaus seinen Schnitt machen, ich habe auch sehr gut damit verdient. Das Problem ist, das der Normalverbraucher bzw. Investor blauäugig an die Sache geht und das das dann meistens schief geht.

Wir Deutschen galten lange Zeit als das Volk der Sparer, das gilt immer noch, was die Statistik interessant belegt. Was ich dabei sehr spannend finde ist die Frage, wie sich das Sparen verschoben hat. Wir sparen doch heute nicht mehr für die Zinsen, sondern eher für die Beruhigung etwas auf der hohen Kante zu haben. Das ist doch eine Win-Win-Situation für den einzelnen Sparer und die Wirtschaft, vorausgesetzt das gesparte Kapital wird auch mal wieder ausgegeben. In diesem Sinne, let`s rock das Sparschwein.

Hallo Daniel,

da sprechen ganz schön die Emotionen aus dir. Ich muss mich auch oft zusammen reißen, das Anlageverhalten von uns Kleinanlegern sachlich zu betrachten.

Meine Art Geld anzulegen wurde mir natürlich von meinen Eltern mitgegeben. Sparbuch, Rentenversicherung, Bausparvertrag. In ihrer Generation mag das funktioniert haben. In der Schule wurde einem darüber nichts beigebracht. Nachdem ich mehrmals durch die Bank zur Optimierung „überredet“ wurde und mein Vermögen wegen Abschluss-, Kündigungs- und Verwaltungsgebühren arg dezimiert war, habe ich beschlossen, dass es so nicht weiter gehen kann.

Ich habe begonnen mir das erforderliche Wissen selbst anzueignen und bin mittlerweile seit fünf Jahren erfolgreich mit der selbstständigen Geldanlage an den Kapitalmärkten unterwegs. Meinen Weg erzähle ich mittlerweile auch auf einem Finanzblog. Nachdem meine Geldanlage nun weitesgehend automatisiert läuft, möchte ich nun von meinen Erfahrungen etwas weitergeben, um andere von meinen Fehlern zu bewahren. Die überraschenste Erkenntnis war für mich, dass man sich ganz einfach auf das Wesentliche beschränken kann und man sich nicht in Analystenkommentaren und Chartanalysen verlieren zu braucht.

Viel zu oft erlebe ich das von dir beschriebene Verhalten der Menschen. Sie geben mir oft Recht, erkennen augenscheinlich die Notwendigkeit zu handeln und tun es dann doch nicht. Oft aus Angst Fehler zu machen. Wenn man sich seriös mit der Geldanlage beschäftigt und in kleinen Schritten vor geht, behaupte ich, dass kaum ein Fehler beim Aktieninvestment so teuer ist, wie ein Rentenversicherungsvertrag.

Schöne Grüße

Marco

Hallo Daniel,

sehr schöner Artikel. Ich habe auch noch nie kapiert, warum in Deutschland so viele Leute auf Bausparverträge setzen oder aber auch Riester Rente. Egal, mit wem ich in meinem Bekanntenkreis auch rede: alle haben die Produkte und wirklich alle sind der Meinung, dass man mit Aktien nur verlieren kann. Die würden lieber einen 500′ €-Kredit für eine Immobilie aufnehmen, als monatlich per ETF in Aktien zu investieren…

Hey Daniel,

hast Du auch eine Regel für die Ermittlung des Notgroschens? Ich frage mich schon seit längerem, welchen Betrag ich nicht in ETF’s investiere, sondern auf meinem Tagesgeldkonto lasse. Bisher war meine Berechnung folgendermaßen:

-Notgroschen: Höchster Einzelwert des Hausrates (z.B. Auto), um bei Defekt Ersatz beschaffen zu können (inkl. Berücksichtigung der Inflation)

oder

-Erweiterter Notgroschen: Summe aller Einzelwerte des Hausrates (für den SuperGau-Fall, alles muss zeitgleich ersetzt werden 🙂 (inkl. Berücksichtigung der Inflation)

Gibt es andere Ideen für die Ermittlung der Reserve?

Viele Grüße, Sascha