Im zweiten Teil des Interviews sprechen Claus und ich über die deutschen Kreditmarktplätze, die Risiken und die Erfahrungen mit ausländischen Plattformen. Aber auch Themen wie Steuern und Vorurteile gegenüber Social Lending haben wir besprochen.

Falls Du Dir vor dem Lesen des zweiten Interviewteils einen Überblick über Social Lending verschaffen möchtest, kannst Du das in diesem Gastartikel tun. Zu Teil 1 des Interviews geht es hier.

Interview über Social Lending

Lass uns doch mal über die drei deutschen Social Lending-Anbieter Auxmoney, Lendico und Zencap (mittlerweile von Funding Circle übernommen) sprechen, Claus. Welche Erfahrungen hast Du persönlich mit denen gemacht? Gerade Zencap kommt ja immer schlechter weg.

Natürlich habe ich alle deutschen Anbieter ausprobiert. Das Auxmoney-Modell entsprach nicht meinem Geschmack und die Buchhaltung/das Reporting entspricht nicht meinen Wünschen. Lendico und Zencap haben bzw. hatten diverse Detailprobleme, die mich überraschten, wenn man bedenkt dass Rocket Internet dahinter steht.

Die Stichworte sind und waren u. a. Vorlaufzinsen, Kulanzangebot (Rückkaufangebot für Kredite, bei denen den Anlegern nicht offengelegt wurde, dass es Zahlungsverzüge gab), Übersichtlichkeit der Buchungen und Transparenz/Statistiken. Die Einzelheiten würden jetzt hier zu weit führen, bewegen aber Anleger, die diese Aspekte auch ausführlich im Forum diskutieren. Vielleicht sind das auch Kinderkrankheiten.

Beide Firmen haben Verbesserungen angekündigt. Keine dieser drei Plattformen hat derzeit einen Zweitmarkt. Als Anleger bin ich also über die volle Kreditlaufzeit gebunden und kann nicht vorher durch Verkauf der Kreditanteile an andere Anleger mein Geld bei Bedarf wieder ausbezahlt bekommen.

Wie hoch ist Deine Ausfallquote? Wo hast Du die meisten Ausfälle?

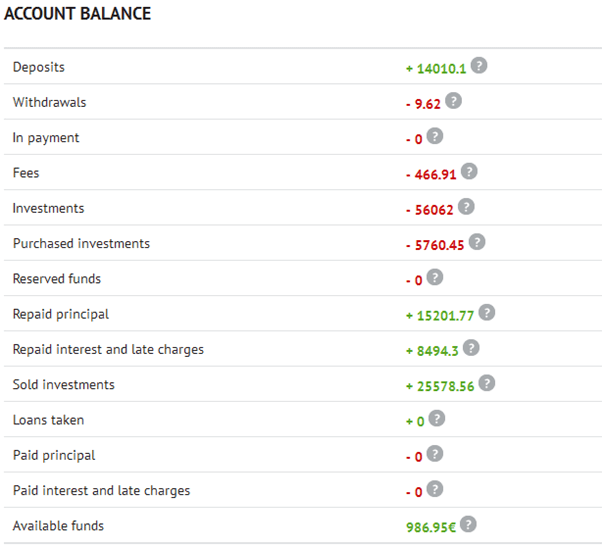

Je nach Markplatz sehr unterschiedlich. Am höchsten sind sie bei mir bei Bondora, allerdings sind dort auch die Zinssätze sehr hoch, so dass ich mit meiner Rendite weiterhin sehr zufrieden bin. Selbst innerhalb eines Marktplatzes ist eine pauschale Aussage zur Höhe der Ausfälle nicht möglich, weil es von Parametern wie Bonität der Kreditnehmer abhängt.

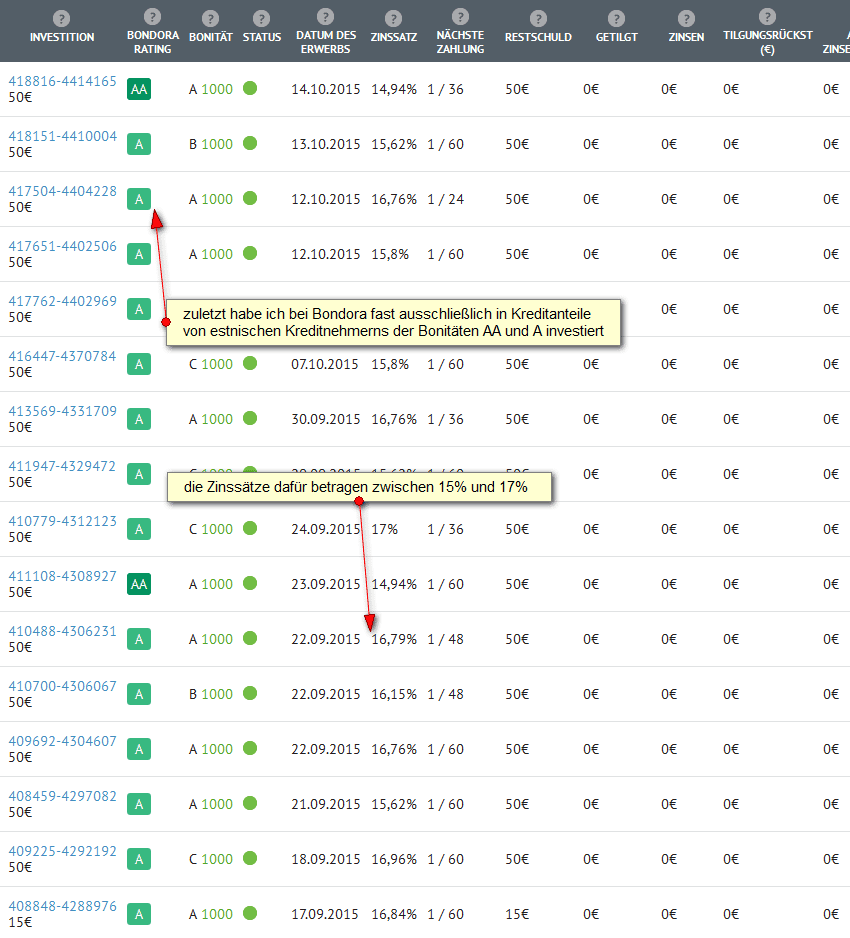

Zum Beispiel sind bei Bondora die Ausfallquoten bei spanischen und slowakischen Krediten exorbitant. Ich habe aber fast nur in estnische Kredite angelegt und da sind sie niedriger. Viele Anleger posten ihre aktuellen Werte im P2P-Kredite.com Forum.

Wie schätzt Du das Vorauswahlverfahren der einzelnen Anbieter ein?

Da gibt es erhebliche Unterschiede. Bei Zopa ist dies exzellent, da unter einem Prozent der Kredite ausfallen. Bei anderen Plattformen sind die Ausfallraten höher. Wichtig für mich als Anleger ist, dass die tatsächlichen Ausfallraten nicht höher sind als die prognostizierten. Kreditausfälle gehören zu dieser Anlageklasse.

Bei ausreichender Diversifikation und wenn Scoring und Prüfung der Kredite funktionieren, dann stimmen trotz Ausfällen die Renditen für mich als Anleger.

Welche Erfahrungen hast Du mit ausländischen Kreditplattformen wie Bondora gemacht? Die testest Du ja auch ausgiebig.

Ich habe aus Interesse bei über einem Dutzend Plattformen angelegt. Mich persönlich überzeugen baltische und britische Plattformen am meisten.

Bei Bondora habe ich einen größeren Betrag investiert und berichte seit 2012 alle 3-4 Monate wie sich meine Anlage entwickelt.

Bondora ist ein Marktplatz, der ein relativ aktives Management der Anlage von mir erfordert, da sich sehr häufig Rahmenbedingungen ändern. Eignet sich aus meiner Sicht also eher nicht, um einmal anzulegen und dann 2-3 Jahre nicht draufzuschauen. Gerade diese vielen, z. T. überraschenden Änderungen führten in den letzten Monaten zu zunehmender Kritik unter den Anlegern.

Nach welchen Kriterien wählst Du einen Kredit aus? Nur auf Basis der Schufa-Score? Oder auf Basis der etwas kargen Kreditnehmerdaten?

Bei Bondora habe ich die zur Verfügung stehenden Kreditdaten analysiert und dann definiert in welche Kredite ich investieren möchte. Ich habe fast ausschließlich in estnische Kredite besserer Bonität unter Berücksichtigung weiterer Kriterien wie Hausbesitz, Einkommen, Alter, Schulbildung investiert.

Ein Gegenbeispiel ist der britische Marktplatz Saving Stream: hier verlasse ich mich ausschließlich auf die Kreditprüfung durch die Plattform und schaue mir in der Regel nicht die einzelnen Details an.

Worauf sollten P2P-Anleger im Generellen achten?

Langsam einsteigen!

Auch wenn es der Neigung entspricht möglichst direkt loszulegen und das Geld anzulegen, ist es aus meiner Sicht vorteilhaft sich zunächst einzulesen und zu beobachten wie ein Marktplatz funktioniert. Einige Marktplätze brauchen etwas ‚Lernkurve‘, damit der Anleger die Feinheiten der Funktionsweise versteht. Diese gilt insbesondere für die Nutzung von Autobid/Anlageassistenten Funktionen

Diversifikation !

Die Anlage auf viele kleine Kreditanteile streuen. Damit sinkt zwar nicht das durchschnittliche Ausfallrisiko aber das Risiko das zufällig genau mein Portfolio sehr stark von diesem Durchschnitt abweicht.

Anlagedauer definieren!

Vor der Anlage darüber nachdenken, wie lange ich nicht auf das Kapital angewiesen bin. Zwar fließt bei den üblichen Annuitätendarlehen jeden Monat ein Teil der Anlage zurück. Vorzeitig aussteigen ist als Anleger aber nur dann möglich, wenn der Marktplatz einen Zweitmarkt hat und wenn sich für angebotene Kreditanteile dort auch ein Käufer findet.

Nicht von hohen Nominalzinsen blenden lassen.

Relevant ist die erzielte Rendite nach Abzug von Ausfällen und unter Berücksichtigung der steuerlichen Gegebenheiten.

Meine Herangehensweise ist zunächst mir einen Überblick über die Marktplätze zu verschaffen (Übersichtstabelle siehe hier). Dann eine Vorauswahl zu treffen, die meinen Präferenzen entspricht, mich dann einzulesen und zu schauen, was andere Anleger über Ihre Erfahrungen geschrieben haben und dann zunächst mit kleineren Beträgen eigene Erfahrungen zu sammeln. Wenn ich dann mit dem Marktplatz zufrieden bin und er meinen Erwartungen entspricht lege ich mehr an.

Wieso gibt es auf manchen P2P-Plattformen so extrem hohe Rendite im Vergleich zu anderen? (Bondora vs Lendico)

Zum einen differiert das Zinsniveau je nach Land. Eine Statistik der estnischen Zentralbank zeigt, dass die estnischen Banken für Konsumentenkredite im Schnitt 19% Zinsen verlangen. Vor einem Jahr waren es sogar über 30%. Und in England nutzen viele Verbraucher P2P-Kredite zur Umschuldung von Kreditkartenschulden die ebenfalls relativ hoch verzinst sind.

Demgegenüber ist das generelle Zinsniveau für Kredite in Deutschland relativ niedrig. Und die deutschen Anbieter müssen in ihren Konditionen ja wettbewerbsfähig zu den Angeboten von Banken sein, um für Kreditnehmer attraktiv zu sein.

Zum anderen korreliert der Zinssatz in der Regel mit dem Risiko. Sehr schön lässt sich das am Beispiel der englischen Marktplätze sehen. Da gibt es z. B. Landbay, erstklassig durch Immobilen besicherte Kredite, das bringt Anlegern 3-4%, dann Ratesetter Konsumentenkredite bringen 5-6% (bei längerer Anlagedauer) und im Vergleich dazu unbesicherte Unternehmenskredite bei Rebuilding Society mit bis zu 19% Nominalzins.

Gibt es gesetzliche Grauzonen? In Österreich waren P2P-Kredite beispielsweise lange illegal. Erst mit Lendico hat sich ein Anbieter getraut dort aktiv zu werden. Kannst Du dazu was sagen?

Die Regulierung unterscheidet sich von Land zu Land. Während England eher schwache Markteintrittshürden hat (nicht überraschend gibt es über 50 Marktplätze) gehören Deutschland und Österreich zu den Ländern mit höheren gesetzlichen Anforderungen.

Das Kreditwesengesetz in Deutschland verlangt, dass nur eine Bank einen Kredit vergeben kann. Die deutschen Marktplätze kooperieren daher mit Banken (Auxmoney mit der SWK Bank, Lendico und Zencap mit der Wirecard Bank), die den Kredit vergeben. Die Forderungen über Rückzahlungen und Zinsen werden dann an die Anleger abgetreten.

Wie ist die Rendite durch P2P- Einnahmen zu versteuern? Welche Steuern fallen dabei an?

Das ist abhängig vom Wohnsitzland. Als Anleger mit Wohnsitz in Deutschland zahle ich auf die erhaltenen Zinsen Kapitalertragssteuer. Verluste durch Ausfälle kann ich leider nicht verrechnen. Anleger die Fragen zur Versteuerung haben, sollten sich durch einen Steuerberater beraten lassen.

Viele Leute stellen die Frage: Wie reiche ich die zu versteuernden Rendite beim Finanzamt ein? Was muss ich dabei genau beachten? Im Gegensatz zum Aktiendepot führt der Anbieter kein Geld ab.

Es ist richtig, dass die Anbieter keine Steuern einbehalten. Die deutschen Anbieter stellen aber eine Ertragsübersicht bereit. Für die ausländischen Anbieter muss ich die Werte aus den Berichten entnehmen, um diese in der Steuerklärung zu berücksichtigen.

Welche Risiken gibt es für die Anleger dieser P2P-Plattformen?

Das Kreditausfallrisiko liegt auf der Hand. Zahlt der Kreditnehmer nicht, stösst die Plattform einen Inkassoprozess an. Dieser wird im Schnitt nur einen Teil des Betrages eintreiben. Zudem dauert ein Inkassoprozess durchaus mehrere Jahre.

Daneben gibt es aber auch andere nicht so offensichtliche Risiken:

Plattformrisiko: Die Plattform ist technisch oder wirtschaftlich nicht mehr in der Lage den Betrieb aufrecht zu erhalten.

Betrugsrisiko: Entweder durch den Kreditnehmer (z.B. Identitätsbetrug) oder gar durch die Plattform (aktueller Fall Trustbuddy in Schweden) oder durch Dritte (Hacker).

Kreditprüfung durch die Plattform nicht sorgfältig genug: Ausfallraten liegen höher als von der Plattform ursprünglich prognostiziert.

Liquiditätsrisiko: selbst wenn ich nur in fünfjährige Kredite investiere, weil ich das Kapital in fünf Jahren brauche, dann können Inkassofälle dazu führen, dass Geld auch noch im 6. Jahr gebunden ist.

Bei britischen Plattformen: Wechselkursrisiko zum britischen Pfund.

Regulatorische Risiken: Die Gesetzgebung könnte sich ändern, zum Beispiel könnten sich die Regeln für die Besteuerung ändern, während meine Anlage noch gebunden ist.

Konjunkturelle Risiken: Eine Rezession oder andere wirtschaftliche Ereignisse könnten die Ausfallraten in die Höhe treiben

Für das Verständnis der Risiken hilft es wenn man sich versteht, dass die Interessen von Marktplatz und Anleger nicht deckungsgleich sind.

Was passiert, wenn eine solche Plattform eingestellt wird? Laufen die Kredite weiter?

Ja, die Ansprüche bestehen weiter (außer in einzelnen Sonderkonstellationen). Allerdings bin ich nicht sicher, wie gut die Vorkehrungen der Marktplätze in der Praxis sind, damit ein Stellvertreter die operative Abwicklung übernimmt. Ich würde zumindest mit erheblichen Verzögerungen rechnen.

Legst Du parallel auch in Aktien an?

Für mich sind P2P-Kredite nur eine Anlageklasse. Ich halte es nicht für sinnvoll, nur in diese zu investieren. Auch hier ist aus meiner Sicht eine Streuung empfehlenswert.

Warum bestehen nach wie vor so massive Vorurteile gegenüber dieser Anlageform?

Bestehen denn Vorurteile? Ich glaube, sie ist einfach unbekannt. Insofern sind die Anleger in Deutschland typische ‚Early Adopter‘, die Innovationen gegenüber aufgeschlossen sind und sich aktiv informieren. In England berichten nicht nur Finanzzeitschriften, sondern auch Publikumszeitschriften im Wochentakt über die Vorteile und Risiken von P2P-Krediten.

Meine Frau hat mal ihrem Friseur erzählt, dass ich mich mit P2P Krediten beschäftige. Nachdem sie ihm erzählte, dass sei, wenn sich Personen über das Internet Kredit geben ohne zu wissen, wer der andere sei, erntete sie nur ungläubiges Staunen, dass es sowas tatsächlich geben könne.

Angesichts der zahlreichen Vorurteile schon gegenüber der Börse, kann ich so eine Reaktion auch wieder verstehen. Ich danke Dir herzlich für Deine ausführlichen Antworten, Claus!

Zu Teil 1 des Interviews geht es hier.

Zum Artikel über Auxmoney geht es hier

Mehr über Mintos erfährst Du hier

Hier findest du mehr über Estateguru

Und einen Einblick in Viainvest gibt es hier

Bilder: Claus Lehmann

4 Antworten

Sehr interessantes Interview! Auch ich beschäftige mich in letzter Zeit vermehrt mit P2P-Krediten und werde in diese nach dem Motto „Konsumschulden sollst du nicht machen, du sollst sie besitzen.“ (Gerald Hörhan) investieren.

Sehr interessant, aber definitiv nichts für mich. Einfach zu zeitintensiv und ich sehe Probleme mit größeren Summen. Was mache ich mit 100.000, 200.000 € oder mehr? Als Hobby ganz nett. Ich bleibe da lieber bei meinen Dividendenaristokraten.

Es gibt beispielsweise bei Auxmoney Leute oder institutionelle Investoren, die mehrere Millionen angelegt haben. Es ist nicht so zeitintensiv, wie Du glaubst, aber sollte ohnehin nur zur Diversifikation genutzt werden.

Aber mit Deinem Dividenden-Depot machst Du das schon ganz richtig, Alexander. 😉

Die AA+A sind theoretisch eine super Sache bei Bondora. Das Problem ist an diese ranzukommen. Du hattest scheinbar viel Glück diese zu bekommen oder bist lang genug dabei.

Ich habe im November angefangen und irgendwie null AA oder AA Ratings in meiner Liste.

Die sind so heiß begehrt, die sind innerhalb von 2 Minuten wohl verteilt (vielleicht macht das auch schon der AutoInvestMode).

Also praktisch fangen die Ratings bei Bondora bei B an (mit mageren 10-12%). Es gibt wohl auch schon ‚gute alte‘ Zeiten bei Bondora.