IKEA liefert manchmal einfach die besten Steilvorlagen. Und ich finde, dass die Überschrift auf einen Schlag klar macht, warum Immobilienfinanzierung ein so unangenehmes Thema sind. Worauf solltest Du achten? Was sind die Pain Points? Schauen wir uns das gemeinsam mal genauer an.

Inhalt

Überblick Immobilienfinanzierung

1.190.000 Ergebnisse liefert die Google-Suche, wenn Du „Immobilien“ und „Kredit“ eingibst. Ein umkämpftes Thema. Und ein Thema, das provisionsgeile Berater, schmierige Geldverleiher und seriöse Baufinanzierer vereint. Eigentlich ist es somit genauso komplex wie das Anlegen an der Börse. Und die Gefahr ist groß, dass Du über den Tisch gezogen wirst. Komischerweise haben die Deutschen vor diesen Kreditgeschichten weniger Angst als vor einem vernünftigen Vermögensaufbau an der Börse. Aber das soll hier mal nicht das Thema sein.

Denn in diesem Artikel geht es mir nicht darum, haarklein das Thema Immobilienkredit zu erklären. Ich bin wie gesagt absolut kein Freund von Krediten, aber wenn ich bei diesem Thema mitreden möchte, muss ich mich damit auch beschäftigen. Deswegen habe ich einige Zeitschriften und Internetseiten durchforstet, um das Thema Immobilienkauf und -kredit etwas näher zu beleuchten – abseits meiner Vorliebe für das Mieten.

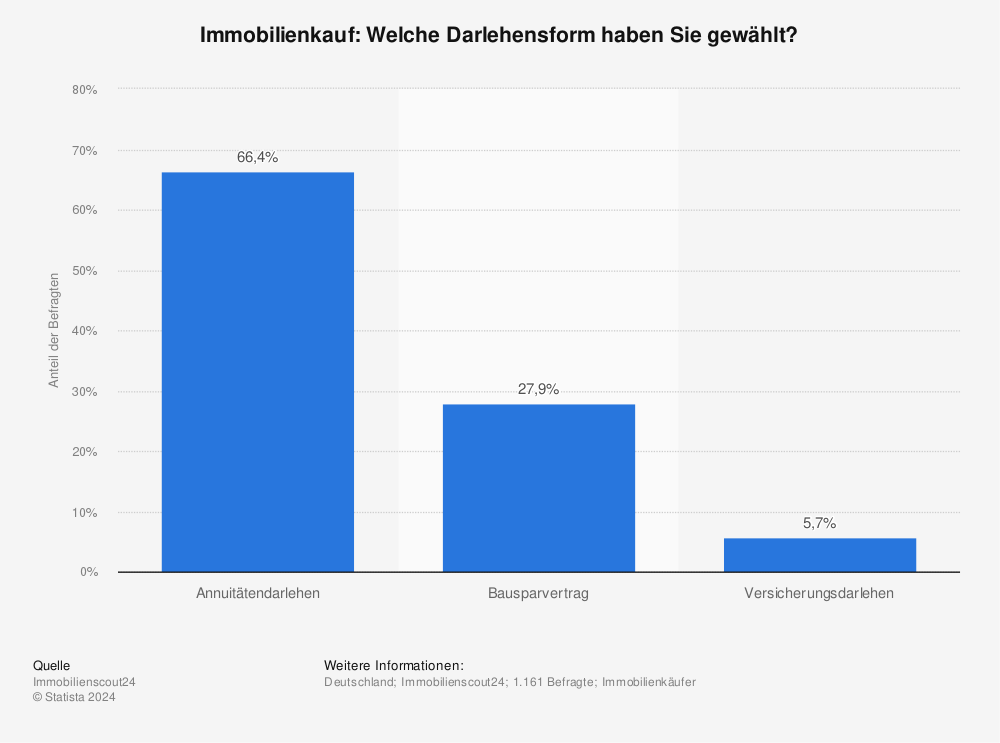

Diese Immobilienwoche soll ja einen ganzheitlichen Ansatz bieten, weshalb ich auch die ganzen Statistiken eingefügt habe. Nur stur meine Meinung herauszuposaunen wäre mir viel zu langweilig. Fangen wir deshalb mit einer weiteren Statistik an: Welche Darlehensform wählen die Deutschen?

Mehr Statistiken findest Du bei Statista

Ein Annuitätendarlehen ist eine Kreditform, bei der Du konstant Raten bezahlst. Diese bestehen aus einem Zins- und einem Tilgungsteil. Am Ende dieses Beitrags habe ich eine solche Rechnung erläutert. Der Bausparvertrag dürfte klar sein, denn diesen versuchen Bankberater nach wie vor noch an jeden zu verjubeln. Du zahlst in einen Vertrag ein und erhältst dafür (momentan sehr mickrige) Zinsen. Auf dieser Basis erhältst Du dann einen Kredit von der Bank.

Darlehensformen

Bei einem Versicherungsdarlehen handelt es sich um Produkte, bei denen Berater und Versicherungen dicke Provision einstreichen. Dazu zählt beispielsweise die Kapitallebensversicherung. Das ist sehr unflexibel und teuer. Zum Glück haben das nur 5,7 Prozent der Immobilienkäufer genutzt.

Kommen wir mal auf die Bausparkassen zu sprechen. Wenn ich erneut in Tests lese, dass nur drei Filial-Bausparkassen nicht am Bedarf vorbei empfehlen oder unnötig teuer sind, fühle ich mich wieder bestätigt. Hier ist die Abzocke mitunter noch größer als bei den teuren Fonds, Zertifikaten, Versicherungen oder eben Bausparverträgen aus den Banken. Schließlich können jahrzehntelange Kosten die Folge sein.

Online bessere Angebote

Witzig ist aber, dass 10 von 17 Bausparkassen online bessere Angebote machten als in den Filialen. Genauso ist es ja auch bei den Bankprodukten – zumindest wenn Du Dich ein wenig damit auskennst. Somit liegt das Potenzial von Immobilienkrediten nicht im Beratungsraum, sondern im Internet.

Du kannst jetzt von der Finanztest halten, was Du willst, aber ich finde die Artikel wirklich gut, hilfreich und sie generieren einen Mehrwert für den Leser. Gleiches gilt ja auch für den Finanztip von Josef Tenhagen (Ex-Chefredakteur von Finanztest).

Der Onlinerechner für Bausparer

Über den Onlinerechner kannst Du Dir als Vorabrecherche mal anschauen, welche Bausparer besonders gute Angebote anbieten – sowohl kurz-, mittel- als auch langfristig. Mit Dr. Klein gibt es auch einen vernünftigen Immobilienfinanzierer hier aus Lübeck, der zur Hypoport AG gehört. Auch Interhyp wird häufig erwähnt, wenn es um anständige Beratung und Angebote geht.

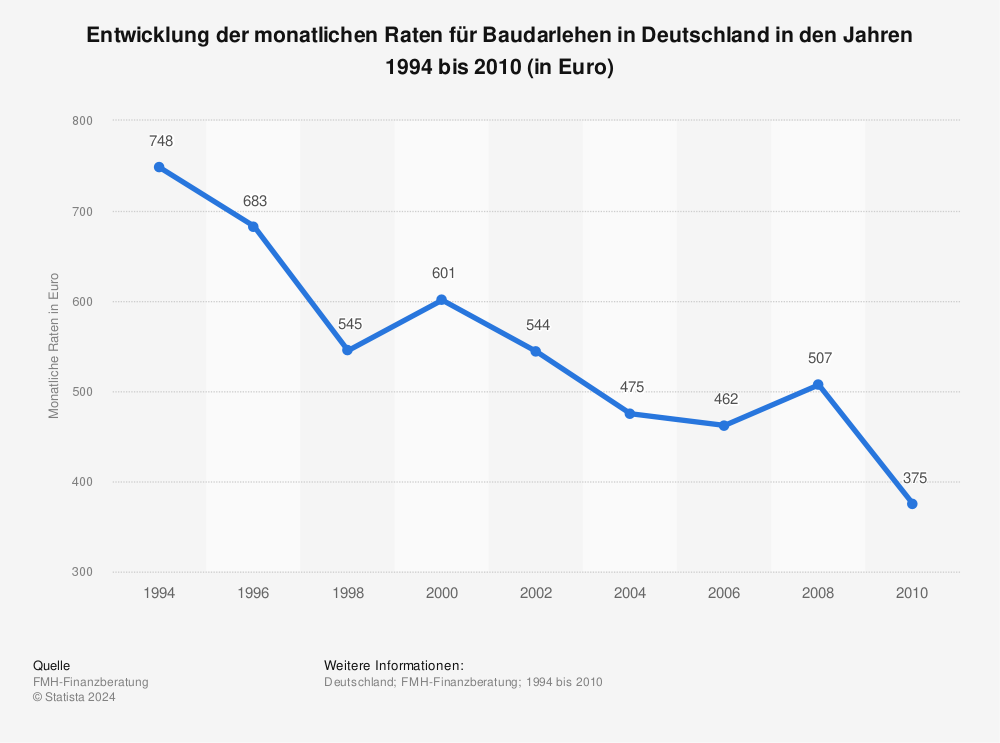

Mehr Statistiken findest Du bei Statista

Besonders aktuell ist gerade ein Artikel in der Finanztest, den Du hier für einen Euro kaufen kannst. Dieser nennt sich „Die günstigsten Angebote für Schnelltilger“. Vielleicht möchtest Du Dich ja darüber informieren.

Immobilienfinanzierung: Worauf kommt es an?

Aber genug der Vorrede. Worauf kommt es denn bei einer Immobilienfinanzierung an?

Zuerst einmal: Der reine Kaufpreis ist nicht alles, was Du zahlen musst. Zusätzlich kommen noch Kosten wie Notar, Maklerprovision, Grunderwerbssteuer (unterschiedlich in den Bundesländern!) und Gebäudeversicherung dazu. In Deutschland sind das zusätzlich 11,5 Prozent, die Du auf den Kaufpreis aufschlagen kannst

Auch das Wohngeld bei einer Eigentumswohnung oder einem Haus solltest Du nicht vergessen. Du zahlst damit praktisch die monatliche Pauschale für Hausverwaltung, Müllabfuhr, Renovierungen, Hausmeister, Gärtner und anderes. Bei einem Haus ist es in der Regel geringer, da keine Verwaltung dahintersteckt. Auch wenn Du gekauft hast, wohnst Du also nicht kostenlos!

Anzeige: Kostenloser Immobilien-Videokurs über passives Einkommen mit Immobilien aufbauen

Eigenkapital ist wichtig

Am aller-, aller-, allerwichtigsten ist jedoch das mitgebrachte Eigenkapital. Minimum sind hier in den meisten Fällen die Nebenkosten, die finanziert werden müssen. Ich halte so etwas für sehr waghalsig und gefährlich mit so einer geringen Summe, eine Wohnung oder ein Haus zu finanzieren. Da bist Du eine Marionette Deiner Bank und womöglich erst mit 100 Jahren schuldenfrei!

Ich kenne 50-jährige Leute, die gehen mit heißer Luft in Tasche und Portemonnaie in die Bank, beantragen einen Hauskredit, den sie sich nicht leisten können, und bekommen diesen auch noch genehmigt. Dass da nach einer gewissen Zeit die Raten ausbleiben, verwundert mich nicht. Ok, das Minimum können sie vorweisen, aber was bringt das? Eine Rentenzeit in Altersarmut ist so doch vorprogrammiert. Ohne das dann zwangsversteigerte Haus, versteht sich.

Das große Beben

Man kann es natürlich auch so machen wie in den USA vor 2008. Da sind völlig verarmte Leute in die Bank spaziert und haben einen Hauskredit erhalten – ohne irgendwelche Sicherheiten. Millionenfach. Das sind die sogenannten „faulen Immobilienkredite“ gewesen, die dann in dem Mega-Crash 2008 gipfelten.

Die Namen Fannie Mae und Freddie Mac dürften Dir in diesem Zusammenhang sicher ein Begriff sein. Aber hey, die USA sind (oder waren) das Land der begrenzten Unmöglichkeiten. Da ging sogar sowas. Ich empfehle Dir den Film „Der große Crash“ mit Kevin Spacey, wo es um die „Lehman-Superhelden“ und die gleiche Thematik geht. Gibt es bei Netflix in der Flatrate.

Schnell tilgen, früher frei leben

Schau Dir bitte mal den sehr langen und aufschlussreichen Artikel aus der Süddeutschen Zeitung zum Thema Baufinanzierung an. Der ist sehr lesenswert. Eine umfangreiche Liste zur Immobilienfinanzierung inklusive Rechner liefert Dir die Interhyp hier. Alle wesentlichen Begriffe zu diesem Thema werden dort erläutert.

Lass‘ uns nun noch einmal über das Thema Tilgung sprechen. Vor einigen Jahren war es gang und gebe, auf einprozentige Tilgungsraten zu setzen. Wäre es heute immer noch so, würde es 60 Jahre dauern bis Du wieder schuldenfrei bist. Unverantwortlich. Da sitzt Du mit 100 im Altersheim oder liegst unter der Erde und hast immer noch Schulden. Oder auch Deine Kinder oder Enkel.

„Beim aktuellen Zinsniveau sollte ein vorsichtiger Wohnungskäufer mindestens 3 Prozent Anfangstilgung vereinbaren. Bei bester Bonität und 1 Prozent Zins ist er sogar schon nach gut 27 Jahren vollständig schuldenfrei.“

Michiel Goris, Vorstandschef bei Interhyp, im €uro-Sonderheft 02/2015

Quer rechnen

Ich habe mir mal den Spaß gemacht und mir über einen Tilgungsrechner fiktive 250.000 geliehen. Da bin ich bei einer monatlichen Rate von 1.250 Euro (625 € Zins/625 € Tilgung).

Der Sollzinssatz liegt in dem Beispiel bei 3 Prozent, während die Tilgung den eben angesprochen 3 Prozent entspricht. Die Sollzinsbindung liegt bei zehn Jahren. Danach liegt der neue Sollzinssatz bei 6,5 %. 21 Jahre und 1 Monat darf ich das nun abzahlen. Das ist ein relativ überschaubarer Zeitraum im Vergleich zu den 60 Jahren. Den Tilgungsrechner findest Du übrigens auf der Interhyp-Webseite.

- Kommer, Gerd (Autor)

Fazit

Ich bin ehrlich: Für mich ist das nichts. Ich möchte mich nicht 21 Jahre an eine Bank oder Bausparkasse binden und jeden Monat so viel Kohle in einen Kredit buttern.

Das Thema ist natürlich sehr beliebt. Eingangs habe ich das ja schon erwähnt. Letztendlich musst Du Dich dafür entscheiden, ob Du schon lebst oder die nächsten Jahrzehnte erstmal abzahlst. Das Haus gehört Dir nur auf dem Papier. Für mich liegt das Problem auch darin, dass ich der Bank, Bausparkasse oder Versicherung bei einer Immobilienfinanzierung nicht mal eben sagen kann, dass ich eine finanzielle Pause benötige.

Jobverlust, Krankheit, Auto kaputt – das alles kann dazu führen, dass Du auf einmal mehr Geld benötigst. Den Kreditgebern ist das egal. Da wird einen Moment gewartet und nach wenigen Monaten kommt dann die Zwangsversteigerung. Kannst Du Dir das leisten?

Ohne Kredit hast Du es auf jeden Fall einfacher, ein Vermögen aufzubauen. Natürlich gibt es andere Beispiele, die beides ohne Probleme wuppen konnten. Das siehst Du ja in den ganzen Kommentaren bei dieser Themenwoche. Meiner Meinung nach ist das aber nicht das Gros der Deutschen.

Wer aber mit der jahrzehntelangen Belastung klar kommt, der soll das machen. Aber bitte einem vernünftigen Eigenanteil. Dieser sollte aber in Tages- oder Festgeld angespart werden und nicht an der Börse – sonst kommt am Stichtag die Ernüchterung, wenn ein Börsencrash kommen sollte.

Weitere Immobilien-Artikel

Immobilienfinanzierung für Selbstnutzer

Immobilien – Kaufen oder mieten – Der Finanzwesir rockt

Review: Gerd Kommer: Kaufen oder Mieten?

Mieten besser als kaufen? – 8 persönliche Gründe dafür

Immobilien Investor Podcast: Interview mit Alex Düsseldorf Fischer

„Vermögensaufbau mit Immobilien“ – Interview mit Marco und Stefan von Immocation

“In 3,5 Jahren habe ich 44 Immobilien gekauft!” – Interview mit Alexander Raue vom Vermietertagebuch

“Immobilien vermieten” – Der Finanzwesir rockt 81

7 Antworten

Hey Finanzrocker!

Dein Artikel hat mir sehr gut gefallen. Vor einigen Jahren stand bei mir immer fest: Ich kaufe ein Haus! (Schließlich haben es die Eltern ja auch so gemacht). Doch seit dem ich mich mit Vermögensbildung und dem Ziel der Finanziellen Freiheit beschäftige, komme ich mehr und mehr ins grübeln ob es das richtige ist.

Es ist echt keine leichte Entscheidung… Naja ich habe noch ein bisschen Zeit.

Toller Artikel. Schöne Grüße

Philipp

Hallo Philipp,

genauso ging es mir auch. Die Eltern leben einen vor ein Haus zu bauen, da sie es selber getan haben. Aber für Dich und mich sollte der Hausbau kein Thema mehr sein, wenn wir wirklich die Finanzielle Freiheit schaffen möchten steht das nicht zur Debatte. Wie willst Du die Finanzielle Freiheit schaffen, wenn Du über viele Jahre einen Kredit abzahlen musst und wenn er dann nach vielen Jahren endlich abgezahlt ist, fängst Du fast wieder bei 0 an mit der Vermögensbildung. Das passt also beides nicht zusammen und schließt sich entsprechend aus.

Viele Grüße

FjodorForex

„Letztendlich musst Du Dich dafür entscheiden, ob Du schon lebst oder die nächsten Jahrzehnte erstmal abzahlst. Das Haus gehört Dir nur auf dem Papier“.

Was auch immer das im praktischen Leben bedeutet. Muss ich die Bank fragen, wenn ich untervermieten will, eine Garage anbauen, alle Bäume im Garten fällen? In den meisten Fällen wohl nicht, aber ich muss das bei gemietem Wohnraum (also den Vermieter in diesem Fall). Also, wer „lebt“ da mehr, der Eigentümer oder der Mieter? Und als Mieter zahlst du bis zum Lebensende, wie willst du da Vermögen aufbauen? *g*

Dein Vermieter wird dir bei Bedarf wohl auch keine finanzielle Pause einräumen, oder? Bei der Finanzierung kann man das zumindest abfedern, indem man variable Tilgungsraten vereinbart.

Zur Frage, ob man durch die Finanzierung gebunden oder frei ist: Da gibt es leider noch so einige Fallstricke: Zum Beispiel Forward-Finanzierung oder Wohnriester, deren Nachteile der Bankberater auch ungerne erzählt…

Also ich habe mit 23 mein Haus gekauft. Es ist alt, muss noch weiter ausgebaut werden… und doch habe ich es keine Sekunde bereut. Warum? Ich zahle den Kredit mit hoher Tilgungsquote, da das Haus alt war, war der Preis nich überhöht. Ich baue aus, wenn ich Geld habe (wann und wie bleibt mir überlassen) In der Ansparphase des Renovierungsgeld bin ich frei in meiner Anlageentscheidung- ebenso ist der Bautermin variabel. Ich bin also nicht gezwungen meine ganzen Aktien in einer „Crashphase“ zu verkaufen. Ab nächstes Jahr (nach 15 Jahren) bin ich wieder schuldenfrei- also weder Kredit noch Miete. Wollte ich hier in meinem Wohnort heute mieten, hätte ich gar keine Möglichkeit mehr nebenher noch Geld anzusparen, da die Mieten hier in den letzten Jahren imens gestiegen sind. Von meiner Warte aus habe ich also intuitiv alles richtig gemacht. Allerdings muss ich erwähnen, zu heutigen Konditionen (Immobilienpreise vorrangig) würde ich nicht mehr kaufen und neu bauen käme für mich grundsätzlich nicht in Frage.

Viele Grüße

Vielen Dank für Deinen tollen Kommentar! Ich denke, er zeigt noch einmal einen anderen Weg als mein Artikel. Und wie die Preise in den letzten Jahren gestiegen sind.

Viele Grüße

Daniel

Wir haben vor 2 Jahren auch gekauft und Glück gehabt, weil unsere Gegend (die Schweiz ist in der Nähe) preistechnisch ordentlich zugelegt hat. Wohnraum ist knapp und teuer, die Mieten hoch. Da lächle ich nun stolz in mich hinein alles richtig gemacht zu haben, mit meiner Doppelhaushälfte und kleinem Garten mitten in der Stadt. Nicht mal ein Auto brauchen wir. Und da zahle ich gerne meine konstante Rate von 600,-€, 20 Jahre lang ab. Danach bin ich schuldenfrei. Da ich Beamtin bin und mein Mann ebenso voll berufststätig, werden wir die

600,-€ bei der Bank sicher immer zahlen können, denn eine 4 Zimmer Wohnung die wir als vierköpfige Familie bräuchten, da wohnst du nicht günstiger und besser als jetzt. Es kommt immer drauf an,zu welchem Preis zu Eigentum kaufst. Alles ein Rechenbeispiel. Pauschalieren lässt sich das nicht, ob Wohneigentum oder Miete günstiger ist.

Hey Finanzrocker,

super Beitrag! Danke für die ehrliche Meinung und Einschätzung.

Ich denke, dass mindesten 20% Eigenkapital plus die Nebenkosten vorhanden sein sollten um den Rückzahlungszeitraum auf ein normales Level zu bekommen. Aber das ist leider immer leichter gesagt als getan.

Ich bin gespannt auf eure weiteren Beiträge.

Viele Grüße,

Marco