Altersvorsorge ist ein schwieriges Thema. Kaum einer hat genaue Vorstellungen, wie viel er zurücklegen sollte, um im Alter einen ausreichenden Puffer zu haben. In diesem umfassenden Gastartikel von Alexander Schulze-Fielitz von Klar+ lernst Du die acht Schritte zu einer umsichtigen Planung kennen.

Mal ehrlich: Oft besteht Sparen darin, am Ende des Monats zurückzulegen, was noch übrig ist. Im besten Fall geht ein fester Betrag jeden Monat aufs Sparkonto, in den Sparplan oder die Lebensversicherung. Aber hast Du mal vernünftig ausgerechnet, wie viel das eigentlich sein sollte? Wie viel musst Du wirklich zurücklegen, um im Alter noch immer das gewünschte Einkommen zu haben? Für die Wahl der richtigen Altersvorsorge ist das ein zentraler Schritt (siehe auch In 5 Schritten zur perfekten Altersvorsorge). Und wie kannst Du verhindern, dass irgendwann die Rücklagen doch aufgebraucht werden? Ist bei all dem auch die Inflation einberechnet?

Inhalt

1. Altersvorsorge für ganz Eilige

Wer fast gar nicht rechnen möchte und noch relativ jung ist, der hält sich an die Faustregel 20 Prozent. Wer irgendwo angestellt ist, der spart 20 Prozent oder ein Fünftel seines Netto-Einkommens. Wer selbständig ist, der sollte mehr nehmen – und zwar 20 Prozent vom Brutto.

2. Die Budget-Methode

Für wen 20 Prozent zu viel sind, der sollte zunächst einmal herausfinden, wie viel er ohne größere Probleme auf die Seite legen kann – und das dann auch tun. Dazu ist es nötig, dass Du Dir Budgets für verschiedene Lebensbereiche gibst: Miete, Kleidung, Essen, Fortbewegung, Urlaub, Versicherungen – die Liste ist lang. Am einfachsten ist es, ein oder zwei Monate ein Haushaltsbuch zu führen. Dazu gibt es inzwischen jede Menge gute Apps.

Wenn Du dann Deine monatlichen Kosten in einzelne Posten heruntergebrochen hast, solltest Du noch einen weiteren hinzufügen – nämlich das Sparbudget. Wer einen festen Betrag im Monat zur Seite legt, der spart auf Dauer fast immer mehr als derjenige, der einfach immer das zur Seite legt, was übrig ist. Das zeigen viele Studien. Der Sparbetrag sollte aber auch realistisch gewählt sein – deshalb die Budgetierung.

3. Bedarf im Alter berechnen

Um den Bedarf im Alter korrekt zu schätzen, musst Du ein bisschen mehr rechnen. Als Basisbetrag nimmst Du einfach Deine heutigen monatlichen Ausgaben, die Du entsprechend verschiedener Erwartungen erhöhst oder verringerst. Die wichtigsten Fragen dabei sind:

- Wo werde ich wohnen?

- In einem eigenen Haus oder zur Miete?

- Ziehe ich vielleicht in eine kleinere Wohnung um, weil die Kinder aus dem Haus sind?

- Möchte ich an den Stadtrand/in die Stadt ziehen?

- Habe ich ggf. einen Dienstwagen, den ich im Alter selber finanzieren muss?

- Wer ist finanziell von mir abhängig?

- Muss ich einen Ehepartner mit versorgen?

- Sind meine Kinder schon berufstätig oder muss ich sie noch finanzieren? Besonders ein Studium kann teuer werden.

- Möchte ich meine Enkel unterstützen?

- Gibt es sonstige Familienmitglieder, für die ich verantwortlich sein könnte?

- Gesundheitsausgaben

Die sind besonders für privat Krankenversicherte wichtig. Im Durchschnitt steigen die Beiträge hier jedes Jahr um mehr als fünf Prozent. Die Belastung kann sich noch weiter erhöhen, wenn der Beitrag irgendwann so hoch ist, dass der maximale Arbeitgeberanteil erreicht ist – oder dieser irgendwann ganz weg fällt.

- Für die Ambitionierten:

Hast Du noch Träume, die Du verwirklichen willst? An sich wäre es ja schade: Im Ruhestand hast Du die Zeit, Du bist voraussichtlich noch vergleichsweise fit und könntest jetzt machen, was Du, und nur Du, willst. Urlaub in Island, ein eigenes Segelboot, Weltreise, die größte Modellbahn in Norddeutschland, einmal zur Brieftaubenzüchtermesse nach Sydney. Alles schön, aber auch alles teuer. Für manche die allermeisten Wünsche brauchst Du zusätzlich (einmalig) Kapital.

Wenn Du diese Faktoren alle berücksichtigt hast und Deine Ausgaben entsprechend erhöhst oder senkst, weißt Du, wie viel Du laut dem heutigen Geldwert pro Monat brauchen würdest, wenn Du in Rente gehst. Ein Beispiel: Thomas geht davon aus, dass er im Alter mindestens 1800 Euro zur monatlichen Lebenshaltung für sich und seine Frau braucht.

Er plant, dann in einer eigenen kleinen Wohnung zu leben und rechnet mit 200 Euro Nebenkosten. Für die Förderung seiner Kinder plant er 300 Euro zusätzlich ein. Zusätzlich plant er einen Sicherheitspuffer von 300 Euro für seine Gesundheitsabsicherung ein. Damit hat er einen Mindestbedarf von 2600 Euro netto im Monat. Für seine erste Basisplanung rechnet er nicht mit besonderen Wünschen.

4. Die Inflation einrechnen

Die Inflation wird von vielen unterschätzt. Sie bezeichnet den durchschnittlichen Wertverlust einer Währung pro Jahr. Im Moment ist die Inflation im Euroraum sehr niedrig, langfristig rechnet man aber immer noch mit einer Teuerungsrate von zwei Prozent pro Jahr. Wegen des Zinseszins-Effektes summiert sich das sehr schnell.

Für Thomas werden aus heute 2600 Euro bei zwei Prozent Inflation in 32 Jahren fast die doppelte Summe. Um sich Waren im gleichen Wert zu kaufen braucht er dann 4899 Euro. Rechne deshalb aus, in wie viel Jahren Du anfangen möchtest, Dein Erspartes zu verbrauchen. Wenn Du die Inflationsberechnung (oder alle folgenden Rechnungen) nicht selbst machen möchtest, kann Dir diese Aufgabe zum Beispiel KLAR+ abnehmen.

5. Guthaben abziehen

Vermutlich wirst Du aber auch schon ein gewisses Guthaben aufgebaut haben, dass Du für die Rente verwenden willst. Das bekannteste ist die gesetzliche Rente, sei es von der Deutschen Rentenversicherung, von einem Versorgungswerk oder die Beamtenpension. Über deine Ansprüche wirst Du regelmäßig informiert (falls nicht: eine Schätzung findest Du hier).

Ein Tipp dabei: gehe eher davon aus, dass die Rentenansprüche gering steigen. Die Renteninformation der DRV geht in einem Beispiel davon aus, dass Deine Ansprüche pro Jahr um drei Prozent wachsen. In der Realität hat es das in den vergangenen Jahren nicht einmal gegeben, auch die starke Steigerung zum kommenden Jahr ist voraussichtlich ein einmaliger Ausreißer. Denn die demografische Entwicklung wirkt sich sehr ungünstig auf mögliche Steigerungen aus.

Die Rentenansprüche, die ohne Hochrechnung sicher sind, kannst Du dann aber schon mal von Deiner regelmäßigen Rente abziehen. Thomas kalkuliert mit 1750 Euro Rente pro Monat, seine Frau Evelin bringt 1200 Euro Rente mit in den Haushalt. Um auf den errechneten Betrag zu kommen, braucht er also immer noch eine Nettorente von (fast) genau 2000 Euro pro Monat.

Sehr unterschiedlich werden die Erbschaften in Deutschland ausfallen. Tatsächlich werden bis 2024 ca. 2,1 Billionen Euro an die jüngere Generation vererbt. Jeder sollte sich daher Fragen, ob er Geld von seinen Eltern erben wird und ob er mit diesem Geld rechnen will. Denn auch das Vermögen ist ja mit einer gewissen Unsicherheit belegt (z.B. Pflegefall der Eltern). Thomas rechnet hier mit keinen Einnahmen.

6. Notwendiges Kapital zum Renteneintritt

Idealerweise hast Du jetzt zwei Werte berechnet: eine Rente, die Du monatlich brauchst. Und eventuell einen zweiten Betrag, den Du einmalig zum Rentenbeginn für Deine Träume ausgeben willst bzw. zusätzlich zur Verfügung hast. Für eine spätere Detailbetrachtung ist es gut, die beiden Werte getrennt zu halten. Für die Bestimmung unserer Sparrate wollen wir aber beides zusammenrechnen. Wichtig dabei ist die Frage, wie lange das angesparte Kapital für die Rente reichen muss. Auch wenn die Lebenserwartung jährlich steigt, steigt Sie vermutlich nicht so stark, wie uns manche Versicherung glauben machen will.

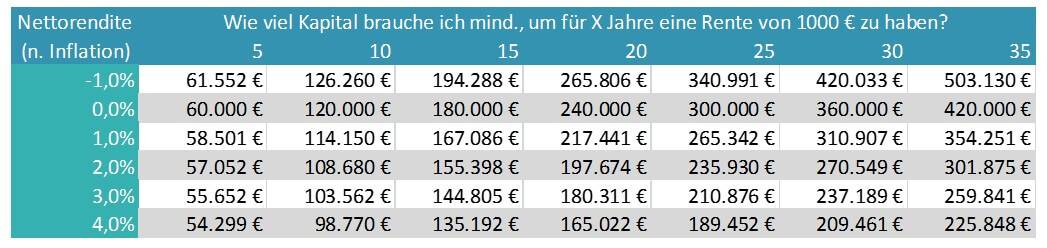

Das statistische Bundesamt geht in seiner (konservativen) Schätzung davon aus, dass ein 1980 geborener Mann mit 60 eine Lebenserwartung von 84,6 Jahren hat (Frauen + 4 Jahre). Das variiert pro Geburtsjahr ca. um 0,1 Jahre, d.h. ein 1970 geborener Mann hat nur eine Lebenswartung von 83,6 Jahren, jüngere Jahrgänge leben entsprechend länger. Durchschnittliche Lebenserwartung heißt aber auch, dass 50 Prozent der Menschen älter werden. Wir nehmen daher einen Sicherheitspuffer von 8 Jahren an, dieses Alter erleben dann nur noch rund 20 Prozent eines Jahrgangs. Unser 1980 geborener Mann wird damit knapp 93 Jahre alt und muss daher ab Renteneintritt mit 67 noch rund 26 Jahre von seinem Vermögen leben.

Thomas ist 1980 geboren. Bei Nettobedarf von dann 2000 Euro pro Monat und einer realen Nettoverzinsung nach Steuer und Inflation von 1 Prozent ergibt das einen Kapitalbedarf für ihn von 549.275 €.

7. Die Steuer abziehen

Nicht nur die Inflation, auch die Steuer greift das sauer Ersparte an. Wie viel Du zahlen musst, hängt von der Art der Geldanlage ab. Sicher ist: An irgendeiner Stelle wird der Staat einen Teil Deiner Zinsgewinne kassieren – ein echter Renditekiller. Die verschiedenen Arten sind:

- Abgeltungssteuer

Gilt zum Beispiel bei Fonds, Tagesgeld, Anleihen oder Aktien. Zum Verkaufszeitpunkt wird festgestellt, ob Du Gewinn gemacht hast. Ist das der Fall, bekommt der Staat von diesem Gewinn ein Viertel. Zusammen mit Solidaritätszuschlag und Kirchensteuer sogar rund 28 Prozent.

- Geförderte Bausteine

Es gibt allerdings noch andere Sparformen, zum Beispiel Riester, Betriebliche Altersvorsorge oder bestimmte Lebensversicherungen, bei denen die Abgeltungssteuer nicht anfällt und teilweise sogar die Einzahlungen von der Steuer abgesetzt werden können. Bei diesen so geförderten Bausteinen musst Du allerdings anschließend die Rente so versteuern, als sei sie normales Einkommen. Das gilt übrigens auch für die gesetzliche Rente der DRV, die ab 2045 voll versteuert werden muss. Als Faustregel gilt: Wer als alleinstehender Verdiener im Jahr rund 35.000 Euro bekommt, muss ungefähr ein Fünftel davon an den Fiskus abtreten (Infografik).

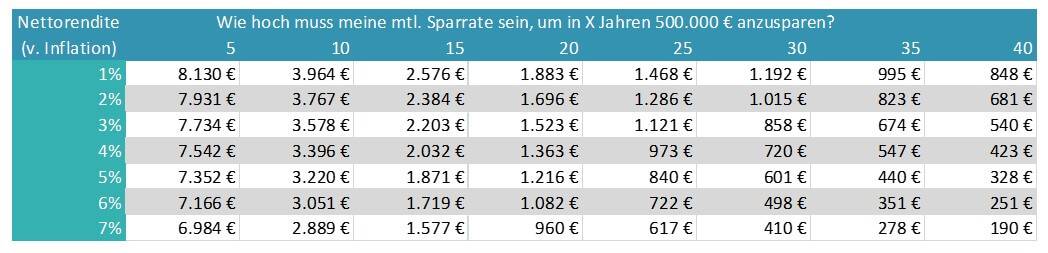

8. Ergebnis: Die Sparrate

Für die Bestimmung der Sparrate rechnen wir einfach mit der Abgeltungssteuer. Je nach persönlicher Risikoausrichtung kannst Du im Schnitt mit 3 bis 6 Prozent Nettorendite rechnen. Vor Steuern sind das grob 4 bis 8 Prozent und damit schon ein ordentliches Ziel. Nehmen wir Thomas: Er hat bis 2047 Zeit, sein notwendiges Kapital von nominal 549.275 Euro aufzubauen. Damit muss er bei einer mittleren Rendite von 5 Prozent im Jahr rund 581 Euro monatlich zur Seite legen.

Fazit

Fazit

Auszurechnen, wie viel Geld Du im Alter brauchst, ist gar nicht so einfach. Daraus kannst Du Dir die benötige Sparrate aber relativ leicht ableiten. Lass Dich nicht davon abschrecken, falls Du Dir diese Sparrate heute noch nicht leisten kannst. Viel wichtiger als heute schon einen hohen Betrag zu sparen ist die langfristige Spardisziplin und dass Du überhaupt etwas zurücklegst. Fange notfalls kleiner an – zum Beispiel mit einem Haushalts- und Sparbudget. Das vereinfacht Dir Deine Altersvorsorge.

Richtig verhandeln und mehr sparen

Über mich

Alexander ist Fintekkie, Finanzblogger und Vater. Nach mehr als 10 Jahren im Finanzbereich hat er sich selbständig gemacht, um mit seiner eigenen Firma KLAR+ zu entwickeln. Die Software empfiehlt Verbrauchern die richtigen Anlagen und Absicherungen für ihre Altersvorsorge, Geldanlage und Versicherung – und das alles, ohne Produkte zu verkaufen.

3 Antworten

Na, da habe ich alles richtig gemacht 😉

Eigentlich ist es nicht schwer, in jungen Jahren anzufangen. Leider kann man den meisten Thomas´en und Lieschen nicht klarmachen, dass es notwendig ist. Jeder weiß, dass seine Rente nicht langt, aber keiner macht was. Viele jüngere Bekannte sagen, ich kriege eh nichts mehr. Warum fangen sie aber nicht selber an, vorzusorgen? Sie zucken nur mit den Schultern. Ich verstehe es nicht. Andererseits kriege ich regelrecht Vorwürfe zu hören, dass ich was mache.

In den Berechnungen werden 500.000 € als Beispiel genannt. Wenn jemand heute mehr als 100k hat, dann ist das schon verwerflich. Als wäre „Reichtum“ was Schlimmes. In Deutschland darf man nicht „reich“ sein. Bei dieser Einstellung wird das nichts.

Hallo Alexander,

gratuliere, das können nicht viele Leute von sich sagen!

Aber leider hast Du absolut recht – obwohl heute alle beim Start ins Berufsleben wissen, dass Sie etwas für die Altersvorsorge tun müssen, starten die Menschen immer später damit. Wieso das so ist und was man dagegen tun kann – das ist die Gretchenfrage. Aus der Differenz zwischen Denken und Handeln ergibt sich dann das schlechte Gewissen, dass sich gelegentlich in Agressivität den Sparern gegenüber ausdrückt. Lass Dich nicht unterkriegen!

Gruß

Alex