Diese Woche habe ich Christian W. Röhl von der Plattform Dividendenadel im Podcast zu Gast. In über 100 kurzweiligen Minuten sprechen wir über Börse, Dividendenaktien, Quellensteuer, die Rolle der Blogger bei der finanziellen Bildung und noch ganz viel mehr. Lass Dir diese tolle Folge nicht entgehen.

Inhalt

Dividendenadel im Interview

Christian W. Röhl ist ein deutscher Investor, Unternehmer und Finanzexperte, der auf mehr als 20 Jahren Börsenerfahrung zurückblicken kann. Er betreibt den Blog „Dividendenadel“, macht das YouTube-Format echtgeld.tv mit Tobias Kramer und konzentriert in seinen Veröffentlichungen stark auf Dividenden und hat sich daher den Ruf des Dividendengurus in Deutschland erworben.

Bekannt wurde er durch das Buch „Cool bleiben und Dividenden kassieren“, das er 2015 gemeinsam mit Werner Heussinger veröffentlichte. Dort stellte die Dividendenadel-Strategie ausführlich vor und zeigte, warum es als Aktionär auch hilfreich sein kann auf Dividenden zu setzen. Dabei muss die Risikobereitschaft in das Investment nicht unbedingt höher sein als bei einem ETF wie dem MSCI World. Eine langfristig steigende Dividendenzahlung ist auch ein Qualitätsmerkmal, wie die Dividendenadel-Kriterien zeigen..

Dividendenadel Deutschland Index

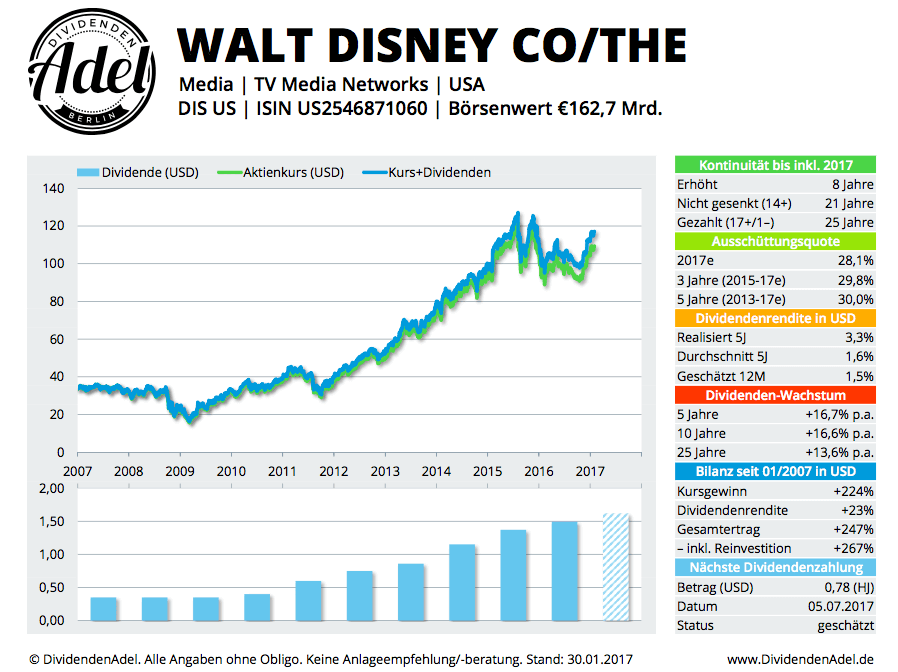

Einmal im Jahr erscheint der Dividendenadel Deutschland Index, in dem die deutschen Dividenden-Aristokraten nach Christians Dividendenadel-Kriterien vorgestellt werden. Dabei geht es um die Dividendenkontinuität , Dividendenkürzung, Ausschüttungquote, die Dividendenrendite und einiges mehr. Diese Übersichten erstellt Christian auch für den S&P 500, Dow Jones und Europa.

Shownotes Christian W. Röhl von Dividendenadel

- Zur Dividendenadel-Plattform

- Zu den Dividendenadel-Profilen

- Mein Buchreview zu „Cool bleiben und Dividenden kassieren“

- Buch bei Amazon kaufen*

- Zur Dividendenstrategie-Gruppe bei Facebook

- Zum Interview mit Tim Schäfer

- „Viele niedrigbewertete Aktien haben fast den Charakter einer Resterampe” – Interview mit Christian W. Röhl

- „Wachsende Erträge bis ins Alter“ – Interview mit Thomas Wachinger

Index oder Einzelaktie: Gerd Kommer vs. Christian W. Röhl – Der Finanzwesir rockt 70

Finanzrocker-Podcast auf allen Plattformen

Hier findest du den Finanzrocker-Podcast auf allen Plattformen

Direkt anhören

Mit der Anzeige des Podcast-Players akzeptierst Du die Datenschutzerklärung von Podigee Podcast Player.

Mehr erfahren

Zusammenfassung: über Börse, ETFs und Dividende

- Christian ist Buchautor, Investor, Unternehmer und Gründer von „DividendenAdel“. Er ist 40 Jahre alt, lebt mit seiner Frau seit vier Jahren in Berlin und wird in Kürze Vater.*

- Beruflich hat er während seines Journalismus-Studiums das Going Public Magazin mitgegründet, ist dann nach Frankfurt zu einer Wertpapierhandelsbank gewechselt um dort Börseneinführungen zu machen bis er 2001 sein eigenes Unternehmen gründete.

- Heute ist er hauptsächlich als Investor aktiv. DividendenAdel ist sein jüngstes Baby.

* bzw. ist zum Zeitpunkt der Veröffentlichung bereits Vater geworden, herzlichen Glückwunsch!

Wie kam es zur Gründung von DividendenAdel?

- Da bin ich irgendwie hineingeschlittert. Das Thema Dividende kam bei mir und meinem langjährigen Partner Werner Heussinger 2007 auf, nachdem wir unser Unternehmen teilweise verkauft hatten und erstmals in der Situation waren, selber einen signifikanten Geldbetrag anlegen zu können.

- Wir haben uns einiges angeschaut, Immobilien, geschlossene Fonds und Sachwerte, sehr wertvolle Erfahrungen mit Solaranlagen gesammelt,…

- Im Wesentlichen wollten wir auf liquide Anlagen gehen und haben uns dann mit dem Ertragscharakter von Dividenden beschäftigt. Ausgerechnet 2007 fingen wir an, ein Dividendenportfolio aufzubauen und lernten dank der Extrementwicklung der kommenden Monate viel über die eigene Risikotragfähigkeit.

- Über die Hochschule, an der ich auch Dozent bin, kam dann 2010 eine Anfrage für eine Dividendenstudie auf. Wir haben das dann jedes Jahr gemacht und schlussendlich 2016 das Buch „Cool bleiben und Dividenden kassieren“ herausgegeben.

- Weil aber ein Buch sich nicht aktualisiert und es doch einige Themen gibt, die man updaten muss, haben wir uns entschieden, die Website dazu zu machen. Und weil wir beide sehr stark von den USA beeinflusst sind, kam das Thema „Dividend Aristocrats auf“, das wir nach Deutschland geholt und DividendenAdel genannt haben.

Und es wird immer erfolgreicher! DividendenAdel taucht im Netz überall auch, du bist ja auch in diversen Facebookgruppen aktiv und als Experte anerkannt. Jetzt hast du den Status als Bestsellerautor und einen Blog, der stetig wächst…

- Ich bewundere das im Blogbereich, was Leute wie du (Finanzrocker) oder Tim Schäfer aufgebaut haben. Wir machen das erst seit einem Jahr und stehen noch ganz am Anfang. Die sozialen Medien sind für mich eine völlig neue Welt, ich sammele dort erstmal Erfahrungen.

Aber deine Blogartikel gehen ja sehr in die Tiefe und sind auch sehr fundiert.

- Ja, ich will auch darüber schreiben, was mich selber interessiert. Das richtet sich an mündige Anleger, denen muss man nicht sagen „Hey, du musst heute unbedingt in Aktie XY investieren“.„heute“ und „unbedingt“ sind sowieso schlechte Vokabeln wenn es um Anlageempfehlungen oder Investmententscheidungen geht.

- Ich möchte das nicht so absolut sehen. Es gibt wahnsinnig viele Aktien und wahnsinnig viele Themen. Ich schreibe über die Themen, die mich selber als Investor grade bewegen.

- Heussinger, Werner H. (Autor)

Mehr als Dividendenrendite und Payout

Ihr habt auch DividendenAdel-Profile ins Leben gerufen, mit einem Kurzüberblick über die Aktie und einem Vergleich zum Index. Was sind denn die Kriterien für eine DividendenAdel-Aktie?

- Klassischerweise schauen Anleger bei einer Dividendenaktie vor allem auf die Dividendenrendite. Rendite ist natürlich wichtig, je mehr desto besser.

- Allerdings mussten die Anleger häufig die Erfahrung machen, dass bei den Unternehmen wo hohe Renditen draufstanden in der Vergangenheit, das oftmals keine Signale für eine Unterbewertung des Unternehmens waren, sondern ein Misstrauensvotum des Marktes, was sich dann auch materialisiert hat, bestes Beispiel RWE.

- Wir haben das Konzept Dividendenstrategie breiter angelegt, fußend auf dem, was wir selber als Investoren als Prinzipien entwickelt haben, mit vier wesentlichen Faktoren:

- Kontinuität – Hat das Unternehmen in der Vergangenheit konstant gezahlt? Da verlangen wir 10 Jahre ohne Kürzungen.

- Ausschüttungsquote – Wie ist das Verhältnis zwischen Gewinn und Dividende bzw. kann ein Unternehmen sich die Dividende, die es zahlt, überhaupt leisten? 25-75% ist bei uns der Zielkorridor.

- Rendite – 1% muss mindestens draufstehen.

- Wachstum – der große Vorteil von Dividendeneinnahmen: Wenn das Wachstum ordentlich ist, wird auch aus einer bescheidenen Dividendenrendite, die heute nur bei 2% liegt, aus Sicht des Langfristanlegers in fünf Jahren vielleicht schon eine 4%-Rendite.

Auf Basis dieser Kriterien habt ihr die DividendenAdel-Profile ausgewählt. Was war der Hintergrund dafür, diese Profile anzulegen?

- Das ist mir durch die Gruppe „Dividenden-Strategie“ bei Facebook gekommen, die ich jedem wirklich nur empfehlen kann. Da gibt es immer wieder Analysen zu Werten.

- Da wir ja in einer sehr visuellen Welt leben, war das DividendenAdel-Profil der Versuch, kondensiert darzustellen, was aus Dividendensicht relevant ist. Da sind keine anderen Informationen wie Umsatzentwicklung, KGV und Cashflow drin, sondern nur die oben genannten Faktoren.

Ist Dividendenadel für dich nur ein Hobby oder soll es irgendwann mehr werden?

- Also wenn jemand kommt und da was sponsern will, bin ich sicher der Letzte, der Nein sagt. Was wir da machen, benutzen wir auch für die Beratung von institutionellen Anlegern, insofern ist DividendenAdel für dieses B2B-Geschäft eine Art Showcase.

- Der Vorteil ist natürlich, dass wir nicht unter dem Druck sind schnell und mit Gewalt monetarisieren zu müssen. Es ist für mich ein Lernprojekt, auch was die Mechanismen im Social Media Bereich angeht. Was ich im letzten Jahr gelernt habe, ist gigantisch. Dazu kommt, dass es mir sehr sehr viel Spaß macht.

Wir hatten uns im Vorfeld über passive und aktive Anlagestrategien ausgetauscht. Warum siehst du dich nicht als aktiven Anleger, obwohl du in Einzelaktien investierst?

- Diese Diskussion aktiv versus passiv ist mir extrem vertraut. Ich bezweifle, dass es überhaupt passives Investieren im klassischen Sinne gibt, weil schon die Frage, welchen Index ich wähle, eine aktive Entscheidung ist. Man muss daraus keinen Glaubenskrieg machen. Die Trennlinie ist für mich: Handele ich systematisch oder agiere ich diskretionär*?

- Es gibt Leute, die mit diskretionären Bauchentscheidungen wahnsinnig erfolgreich sind, das Problem ist aber, wenn ich mir aktiv gemanagte Fonds anschaue und sie mit simplen Strategien vergleiche, nämlich Indizes, die streng systematisch agieren, dann ist das zumeist deutlich schlechter.

- Das Gegenstück zum Diskretionären ist für mich das Systematische: Eine ganz klare Strategie – wann kaufe ich, wann verkaufe ich, wie überprüfe ich, wie rebalance ich. Das kann ich mit ETFs natürlich sehr gut umsetzen, mit drei bis fünf Bausteinen. Ich kann es aber genauso gut mit Einzelaktien umsetzen, sollte dann natürlich mehr Aktien haben.

* diskretionär = nach freiem Ermessen

Dividendenkontinuität bei Dividendenaristokraten

Die Dividendenstrategie lässt sich auch über ETFs abbilden, würdest du sagen, dass das sinnvoll ist?

- Aber natürlich! Wenn ich in dividendenstarke Werte investieren möchte, gleichzeitig aber nicht das nötige Volumen mitbringe oder nicht die Lust, mich überhaupt mit einzelnen Werten zu beschäftigen, dann sind ETFs eine wunderbare Verpackung.

- Zum Thema ausreichende Diversifikation: In den USA gehört man zu den Dividend Aristocrats wenn man die Dividende seit mindestens 25 Jahren kontinuierlich erhöht hat. Das hört sich nach einer wahnsinnig hohen Hürde an.

- Wir werden in Deutschland erst dieses Jahr den allerersten Dividendenaristokraten begrüßen, das wird Fresenius sein, mit 25 Erhöhungen in Folge.

- In den USA erfüllen aber momentan 52 Aktien dieses Kriterium, die dann ja auch wirklich etabliert sind. Das reicht mir als Diversifikation vollkommen aus. Ich kaufe bevorzugt Einzelaktien, außer wenn ich keinen Zugang zum Markt habe, was z.B. für Asien gilt.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

In einer Kolumne hast du neulich darüber geschrieben, dass die Leute grade in Deutschland häufig nur im eigenen Land anlegen.

- Ja, der Home Bias ist ein großes Problem. Man kennt die Unternehmen, man kennt den Rechtsraum, es ist die eigene Währung… Ich kann das gut nachvollziehen, trotzdem vergibt man sich damit viele Chancen, in letzter Zeit insbesondere Währungschancen wenn man Richtung USA schaut, aber auch viel breiter gesprochen Diversifikationspotentiale. Der deutsche Aktienmarkt ist sehr spezialisiert.

- Wenn wir nur auf den Indexbereich schauen, haben wir früher ein hohes Gewicht von Versorgern und Finanzdienstleistern gehabt – das hat sich jetzt reduziert durch eher weniger erfreuliche Ereignisse – wir haben sehr viele Spezialmaschinenbauer und wenn man auf die kleineren Werte runtergeht auch sehr viele kleine Softwarehäuser, Systemhäuser, IT-Dienstleister. Das sind ganz klare Branchenklumpen!

- Was wir z. B. nicht haben in Deutschland, sind Rohstoffwerte. Wir haben keinen Nahrungsmittelkonzern oder Getränkekonzern von Weltrang an der Börse. Wir haben kein – sorry Deutsche Bank – Finanzinstitut von Weltrang. Da fehlt sehr viel, deswegen vergibt man sich das Diversifikationspotential wenn man nur hier im Land investiert.

In den Medien habe ich in den letzten Wochen immer wieder gelesen, die deutschen Unternehmen zahlen so viel Dividende wie noch nie, aber auf die amerikanischen Unternehmen wird da gar nicht eingegangen…

- Ja, die Aufmerksamkeit für ausländische Unternehmen zu bekommen ist hier wirklich schwierig, ich möchte diesen Prozess aber unbedingt vorantreiben.

- Deswegen gibt es beispielsweise auch einen DividendenAdel Schweiz, einen DividendenAdel Skandinavien, einen DividendenAdel Großbritannien und es wird auch wieder einen DividendenAdel Asien geben.

Im Buch hast du eine sehr schöne Hinführung zu den DividendenAdel-Portfolios gebracht und du hast jetzt Anfang des Jahres die Profile auch alle noch mal aktualisiert, mit 10 Aktien in jedem Portfolio. Welche Kriterien müssen diese Aktien erfüllen?

- Die Basiskriterien: mehr als 10 Jahre Dividende nicht gekürzt, Ausschüttungsquote geglättet über drei Jahre zwischen 25% und 75% der Gewinne, Rendite über 1% sowohl historisch als auch jetzt auf Basis des Stichtags sowie ein möglichst hohes Dividendenwachstum.

- Das sind häufig bei uns nicht die klassischen Dividendenwerte, wir nehmen da eher etwas untypische Werte in die Portfolios. Es ist nicht Freenet oder die Münchner Rück, sondern beispielsweise eine SAP.

Dividendenzahlung aus Deutschland

SAP kennt man, Amadeus Fire und Freenet kann man auch kennen, aber da ist für Deutschland auch ein Unternehmen drin, das mir auf Anhieb nicht viel gesagt hat, das ist USU Software. Die haben ein KGV von über 30 und eine enorme Entwicklung, aber der normale Anleger hat davon noch nie was gehört.

- Wir hatten im Buch in den vorgestellten Portfolios eine KPS dabei, das hat mir Anfang des Jahres etwas Bauchschmerzen bereitet. Diese KPS hat im letzten Jahr 170% performt.

- Sowas nährt immer den kleinen Giertrieb und ich hab dann immer Angst wenn Anleger eine solche Performance sehen und erwarten, dass da eigentlich jedes Jahr so ein Brecher dabei sein sollte. Nein! 170% mit einer Aktie, das ist im Jahr 2009 relativ wahrscheinlich gewesen aber da hatte man vorher 50% verloren. Das ist die absolute Ausnahme.

- Kann sein, dass es bei USU eine ähnliche Situation gibt, aber jetzt zum Anleger zu sagen „Hey, du musst jetzt USU kaufen, weil USU ist die nächste KPS!“, das kann ich natürlich nicht machen.

- Eine USU passt als eine von zehn Werten in unsere Kriterien ganz schematisch ohne Bauchgefühl rein und ist damit eine Position, deswegen haben wir da am Ende auch wieder Diversifikationseffekt, weil es nicht nur die riesige SAP ist, sondern auch die kleine USU.

Ein weiterer Wert ist VIB Vermögen, die machen Gewerbeimmobilien, sehr untypisch für so ein 10er-Portfolio, oder?

- Dass man so einen Immobilienwert dabei hat, ja natürlich. Grade in Deutschland ist das untypisch, weil wir nicht die Historie mit den Immobilienwerten haben.

- Wir haben eigentlich in jeder DividendenAdel-Allokation eine relativ gute Streuung nach Branchen oder Sektoren, was mir auch immer sehr wichtig ist. Wenn die Vergangenheit eins gezeigt hat, dann das: Es gibt keine „guten“ Sektoren. Und umgekehrt: Kein Sektor ist einfach nur dauerhaft Mist.

Was hältst du denn von sogenannten Burggraben-Unternehmen*, wenn wir jetzt mal Disney herausstellen, die haben eine einzigartige Stellung durch die Zukäufe von Marvel, von Lucas Film, von Pixar, sie haben die Freizeitparks, sie haben die ganzen Lizenzen an den Spielzeugen und sie zahlen auch eine gute Dividende. Muss man so ein Burggraben-Unternehmen im Portfolio haben?

- Wenn die Kennzahlen für das Unternehmen stimmen, dann natürlich ja. Wir haben eine relativ hohe Korrelation zwischen Burggraben-Unternehmen auf der einen Seite und Dividendenaristokraten auf der anderen Seite.

- Ich komme immer von der anderen Seite, ich nehme das magische Viereck Kontinuität – Payout – Rendite – Wachstum, schaue welche Unternehmen da in Frage kommen und beschäftige mich dann mit den Unternehmen. Bei Walt Disney sind die Kriterien erfüllt.

* Burggraben-Unternehmen = Unternehmen mit großen Wettbewerbsvorteilen

Was hältst du von Übernahmen?

- Ich tue mich immer schwer mit Übernahmen, die meisten Übernahmen, heißt es, gehen schief. Das sind allerdings die großen Übernahmen. Ich weiß nicht, wie viele Firmen Google im Jahr übernimmt, wahrscheinlich an die 50.

- Der eine große Deal hat immense Risiken, wenn man aber einfach über externe Optionen wächst, immer was dazukauft, was grade ins Geschäft passt, vielleicht auch mal wieder was abgibt, kann das sehr sauber laufen. Das Beispiel dafür ist unser künftiger deutscher DividendenAdel Fresenius.

- Ich bin mir hingegen nicht sicher, wie ich vor diesem Hintergrund Bayer-Monsanto bewerten soll, da schlagen zwei Herzen in meiner Brust. Die Transaktion ist verdammt teuer und hat immense Risiken, sie kann Bayer den wirklich exzellenten Namen kosten und das Unternehmen vor die Wand fahren.

- Andererseits hat Bayer eine sehr starke Unternehmenskultur, mit der es gelingen kann, Monsanto in eine Situation zu bringen, dass es nicht mehr das meistgehasste Unternehmen der Welt ist und dass man damit dann sehr ordentliche Gewinne machen kann, weil die komplementären Potentiale stimmen.

Was würdest du sagen, welchen Einfluss Trump auf Branchen wie beispielsweise die Gesundheitsbranche haben wird?

- Die Frage ist, ob heute oder morgen, das ändert sich ja. Generell hat Trump mit Blick auf die Gesundheitsbranche für Verstimmung gesorgt. Wenn Hillary Clinton Präsidentin geworden wäre, wäre das gleiche passiert. Wir haben im Healthcare-Bereich das Problem, dass die Ausgabenseite meistens vom Sozialsystem und von staatlichen Gesundheitskassen getragen wird, nicht nur in den USA, auch hier in Europa.

- Diese Kassen laufen durch demographische Schieflage sukzessive vor die Wand. Wie aber vorhin gesagt: Es gibt keine guten Branchen, es gibt keine schlechten Branchen. Die Healthcare-Branche hat auch wahnsinnige Chancen, aber durchaus das Risiko, dass sie in den nächsten zwei, drei Jahren unter Trump bitter leiden wird, und dann ist es wichtig, dass man nicht so einen Pharma-Klumpen im Depot hat.

Du hast auch schon zwei Bücher zum Thema Zertifikate geschrieben, wie kommst du jetzt auf das Thema Dividenden?

- Dividenden ist das, was ich selber mache, wo ich als Anleger mit dem eigenen Vermögen die Erfahrung habe und sie am besten weitergeben kann. Der Zertifikatemarkt hat sich innerhalb der 10 oder 15 Jahre, die ich diesen Markt begleiten darf, schon fundamental gewandelt. Als wir 2001 anfingen, waren ETFs was für Freaks. Wenn man damals in Indizes investieren wollte, hat man Zertifikate gekauft. Dann kam 2008 der Sündenfall mit Lehman Brothers. Wenn man einen Emittenten von solchen Produkten pleitegehen lässt, heißt das, in dem Moment fallen Zertifikate für den ganz langfristigen Vermögensaufbau raus. Ich halte grade Indexzertifikate weiterhin für spannende Produkte, aber nicht auf alle Ewigkeit – einfach öfters mal nachgucken was der Emittent so macht.

- Zertifikate haben damals sehr viele, sehr attraktive Anlagechancen geboten, in sehr verschiedenen Nischenmärkten. Diese Zertifikate gibt’s ja alle nicht mehr. Wenn man sich heute das Angebot in den Strukturen anguckt, gibt es eigentlich nur noch die 10 größten DAX-Werte und den EuroStoxx. EuroStoxx auf alles. Ausgerechnet der schlechteste denkbare Index ist in allen Strukturen präsent.

- Ich persönlich bin nach wie vor ein großer Freund von Expresszertifikaten, weil sie eine Staffelung von Zeitpunkten ermöglichen, das hab ich immer ganz gerne.

- Das einzige, wo ich mich geirrt habe und wo bei mir ein fundamentales Umdenken stattgefunden hat, ist der Rohstoffbereich. Wir haben 2002 mit aktiver Rohstoff Research angefangen und ich fand das superspannend.

- Dazu kam, dass das noch echt gut gelaufen ist, 2008 als die Märkte schon kollabierten, hat man mit Öl noch richtig Reibach machen können. Trotzdem habe ich mich im Laufe des Jahres 2008 entschlossen, alles was ich im Rohstoffbereich an Investments hatte, zu verkaufen und diese Produkte nicht mehr anzufassen.

- Ich will nicht sagen, dass das aus einer ethischen Motivation heraus kommt, das ist mir zu hoch aufgehängt. Aus meiner subjektiven Wahrnehmung richten diese Produkte marktimmanent mehr Schaden an als dass sie nützen. Ausnahme sind Gold und Silber, aber das sind keine Rohstoffe im klassischen Sinne, das sind für mich Währungen.

Was hältst du von Blogs und Podcasts, um sich dem Thema Börse zu nähern?

- Ich finde, das kann man gar nicht hoch genug schätzen. Im Grunde macht ihr das, was die Schulen versäumen, was der Staat versäumt, was die Banken versäumt haben, nämlich Basics erklären. Das ist total wichtig.

Wordshuffle:

Kreuzfahrt – eine Leidenschaft von mir!

Geld – braucht man für Kreuzfahrten! Und für einiges andere auch.

Vorbild – kann ich jetzt nicht mit irgendwelchen großen Namen dienen. Mein Vorbild ist mein Opa Wilhelm, der mich auf den Zug gesetzt hat, was Geldanlage und Finanzthemen angeht.

Quellensteuer – wird sehr gerne als Argument gegen Diversifikation genutzt. Wenn ich aber überlege, wie viele Formulare ich in meinem Leben ausfülle, ohne dass ich dafür Geld bekomme, fülle ich ab und zu ganz gerne welche aus, von denen ich weiß, ich bekomm dafür Geld.

Hauptstadt – meine Stadt Berlin! Ich bin kein Berliner, hab aber seit 1998 eine Leidenschaft für Berlin. Ich kann nur jedem sagen, wir haben eine supergeile Hauptstadt, es ist ein tolles Fenster zur Welt.

Zweite Heimat – das mit dem zweiten ist schwierig. Heimat ist kein Ort, Heimat ist ein Gefühl, sagt Grönemeyer, dem kann ich absolut zustimmen.

Finanzielle Freiheit – ein Ziel. Zu sagen, man arbeitet nicht, weil man muss, sondern weil man kann.

Rockmusik – ich bin eher so ein Softrocker. Für mich ist Chris Rhea schon ein Rocker oder Matthias Reim.

Glück – Glück ist ein Zustand und ich bin sehr glücklich, diesen Zustand zu haben.

Bilder & Grafik: Christian W. Röhl, Dividendenadel

Zum aktuellen Interview mit Christian W. Röhl von 2020

Weitere interessante Interviews zu Echtgeld.tv

„Dienstleister müssen auch Geld verdienen!“ – Interview mit Tobias Kramer von echtgeld.tv

„Regelmäßiges Einkommen mit Hochdividendenwerten“ – Interview mit Luis Pazos

„Historische Wertpapiere und Geldanlage für Kinder“ – Interview mit Matthias Schmitt

Von Dividenden leben: Christian lebt mit 54 von seinen Dividenden

Rezension: Warren Buffett – Der Jahrhundertkapitalist

10 Antworten

Grandioses Interview! Wuerde ich jeden Satz unterschreiben ausser das mit den Kreuzfahrten, das war ein richtiger Schocker am Ende!

Hallo Daniel,

Du lieferst mit Deinen Podcasts und Beiträgen wirklich einen großen Mehrwert und ich hoffe sehr, dass Du viele Menschen damit erreichst. Die Finanzielle Bildung ist leider in Deutschland nicht oder fast nicht vorhanden.

Grundlagen fehlen und das Investieren an der Börse ist nach Ansicht der meisten deutschen ausschließlich etwas für reiche Menschen mit viel Geld, die damit spekulieren können.

Aus diesem Grund gefällt mir auch der Dividendenansatz, weil er relativ leicht umzusetzen ist und für die meisten die Dividenden so etwas wie Zinsen auf ihrem Sparkonto sind.

Es war ein wirklich sehr spannender und interessanter Podcast. Ich hätte euch noch Stunden beim Sprechen über die Themen Börse und Investieren zuhören können.

Weiter so.

Schöne Grüße

Dominik

Ein sehr gutes Interview. Bitte mehr davon. Lustig fand ich die Erwähnung des „Sachwertefonds“. Das Interview mit Marc Friedrich habe ich mir tatsächlich kürzlich wieder reingezogen. Das war tatsächlich unterirdisch.

Hallo Daniel,

eine Hammer-Folge!

Tolles Interview, ein spannender Gast, der (außer Matze Reim; ok Geschmackssache) ausschließlich Gehaltvolles zu verkünden hatte. Für solche Inhalte höre ich auch liebend gerne die längste Folge ever.

Danke für deine Arbeit!

Gruß

Vincent

Daniel, Spitzenklasse dieses Interview!

War für mich super spannend, da ich monatlich ETFs bespare und gerade dabei bin mein Einzelaktiendepot nach der Dividendenstrategie anzupassen.

Viele Grüße

Moe

Hallo Daniel,

erstmal vielen Dank für deine tolle Arbeit! Ich höre deine Podcasts schon eine ganze Zeit lang und ziehe da wirklich viele Ideen und Inspiration raus. …und jetzt will ich auch endlich mal einen Kommentar abgeben. Super Folge mit Christian Röhl!

Ein schöner Nebeneffekt deiner Podcasts ist, dass ich die Zeit, die ich mit irgendwelchen Arbeiten verbringe sinnvoll nutze. Sobald ich z.B. in der Küche stehe und koche – erstmal einen weiteren Podcast von dir hören. Das Ergebnis: lecker Essen im Bauch und Finanzwissen im Kopf.

Sehr gut gefällt mir die Verknüpfung von Finanzwissen mit philosophischen Aspekten wie z.B. die Folge mit Madame Moneypenny. Genau mein Ding!

Freue mich schon auf die nächsten Folgen!

Viele Grüße

Franck

Moin Daniel,

das war nicht nur die längste Podcastfolge sondern auch die Beste die ich von Deinen gehört habe.

Musste allerdings heute meinen Waldlauf etwas ausdehnen, das ich die Folge komplett hören konnte:-)).

Es ist schon bemerkenswert wie ihr beide in unaufgeregter unterhaltsamer Form eine Menge Wissenswertes an die Hörer bringt.

Ich habe Christian auch schon aufmerksam auf You Tube gelauscht.

Diese Dividendenstrategie ist auch mein Investitionsansatz.

In Christian finde auch den Finanzexperten wieder, die wie die mir bekannten erfolgreichen Leute auf diesem Gebiet, eben bescheiden und konservativ sind. Die mit klaren Vorstellungen und auch mit ethischen Grundsätzen gewappnet, versuchen etwas an interessierte Mitmenschen weiterzugeben. Sehr sympathisch auch seine Bemerkungen zu seinen Fähigkeiten auf Gebiet der Computernutzung. Ich gehöre auch zu der Generation Wählscheibe. Auch ich habe das Internet erst nach und nach zu meinem Vorteil nutzen gelernt. Allerdings haben wir Analogen vielleicht den Vorteil, das wir etwas hinterfragender mit dem Medium umgehen.

Sehr angenehm fand ich auch die Antworten auf deine Frage wie er den die Finanzpodcast und -Blogs bewertet.

Auch da bin ich seiner Meinung. Man kann diese Arbeit gar nicht hoch genug bewerten. Legt ihr doch hier das Fundament für finanzielle Bildung und das ganze noch Kostenfrei. Aber wir wissen ja, was nichts kostet ….

Genau wie dir ist es mir völlig unverständlich, das sich so wenig Menschen in unserem Lande mit diesem Thema auseinandersetzen.

Früher habe ich mich im Bekanntenkreis sehr zu diesem Thema zurückgehalten, inzwischen gehe ich – auch dank fortschreitendem Wissen – offensiv damit um.

Zu Guter Letzt hoffe ich das Christians Appell nicht ganz verhallt und Firmen, die ja auf Investitionen angewiesen sind, ein wenig in die Grundlagenausbildung des Finanzwissens potentieller Investoren stecken. Wenn ich mir vorstelle, das man vielleicht 30% der auf Nullzins gefahrenen Spareinlagen dadurch der Wirtschaft zugeführt würden, wäre das einen Anschub von dem alle was hätten.

Mach bitte weiter so, auch in der Kooperation mit Albert. Ihr leistet da auf leicht verständliche Art und Weise Grundlagenarbeit. Ihr beweist wieder mal, das ein Thema nur dadurch kompliziert wird wenn man nicht in der Lage ist, es einfach zu erklären.

Es könnte natürlich auch sein, das man es auch nicht einfach erklären will 😉

Liebe Grüsse von der Havel an die Trave

sendet der

Finanzsekretär

Ps.: Bist du diese Jahr in Wacken? 🙂

Hi Daniel,

Ich bedanke mich auch für diese Folge. Bin noch nicht lange dabei aber da die Dividendenstrategie teil auch meiner Strategie ist, sauge ich alles dazu auf was ich finden kann. Da ist so ein Experteninterview genau das richtige auch wenn ich viele Ansichten mittlerweile schon ziemlich gut kenne auch von anderen Interviews oder aus dem Buch. Ich frage mich aber: wie kommt es, dass es immer viele Interviews von Christian gibt aber eigentlich noch nie eins mit seinem Partner W.H. Heussinger (ausser das wär mir jetzt entgangen)? Aber vielleicht steht er auch nicht so auf Interviews 🙂

Ich würd mich freuen, in Zukunft noch mehr zu Einzelaktien-Themen, Strategien, Bewertungsansätze u.s.w. zu hören und zu lesen.

Viele Grüße,

Sacha

Hi Daniel, das war mal wieder eine sehr spannende Folge, so viel Inhalt, dass man eigentlich zweimal hören müsste oder das ganze langsamer abspielen, damit alles ankommt.

Auch wenn ich jetzt nicht anfangen werde, viel Zeit in Einzelaktien-Analyse zu investieren, hat es einfach Spaß gemacht, zuzuhören und einiges zu lernen.

Ich freue mich auf weitere spannende und derlei top-qualifizierte Interviewpartner, die so viel mitbringen.

Vielen Dank für dieses kurzweilige und äußerst informative Interview!