Vor einigen Wochen machte mich eine Kollegin auf einen Artikel in der Welt aufmerksam. Das Thema: „Die Deutschen sparen sich um ihr Vermögen“. Mit einigem Sarkasmus postete das Social Media-Team der Zeitung den Artikel über das falsche Sparen auf Facebook. Die Folge war eine Diskussion, die mich wirklich aufregte und zu diesem Text inspirierte. Ich habe versucht, diese Frage stichhaltig zu beantworten.

Inhalt

Überblick

Ok, ich gebe es zu: Die Themen Deutsche, Sparen und Geldanlage hat einen solch‘ langen Bart wie Gandalf der Graue in „Der Herr der Ringe“. Kaum eine Zeitung oder ein Blog geht nicht auf dieses Missverhältnis ein. Auch ich könnte jetzt sagen, dass zu diesem Thema alles gesagt wurde. Leider ist das aber nicht so, weil sich nur sehr wenig am Verständnis der Deutschen ändert.

Von 1998 bis 2010 sank die Sparquote deutscher Haushalte von 11,9 Prozent auf 10 Prozent. Das Handelsblatt schrieb, dass der Rückgang in den unteren Einkommensklassen wesentlich ausgeprägter war. Bei einem Einkommen zwischen 3.600 € und 2.600 € sank die Quote von 10,3 auf 5,2 Prozent, während in der Einkommensklasse 2.600 € und 2.000 € von 6,6 Prozent auf 1,7 Prozent.

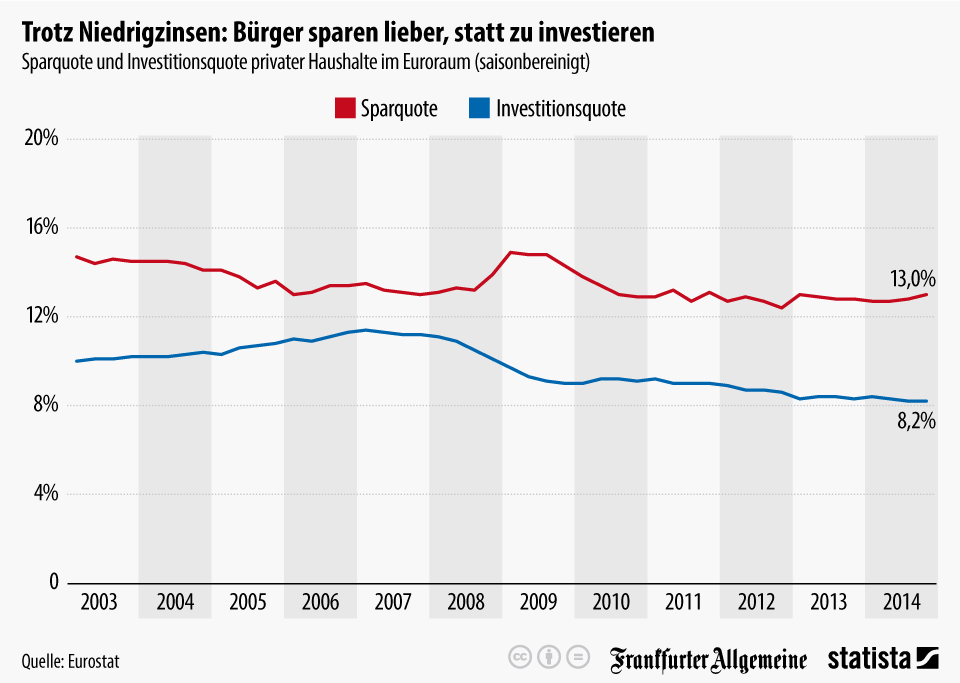

2014 lag die Sparquote privater Haushalte im Euroraum jedoch bei ganzen 13 Prozent und die Investitionsquote nur bei 8,2 Prozent. Übersetzt bedeutet das: In Deutschland wird im Vergleich zu anderen europäischen Ländern zu wenig gespart und investiert. Die Sparquote in den USA betrug im gleichen Zeitraum nur 5,6 Prozent. Trotzdem liegt die Investitionsquote in den Vereinigten Staaten wegen des anderen Prinzips der Altersvorsorge wesentlich höher.

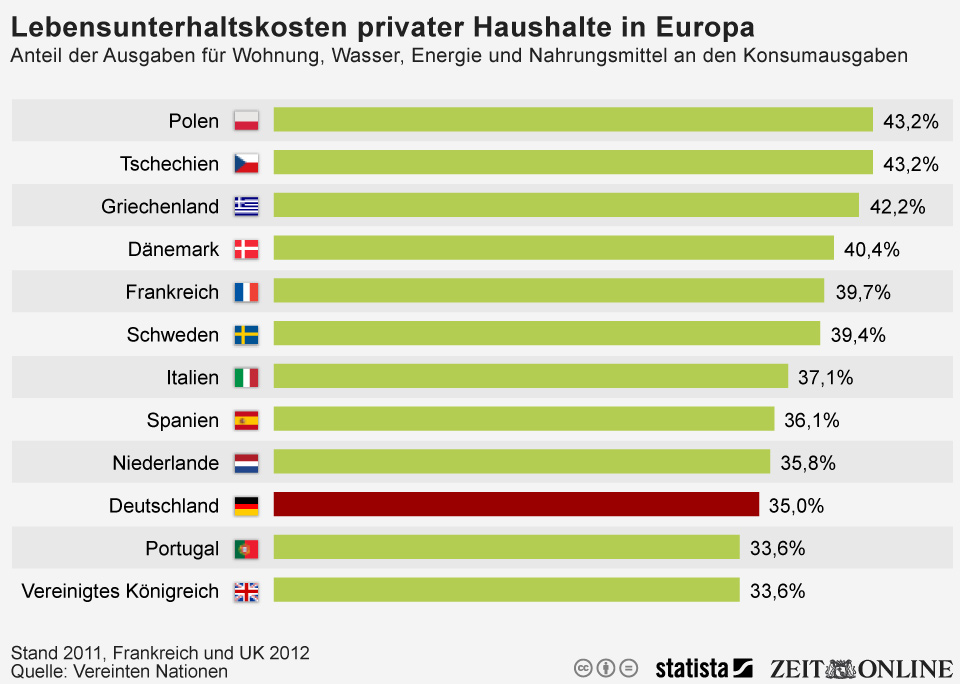

Interessanterweise liegen die Lebensunterhaltskosten privater Haushalte in Europa in Deutschland vergleichsweise niedrig. Auch wenn die Zahlen schon älter sind, zeigen sie doch eine starke Tendenz.

Außerdem stieg das Geldvermögen der Deutschen seit 2011 auf 5.401 Mrd. Euro kontinuierlich an. Gleichzeitig gibt es hierzulande nur 4,41 Millionen direkter Aktionäre und der Anteil direkter und indirekter Investoren lag 2015 bei 14,7 Prozent. 1970 lag der Aktieninvestoren-Anteil noch bei 26,5 Prozent.

Schauen wir uns mal den Verlauf des DAX in den vergangenen 25 Jahren an. Von 1988 bis 2015 gab es im Dax 8,5 Prozent pro Jahr beim niedrigsten Jahresstand – inflationsbereinigt und nominell. Beim höchsten Jahresstand wären es immer noch 7,75 Prozent. Von 2003 bis 2015 geht die Schere wegen der Krisen etwas weiter auseinander. Beim niedrigsten Einstiegspunkt waren es ganze 12,77 Prozent Rendite im Jahr. Gehen wir hingegen vom höchsten Einstiegspunkt aus, bleiben aber immer noch vergleichsweise hohe 7,63 Prozent Rendite – inklusive schwerer Krise. Von diesen Renditen haben aber nur ganz wenige Deutsche profitiert.

Das Bild ändert sich auch nicht, wenn wir jetzt den MSCI World als Maßstab nehmen. Von 1970 bis 2014 hat der Index im Durchschnitt eine Rendite von 6,9 Prozent erzielt. Nehmen wir nur die letzten zehn bis fünfzehn Jahre liegt die Rendite bei über 8 Prozent im Jahr.

Das sind jetzt die Voraussetzungen, um die Artikelfrage beantworten zu können und auf den WELT-Artikel eingehen zu können. Hier muss ich die Frage stellen, warum die Deutschen erstens auf so viel Rendite verzichten und andererseits felsenfest der Überzeugung sind, an der Börse verliere man nur Geld.

Auf beiden Augen blind

Fangen wir mal mit einem Grund an, der häufig auftaucht: Steuern! Viele Deutsche sehen in der Bezahlung der Steuern den Teufel Staat, dem sie das Geld nicht in den Rachen stopfen wollen. Das habe ich in meinem letzten Artikel ja schon erläutert. Einige Bank- oder Vermögensberater machen sich das clever zunutze und stellen gerade bei Riesterverträgen die Steuervorteile in den Vordergrund. Meistens haben die Kunden dann mit €-Zeichen in den Augen schon angebissen. Über dieses Thema sprach ich auch in meinem Podcast-Interview mit Sebastian Tonn.

Und damit bin ich auch schon mitten in der eingangs erwähnten Diskussion für den Spar-Artikel in „Der Welt“ auf Facebook. Lest mal die Kommentare durch! Thema: Die Deutschen sind zu dumm zum schlauen Sparen. Einerseits hat die Zeitung die Reaktionen heraufbeschworen, weil die Facebook-Headline schon etwas sarkastisch war. Anderseits ist die Aussage Fakt!

Mehr Statistiken findest Du bei Statista

Es hat natürlich einen Grund, warum Deutschland nur Platz 20 beim Brutto-Geldvermögen belegt. Das ist absolutes Zweitliganiveau! Selbst die Nachbarn aus den Niederlanden und aus Dänemark verfügen über doppelt so viel Vermögen. Einsame Spitze sind die Schweizer und die Amis.

Ich habe mir überlegt, ob ich angesichts der hanebüchenen Kommentare beim sozialen Netzwerk lachen, weinen, schreien oder einen Schnaps trinken sollte. So viel Nonsens auf einem Haufen sieht man nicht alle Tage. Da muss es doch auch mit dem Teufel zugehen, oder?

Argumentationspunkt 1: Wozu zahlt man Steuern, wenn man eh nix davon hat?

Argumentationspunkt 2: Wovon soll der „normale deutsche Bürger“ überhaupt sparen?

Argumentationspunkt 3: Aktien, Aktien, Aktien…ich kann das nicht mehr hören.

Argumentationspunkt 4: Wir sparen für die nächste Bankenkrise und zahlen wieder drauf.

Mein Highlight: „Die EU ist schuld daran, dass wir keine Rendite bekommen.“ Genau! Die Spitzenreiter der „Rendite auf das Sparvermögen“-Tabelle, Finnland, Spanien oder die Niederlande, gehören auch nicht zur Europäischen Union. Sparer in diesen Ländern kommen auf eine doppelt bis dreimal so hohe Rendite wie die Deutschen mit 2,3 Prozent Rendite im Jahr. Noch ärmer als die Deutschen sind nur die Österreicher dran mit einer Rendite von einem Prozent im Jahr. Und auch in den Ländern mit hoher Rendite werden Steuern gezahlt.

Kontra 1: Der Deutsche hat nix von Steuern

Vor kurzem habe ich einen langen Newsletter über das Silicon Valley und die dortigen Zustände geschrieben. Auch die ZEIT hat einen sehr lesenswerten Artikel darüber veröffentlicht. Generell gibt es im vermeintlichen Traumland USA so viele Mißstände, dass man sie gar nicht alle aufzählen kann. Der Staatsbankrott (Shutdown) vor einigen Jahren hat das ganze Dilemma offenbart.

Straßen haben dort keine Schlaglöcher, sondern Krater. Schauen wir doch mal in das „gelobte Land“ USA und hinter die Kulissen, sieht man wie schlimm die Situation da drüben ist. Selbst einfache Sachen, die für uns hierzulande selbstverständlich sind, sind dort Mangelware. Breitbandverbindungen beispielsweise sind für den Normalbürger in einigen Gebieten fast unbezahlbar. Für einen Hochschulplatz an einer renommierten Universität zahlt man fünfstellige Summen – pro Jahr. Gesetzliche Kündigungsfrist ist ein Fremdwort. Die Polizei ist völlig unterbesetzt und arbeitet mit völlig veralteten Equipment. Und von dem Thema Krankenversicherung schreibe ich mal gar nicht.

Viele Amerikaner schauen neidisch über den Teich und staunen über die Voraussetzungen bei uns. Aber notgedrungen können sie sparen und Geld anlegen, um ein Vermögen für die Rente aufzubauen. Und haben keinen solchen Hass auf die Steuer.

Was macht der Staat eigentlich mit den Steuern?

Von diesen Steuern werden in Deutschland unter anderem die Straßen gebaut/renoviert, Arbeitslosengeld und Renten gezahlt, Schulen oder Hochschulen ausgestattet und noch vieles mehr. Ja, auch der Berliner Flughafen, die Elbphilharmonie und Stuttgart 21. Und die Flüchtlingskrise gehört auch dazu. Insgesamt hat der Staat 2014 fast 310 Milliarden eingenommen.

In erster Linie gehen die Steuern aber für Sozialleistungen für die Deutschen drauf. Insgesamt 56,2 Milliarden Euro sind 2013 in die soziale Sicherung geflossen. Dazu gehören Renten, Pensionen, Sozialhilfe, Heimunterbringung, Wohngeld oder Kindergeld. 16,2 Milliarden Euro sind in Geldleistungen der Arbeitslosenversicherung geflossen. An die allgemeine Verwaltung gingen 32,6 Milliarden Euro. Ganze 26,9 Milliarden Euro gingen in das Bildungswesen, wozu nicht nur Schulen und Hochschulen, sondern auch Kindergärten gehören. Bei der öffentlichen Sicherheit und Ordnung blieben 7,6 Milliarden Euro. Einen genauen Überblick inkl. Grafik findest Du hier.

Jetzt kann jeder meckern, wie langsam Behörden sind (erinnert sich jemand an die Faultiere aus Zoomania?), wie schlimm die Schulen sind und wie furchtbar die Wohnungssituation in manchen Großstädten ist. Da kann ich nur entgegnen: hier muss keiner die Nacht auf der Straße oder im Bus verbringen. Die sozialen Sicherungssysteme sind schon sehr gut. Die Mieten betragen nicht wie in anderen Großstädten der Welt 900 Dollar die Woche (wie beispielsweise in Sydney). Hierzulande haben wir auch noch lange nicht die Zustände wie in amerikanischen Schulen. Das kostet aber auch Geld, das der Staat über Steuern einnimmt.

Kontra 2: Der Durchschnittsbürger kann nix sparen

Natürlich gibt es sehr viele Menschen, die nichts zurücklegen können, und nicht wissen, wie sie die kommenden Wochen mit ihrem Geld haushalten sollen. Der erwähnte „normale deutsche Bürger“ mit einem Durchschnittseinkommen von 32.643 € sollte aber in der Lage sein, etwas Geld langfristig anzusparen. Auf lange Sicht macht sich der Zinseszins auch bei kleineren, regelmäßigen Anlagesummen bemerkbar.

Kontra 3: Aktien sind Teufelszeug

Dieses Argument wird in erster Linie von Menschen verwendet, die entweder ihr gesamtes Geld in Telekom-Aktien investiert haben oder von Leuten, die gar nicht wissen, was eine Aktie überhaupt ist, und einfach Unfug labern. Fakt ist: Mit Zinsen kann man momentan nicht sparen. Tages- oder Festgeld werfen dementsprechend nicht viel ab und eignen sich nicht zum Vermögensaufbau, sondern eher zum Erhalt.

Und wenn die Babyboomer in Rente sind, dann gibt es ein gewaltiges Ungleichgewicht in der deutschen Altersstruktur. Die Folge ist eine stetig sinkende Rente. Ohne Rücklagen kommt es zu einer Welle der Altersarmut, denn jedem Zweiten droht eine Mini-Rente.

Man muss Aktien nicht mögen, aber sie sind zur Zeit eins der wenigen Mittel, um ein Vermögen zu bilden.

Kontra 4: Wir zahlen für den nächsten Crash!

Dem kann ich nun nichts entgegnen. Der nächste Crash wird so sicher kommen, wie das Amen in der Kirche. Aber Korrekturen gehören an den Börsen dazu. Wenn wir uns die momentane Situation deutscher und europäischer Banken anschauen, wird da auch noch etwas kommen. Aber bei den jährlichen Renditen, die ich weiter oben im Text vorgestellt habe, waren die Crashs schon einkalkuliert. Wichtig ist an dieser Stelle die langfristige Geldanlage mit einem Anlagehorizont von Jahrzehnten und nicht Jahren.

Fazit

Zu diesem Thema könnte ich noch viel mehr schreiben, aber das würde den Rahmen sprengen und irgendwann auch langweilen. Fakt ist: Die Deutschen sind tatsächlich zu dumm zum schlauen Sparen. Viele haben die richtigen Voraussetzungen, um renditeträchtig zu sparen, aber sie tun es nicht.

Es gibt ein hohes, stetig wachsendes Geldvermögen hierzulande, die Lebenshaltungskosten sind vergleichsweise niedrig und die Sparquoten waren auch schonmal ziemlich hoch. Durch die gesunkenen Zinsen setzen viele mittlerweile eher auf Konsum, Hausbau oder anderes. Das liegt auch an der wenig oder gar nicht vorhandenen finanziellen Bildung.

Mein Positivbeispiel ist an dieser Stelle Dänemark: Hohe Lebenshaltungskosten, ein hohes Geldvermögen, eine florierende Wirtschaft, fortschrittlicher Umgang mit Geld (keine Bargeldpflicht) und noch einiges mehr machen das kleine Land zu einem Paradebeispiel. Dicht gefolgt von den Niederländern, die eine wesentliche höhere Jahresrendite als die Deutschen haben und dadurch ein doppelt so hohes Geldvermögen.

Seit Anfang 2016 ändert sich das Bild in Deutschland aber ein wenig. Es gibt so langsam mehr Anleger und das Thema Altersvorsorge spielt auch eine größere Rolle. Vielleicht ändert sich ja doch etwas und ein Umdenken findet statt – selbst wenn ein neuer Crash folgen sollte. Und es gab noch nie so viele Möglichkeiten wie heute – und auch noch nie so viele Möglichkeiten sich darüber zu informieren. Wie ist Deine Meinung zu dem Thema?

Hier geht es zum zweiten Teil „Deutsche sparen wirklich so komisch!“

Richtig verhandeln und mehr Geld sparen

Florian Wagner – Rente mit 40: Die Geschichte von Ranga

Bild: Luke Brugger

14 Antworten

Hallo Daniel,

ein sehr guter und informativer Artikel über das Thema. Ich selber finde, dass man das Thema nicht oft genug aufgreifen kann. Du hast denke ich mal mit all deinen Aussagen recht. Auch wenn der Titel ein wenig überspitzt ist. Generell würde ich sagen, dass „die Menschen“ nicht zu dumm sind, sondern auch einfach zu faul. Es ist einfach angenehmer, sich am Wochenende einen neuen Fernseher per Kredit zu kaufen, als seine Ausgaben durchzugehen um zu gucken, wo man sparen kann. Vom Investieren mal abgesehen.

Beste Grüße,

Daniel

Hi Daniel,

den Artikel hatte ich auch gesehen. Die Facebook Diskussion habe ich zwar nicht verfolgt, kann mir aber vorstellen, dass ich mich ähnlich aufgeregt hätte wie Du! 🙂

Deine Argumentationspunkte kann ich völlig nachvollziehen. Besonders Nummer 2…ich sehe es genauso: 32.000 € im Durchschnitt sind ein Haufen Geld – gerade zu Beginn der Karriere. Wenn man noch jung ist und entsprechend niedrige Ausgaben aus Studium/Ausbildung gewohnt sein sollte, ist das doch die perfekte Gelegenheit direkt mit dem Sparen zu beginnen. Dass es später ggf. mit Kindern und Haus, für den Durchschnittsverdiener schwieriger wird viel zurückzulegen kann ich mir zwar vorstellen, ich denke jedoch auch, dass man immer etwas übrig haben kann. Lieber kontinuierlich etwas für die Zukunft sparen – und mögen die Beträge auch manchmal etwas geringer sein – es hilft einfach, dass man sich an dieses Vorgehen gewöhnt. Zudem wächst man ja an auch an kleinen Erfolgserlebnissen.

Das Argument mit der nächsten Bankenkrise…da muss man natürlich auch fragen: Wie viele Jahre haben wir alle (nicht nur die Bänker selbst) zuvor von der Bankenpolitik profitieren können? Wie bringt das Ganze unsere Gesamtwirtschaft in den „funktionierenden“ Jahren voran? Ein Auf und Ab gehört zur Wirtschaft einfach dazu – und die wenigsten der „Durchschnittsdeutschen“ hat die letzte Bankenkrise doch tatsächlich persönlich betroffen. Da ist bei vielen wieder der Gedanken „Mit meinem Steuergeld“ werden jetzt die Banken gerettet – aber, dass die Situation, wie sie vorher war, vielleicht auch zum eigenen Profit beigetragen hat oder es sonst einfach einen anderen Sektor gäbe der „dran“ wäre, wird oft verdrängt bzw. wegdiskutiert.

Ok…ich höre mal lieber auf, bevor ich mich zu sehr hineinsteigere – ist wohl besser, dass ich die Facebook-Kommentare zum Artikel nicht kenne 😉

Viele Grüße

Marielle

@Marielle: Danke für die Ergänzung zum ohnehin schon guten Finanzrocker-Artikel. Da nimmst du mir die Worte aus dem Mund.

Hallo Daniel,

Ich denke, dass Ihr, Finanzrocker und -wesir, Aktien mit Kopf, Sebastian Tonn u. v. a. einen großen Beitrag leistet, dass sich daran etwas ändert. Ich habe vor mehr als 20 Jahren angefangen, mit Aktien, Aktienfonds und Sparplan zu sparen und investieren, manchmal auch zu zocken und muss feststellen, dass es sich lohnt.

Genauso wie ihr, hatte ich so gut wie keine Gesprächspartner zum Thema. Daher verfolge ich eure Veröffentlichungen mit Interesse und habe eine Menge gelernt. Weiter so!!!

Schöner Artikel. Denke auch, dass es vornehmlich die Faulheit ist, weshalb wenig investiert wird. Typische Denkweise: „man sollte echt was zurücklegen oder investieren… Aber hab ja keine Ahnung davon… Und die Finanzberater wollen mich sicher nur abzocken… Ich glaub ich lass es erstmal lieber“ und dann ist der Gedanke erstmal wieder 1-2 Jahre von Tisch.

Das Problem ist denke ich, dass viele sich nicht die Zeit nehmen oder keine Lust haben oder sich nicht zutrauen, sich in der Hinsicht SELBST einzulesen und zu bilden.

Bin jetzt im ersten Jahr im Beruf und dank deines Blogs und dem von Finanzwesir habe ich mir viel angeeignet und vor zwei Wochen meine erste Investition in ETFs getätigt 😉

Vor einiger Zeit hab ich mir solche Artikel durchgelesen und mit einer Mischung aus Belustigung und Besorgnis darauf reagiert.

Mittlerweile hab ich das aber aufgegeben. Aus einem einfachen Grund: Es bringt einfach nichts. Und, warum soll ich mich denn darüber aufregen, wenn andere Leute schwachsinnige Entscheidungen treffen. Es bringt auch nichts, darüber im privaten Umfeld darüber zu diskutieren. Im schlimmsten Fall wird man daraufhin beschimpft oder beleidigt.

Was ich mittlerweile für mich festgestellt habe: Mich zwingt ja niemand dazu, mit dem Strom zu schwimmen. Ich lebe in einem freien Land und kann mich in Sachen Geldanlage von daher auch frei entscheiden. Und das habe ich getan. Und auch hier ist meine private Geldanlage richtig langweilig geworden. Ein mal im Monat wird in ETFs investiert. Die Ausschüttungen werden reinvestiert. Meine Einzelaktien werden stur gehalten, Nachkäufe sind hier aber vorerst keine weiteren geplant, da ich dank der breiteren Streuung lieber in die ETFs investiere.

Altersvorsorge sieht bei mir mittlerweile so aus, dass ich das Ziel habe, dass ich die gestzliche Rente später mal gar nicht benötigen werde, sondern als „Bonus“ ansehen kann. Dazu habe ich eine BAV, zu der man bei uns in der Firma schon fast genötigt worden ist. Aufgrund einem Zuschuss der Firma auch einigermaßen ok, was mich aber stört, ist der Eigenbeitrag. Jedes mal ist der Blick auf die jährlichen Anwartschaften sehr enttäuschend. Beispiel 2015: Eigenbeitrag ~1200€, daraus resultiert eine monatliche Rente von 3,50€ im Alter von 63 Jahren. Hier habe ich aber zumindest die Möglichkeit, den Eigenbeitrag auf ca. 400-500€ im Jahr abzusenken. Der Arbeitgeber-Zuschuss würde sich nicht ändern.

Über Geld wird einfach nicht geredet. Vielleicht aus Scham? Aus Unwissenheit? Ich weiß es nicht. Mittlerweile ist es mir aber auch egal. Hauptsache, ich habe meine Finanzen im Griff…

Auch ich bin vor einigen Jahren auf den Zug „passives Einkommen / Vermögensaufbau“ und habe mittlerweile ein stattliches Depot aufgebaut. Allerdings läuft es mir eiskalt den Rücken runter, wenn ich sehe, welchen Anteil Finanzwerte am globalen Depot haben. Eine Branche die in meinen Augen keinerlei produktive Wertschöpfung betreibt und Geld oft nur durch Kredite und Spekulation erwirtschaftet. Vor der Krise 40% des BIP der USA.

Und wenn ich mir anschaue wieviel Kapital seit 2008 in das System gepumpt wurde, zur Erhaltung des selbigen, wird mir Angst und Bange.

Ich habe von Finanzen eigentlich keine Ahnung, aber ich finde es fahrlässig, dass auf nahezu allen ETF-Blogs immer nur gesagt wird „bisher ist noch nie was passiert, also wird es auch so weitergehen“. Den welches System hat denn Bitteschön dauerhaft Bestand? Dinosaurier? Feudalismus? Rom? Nokia? Sozialismus? Das dritte Reich? Selbst Bayern wird nicht immer Meister…

Die Folgen des Crashs 2008 wurden durch das Einwirken der Zentralbanken abgeschwächt und eine Gesundung oder das Entstehen von etwas Neuem unterbunden. Also die Zahlen kann man sich ja anschauen.

Und dann immer nur zu sagen „investieren. Investieren. Es wird schon nichts passieren“, ist nicht unbedingt tiefgründig.

Seriöse Blogs kommunzieren überhaupt nicht, dass es „immer“ so weiter gehen wird. Es wird durchweg darauf hingewiesen, dass ein Crash immer möglich ist und auch kommen wird.

Daher ist es wichtig das GESAMTPORTFOLIO zu betrachten und die eigenen Risikoaffinität zu testen.

Wer nach einem Crash nicht schlafen kann oder aussteigt, der war für dessen Verhältnisse zu stark an der Börse investiert.

Excel ist Helfer der Wahl. Einfach mal einen Crash simulieren und schauen, ab welchem Prozentsatz die Tränen anfangen zu laufen.

Und was heit „Entstehen von Neuem“? Solange am Kapitalismus und dem „unendlichen“ Wachstum festgehalten wird, geht es auch wieder aufwärts.

Sollte man sich vom Kapitalismus gänzlich lösen, werden Abwärtskurse dein kleinstes Problem sein.

Gruß,

Capri

Naja, dumm sind die Deutschen nicht. Nur so dermaßen risikoavers dass es schon wehtut. Und es wird wohl eine Zeit dauern (falls es überhaupt soweit kommt), dass sich die kulturelle Prägung ein bisschen mehr individualisiert – nicht nur im Bereich von Investieren oder Altersversorge hat der deutsche Michel doch ein wenig emanzipiertes Verhältnis zu Papa Staat.

Und so lange wird man selbst bei gebildeten Menschen so was zu hören bekommt: „Uh, Aktien. Viel zu riskant. Is ja das reinste Casino, mit dem Hochfrequenzhandel und so.“

Ist es zu spät mit 45 in ETFs zu investieren? Wenn ich über 25 J mit einem Sparplan 200€ Monatlich heute anfangen würden, dann ist die Rendite für mich nicht ausreichend, oder? Ist es möglich/sinvoll falls man z.B. 100T€ investierbares Kapital schon hat, diese einmalig die Sparplan ETFs auch zu kaufen? Ich habe Angst dass bei einmalige Käufe, die Gebühren sehr hoch werden.

Auch wenn ich nicht alle Punkte teile, finde ich diesen Beitrag gut und wichtig. Jeder sollte sich mit dem Thema Steuern sparen intensiv auseinandersetzen. Dafür gibt es viele Gründe.

Ich möchte eine Gesichtspunkt hervorheben, den es bei diesem Thema auch zu beachten gilt: Wir haben den Beruf des Steuerberaters und Lohnsteuerhilfevereine in Deutschland. Als Kunde bekommt man hier (meist) gute, hilfreiche Hinweise, wie man das Nettovermögen erhöhen kann. Was dann mit dem Nettovermögen geschieht, spielt in der Beratung keine Rolle mehr.

An dieser Stelle wird meiner Ansicht nach viel Potenzial verschenkt. Denn viele Investitionen könnten bereits auf der Brutto-Seite geschehen und damit stark steuermindernd wirken – zum Beispiel mit Hilfe einer Familiengesellschaft (siehe hierzu beispielhaft https://www.anwalt.de/rechtstipps/familienpool-clevere-uebertragung-von-immobilien_001397.html oder http://monetaris.de/68-000-e-weniger-steuern-dank-einer-familiengesellschaft/).

Wirklich wichtig ist eine Debatte darüber, wie man noch Steuern sparen kann und nicht, ob man Steuern sparen oder lieber investieren sollte. Denn letztere Option besteht gerade für kleinere Einkommen gar nicht.

Steuern sparen ist ein interessantes Thema.

Welche Möglichkeiten haben wir denn als verheiratetes noch kinderloses Eherpaar mit einem Verdienen und einer Studentin?

VG aus München

Thomas

Ich danke Ihnen für den interessanten Artikel. Mir kommt es auch so vor, dass die deutschen weniger risikofreudig sind. Dabei gibt es interessante Anlagemöglichkeiten.

Mit besten Grüßen,

Daniel