Wie lief das Börsenjahr 2016 für den Finanzrocker? Welche Auswirkungen hat das auf meine Geldanlage 2017? Und welche Ziele wurden erreicht? Mit diesen Fragen zu den Finanzen beschäftige ich mich in meinem ersten Podcast und zeige den Verlauf meines Depots.

Jedes Jahr, in dem ich mein Geld an der Börse anlege, entwickle ich mich weiter. Auch die Sicherheit kommt mit der Zeit. Mittlerweile schaue ich kaum noch in mein Depot – nur noch wenn Dividenden bezahlt werden. Im Rückblick kann ich sagen, dass dieses ständige Checken der Depotstände völlig kontraproduktiv ist und war. Genau wie das Lesen der aufgeblasenen Börsennachrichten.

Trotzdem war meine Geldanlage 2016 noch einmal geprägt von der leichten Umstrukturierung meines Depots. Kleinere Positionen und Zockerwerte wurden aussortiert und zugunsten von größeren Dividendenzahlern verkauft.

Diesen Beitrag kannst Du Dir in einer längeren Version auch als Podcast-Episode anhören.

Inhalt

Finanzrocker-Podcast auf allen Plattformen

Hier findest du den Finanzrocker-Podcast auf allen Plattformen

Mit der Anzeige des Podcast-Players akzeptierst Du die Datenschutzerklärung von Podigee Podcast Player.

Mehr erfahren

Die Folge 64 wird Dir präsentiert von Modomoto, dem Modeexperten für Männer, die keine Lust auf die Männerecke im Kaufhaus haben. Seitdem ich mir meine Klamotten in der Box liefern lasse, kann ich einfach fokussierter entscheiden, was mir gefällt. Mit dem Code Rock20 bekommst Du von mir 20 Euro Rabatt auf Deine Box-Bestellung ab 100 Euro Einkaufswert.

Aber jetzt zurück zum Artikel. Und hier möchte ich mit meiner Sparquote beginnen.

Sparquote

Nachdem viele Bloggerkollegen immer wieder über ihre Finanzen und ihre Sparquoten berichten, ist es auch für mich an der Zeit mal darüber zu schreiben. Meine minimale Sparquote betrug im Schnitt 25 Prozent. Jeweils fünf Prozent davon gingen automatisch in zwei ETF-Sparpläne, das Tagesgeldkonto, P2P-Kredite und noch meine private Rentenversicherung.

Dazu kommen dann noch Sonderzahlungen wie Weihnachtsgeld, Bonuszahlungen und die Einnahmen vom Blog, die gesammelt und dann angelegt werden. Und zu guter Letzt ist jetzt noch die betriebliche Altersvorsorge dazu gekommen, die bei meinem öffentlichen Arbeitgeber zwangsweise angelegt wurde und langsam anwächst.

Über das Jahr gesehen wurde also eine breite Palette an Möglichkeiten bespart, die ursprünglich gar nicht so geplant war. Aber mit einem Jobwechsel hatte ich Anfang des Jahres auch nicht gerechnet. So entstanden plötzlich viele neue Perspektiven, nicht nur finanziell. Allein über 200 Euro weniger Kosten für die Monatskarte machen enorm viel aus.

Tages- und Festgeld

Die Zinsen sinken und sinken. So langsam ist aber auch wieder ein Ende in Sicht, denn viel tiefer geht es nicht. In den USA wurden die Zinsen nun endlich wieder angehoben und auch in Europa wird Draghi irgendwann umschwenken müssen.

Fakt ist jedoch: Mit Tagesgeld liess sich 2016 nicht viel Rendite holen. Selbst Anbieter mit vergleichsweise hohen Zinsen wie Moneyou, Rabo Direkt oder DKB mussten alle drei Monate runter gehen.

Das hieß für mich dann auch, nicht mehr Geld als nötig zu parken. Die eiserne Rücklage und einen Batzen Urlaubsgeld legte ich zurück, aber das war es dann auch. Am Ende kamen knapp 12 Euro Zinsen bei den Finanzen raus, was nicht wirklich toll ist.

Aktien

Mein Aktiendepot hat 2016 ordentlich Zuwachs erhalten – und hat am Ende einige Gewinne verbuchen können. Dank des herausragenden Kursanstiegs von Adidas und des anschließenden Verkaufs, konnte ich mir von dem Geld gleich zwei neue Aktienpositionen aus den USA gönnen, die dann auch wiederum für Gewinne sorgten.

Mittlerweile habe 17 unterschiedliche Aktienpositionen aus Europa und den USA, von denen über 80 Prozent große Dividendenwerte und 20 Prozent kleinere Valuewerte sind. 2017 sollen fünf weitere dazukommen – und einige bestehende Postionen ausgebaut werden.

Meinen Problemwert Sto werde ich über kurz oder lang verkaufen. Glücklicherweise ist das der einzige Wert bei der Geldanlage in rot – dafür aber gleich vierstellig.

ETFs/Sparpläne

Es ist für mich sehr spannend zu sehen, wie sich so ein Sparplan über die Jahre entwickelt. Meinen Maxblue-Sparplan bespare ich jetzt seit Anfang 2014 und ich habe vielleicht dreimal auf die Entwicklung geschaut. Hier habe ich auch noch ein paar Altlasten drin, die sich nicht so gut entwickelt haben. 2017 werde ich die Dinger dann endlich mal verkaufen.

Ansonsten bespare ich hier zwei ETFs (World und EM) seit Anfang 2015 und kann dann auch die Entwicklung im Vergleich zu den teuren Fonds-Altlasten sehen. 2016 lag die Rendite der teuren Fonds zwischen -1 und +2 Prozent, während der MSCI World-ETF satte 11 Prozent im Plus ist. Ein Vorteil bei Maxblue ist mit Sicherheit, dass alle Dividenden automatisch wieder angelegt werden. Auch wenn mal Geld über ist, brauche ich es nur auf das Sparplan-Verrechnungskonto überweisen und es wird automatisch angelegt.

Den Comdirect-Sparplan bespare ich seit Ende 2015 – in erster Linie um das kostenlose Depot zu halten. 2017 werde ich meine neuen Aktien aber über dieses Konto kaufen. Das Depot gefällt mir einfach besser, sowohl von Optik als auch von den netten Zusatzfunktionen. Bei Maxblue hatte ich in letzter Zeit auch Probleme mit dem außerbörslichen Handel, der wochenlang nicht funktioniert hat. So musste ich auf den börslichen umschwenken, der etwas mehr Geld kostet, aber bessere Spreads (Differenz zwischen Ankaufs- und Verkaufspreis) liefert.

Anleihen

Ich bin kein Fan von Anleihen. Sie bringen momentan kaum Rendite, sind komplizierter als Aktien und auch nur vermeintlich sicherer. Trotzdem gehören sie in ein breit diversifiziertes Portfolio. Deswegen halte ich knapp 20 Prozent meines Portfolios in Anleihen-ETFs und -Fonds.

Jetzt wird der eine oder andere wahrscheinlich fragend schauen, denn ich habe eben noch von teuren Underperformer-Fonds geschrieben. Jedoch läuft der Anleiheteil über einen Fonds meiner privaten Rentenversicherung, der nicht so teuer ist und verhältnismäßig gut lief. Wegen der Kopplung an meine Berufsunfähigkeitsversicherung bespare ich diese RV weiterhin und halte hier das Risiko bewusst gering.

P2P-Kredite

Ja, der P2P-Hype ist am abklingen. Darüber habe ich in der Jahresendfolge bei „Der Finanzwesir rockt“ schon gesprochen. In Kürze werde ich auch noch einen ausführlichen Artikel dazu schreiben. Trotzdem lief es 2016 bei zwei Plattformen mit zweistelligen Zinsen (über 12 Prozent) und bei einer mit einem fetten Minus. Lendico war ein Riesenreinfall und ist mittlerweile auch kaum aktiv. Nur 5 Unternehmenskredite gibt es Mitte Januar dort zu finden. In anderen Ländern wurden die Dependancen schon dicht gemacht. Damit haben wir auch die erste P2P-Plattform, bei der es überhaupt nicht mehr läuft. Die nächsten werden in 2017 folgen. Ein paar Kandidaten gibt es auch.

Auxmoney und Mintos liefen hingegen wirklich gut, wobei ich bei Auxmoney mittlerweile wieder entspare. Das hat den Hintergrund, dass ich mich auf den Auto-Invest fokussieren muss und nicht mehr manuell anlegen kann. Außerdem waren die Kreditrückzahlungen zu schnell, so dass es häufig ein Verlustgeschäft war, weil jeder Kredit für den Anleger Geld kostet. Diese 1 Prozent sind bei mehrjährigen Krediten zwar schnell wieder drin, aber wenn die Kredite nach wenigen Wochen oder Monaten abbezahlt werden hat man als Anleger davon nichts.

Mintos ist und bleibt mein persönliches Highlight. Selbst die beiden Ausfälle wurden nach kurzer Zeit zurückerstattet. Mir persönlich werden nur die ganzen Verflechtungen etwas zu viel. Trotzdem bleibe ich hier bis zu meinem Limit investiert.

Dividenden

Seit 2012 hat sich die Höhe meiner jährlichen Dividendenzahlungen signifikant erhöht. Waren es damals noch 65 Euro im Jahr bin ich mittlerweile bei 639 Euro angekommen. Für 2017 habe ich mir vorgenommen die 800 Euro-Marke zu knacken, was locker zu erreichen sein sollte.

Steuern

Ja, die Steuern sind zum ersten Mal ein großes Thema für mich geworden – in erster Linie dank Adidas. Insgesamt 815 Euro wurden mir abgezogen, da der Freistellungsauftrag im Juni schon ausgeschöpft war. Für 2017 wird es dann wohl wieder weniger werden, bevor es 2018 aller Voraussicht nach eine neue Steuergesetzgebung geben wird, die nicht mehr so vorteilhaft für Anleger sein wird.

Bonus-Sparen

Bevor ich zur Rendite komme, stelle ich noch eine neue Anlage-Methode vor, die ich getestet habe in diesem Jahr. Es ist wunderbar, wenn sich Banken Gedanken darüber machen, was der Kunde will. Passiert ja leider sehr selten. Noch besser ist es sogar, wenn die Bank mitdenkt, was dem Kunden helfen würde und ihn zum spielerischen Vermögensaufbau animiert. In der Form gab es so etwas bisher noch nicht.

Rendite

Wenn ich mir jetzt meine zeitgewichtete Rendite anschaue, lande ich bei 7,63 %. Die zeitgewichtete Rendite ist unabhängig von Einzahlungen und Auszahlungen. Der interne Zinsfuß liegt bei 7,89 %.

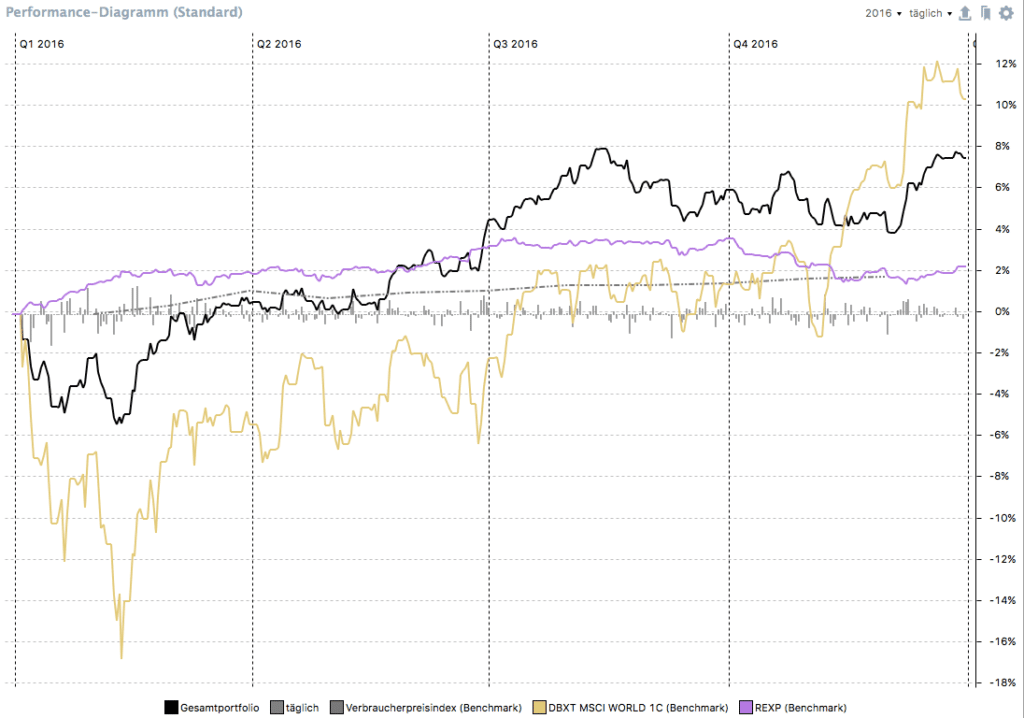

Wenn ich mir jetzt mein Performance-Diagramm anschaue, sehe ich sofort, dass mein Gesamtportfolio (schwarz) verhältnismäßig schwankungsarm ist. Während der MSCI World (mein Sparplan-ETF in gelb) häufiger auf und ab geht, macht mein Depot die Wege nicht so stark mit. Das siehst Du vor allem im Februar, wo der MSCI World um 16 % gefallen ist. während mein Portfolio bei unter – 6 % blieb. Dafür nehme ich aber auch die Höhenflüge des MSCI World nicht mit. Für mich persönlich hat das bei Einzelaktien einen psychologischen Vorteil, wenn es nicht so stark schwankt. Bei einem marktbreiten Index ist es jedoch völlig normal und gehört dazu. Mehr über meine Asset Allokation liest Du hier.

Auf der anderen Seite hätte ich auch die 10 Prozent wieder erreicht, wenn meine Sto-Aktien im November nicht so extrem eingestürzt wären. Aber für hätte, wäre wenn kann ich mir am Ende auch nichts kaufen. Deshalb bin ich mit dem Verlauf meines Portfolios zufrieden.

Der Rentenindex (in lila) und der Verbraucherpreisindex (grau gestrichelt) lagen 2016 bei knapp 2 Prozent. Ich bin also absolut zufrieden mit dem Verlauf meiner Geldanlage und habe die Ziele aus dem letzten Jahr übertroffen, was unter anderem auch an dem Jobwechsel lag.

Ziele 2017

Für das Jahr 2017 möchte ich die Sparquote und auch die Dividendenrendite wieder etwas erhöhen. Mein Portfolio möchte ich dafür um 5 weitere Dividendenwerte aufstocken.

Auf der anderen Seite plane ich für 2017 zwei teurere Urlaube, so dass das Ersparte nicht nur in Aktien fließen wird. Der Puffer ist hier aber schon einkalkuliert. Viel mehr Ziele möchte ich mir gar nicht auferlegen.

Das Wichtigste für mein finanzielles Glück ist und bleibt, dass ich mit dem Weg meiner Vermögensbildung zufrieden bin. Und Du solltest darauf achten, dass Du ebenfalls mit Deiner Anlage zufrieden bist. Mit der Zeit kommt die Sicherheit, mit der Sicherheit die nötige Ruhe und mit der Ruhe langfristig ein Vermögen.

Wie sah das Jahr und die Geldanlage 2016 bei Dir aus?

Die besten Finanzbücher lernst Du hier kennen

Mehr über Cool bleiben und Dividenden kassieren

28 Antworten

Mein Jahr 2016 war ebenfalls sehr erfolgreich. Ich lasse einfach ganz ohne große Worte mal den Performance-Chart meiner Aktien-Positionen im Depot da:

http://fs5.directupload.net/images/170114/b3z2f5zj.png

Du behältst die Entwicklung deines Portfolios ebenfalls mit dem Tool „Portfolio-Performance“ im Blick?

Viele Grüße und ein erfolgreiches Jahr 2017!

Aufschlussreiche Darstellung, Dankeschön!

Aber mit Verlaub, das mit Sto wird nix mehr wenn ich mal nur auf Deine Zusammenfassung dazu vertraue: die Produktpalette scheint vorwiegend politisch getrieben, die Nachfrage resultiert nicht aus rationalen Erwägungen / Kalkulationen der Verbraucher, wenn man politische Zwänge, „Wünsche“ und „Anreize“ herausrechnet. Deswegen wird’s weder auf Dauer noch mit China etwas werden, fürchte ich – China ist noch lange nicht reich und populistisch genug, um pseudoökologischen Unsinn direkt (durch Geld) oder indirekt (durch sachlich unsinnige Vorschriften) zu subventionieren… lieber verkaufen und in 10 Jahren in einen Experten für Sondermüllbeseitigung (verschimmelte Hauswärmedämmung… ) investieren. Blöd, ich weiß, ich mag das Verlusterealisieren auch nicht…

Bei mor hat sich mein Depot auch gut entwickelt. Meine Einzelwerte habe ich nicht angerührt und meine regelmäßigen Einzahlungen in die ETFs laufen. Wegen einer großen Urlaubsreise habe ich meine Sparquote aber auch etwas zurückgeschraubt.

Meine Dividenden und Ausschüttungen lagen 2016 bei über 2400€ und somit bei durchschnittlich über 200€ im Monat. Mein Ziel ist es, diese Zahl 2017 auf über 3000€ zu erhöhen. Diese Zahl hoffe ich durch Dividendensteigerungen sowie weiterhin regelmäßigen Einzahlungen zu erreichen. Im Februar geht es schon mal gut los, Siemens wird hier mit 3,60€ pro Aktie erneut eine Ausschüttung in Rekordhöhe für die Aktionäre veranlassen…

Wow Tobias, bei Dir geht das ja auch weiterhin sehr gut weiter. Meinen Glückwunsch dazu. Da hat sich 2016 bei Dir ja auch einiges entwickelt.

Viele Grüße

Daniel

Wie du es schon sagst Daniel, wichtig ist das man mit seiner Geldanlage zufrieden ist. Ich bin es alle mal. Mit einer Gesamtperformance von knapp 8% kann ich nicht meckern.

Ich selbst bin nicht auf p2p Plattformen investiert, bin aber äußerst gespannt wie sich dieser Markt 2017 entwickelt. Ich denke ja da wird von dir im laufe des Jahres noch die ein oder andere Rückmeldung kommen? 🙂

Hattest du den Jobwechsel auch mal in deinen Podcasts erwähnt? Das scheint irgendwie an mir vorbei gelaufen zu sein.

Beste Grüße

Hey Danny,

das mit dem Jobwechsel habe ich einige Male erwähnt. Mittlerweile ist das ja schon fast 8 Monate her. Und zum P2P-Verlauf werde ich noch einen ausführlichen Artikel mit Screenshots bringen.

Viele Grüße

Daniel

Bzgl. Auxmoney: Auch ich habe das sehr stark gemerkt. Viele Kredit werden vorzeitig zurückgezahlt und man bleibt auf den Kosten sitzen. Sehr ärgerlich. Hinzu kommen noch einige Ausfälle. Ich bin nicht mehr so begeistert wie zu Beginn, muss ich sagen. Ich schaue mir das weiter an.

Bzgl. comdirect Bonussparen: Auch ich finde das nicht verkehrt, nutze es aber nicht da die Cashbackraten nicht sehr hoch sind. Auf http://www.shoop.de gibt es deutlich mehr. Die Beträge kann man sich ja trotzdem auszahlen lassen und in seine ETF´s investieren! 😉

Hey Sascha,

wie eben schon bei Martins Kommentar geschrieben, geht es ja in erster Linie darum, dass Leute das Bonus sparen mal testen, um einen ETF ins Depot bekommen. Leute, die eh schon in Aktien investieren und regelmäßig anlegen, können dann über shoop gehen.

Viele Grüße

Daniel

Klasse Jahresrückblick! Vielen Dank dafür. Ich persönlich habe 2016 nur in ETFs investiert, bin mit der Entwicklung aber auch sehr zufrieden. Wobei 2016 generell gut lief an den Märkten.

Dir viel Erfolg für deine Ziele im Jahr 2017.

Viele Grüße,

Mathias

vielen Dank für den Jahresrückblick, deine Volatilität ist ein Traum! Für ein Einzelaktiendepot wären mir persönlich 17 Positionen ein bisschen wenig, aber wie ich dich verstehe, soll hier ausgebaut werden. Veröffentlichungen zeigen ja immer keine nennenswerte Diversifikationseffekte ab 20-25 Werten, da man selbst ja aber immer noch einen Bias beim Stockpicking reinbringt, tendiere ich selbst eher so zu mind. 30.

Das Börsenjahr lief in der Tat recht gut, ein bisschen zu gut für meinen Geschmack, die letzten Monate habe ich wenige interessante Kaufgelegenheiten entdecken können….

Was lief gut….

mit dem starkem Ausbau einiger Positionen in US Reits im Frühjahr 2016 lag ich dieses Jahr recht gut,

Was lief schlecht….

Wie immer bei einigen Werten zu ungeduldig…Novo Nordisk 10% zu früh eingestiegen z.B.

Als Ziel 2017 habe ich mir vorgenommen, den Sachwertefonds von Friedrich & Weik zu schlagen & meinen ETF Anteil wieder stärker auszubauen. Nettodividende hatte ich dieses Jahr 3400 Euro, das soll sich auf 4300 Euro erhöhen.

Zu guter Letzt noch meine Performance, allerdings der reine Aktien/Anleihenteil ohne Cash:

http://www.directupload.net/file/d/4603/aat4ai4o_jpg.htm

Einen guten Start euch allen

Die 17 Einzelpositionen sind mir natürlich auch noch zu wenig, aber da bin ich dran. Zielgröße sind auch bei mir die 30-35 Einzelwerte.

Mit dem Schlagen des Sachwertefonds dürfte das kein Problem sein, solange es keinen Crash gibt. Schließlich fallen da ja bis zu 10 % Kosten an. Aber Deine Nettodividende und Deine Rendite kann sich ja schon sehen lassen. Meinen Glückwunsch dazu und alles Gute für das kommende Börsenjahr!

die hohe Ausschuettung geht natuerlich auch auf den hohen US-Reit Anteil zurueck, den ich wie beschrieben im Feb. 2016 so ausgebaut hatte. Jetzt soll aber wieder verstaerkt in ETFs investiert werden, was ich immer mache, wenn mir der Markt eher teuer erscheint und die Ideen ausbleiben.

Ein Punkt ist mir noch zu Adidas und Sto eingefallen…waere es nicht steuerlich sinnvoll gewesen, Sto letztes Jahr zu verkaufen und die Verluste mit den Gewinnen von Adidas gegenzurechnen? Das mache ich ueblicherweise so…die roten Werte werden Ende des Jahres verkauft…(und eventuell wieder zurueckgekauft).

Gute Anmerkung, Christoph. Ich habe hin und her überlegt, ob ich Sto verkaufe, und dann die Steuern mit den Verlusten verrechne. Letztendlich habe ich mich dann dagegen entschieden.

Du sprachst zu Beginn der Podcast-Folge von Inflation, aber hast Du schon mal eine Bewertung/Berechnung angestellt, wie Deine Performance tatsächlich um die Inflation bereinigt aussieht? Wenn Du einen Betrag x zu Jahresbeginn betrachtest, hat der eine unterschiedliche Kaufkraft als der gleiche Betrag zum Jahresende, deswegen betrachte ich meine Depotstatistik nur monatsweise mit den jeweils aktuellen Inflationszahlen eingerechnet, alles andere hat für mich keine Aussagekraft. Das soll jetzt nicht ohne Respekt für Deine Performance und die Arbeit die dahinter steht sein, auch nicht für die Arbeit die Du Dir mit der Auswertung machst.

Gruß – Michael

Vielen Dank für den wichtigen Einwand, Michael! Ich handhabe das mit der Inflation etwas anders. Wie bei „Der Finanzwesir rockt“ schonmal erwähnt, habe ich eine Excel-Tabelle, die den Vermögensverlauf inkl. Gehalt, Rendite etc. beinhaltet. Dort ziehe ich am Anfang eines Jahres die Durchschnittsinflation ab und trage die Gesamtsumme dann in das Folgejahr als Anfangswert ein.

Das ist auch die einzige Excel, die ich neben PP verwende. Aber so sehe ich auf einen Blick, welche Ereignisse in dem Jahr waren und wie sich das Gesamtvermögen entwickelt. Außerdem habe ich die kommenden zehn Jahre von der Vermögensentwicklung versucht zu schätzen.

Viele Grüße

Daniel

Toller Rückblick.

Nur eine Sache, das comdirect Bonus-Sparen ist eigentlich eine schlechte Cashbackvariante. Die Cashbackraten sind sehr niedrig. Schau Dir mal die Raten beim Marktführer Shoop.de an. Da sind über 2000 Onlineshops und wie gesagt, höheres Cashback, d.h. mehr Geld zum Anlegen.

Bei Shoop.de kann man sich das Cashback ab dem ersten Euro auf das Konto, per PayPal und in diversen Gutscheinen auszahlen lassen.

Zudem kann man sich das Cashback (seit 2014 glaube ich) in Bitcoins auszahlen lassen. Ich selber bin seit 2013 am Bitcoin dran und seit einem Jahr auch an vielen Altcoins. Buy & Hold funktioniert auch bei Kryptowährungen und man kann mit Minigebühren und kleinen Beträgen auch mal in die Shorts gehen und spekulieren.

Hast du mal über Bitcoins, Ethereum, Litecoins & Co nachgedacht?

Ansonsten viel Erfolg in 2017!

Hey Martin,

vielen Dank für den Kommentar. Die Cashbackraten mögen zwar höher sein, aber wenn Du die Kaufgebühren abrechnest, bleiben doch weniger übrig. 😉 Natürlich lassen sich die Cashbackraten beispielsweise bei maxblue auch kostenlos über das Sparplan-Verrechnungskonto ansparen, aber das hast Du nicht immer. Vorteil ist bei comdirect in diesem Fall, dass es sofort angelegt wird und so einen leichten Einstieg in den Vermögensaufbau ermöglicht. Sonst kaufen die deutschen Aktienmuffel nämlich nur Konsumsachen davon.

Bitcoins und Co. sind nichts für mich. Für Dich auch viel Erfolg in 2017.

Viele Grüße

Daniel

Bzgl STO, und da ich aus der Baubranche komme, warmes Wetter ist prinzipiell besser da länger gebaut werden kann.

Es gibt zwar wsl weniger Schäden durch Frost/Schnee und Eis. Aber trotzdem ist warmes Wetter besser als kaltes.

Also die Ausrede „Wir erreichten das Ziel nicht weil es so warm war“ klingt komisch…

Hallo Daniel,

zunächst mal danke für den Jahresrückblick. Ist ganz spannend zu hören, auf wie vielen Baustellen Du investiert bist. Da ist mein ETF-Depot nebst Banksparprodukten ja verhältnismäßig langweilig. Über einen Satz bin ich allerdings gestolpert, den ich nicht so recht verstehe – und keine Angst, ich will keine Diskussion über Vor- oder Nachteile von ETFs übers Knie brechen:

„Für mich persönlich hat das bei Einzelaktien einen psychologischen Vorteil, wenn es nicht so stark schwankt. Bei einem marktbreiten Index ist es jedoch völlig normal und gehört dazu.“

Den Satz lese ich so, als würdest Du sagen, dass eine Anlage in Einzelaktien weniger schwankungsanfällig als bei einem marktbreiten Index wäre. Sollte nicht eher das Gegenteil der Fall sein? So können punktuelle Einbrüche (Firmen, Länder oder Branchen) doch Einzelaktien deutlich heftiger treffen als einen Index, der über mehr Firmen, Länder und Branchen streut.

Klar, wenn man (übertrieben ausgedrückt) nur eine Aktie hält, muss es genau dieses Unternehmen treffen und eine Krise in anderen Branchen juckt hier nicht, während ein marktbreiter Index quasi immer betroffen ist. Andererseits macht eine Krise genau in diesem Bereich des Unternehmens bezogen auf das Gesamtdepot sehr viel mehr aus, als bei einem Index.

Oder habe ich Dich missverstanden?

Liebe Grüße

Dummerchen

Hey Dummerchen,

ich habe auch nicht alle Investments im Podcast aufgezählt. Wichtig ist nur, dass ich da auch einen Überblick behalte und weiß, was ich da mache. Dank Portfolio Performance gelingt mir das auch gut. Läuft auch größtenteils von selbst.

Mit der Aussage habe ich mich vielleicht mißverständlich ausgedrückt. Du hast natürlich völlig recht: Einzelaktien schwanken aufgrund der geringeren Diversifikation viel mehr.

Wenn mein Portfolio mit meinen 17 Einzelaktien stark schwankt, weil deren Kurse nicht so gut laufen, obwohl die Märkte nach oben gehen, greift wieder die Börsenpsychologie. Dann fange ich an zu überlegen, zu verkaufen und wieder zu kaufen. Im Umkehrschluss würde es auch bedeuten, ich habe mich nicht genug mit der Branche, dem Unternehmen selbst oder den Kennzahlen beschäftigt. Damit das nicht passiert, ist es mir wichtig, dass ich keine hohen Schwankungen im Depot habe. Die eine oder andere Aktie geht immer mal nach unten – gerade bei den Valuewerten.

Trotzdem ist es mir in den vergangenen 2 Jahren gelungen, die Volatilität relativ gering zu halten. Das ist für mich persönlich ein wichtiges Merkmal und Ziel. Mit mehr Valuewerten habe ich mich einfach nicht wohl gefühlt. Ein marktbreiter Index nimmt hingegen die Kurven voll mit. Und die will ich mit meiner geringeren Diversifikation eben nicht mitgehen. Ich will nicht zum ständigen Handeln gezwungen werden. Deswegen kann ich sagen, dass ich mit der Rendite voll und ganz zufrieden bin. Lieber 3 % weniger Rendite als mehr Schwankungen, die mich zum Handeln zwingen. Und ich fühle mich wohl damit.

Hoffe, dass es etwas klarer geworden ist.

Viele Grüße

Daniel

Hallo Daniel,

ah, jetzt verstehe ich den Absatz. Es ging Dir um Deine psychologische Einstellung zu den beiden Komponenten Deines Vermögens. Beim MSCI-World machen Dir höhere Schwankungen nicht so viel aus, da Du dabei nicht das Gefühl hast, handeln zu müssen, während dies bei Dir bei den Einzelaktien der Fall wäre. Jetzt verstehe ich.

Danke für den Nachtrag.

Eine kleine Nachfrage hätte ich noch: Stellst Du im Performance-Diagramm diese beiden Komponenten dar, oder wie habe ich den Begriff „Depot“ zu deuten? Das sind nur Deine Einzelaktien-Investments, oder? Ich vermute P2P, Rentenversicherung etc. sind da nicht mit drin enthalten.

Liebe Grüße

Dummerchen

Hey Dummerchen,

genau, es ging um die psychologische Einstellung.

Was Deine Nachfrage betrifft: Darüber haben wir irgendwann schonmal diskutiert. 😉 Interessant ist, dass ich die psychologische Einstellung dort auch erwähnt habe, aber nicht so richtig erklären konnte.

Es handelt sich tatsächlich um das Gesamtportfolio. Natürlich passt der World als Aktien-Vergleichsindex da nur bedingt, aber was soll ich denn als Vergleichsindex nehmen, der auch P2P-Kredite abdeckt? Anfangs hatte ich da hin und her überlegt, aber die Alternative ist gar kein Vergleich. Ich finde die Benchmark hilfreich, bin mir aber völlig bewusst, dass der Vergleich verzerrt ist. Es ist wie Äpfel mit Birnen vergleichen, wenn man genau ist. Da bin ich ganz bei Dir. Aber eine hilfreiche Benchmark-Alternative gibt es meines Wissens nicht.

Viele Grüße

Daniel

Ups, stimmt. Irgendwie habe ich bei beiden Kommentaren auf den gleichen Trigger reagiert. 😉

Dass dies Dein Gesamtportfolio ist, solltest Du vielleicht besser herausarbeiten – ich habe es beim Lesen nicht so ganz geblickt. (Kann aber auch an mir liegen.) Dann wird auch der schwankungsärmere Verlauf klarer. Bei mir sieht das übrigens durch die Beimischung von FG/TG ähnlich aus. Die Rendite lag im letzten Jahr auch „nur“ bei 7,x%, aber dafür geht es recht schwankungsarm seit vielen Jahren zu.

Wenn Du etwas klarer machst, dass der schwarze Verlauf sich auf Deinen „Gemischtwarenladen“ bezieht und nicht nur auf die Einzelaktien, brauchst Du in meinen Augen auch nicht den Vergleich von Äpfel und Birnen befürchten. Mit den weiteren Angaben wie RexP und Inflation kann man das dann schon ganz gut in einen Kontext stellen. Idealerweise würdest Du allerdings Deine (vielleicht grob gerundete?) Asset-Allocation angeben. Dann versteht man besser, warum die Kurve so schön schwankungsarm ist, aber trotzdem fleißig ansteigt. Schwankungsarm geht ja auch mit 100%Tagesgeld und Anstieg mit 100%-Aktien. Ist halt die Frage, ob Du die prozentuale Verteilung veröffentlichen willst?!

Liebe Grüße

Dummerchen

Gemischtwarenladen trifft es sehr gut 😉 Ich habe es versucht im Text und der Bildunterschrift hervorzuheben. Zu meiner Asset Allocation mache ich noch einmal einen gesonderten Artikel. Gute Idee! Dank Dir für den Hinweis.

Viele Grüße

Daniel

Hi, ein tolles Ergebnis hast du. Wachstum ist ja immer gut. Aber dass du nur 600 Euro in Dividenden einnimmst, finde ich schon sehr wenig?! Eventuell ist deine Dividendenrendite einfach nur sehr gering? Allerdings ist das Depot-Wachstum jetzt auch nicht so stark, dass dies eine niedrige Dividende rechtfertigen würde!

Ich habe letztes Jahr knapp 2,4 % aus Dividenden eingenommen und mein Depot ist um 23% gewachsen. Dieses Jahr will ich das mindestens wiederholen 🙂

Hallo Rico,

vielen Dank, aber gegen Dein Ergebnis bin ich ja ein Waisenknabe. Glückwunsch dazu. Aber mit den Optionen ist es bei Dir ja ein extremes Auf und Ab. Da möchte ich vermeiden.

Das Thema Dividende ist völlig nachvollziehbar, da ich viele Werte im Depot hatte, die kaum oder keine Dividende gezahlt haben (VW und Netflix z. B.), dafür aber Gewinne gebracht haben. Es ist auch kein reines Dividendendepot. Ohne die Sto-Sonderdividende habe ich eine Steigerung von 35 % im Vergleich zu 2015. Diese Steigerung will ich beibehalten.

Viele Grüße

Daniel

Hallo,

wow, netter Überblick, sieht echt nicht schlecht aus !

Aber eine kleine Frage hätte ich als relativer Neuling.

Es geht um den Spread.

Du schriebst

„Bei Maxblue hatte ich in letzter Zeit auch Probleme mit dem außerbörslichen Handel, der wochenlang nicht funktioniert hat. So musste ich auf den börslichen umschwenken, der etwas mehr Geld kostet, aber bessere Spreads (Differenz zwischen Ankaufs- und Verkaufspreis) liefert.“

Ist der Spread nicht nur ein wichtiger Faktor für einen Daytrader ? Ich meine ist es für jemanden, der eine mittel- oder langfristige Strategie fährt nicht relativ egal, wie hoch der Spread nun am Tag x oder y ist ?

Wie gesagt, schöner Beitrag motiviert einen auch selber wieder immer schön am Ball zu bleiben 🙂

Hallo Marc,

grundsätzlich hast Du recht, dass der Spread für einen Langfristanleger nicht so wichtig ist wie für einen Trader. Trotzdem lässt sich damit einiges an Geld sparen, wenn der Spread nicht so groß ist. Wenn man bei den ETFs beispielsweise so haargenau auf die TER achtet, sollte man es beim Kauf oder Verkauf auch machen. Schließlich geht da am Ende einiges von Deinen Gewinnen ab. Und bei 1 Euro Spread (im Extremfall) pro Aktie/ETF kommt da auch etwas zusammen.

Viele Grüße

Daniel